揭开“服装界巴菲特”的秘密。

作者 | 张凯旌

编辑丨武丽娟

来源 | 野马财经

这是野马财经的第3301篇原创

本文约3973字,阅读时长约10分钟

近日,两位浙江服饰大佬的房产交易引发关注。

继去年将位于武汉和贵阳的两个店铺以3.2亿元总价变卖后,美邦服饰(002269.SZ)不久前又将位于沈阳市和平区太原街的店铺卖出3亿元,而这三处房产的接盘方,均为宁波雅戈尔(600177.SH)。

一买一卖背后,体现了两家公司的不同战略。同为浙江起家的国产时尚品牌,同样在上市之后选择了多元化布局,美邦服饰正忙于回笼资金、聚焦主业;而雅戈尔虽然也曾多次喊出类似的口号,但至少从目前来看,其并没在收缩业务方面有太多动作。

事实上,雅戈尔在多元化方面也确实是更为活跃的一方,上市后的大部分时间,其主业都是地产,甚至给部分投资者留下了“不务正业”的印象。公司的投资收益更是堪称“稳健”,2001年至2022年累计的投资收益超468亿元,业界一度尊称雅戈尔创始人李如成为“服装界巴菲特”、“裁缝股神”。

一家本该主营服饰的公司,为何能屡屡在股市有所斩获?

炒股能力超越公募基金?

1990年,浙商李如成创办了雅戈尔,此后仅用时4年,就将雅戈尔衬衫的市场占有率提升至全国第一。值得一提的是,这4年里李如成并没一心专注于服装业,而是先后跨界进入房地产和股权投资领域。此后,还一步步涉足金融投资、PE投资等。

对于股权投资,雅戈尔一直都十分看重。为此公司特别建立和培养了专业的股权投资管理团队,并一度成立凯石投资,而公司的官网中也一直将投资列为主业之一。

来源:雅戈尔官网

来源:雅戈尔官网

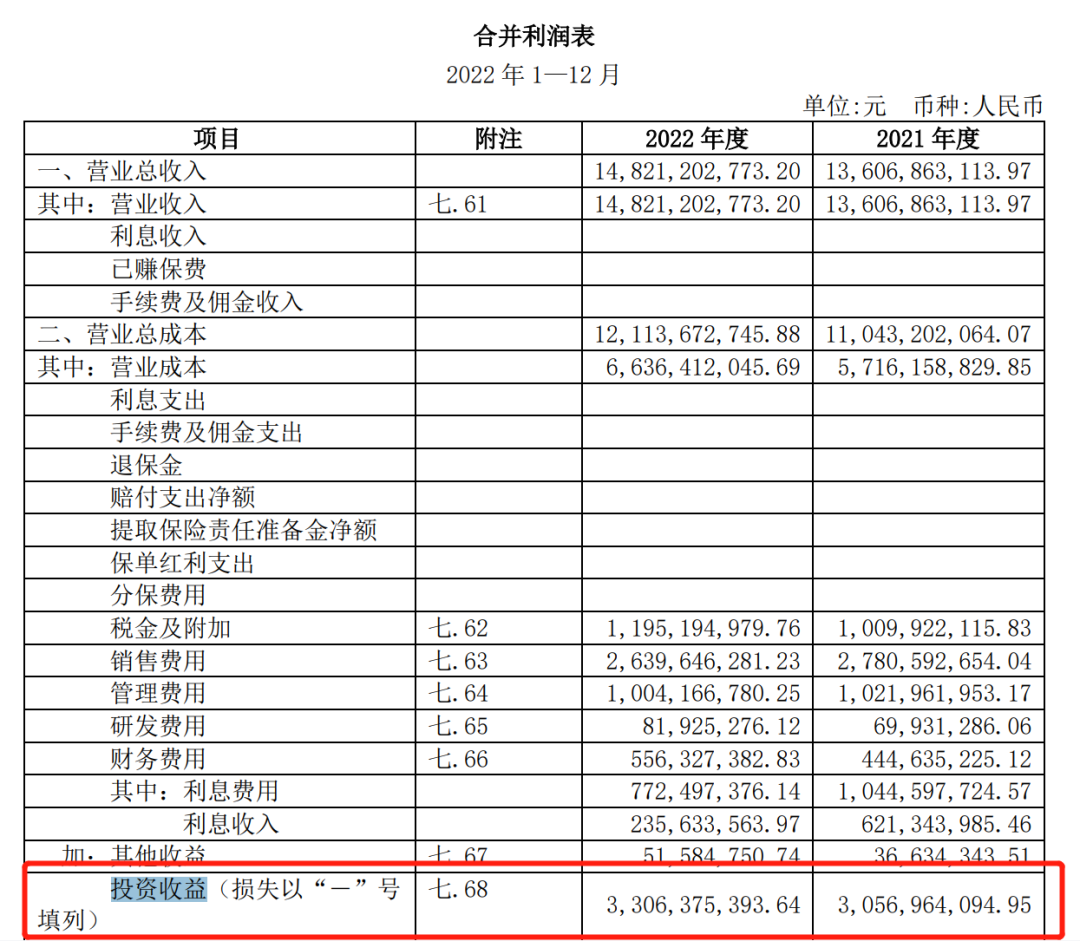

如果以合并利润表中雅戈尔披露的投资收益数字为准,2001年-2022年,公司累计的投资收益高达468.58亿元,平均每年都能超过21亿元。

作为对比,同期雅戈尔净利润之和为559.16亿元。期间很多年份,雅戈尔的净利润都是靠投资板块在支撑。如2020年,雅戈尔时尚、房产和投资板块分别实现净利润9.6亿元、16.57亿元、46.55亿元,投资占了总利润的近65%。

此外,这个收益成绩,即使放在公募基金中也是出类拔萃。银河证券基金研究中心曾统计了1998年到2018年间,129家基金管理人机构累计为投资者创造的盈利数值。其中,天弘基金为投资者赚钱最多,累计创造了1842.89亿元盈利;华夏、嘉实、南方和易方达四家传统公募巨头位列二至五位,均为投资者合计赚钱超千亿。继续往下数到第16位为交银施罗德,为投资者盈利441.74亿元。

如果选取同样的时间跨度,雅戈尔2002年到2022年的投资收益总计为467.56亿元,放到上述129家公募基金为投资者赚取利润的总数中能够排进前16。

来源:雅戈尔公告

来源:雅戈尔公告

起初,雅戈尔投资的标的基本是围绕自身业务展开,集中在服装零售、龙头百货等领域,后来逐渐变得愈发庞杂。2007年大牛市来临之际,雅戈尔买卖过的股票数量高达69个,标的不仅有中国平安、中国联通,还有中国远洋这类物流运输公司。

2022年,雅戈尔在长期股权投资和其他权益工具投资栏下共列出了60家企业。其中仅上市公司就包含宁波银行、中信股份、上美股份、博迁新材、创业慧康等十余家,期末账面价值超200亿元,同时覆盖了金融、化妆品、材料、医疗卫生应用软件等多个领域。

雅戈尔投资是怎么赚钱的?

进入投资圈30年,雅戈尔已经形成了稳定的盈利模式。

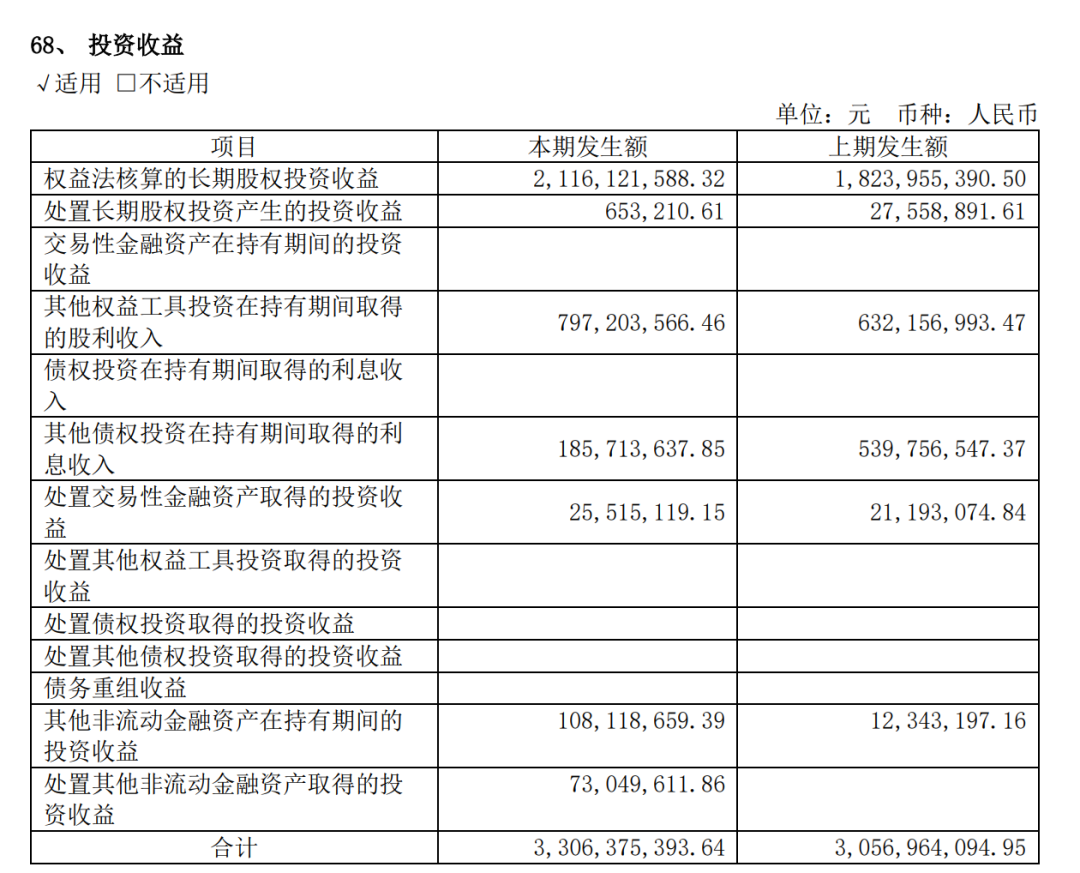

2019年-2022年,雅戈尔投资收益累计为167.82亿元。野马财经注意到,其中“权益法核算的长期股权投资收益”占了47%,“处置长期股权投资产生的收益”占28%,“其他权益工具投资在持有期间取得的股利收入”占16%,是所有收益项目中最多的三项。

来源:雅戈尔公告

来源:雅戈尔公告

会计行业人士吕芳解释称,长期股权投资、其他权益工具还有上述未提到的可供出售金融资产都是权益工具的一种。通常情况下,权益法核算的长期股权投资,会将持有期间被投资单位实现的利润或亏损确认投资收益。简单理解,一家公司今年赚了500万,持股10%的人就会有50万的投资收益。

这便是雅戈尔投资收益中占比最大一项收益的来源。需要注意的是,对于这类长期股权,被投资企业的股价波动一般不会对雅戈尔的投资收益或者利润产生影响。而处置这类长期股权投资后实现的投资收益会影响当期利润。

2019年-2022年,处置长期股权投资产生的收益一共47.3亿元,其中2020年就占了46.5亿元。一大原因就是2020年雅戈尔曾靠减持宁波银行套现百亿元。

至于“其他权益工具持有期间的股利收入”则相当于雅戈尔从投资标的获得的分红。2022年,仅是持股中信股份和中石油旗下一家天然气管道运输服务提供商公司,对雅戈尔当期利润的影响金额就超7.5亿元。

除此之外,针对优质标的的提前布局也是雅戈尔重要的盈利模式之一。

以2022年报中的投资标的为例,雅戈尔在宁波银行(002142.SZ)、金田股份(601609.SH)、上美股份(2145.HK)、创业慧康(300451.SZ)、博迁新材(605376.SH)、中际联合(605305.SH)、美的置业(3990.HK)这些上市公司中,全部是基石投资者。这意味着雅戈尔大都能以较低的价格入股,并享受到IPO后企业增值带来的投资红利。

来源:腾讯公共图库

来源:腾讯公共图库其中宁波银行便是一个典型案例。早在2004年,雅戈尔就曾参与宁波银行增资,一年后又以1.15元/股的价格进一步增持。上市后,雅戈尔继续通过定增、减持等手段进行资本运作。

据“券商中国”,雅戈尔对宁波银行投资的总成本约62.21亿元,而仅2020年下半年对宁波银行的减持,雅戈尔交易金额就超百亿元。截至今年7月5日,雅戈尔仍是宁波银行第三大股东,持股市值超137亿元。

“股神”也靠“财技”?

不过,股市里并没有常胜将军,就连巴菲特也不例外。但有意思的是,2001年至今陪A股经历数次牛熊转换的雅戈尔,在“投资收益”一栏却从未出现过亏损。

不可否认的是,雅戈尔确实占了入局早的便宜。从时间上来看,雅戈尔官网列举的8个成功投资案例中,有一半都是在2005年之前完成的。2005年股权分置改革的全面铺开,曾让雅戈尔投资的资产快速增值。

来源:雅戈尔官网

但在投资能力之外,雅戈尔漂亮的投资收益数据也与公司精湛的“财技”有关。

对于权益法核算的长期股权投资,雅戈尔在年报中提到了这样一种损益确认方法:初始投资成本大于投资时应享有被投资单位可辨认净资产公允价值份额的差额,不调整长期股权投资的初始投资成本;初始投资成本小于投资时应享有被投资单位可辨认净资产公允价值份额的差额,计入当期损益,同时调整长期股权投资的成本。

从审计的角度来看,吕芳表示,如果投资后,被投标的通过持续运营增值,那么站在投资人的角度,想要体现这部分变动,可以从可供出售金融资产变为长期股权投资,来追溯持有期间被投资单位实现的利润。

2014年,雅戈尔净利润实现暴增,主要原因就是公司对宁波银行的会计核算方法由可供出售金融资产变更为了长期股权投资;2016年,雅戈尔又在联创电子(002036.SZ)身上故技重施,再次释放了一回投资利润。

2018年,雅戈尔又对中信股份(0267.HK)下手。其在一季度通过精准增持将对中信股份的持股比例由4.99%提升至5%,并顺利将中信股份从可供出售的金融资产调整至长期股权投资栏目下,由此产生的净资产可辨认公允价值与账面价值的差额高达93.02亿元。

而如果扣除上述差额收益,雅戈尔2014年和2018年一季度利润将由同比上升转为同比下滑,2016年净利润本已同比下滑15.71%,扣除后下降幅度将扩大。

虽然后续雅戈尔在问询函的监督下,停止了对中信股份会计核算方法的转换,但很快公司便在2019年将中信股份记到了“其他权益投资工具”科目下。

这步调整也十分微妙。此前雅戈尔一直将中信股份记为可供出售的金融资产科目,相比长期股权投资,这是一个偏向短期持有的概念,也因此对股价变化更敏感。2017年,雅戈尔曾对中信股份计提了33.08亿元资产减值,严重影响了当年净利润。

而“其他权益投资工具”,是以公允价值计量且变动计入其他综合收益的非交易性权益工具投资。因持有的目的不是出售,其股价变动计入所有者权益中的其他综合收益,不直接影响当期损益。所以在变更类目后,当2020年中信股份再次大跌,市值腰斩时,雅戈尔的这笔投资还是赚钱的。

此外,无论什么科目,如果出现重大减值是需要计提减值准备的。但持有目的是长期的或者不是为了出售的股权资产,不会只因股价下跌就直接计提减值,而需要考量被投资单位的持续经营能力等各类因素。

在吕芳看来,这些会计变更方式在自己处理过的公司中比较少见。一是财务人员能做到这种程度的不多,二是这件事本身有风险,如果过于频繁变更权益工具,很可能会引起监管关注。

“正常一家上市公司来说,如果它有自己的主营业务,是不会持有这么多其他上市公司股票的吧。”

“不务正业”,是长久之计吗?

吕芳的话道出了A股实业上市公司的普遍情况,而雅戈尔刚巧是个特例。

除了投资业务外,雅戈尔的地产业务也早早实现了对服装业务营收的超越。虽然始终停留在区域房企的阶段,但仅看营收占比,将地产称之为雅戈尔的“主业”也不为过。

2019年-2022年,雅戈尔地产板块分别实现营收60.8亿元、50.71亿元、66.65亿元和83.12亿元,占总营收的48.95%、40.83%、48.98%和56.08%。

今年一季度,雅戈尔营收同比下降56.02%;净利润同比下降56.27%。主要就是地产业务收入减少所致。

在此背景下,质疑雅戈尔“不务正业”的声音不绝于耳。甚至有观点认为,公司将闲置资金用于投资,是主业发展前景不明的表现,不敢将这部分资金运用到主业经营上。

来源:罐头图库

香颂资本董事沈萌认为,投资并不属于具有可持续性的核心主业,甚至投资收益都不能作为经常性收益,而国内也没有专门对应以投资为主业的上市公司划分,所以即使投资收益好,但也可能会因为不属于扣非收益而影响投资者评估。

从业绩上来看,雅戈尔的时尚板块已经多年停滞不前。早在2008年时,雅戈尔服装板块收入就已经迫近60亿元大关,而时至今日,其仍卡在这个关口,最近4年营收都在55亿元上下徘徊。

诚然,雅戈尔时尚业务在近年增长放缓有疫情反复的原因,但更重要的仍然是其主品牌形象老化,在年轻化和数字化转型上的举措相对迟缓,社交媒体营销也没有跟上。

值得一提的是,雅戈尔曾多次强调“回归主业”。如2022年11月,雅戈尔在宁波举办时尚产业扬帆起航仪式。雅戈尔集团副董事长李寒穷表示,将加快完善品牌矩阵,探索多品牌独立发展之路,打造雅戈尔时尚生态圈。而李如成则多次明确聚焦并加速布局时尚领域的决心。

这会是雅戈尔新的开始吗?

您买过雅戈尔的衣服吗?对于服装大佬跨界投资怎么看?欢迎留言评论。

©野马财经原创内容 转载请联系授权

原文始发于微信公众号(野马财经):投资业绩连续20年超越公募,“股神”雅戈尔怎样炼成?