“离开你,我将活得更好”

近日,海右财经获悉,小米旗下金融科技公司天星数科正在积极拓展新增合作方,360数科、信也科技等均在洽谈接触中,或将成为首批落地的合作方。

这是继小米消费金融公司承接其个人消费信贷业务“随星借”后,天星数科首次主动对外扩张。

据某接近天星数科的从业者透露,目前天星数科较深度的合作方为京东数科和度小满等,日放款规模约为300万元,与此同时,天星数科意图在2024年接入更多平台,发力助贷业务。

从小米自带的钱包App、天星数科App的页面布局上,都可以明显感受到天星数科为合作方开放流量的力度。

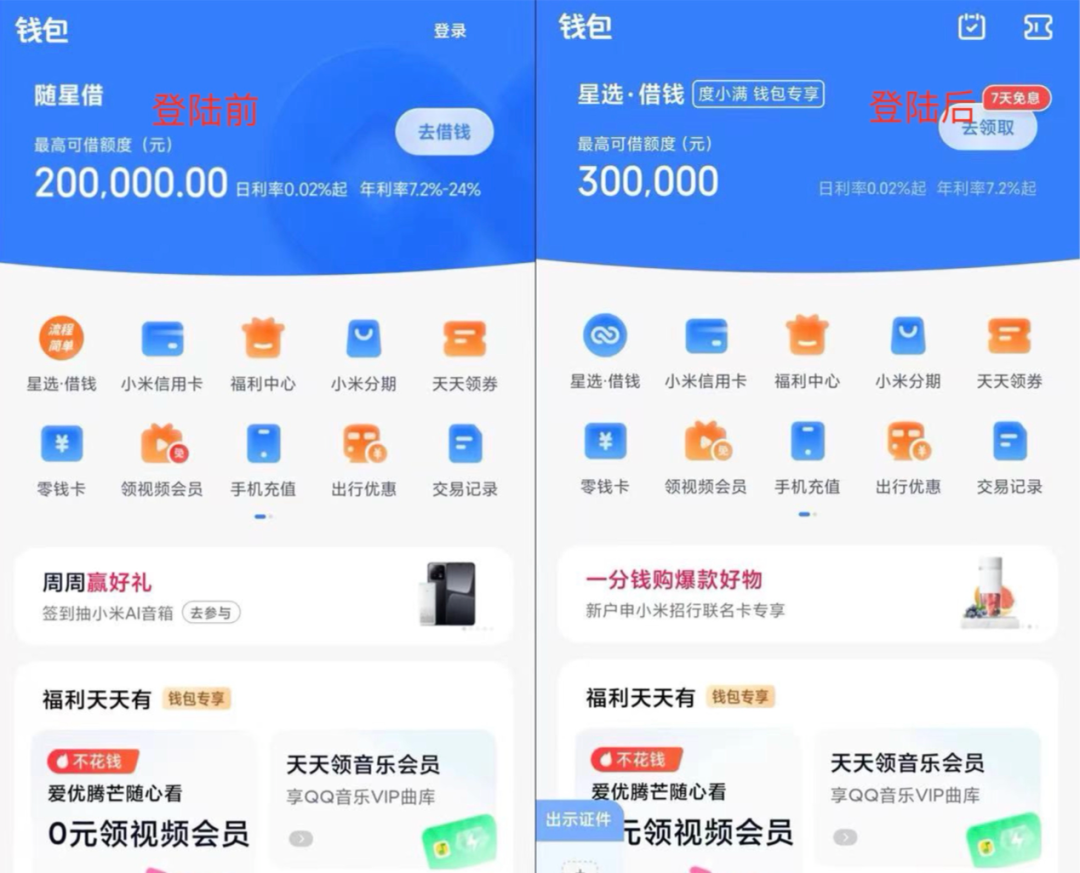

海右财经在体验小米手机自带的“钱包”App时发现,未进行用户登陆时,主页面顶部为“随星借”产品入口,当点击“星选·借钱”登录后,顶部显眼处便变更为“度小满”产品入口。

同时,度小满给予钱包用户一定专享福利,页面显示最高可借额度为最高30万元,和7天免息福利。

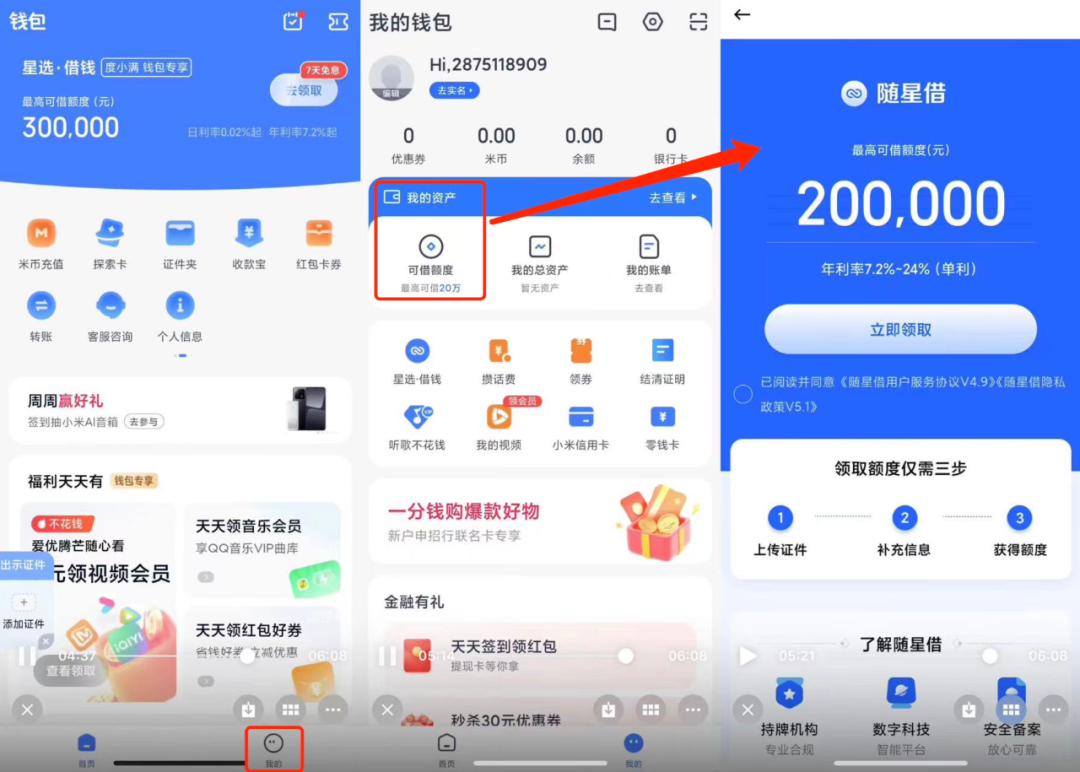

反观被小米消费金融承接后的“随星借”,其入口相对较深,被放置在了“我的-我的资产”内部,最高额度为20万元。

在天星数科App同样如此,海右财经体验发现,星选·借钱在首页便出现了3个入口,随星借则内嵌在“我的-我的资产-可借额度” 中。

此外,除了贷款导流外,天星数科还给中信银行、广发银行、宁波银行、招商银行信用卡导流。

由此可见,天星数科更愿意将流量倾斜给第三方合作机构。不管是从页面曝光程度、贷款额度和福利的吸引力上,第三方合作产品都比“随星借”更具优势,这背后蕴含着运营细节的差异化和小心思。

实际上,OPPO、vivo、小米、华为手机厂商们在最初涉足消费金融业务时,基本都是利用流量优势为第三方贷款机构导流。

某流量负责人告诉海右财经,小米消金成立之前,如拍拍贷、360借条等大平台均与小米金融进行过流量合作;但在21年开启自营业务后,小米就优先将流量低价导流至自家产品“随星借”,故导致不少合作方受限于体量规模等原因纷纷终止合作。

“小米原计划金融业务都划给消金去做,直至2022年底、2023年初这个阶段,小米消金和天星数科分家了,才开始各自算账”。

除此之外,2023年下半年整体风险走高,也是天星数科再次大规模接入外部合作方、削弱小米消金导流占比的又一导火索。

——“小米消金在通过率上有所压降,对于天星数科来说,本就便宜卖的流量收益变得更差,既然短期内解决不了问题,当然选择找外部平台合作”。

兜兜转转,还是卖流量更香。

天星数科此次主动扩张背后的原因,某业务人士分析认为,如果导流给第三方合作机构,天星数科是背靠小米庞大用户的稀缺流量大户,具有较强的议价空间和自主权。

“涉及到内部竞争甚至内部斗争”,该人士直言。“一边拥有大流量方的话语权,一边享受更高的收益,何乐而不为?更重要的是,有利于自身金融业务的正向循环,进而跟OPPO、vivo抗衡金融变现的能力。”

但如果只导流给小米消费金融,不仅合作收益相对较低,而且大集团内部合作往往有一定“掣肘”,这在业内并不是个例。

知情人士透露,天星数科的合规法务直接对小米集团汇报,属于集团派遣的业务协助方,这就造成对业务的强力掣肘。

“金融本来就是钢丝上跳舞,法务不为业务想,只顾着合规,天星数科压力可想而知。”

但对于小米消金而言,作为持牌业务线,法务在业务上的影响远不如天星数科大,“毕竟小米消金仅靠输出资金便可安稳赚钱,且目前的主力业务其实就是卖资金”。

另外,市场上部分流量合作会按照授信或者CPS进行费用结算,因此流量平台更倾向与风控能力强的机构合作,流量变现收益更直观。

有消费金融从业者认为,对于持牌消费金融公司而言,能把业务做“稳”,远比把业务做大做好重要——“给我一大波流量,风险做烂了肯定是要背锅担责的,还不如踏踏实实卖资金,无功也无过。”

一个有牌照,但自营能力弱,一个手握流量,但变现能力不强,面对其他厂商的进击,长久下去必定是双输的势态。

“更加重要的是,分家之后势必面对内部话语权的争夺,天星数科作为手握流量的一方,通过导流其他平台带来的分润,能狠狠打脸小米消金的自营能力——流量给你是白瞎了”,某从业者分析道。

相较于更具市场化的助贷平台,大多数持牌消费金融的自营能力弱,已是业内共识。

将原本对小米消金的流量扶持力度分散给其他平台,映射了消费金融行业中,同属集团的不同公司对于内部资源分配的对抗,也像是天星数科“怒其不争”后,无情扯下了其以牌照、流量等资源作为业务优势的“遮羞布”。

近几年,小米手机发展势头越来越猛,市场占有率越来越高。

1月16日,小米集团合伙人、总裁卢伟冰称,小米手机逐渐缩小和苹果三星差距,全球逐步形成苹果、三星、小米头部品牌格局。

据Canalys智能手机市场初步分析统计数据,2023年第四季度,苹果公司以24%的市场份额位居第一,三星以17%市场份额位居第二,小米以13%市场份额位居第三。

从月活角度看,中国大陆MIUI月活用户数已经接近1.5亿,并还在持续上涨。此前小米集团财报里披露,截至2023年6月,全球MIUI月活跃用户数达6.06亿,同比增长10.8%。

其中,中国大陆MIUI月活跃用户数达1.49亿,同比增长6.5%。

经过多年的反复打捞,互联网金融机构们寻求优质流量愈发艰难,当前同业之间互相导流存在客户共债高、客群质量差的风险,有些机构更希望获取异业流量。

但正如有网友总结的一样——“手机里99%的App都可以借钱”,这背后折射出的是越来越多的异业平台都已经加入了这场流量变现的盛宴。

小米手机内嵌的钱包入口的异业流量,对于渴求增量的各家机构而言,仍是当下抢手的“香饽饽”。

知情人士透露,目前天星数科内部分为支付,消服(消费者金融服务部),供应链三大板块,雷震是消服的老大,也是金融钱包业务的负责人。

当时间拨回到小米的金融业务初开端之时,可谓是高歌猛进。

2013年,天星数科的前身——小米支付技术有限公司成立,雷军亲任董事长。

2015年初,小米正式推出了第一款金融产品“小米钱包”。同年5月11日,小米金融APP正式上线,11月9日,小米金融APP全网发布,内含理财产品“小米活期宝”、“小米基金宝”、“小米定期宝”,以及贷款产品“小米贷款”。

2016年,外界称是小米金融业务突飞猛进的一年,小米通过收购的方式不断进击获取牌照。

小米系曾集齐消费金融、小额贷款、商业保理、第三方支付、私募股权投资、保险等十余张金融牌照。显然这是明智的。

2017年年会上,雷军表示将“聚焦包括互联网金融在内的五大核心战略”。互联网金融业务彼时的地位不言而喻。

小米的金融业务迎来了短暂的爆炸式增长期。

有从业者曾根据小米招股书和财报中的数据计算出2018至2019年金融收入,其2018年Q1的金融业务收入为3.1亿。

但2019年半年报和三季报,小米披露了金融业务收入,分别为7.9亿和10亿,超过了当期游戏收入,为互联网第二大收入,并且增速分别达到60%及90%以上。

可惜在这之后,小米的金融业务收入再也没有被单独披露过。

2019年,互联网金融的监管大幕徐徐拉开,一直持续到今天。小米的金融业务也在这场合规大趋势下不断整改、缩身。

首先,从名称上“去金融化”,在监管大环境变化下,多家头部金融科技公司纷纷去“金服”,更名为“数字科技”,小米集团在2018年将金融业务整合组建小米金融,在2019年9月小米金融更名为小米数科。

2020年10月,“小米数科”宣布品牌升级为“天星数科”。同时,“小米钱包App”全面升级为“天星金融钱包App”,本次升级,还加入了小米随星借(原小米贷款)、保险、金融、小米互助等服务。

再者,2021年4月,包括天星数科在内的14家网络平台企业被金融管理部门先后联合约谈,开启了金融业务的合规整改。陆续开启品牌隔离,监管亦于2022年初明确要求厘清科技服务与金融业务边界。

2022年,天星数科的个人消费信贷“随星借”业务由小米消费金融承接,天星金融APP显示,“随星借”服务已变更为小米消费金融提供,此前该服务由小米小贷提供。

不久后,2023年1月小米注销了小贷牌照,与此同时还下架了保险产品、基金业务。

此前天星金融App内包括财富(基金、理财、黄金投资等)、保险、贷款等多项业务板块,如今,只剩下了贷款。

所以,天星数科的贷款业务的收益“担子”更重了,主动对外扩张、发力助贷似乎也是天星数科消金业务目前最好的选择了。

原文始发于微信公众号(海右财经):天星数科大力扩张流量合作方,扯下了小米消金的“遮羞布”