新年伊始,碧桂园(2007.HK)“卖、卖、卖”不停歇,魄力能与当年意气风发之时毫掷百亿“买、买、买”匹敌。但是令人唏嘘的是,如今碧桂园是壮士断腕,为了自救不得已而为之。

1月22日,广州产权交易所公告显示,碧桂园转让位于广州的公寓、酒店、办公楼及商业等5项物业资产,合计金额38.18亿元。具体来看,本次转让的资产主要有:广州增城区凤凰城酒店、增城区碧桂园中心甲级写字楼、增城区碧桂园凤凰城永旺商业物业、番禺区碧桂园藏珑府办公楼、白云区人和公寓楼,均为碧桂园的优质资产。因此被媒体评价为“碧桂园拿出压箱底”。

值得注意的是,算上刚刚摆上广州产权交易所的资产,半年之内,碧桂园“二代”杨惠妍正在甩卖的资产规模就接近百亿,也就意味着未来起码有数十亿资金可以回笼。

1月17日,碧桂园澳大利亚子公司Risland Australia与买方Avantaus就出售悉尼剩余地块达成协议,转让价格高达2.4亿澳元(约合人民币11.38亿元)。据《南华早报》消息,接盘方Avantaus为有中国背景的私人开发商,该交易的核心资产为:项目的第三至第六阶段总计约330公顷的住宅小区。

在去年12月13日,碧桂园公告,计划以30.69亿元的价格,将子公司持有的珠海万达商管股权转让给了珠海万赢或万达商管指定方,消息一出,当天碧桂园股票高开5.19%;而在此之前,2023年8月25日,碧桂园将广州亚运城项目26.67%股权,以12.915亿元的价格出售给了中国海外发展有限公司间接全资附属公司。

仅计算碧桂园出售的以上资产价格就在93.165亿元。而这一系列甩卖资产的动作,也与碧桂园“二代”、碧桂园董事局主席杨惠妍在2024年工作会议上的表态一致,当时她说“目前正在尽力盘活资产”、“家族肯定与公司共命运”。

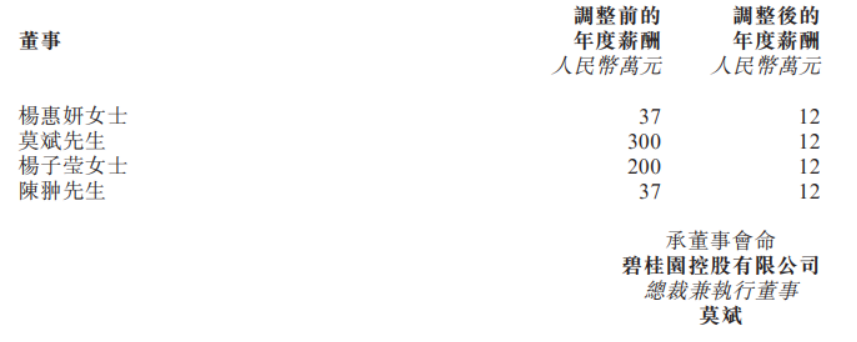

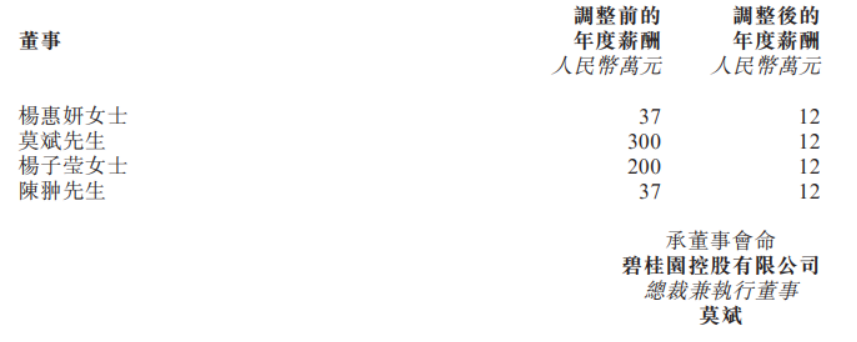

为了自救,碧桂园正在努力降本增效。去年12月12日,碧桂园公告,杨惠妍、莫斌、杨子莹、非执行董事陈翀等高管主动提出降低薪酬请求,最新年度薪酬调整至12万元,即月薪1万元。调降幅度最大的是,碧桂园总裁莫斌从年薪300万调至12万元。

来源:碧桂园公告

来源:碧桂园公告

此外,乐居财经还报道了,碧桂园取消了高管配车、高管体检报销、高管免费食堂等待遇,全集团行政费用开销均按归零原则,非必要不支出,刚性支出通过整合集约等方式尽量缩减,2023年比2021年降低近60%。

自从碧桂园爆发流动性危机之后,几乎没有券商再发布对碧桂园的研究报告了。但是根据2023年4月份的研究报告来看,券商分析师对于碧桂园甩卖资产、积极自救是持肯定态度的,认为资产负债结构得到修复、财务安全度提升、求生意志顽强,未来可期。

图源:wind

另一方面,碧桂园甩卖资产的资金大部分用于“保交付”。根据碧桂园公布的数据,2023年全年,全国31个省249个城市,累计交付超60万套房屋,累计交付面积7162万平方米。按此数据来看,为全行业“保交付”第一名。

事情还要从去年碧桂园债券违约说起。去年8月,碧桂园发公告称,在上交所、深交所发行的多只债券将于8月14日起停牌,原因是就公司债兑付安排事项召开债券持有人会议。

图源:wind

另一方面,碧桂园甩卖资产的资金大部分用于“保交付”。根据碧桂园公布的数据,2023年全年,全国31个省249个城市,累计交付超60万套房屋,累计交付面积7162万平方米。按此数据来看,为全行业“保交付”第一名。

事情还要从去年碧桂园债券违约说起。去年8月,碧桂园发公告称,在上交所、深交所发行的多只债券将于8月14日起停牌,原因是就公司债兑付安排事项召开债券持有人会议。

小债梳理发现,碧桂园停牌债券包括:19碧地03、20碧地03、19碧地04、21碧地01、21碧地02、21 碧地03、21 碧地04、22碧地02、22碧地03,以及碧桂园控股子公司广东腾越建筑工程有限公司发行的16腾越02,据相关媒体报道,碧桂园还有一只未公开发行的私募债也同步停牌。

据Choice金融数据显示,碧桂园私募债“16碧园05”于2023年9月2日到期,发行金额58.3亿元,当前余额39.04亿元,年利率5.65%。

在宣布上述债券停牌的前一天(8月11日),碧桂园股价下跌至0.98港元,跌破1港元面值,跌幅超5%。

图源:罐头图库

以恒大债务爆雷为标志,楼市下行两年左右,碧桂园坚持到去年8月才启动债务重组,已经比大多数房企要坚持的久。

截至目前,碧桂园已经完成9笔境内债展期,涉及本金合计147亿余元。

图源:罐头图库

以恒大债务爆雷为标志,楼市下行两年左右,碧桂园坚持到去年8月才启动债务重组,已经比大多数房企要坚持的久。

截至目前,碧桂园已经完成9笔境内债展期,涉及本金合计147亿余元。

在1月22日,境外债也有新进展,碧桂园宣布聘请毕马威(中国)公司为主要财务顾问,推进境外债务重组,计划在2月底前向债权人提交重组方案。

碧桂园所有的努力,都在贯彻8月10日预亏公告中提出四大自救措施,特别是“保交付、保信用”。毕竟,恒大都没有扛住,碧桂园的压力可想而知。

碧桂园在去年8月份的预亏公告中坦承,公司从“2022年至今,融资环境极其艰难,公司融资性现金流持续净流出”。

碧桂园财报数据显示,截至2022年末,碧桂园总负债约1.44万亿元,其中合同负债6682亿元,有息负债约2713.07亿元。有息负债的构成中,银行及其他借款约为1625.4亿元,优先票据约706.55亿元,公司债券约323.19亿元。

而在财务风险管理的测算中,这三项负债在一年内到期的累计额度约为1030亿元,再加上贸易及其他应付款、租赁负债、衍生金融工具等,2023年合计需要现金流至少:4808.83亿元。

满足这些现金需求才能保证公司运营,但这还没算上应付职工薪酬等。

来源:企业公告

具体到债券情况,据企业预警通数据,碧桂园共有15只美元债存续,余额约99.13亿美元,约为人民币717.51亿元。

不过,值得庆幸的是,熬过来寒冬的房企,正迎来春天。

去年10月底,中央金融工作会议提出“一视同仁满足不同所有制房地产企业合理融资需求”;同年11月17日,中国人民银行、金融监管总局、证监会联合召开的金融机构座谈会再次强调,要坚持“两个毫不动摇”,一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷;中国人民银行等八部门在11月份联合印发《关于强化金融支持举措助力民营经济发展壮大的通知》,提出“合理满足民营房地产企业金融需求”,强调要从民营企业融资需求特点出发,着力畅通信贷、债券、股权等多元化融资渠道。

今年房企再迎政策大礼包。1月12日,为贯彻落实中央会议部署要求,住建部、金融监管总局联合印发《关于建立城市房地产融资协调机制的通知》精准支持房地产项目合理融资需求,促进房地产市场平稳健康发展。

去年11月底开始,多家国有银行及股份制银行开始召开房企座谈会,不到一个月,便有20余家房企参与。六大行的邀请对象,包括万科、绿城、龙湖、新城控股、滨江、美的置业等,随着股份制银行广发银行的加入,受邀房企名单不断被拉长。

天风证券认为,座谈会后针对房企股权融资通道有望拓宽、审批速度将加快,以修复优质房企资产负债表、改善其现金流,引导市场主体回归常态化经营状态。

此前,有市场消息称,光大银行已主动对接万科、美的置业、金辉集团、新城控股、碧桂园等多家民营和混合所有制房企,推动已批待投项目资金迅速落地,切实满足房地产企业合理融资需求。

来源:企业公告

具体到债券情况,据企业预警通数据,碧桂园共有15只美元债存续,余额约99.13亿美元,约为人民币717.51亿元。

不过,值得庆幸的是,熬过来寒冬的房企,正迎来春天。

去年10月底,中央金融工作会议提出“一视同仁满足不同所有制房地产企业合理融资需求”;同年11月17日,中国人民银行、金融监管总局、证监会联合召开的金融机构座谈会再次强调,要坚持“两个毫不动摇”,一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷;中国人民银行等八部门在11月份联合印发《关于强化金融支持举措助力民营经济发展壮大的通知》,提出“合理满足民营房地产企业金融需求”,强调要从民营企业融资需求特点出发,着力畅通信贷、债券、股权等多元化融资渠道。

今年房企再迎政策大礼包。1月12日,为贯彻落实中央会议部署要求,住建部、金融监管总局联合印发《关于建立城市房地产融资协调机制的通知》精准支持房地产项目合理融资需求,促进房地产市场平稳健康发展。

去年11月底开始,多家国有银行及股份制银行开始召开房企座谈会,不到一个月,便有20余家房企参与。六大行的邀请对象,包括万科、绿城、龙湖、新城控股、滨江、美的置业等,随着股份制银行广发银行的加入,受邀房企名单不断被拉长。

天风证券认为,座谈会后针对房企股权融资通道有望拓宽、审批速度将加快,以修复优质房企资产负债表、改善其现金流,引导市场主体回归常态化经营状态。

此前,有市场消息称,光大银行已主动对接万科、美的置业、金辉集团、新城控股、碧桂园等多家民营和混合所有制房企,推动已批待投项目资金迅速落地,切实满足房地产企业合理融资需求。

图源:罐头图库

去年11月份以来,工商银行、农业银行、中国银行、建设银行、交通银行等主要银行向民营房企投放房地产开发贷款300多亿元。另有多家银行正加快推进已批复民营房企贷款落地,并加大了项目储备力度。

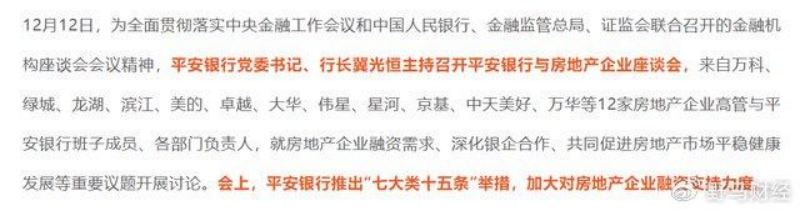

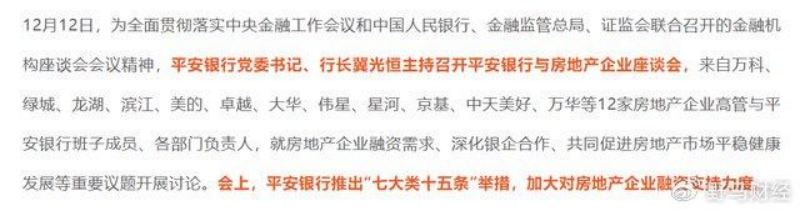

此外,平安银行也与房地产企业召开座谈会,表示要加大对房地产企业融资支持的力度。

图源:罐头图库

去年11月份以来,工商银行、农业银行、中国银行、建设银行、交通银行等主要银行向民营房企投放房地产开发贷款300多亿元。另有多家银行正加快推进已批复民营房企贷款落地,并加大了项目储备力度。

此外,平安银行也与房地产企业召开座谈会,表示要加大对房地产企业融资支持的力度。

图源:平安票号

另一个积极信号是,2023年以来,美的置业、越秀地产、建发房地产等多家房企发债成功,中债增及其他金融机构已为12家民营房企发行的超190亿元债券提供多种形式的担保。

根据Wind统计数据,2023年1~10月房企共在银行间市场发行债务融资工具2003亿元,同比增长约3%。其中,民营房企共发行302.7亿元,发行规模保持稳定。同时,1~10月房企共完成注册债务融资工具1609亿元。其中,民营房企共完成注册债务融资工具610亿元,同比增长约21%。

2023年11月,房企债券融资总额为412.8亿元,环比增长49.4%,同比降幅收窄至2.6%,政策效果初显。

去年12月,新城控股也正式对外披露,将发行不超8.5亿元中债增担保债券,期限3年。另有市场消息称,龙湖、金辉等房企的发债计划也在推进中。

图源:平安票号

另一个积极信号是,2023年以来,美的置业、越秀地产、建发房地产等多家房企发债成功,中债增及其他金融机构已为12家民营房企发行的超190亿元债券提供多种形式的担保。

根据Wind统计数据,2023年1~10月房企共在银行间市场发行债务融资工具2003亿元,同比增长约3%。其中,民营房企共发行302.7亿元,发行规模保持稳定。同时,1~10月房企共完成注册债务融资工具1609亿元。其中,民营房企共完成注册债务融资工具610亿元,同比增长约21%。

2023年11月,房企债券融资总额为412.8亿元,环比增长49.4%,同比降幅收窄至2.6%,政策效果初显。

去年12月,新城控股也正式对外披露,将发行不超8.5亿元中债增担保债券,期限3年。另有市场消息称,龙湖、金辉等房企的发债计划也在推进中。

来源:罐头图库

从发行企业所有制来看,美的置业、滨江等民营房企发行金额均超过30亿元,显示不同所有制房地产企业债券融资需求在银行间市场得到合理满足。

股权融资方面,A股房企中共有八家房企增发方案获得监管部门批准通过,其中三家已完成融资。

此前,有消息称,为进一步改善对房地产行业的融资支持,监管部门正在起草一份房企白名单,将有正常经营的50家国有和民营房企被列入,市场对相关传言落地的预期持续升温。

而多家银行陆续组织房企召开座谈会,也让市场对这份房企白名单持续热议。政策大礼包已经在陆续落地,能够撑过寒冬的房企,必将迎来“十里春风”。

而碧桂园无疑已经收到了这种积极信号,正在“二代”杨惠妍的带领下,努力自救。这一仗不仅对于碧桂园生死攸关,对于在父辈余荫下“接班”的杨惠妍意义更是非凡。如果能够力挽狂澜,对于其树立自身威信也是有着正面、积极作用的。对于碧桂园和杨惠妍而言,都是“欲戴皇冠,必承其重;欲握玫瑰,必承其伤”。杨惠妍将交出一份什么样的答卷?拭目以待!

你身边有买碧桂园房子的业主吗?对这家企业评价如何?欢迎评论区留言。

来源:罐头图库

从发行企业所有制来看,美的置业、滨江等民营房企发行金额均超过30亿元,显示不同所有制房地产企业债券融资需求在银行间市场得到合理满足。

股权融资方面,A股房企中共有八家房企增发方案获得监管部门批准通过,其中三家已完成融资。

此前,有消息称,为进一步改善对房地产行业的融资支持,监管部门正在起草一份房企白名单,将有正常经营的50家国有和民营房企被列入,市场对相关传言落地的预期持续升温。

而多家银行陆续组织房企召开座谈会,也让市场对这份房企白名单持续热议。政策大礼包已经在陆续落地,能够撑过寒冬的房企,必将迎来“十里春风”。

而碧桂园无疑已经收到了这种积极信号,正在“二代”杨惠妍的带领下,努力自救。这一仗不仅对于碧桂园生死攸关,对于在父辈余荫下“接班”的杨惠妍意义更是非凡。如果能够力挽狂澜,对于其树立自身威信也是有着正面、积极作用的。对于碧桂园和杨惠妍而言,都是“欲戴皇冠,必承其重;欲握玫瑰,必承其伤”。杨惠妍将交出一份什么样的答卷?拭目以待!

你身边有买碧桂园房子的业主吗?对这家企业评价如何?欢迎评论区留言。

原文始发于微信公众号(债市观察):碧桂园“二代”杨惠妍半年甩卖近百亿资产

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com

来源:碧桂园公告

来源:碧桂园公告 图源:wind

图源:wind 图源:罐头图库

图源:罐头图库 来源:企业公告

来源:企业公告 图源:罐头图库

图源:罐头图库 图源:平安票号

图源:平安票号 来源:罐头图库

来源:罐头图库