导读

远洋集团会不会实质违约,就看两大国资股东能不能给他扶起来了。

自2022年下半年以来,关于远洋集团(3377.HK)现金流吃紧的消息就一直不断,从远洋资本美元债展期,到出售成都太古里,债务违约的雷声一直在远洋集团头上盘旋。

7月18日上午,背靠两家国资大股东的远洋集团突发公告称,公司全资子公司出现阶段性流动性不足,其20亿公司债的兑付存在重大不确定性,如今距离这笔公司债到期只有半个月,但本金和利息的兑付资金尚未落实。

这意味着,远洋如果不想违约,半个月内需筹集20亿元按期兑付,这事就连远洋自己都不敢做出承诺,直接在公告里说“难度较大”。

如果上述债券违约,将是自2021年以来,首家出现国企控股的房企债务爆雷。远洋方面则表示,将与债券持有人协商调整本息兑付安排,上述债券已经自7月18日停牌。

01

20亿债务面临“流动性不足”

首先要注意的是,出现违约风险的债券发行人是远洋控股集团(中国)有限公司(简称“远洋控股”),不少人把“远洋控股”和“远洋集团”混为一谈,其实前者是后者的全资子公司。但全资子公司现金流紧张,母公司远洋集团也不能脱离干系。

这笔20亿的公司债即将在8月2日到期,简称“18远洋01”,是远洋控股于2018年8月2日发行的远洋地产有限公司公开发行 2018 年公司债券,期限5年,当期票面利率4.0%,应于2023年8月2日支付本金余额及应付利息。

远洋控股表示,截至本公告日,公司账面非受限货币资金无法覆盖“18远洋01”债券本息,尽管公司仍在积极筹措资金,但短期内流动性得到有效改善的难度较大,针对“18远洋01”的本息兑付存在重大不确定性。

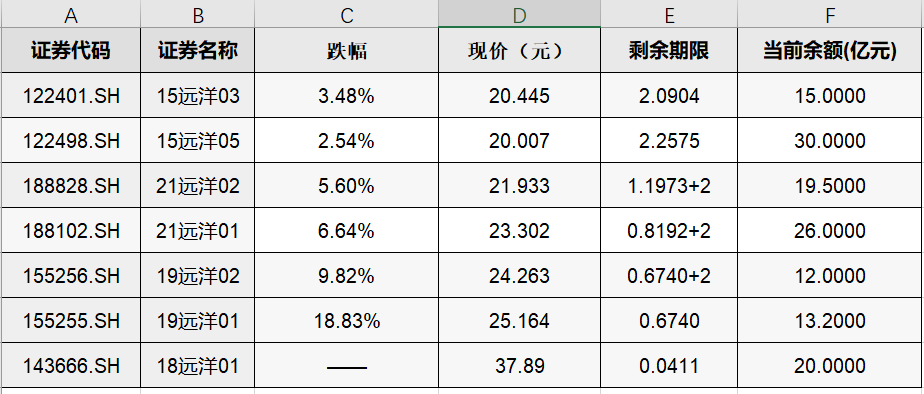

受此影响,远洋控股其他6只公司债连续两日下跌,截至7月18日,现价已经集体跌至30元以下。其中,“15远洋05”价格最低,仅约20元;“19远洋01”盘中跌幅最大,一度引发临时停牌,盘中最低价格仅24.2元。

来源:债市观察整理

来源:债市观察整理在此之前,远洋控股的旗下债券就已经出现一次集体下跌。

6月底7月初,远洋集团两大股东中国人寿和大家保险向其派出联合调查工作组,并聘请中金公司进行尽职调查。消息传出,远洋控股旗下债券的投资人纷纷抛售,导致债券价格大跌。

易居研究院研究总监严跃进分析称,“18远洋01”兑付风险公告之前,远洋集团两大股东就派驻人员进入,其实就已经有所感知,也说明管理层对债券兑付方面的关注,因为债券兑付很容易和“房企暴雷”挂钩,所以此事略显敏感。

债市观察查询发现,远洋控股目前共存续债券14只,存续余额合计约234.49亿元,有息债务596.23亿元,短期债务占总债务的比例高达78.52%。

和这些负债相比,远洋控股货币资金84.72亿元,现金及现金等价物仅约46.23亿元,受限存款47.63亿元,短期还债压力较大。

02

母公司远洋集团美元债超280亿元

远洋集团作为母公司,其主要资产都在远洋控股。2022年财报显示,远洋集团总资产2460.72亿元,总负债1981.86亿元,资产负债率80.54%;而远洋控股总资产约2275亿元,总负债1802亿元,资产负债率接近80%。

7月18日,在远洋控股旗下债券价格大跌的同时,上市公司远洋集团股价也下跌超10%,收盘价仅约0.39港元/股。

此外,母公司远洋集团还有8只存续美元债,合计约39.2亿美元,按7月18日汇率换算,约为人民币281.14亿元。

来源:企业预警通

来源:企业预警通其中要在今年下半年付息的美元债共有6只,合计约7000万美元。最近的一笔美元债将在今年7月31日到期付息,利息约为2100万美元,约为人民币3.01亿元,这只美元债本金7亿美元,将在2024年7月30日到期。

在此之前的7月13日,远洋集团已经有一笔702万美元的美元债利息未能按期支付。据该债券的募集说明,票息有14天的宽限期,对于该笔票息能否在宽限期内支付,远洋集团未予回应。这只美元债本金5.2亿美元,利息2.7%,在2025年1月13日到期。

汇生国际资本总裁黄立冲分析认为,“远洋集团目前债务比率80%左右,旗下子公司的相关债券连续两天已累计跌超30%,即使有国资身份的股东加持也出现债务问题,这可能意味着财务窟窿大到无法轻易解决,即使是那些在过去被认为有较强融资能力的公司。”

“这也提醒我们,无论公司的背景如何,都需要对其财务状况进行仔细的审查和监控。”黄立冲还分析称,从中国人寿和大家保险成立联合调查组进驻远洋集团、提名董事的举措来看,说明他们不想重蹈平安保险深陷华夏幸福基业债务违约的覆辙。

03

“优质房企”面临违约压力,

大股东重组董事会

作为具有国资背景的房企,远洋集团一度被认为是优质房企的标杆,但自从2022年下半年以来,就不断有消息显示远洋集团正面临现金流危机。

最先无法按期兑付的是远洋集团旗下的远洋资本,这家公司前身是“远洋房地产金融事业部”,2016年正式成为“远洋资本有限公司”,是远洋集团主要的投融资平台之一,主要业务包括不动产投资、私募股权投资、夹层投资、其他投资。

2022年9月,远洋资本先是将10亿元公司债“20远资01”的回售日期延长到2023年9月9日,又将3.5亿美元的“远洋资本6% N20221025”展期。

同时,远洋资本旗下公司远洋资本控股有限公司(简称“远洋资本控股”)因2000万美元借款到期未还,被澳门银行发函催债,随后又展期2.86亿美元债。今年3月30日,远洋资本控股还被债权人在香港提起清盘呈请。

另一件引发市场对远洋集团现金流关注的是,远洋集团出售成都太古里股权一事。

2022年底,远洋集团正式宣布,向太古地产出售成都远洋太古里50%股权,出售价格拟定为55.5亿元,这一价格相较于项目估值打了9折,主要是为了快速回笼资金。

但值得注意的是,《红星资本局》曾报道,远洋集团此前曾抵押成都远洋太古里项目50%股权,向远洋大股东中国人寿保险筹资约40亿元,借款期间远洋所持50%股权的分红将交给债权人。回购条款包括3年后赎回,以及如果远洋无法赎回,拥有项目另外50%股权的太古地产将拥有优先收购权。

截止2022年末,远洋集团的总有息负债为970.23亿元,其中一年内需偿付为380.92亿元,占比总有息负债的39%。而公司期末所持有的货币资金为93.86亿元。

诸葛数据研究中心高级分析师关荣雪表示,作为国资背景的房企,远洋或面临违约压力,无疑将再次为行业拉响了警报,可见在当前市场环境下,国央企或股份制房企也较具一定的生存压力。

亿翰智库研究总监于小雨认为,远洋集团现金流紧张主要是销售销售没有起色,债发不出来,企业就比较难,“远洋集团之前过于重仓北方区域,2020年远洋集团制定‘南移西拓’的战略布局,逐渐向华东、华南、华中和华西区域倾斜,2021企业新增土储中,‘南移西拓’区域占比达70%,但现在的问题是各区域的销售普遍不行。”

今年上半年,远洋集团销售额约356.6亿元,2022年和2021年同期分别为430.1亿元和523.7亿元,已经连续两年同比下滑。2022年,远洋集团亏损159.3亿元。

严跃进也认为,今年销售端其实表现非常糟糕,对于一些过去被看好的央国企来说,其债券问题也容易出现暴雷风险。“目前需要对一些央国企也重新做评估,尤其是销售数据下降过快、潜在拿地量过多的房企,更要积极谨慎对待后续的经营工作。”

由于远洋集团销售下滑、利润亏损,大股东之一的中国人寿已经计提减值,2021年和2022年,中国人寿对远洋集团的投资合计计提减值约58.62亿元。

“股东也不能无限量支持,而且现在看大政策出台的可能性也不高。”于小雨认为,两大国资股东在远洋债券出现兑付风险时进驻,说明了大股东已经高度重视远洋集团的实际财务情况。

6 月25 日,远洋集团公告,原13名董事中有6名董事替换,新任职的6名董事中有4名来自大股东中国人寿和大家保险,分别为柴娟、张忠党、于志强及孙劲峰,后一位为大家人寿提名。

其中前3位为中国人寿提名,而柴娟的任职尤为让人关注,她担任远洋集团执行董事及副总裁,打破了远洋集团多年来维持的“3位执董”的习惯,而且柴娟此前曾任职中国人寿保险深圳区域审计中心纪委书记。

原文始发于微信公众号(债市观察):远洋集团子公司“流动性不足”,半个月借不到20亿就会违约?