文|刘莹 编|李亚

文|刘莹 编|李亚

因未按照规定履行客户身份识别义务、未按规定报送大额交易报告或者可疑交易报告,新华保险被以罚款428.74万元。

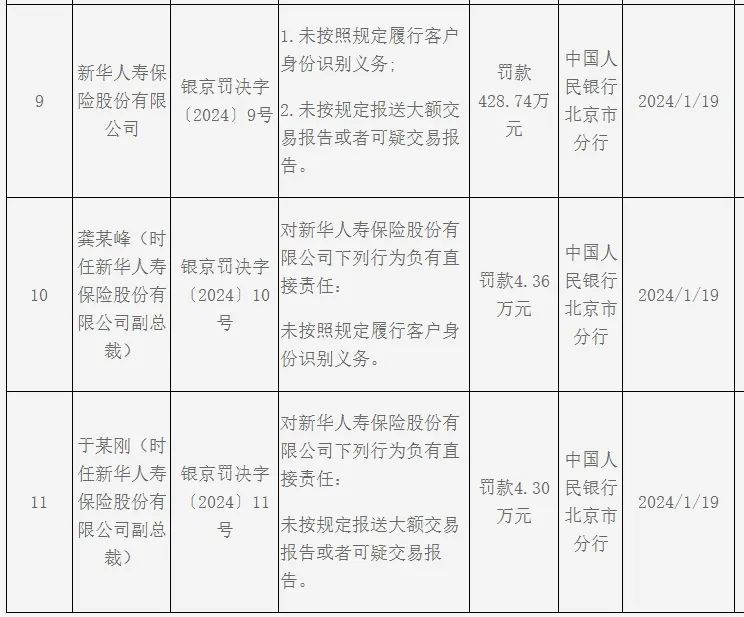

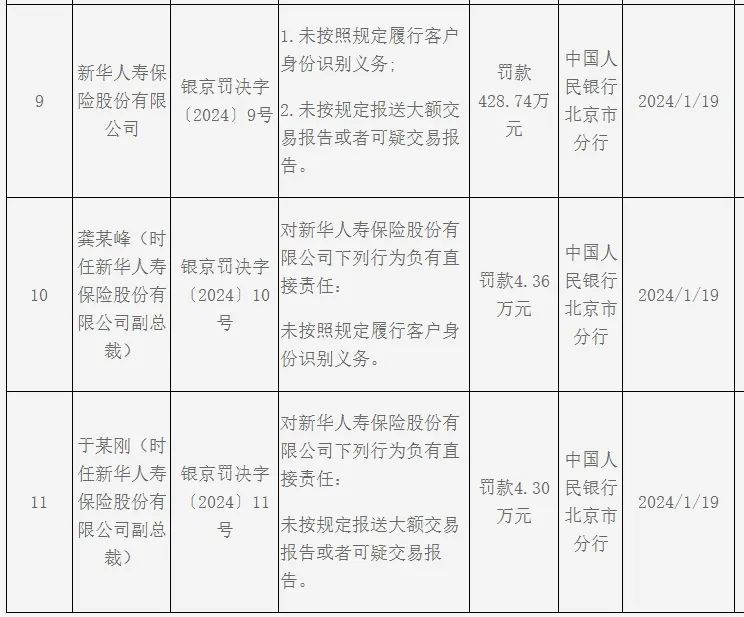

近日,中国人民银行北京市分行披露的行政处罚信息显示,新华人寿保险股份有限公司(以下简称“新华保险”)因未按照规定履行客户身份识别义务、未按规定报送大额交易报告或者可疑交易报告,被中国人民银行北京市分行处以罚款428.74万元。

保险业强监管、严监管持续,近年来处罚力度空前。据不完全统计,2023年国家金融监督管理总局(以下简称“金融监管总局”)针对保险业开出罚单总额达3.26亿元,同比增长41.7%,为近年来之最。

因未按规定报送大额交易报告等,

新华保险被罚428.74万元

近日,中国人民银行北京市分行披露的行政处罚信息显示,新华保险因未按照规定履行客户身份识别义务、未按规定报送大额交易报告或者可疑交易报告,被中国人民银行北京市分行处以罚款428.74万元。

时任新华保险副总裁龚某峰对该公司未按照规定履行客户身份识别义务负有直接责任,被罚款4.36万元,时任新华保险副总裁于某刚对该公司未按规定报送大额交易报告或者可疑交易报告负有直接责任,被罚款4.3万元。

事实上,这并不是新华保险第一次收到罚单。据监管部门通报统计,2024年以来新华保险及其分支机构已多次被处罚。

1月24日,因未取得任职资格核准的高管实际履职,新华保险新疆分公司被国家金融监督管理总局新疆监管局罚款5万元;1月3日,新华保险杭州中心支公司被国家金融监督管理总局浙江监管局处以罚款29万元。主要违法违规事实为:“欺骗投保人”……

值得一提的是,去年12月18日,金融监管总局网站发布的行政处罚信息公开表显示,新华保险因未按照规定使用经备案的保险条款、未按照规定使用经备案的保险费率,被处罚款80万元。时任新华保险运营管理部副总经理(主持工作)李予军被警告并罚款10万元;时任新华保险核保核赔部副总经理(主持工作)黎星被警告并罚款5万元。

罚单不断,

去年保险机构共收1350张罚单

1月29日,金融监管总局发布的《启航新监管 开创新局面——2023年国家金融监督管理总局工作综述》总结了2023年工作成效,包括坚持党中央对金融工作的集中统一领导、全面加强监管、防范化解金融风险以及加力服务实体经济等。

金融监管总局在文章中指出,2023年处罚银行保险机构4750家次,处罚责任人8552人次,罚没合计78.38亿元,罚没金额为2022年的2.7倍。数据显示,2022年全年处罚银行保险机构4620家次,处罚责任人员7561人次,罚没金额28.99亿元。

另据媒体不完全统计,2023年金融监管总局全系统对保险业共开出的罚单数量约为1530张,较2022年增加34.33%;罚金数额3.26亿元,同比增长幅度达41.7%。其中,涉及保险机构的罚金达2.66亿元,涉及高管及个人的罚款合计6013万元。值得一提的是,2020年、2021年、2022年保险业罚单金额分别为2.2亿元、2.9亿元和2.32亿元。

保险业处罚为近年来之最,就在3个月前,国家金融监督管理总局公开8张罚单,处罚对象涉及人保资管、阳关财险、陆家嘴国泰人寿等保险公司,同时被处罚的还有时任相关机构领导。合计罚金超1900万元。

其中,阳光财险及多家分支机构因教练车车险业务未按照规定使用经批准或者备案的保险条款费率等4项违法违规行为被罚130万元,同时广东省分公司被罚款50万元、山东省分公司被罚款50万元、梅州中心支公司被罚款50万元、韶关中心支公司被罚款50万元、德州中心支公司被罚款50万元、日照中心支公司被罚款50万元;时任阳光财险总裁助理兼信用保证保险事业部总经理靳守林等9位相关人士被罚,罚金8万元到10万元不等。陆家嘴国泰人寿及北京分公司因虚列会议费套取费用等7项违法违规行为被罚款211万元,北京分公司被罚款30万元,时任陆家嘴国泰人寿多元行销部总经理蔡志辉等8位相关人士被罚,罚金1万元到10万元不等。除此之外,人保资管、中邮人寿、合众资管、光大永明资管处罚金额均超百万。

强监管、严监管势态持续,

金融监管总局:坚决做到“长牙带刺”

业内人士认为,强监管、严监管的总体态势不会改变,保险机构应强化内部控制管理及合规风险管理。

从处罚缘由来看,财务数据造假、返佣、销售误导、虚假宣传、虚假理赔等仍是颇为常见的违规原因。此外,保险资金运用、银保渠道费用等成重要监管方向。

业内人士表示,监管处罚常态化反映了监管机构对于险企违规行为的零容忍态度,不仅能够增强行业合规经营意识,促使行业规范发展,也能够通过惩罚违规行为来保护消费者的权益,有利于维护市场秩序。

在被处罚对象方面,除了保险公司之外,保险中介机构也是监管关注重点。与此同时,顶格处罚也并不鲜见。以终身禁业为例,2023年有12人收到保险业终身禁业罚单,另有1人被责令终身不得从事公估业务。

对于行业顽疾屡禁不止的原因,中国保险学会法律专业委员会委员、兰台律师事务所高级顾问王德明表示,当前保险业合规经营压力非常大,根源在于市场竞争处于初级阶段,产品同质化,主要还是价格、手续费等的竞争。编制提供虚假的报告等问题背后往往也是违规支付手续费问题,给予投保人保险合同约定以外的利益与返佣等问题联系在一起,这类市场痼疾难以根治,根源还在于保险产品、服务等缺乏差异。

金融监管总局非银检查局在近日发布的专栏文章中表示,对于保险集团公司、金融控股公司和各类法人机构,通过现场检查督促其强化对子公司、分支机构的管控责任,推动不同类型机构坚守市场定位、强化合规意识、提高稳健经营能力,以机构自身高质量发展夯实防范风险的基础。

1月30日,国家金融监督管理总局召开2024年工作会议,会议更是强调,要坚决做到监管“长牙带刺”、有棱有角,牢牢守住不发生系统性金融风险底线,扎实推进金融高质量发展,坚定不移走中国特色金融发展之路。

“险企高参”提供最具洞见的行业参考,致力于让保险人看得更远。

原文始发于微信公众号(险企高参):因未按规定报送大额交易报告等,万亿头部险企被罚近430万元!强监管、严监管持续,去年保险机构合计收1350张罚单,罚金数额超3亿

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com

文|刘莹 编|李亚

文|刘莹 编|李亚