文|刘莹 编|李亚

文|刘莹 编|李亚

中邮人寿2023年实现保险业务总收入1098.66亿元,同比增长20.16%;利润净亏损114.7亿元,暂居人身险公司首位。

近日,中邮人寿保险股份有限公司(下称:中邮人寿)披露2023年四季度偿付能力报告。数据显示,中邮人寿2023年实现保险业务总收入1098.66亿元,同比增长20.16%,总资产4820亿元,同比增长8%。不过,其利润净亏损114.7亿元,暂居人身险公司首位。

超百亿元的亏损,引发业内对中邮人寿的关注。近6年中邮人寿净利润一直在下滑。2018年-2022年,其分别实现净利润5.21亿元、16.88亿元、13.16亿元、14.03亿元、3.97亿元,今年更是净亏损114.7亿元。

《险企高参》发现,和中邮人寿一样,不少银行系险企保费收入增速超两位数,但却出现“增收不增利”的情况。

近日,中邮人寿披露2023年四季度偿付能力报告,其一年经营情况也得以窥见。

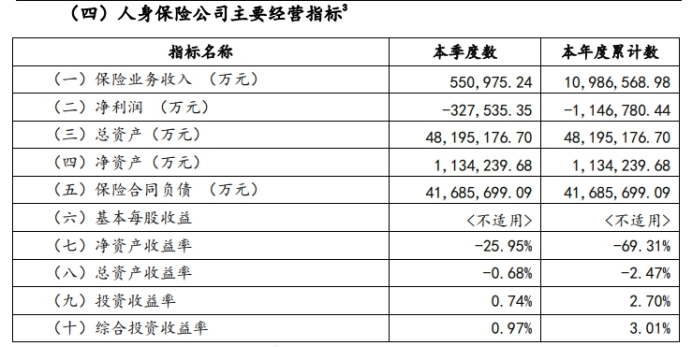

偿付能力报告显示,中邮人寿2023年总资产达到4820亿元,同比增长8%;实现保险业务总收入1098.66亿元,同比增长20.16%。与此同时,其新业务价值达到了82.7亿元,同比增长16%;新单负债成本率同比压降18个BP,降至4%以下。

不过,2023年中邮人寿净利润表现却让人“大跌眼镜”,净亏损114.7亿元,在76家寿险公司中暂市位列第一。

中邮人寿回应称,亏损主要是受准备金折现率和投资收益不及预期的影响。2023年,因准备金折现率就直接减少了中邮人寿利润112.1亿元;同时,受资本市场不及预期等多因素影响,公司在持续优化资产配置过程中,投资收益出现了较大的净值波动,阶段性低于预期目标,需要进一步平衡短期波动和长期布局。

值得一提的是,在此之前,中邮人寿就一直处于亏损状态。2023年三季度,中邮人寿前三季度净亏损103.75亿元,在76家寿险公司中亏损金额最多。而在2022年同期,中邮人寿净亏损为26.43亿元。

偿付能力报告显示,截至四季度末,中邮人寿核心、综合偿付能力充足率分别为86.18%、160.38%,预期下一季度两指标将下滑至78.39%、151.53%。

公开资料显示,中邮人寿是中国邮政集团有限公司(以下简称:邮政集团)控股的寿险公司,公司总部位于北京,注册资本为286.63亿元,2009年9月9日正式挂牌开业。

一直以来,中邮人寿依托于邮政集团既有网络和资源提供销售、服务和相关辅助管理工作,以及银行渠道为主要代理渠道,其保险收入在县域市场实现快速增长。

2023年中邮人寿累计实现保费收入1098.66亿元,同比增长20.16%,是继中国人寿、平安人寿、太保寿险、泰康人寿、新华人寿、太平人寿、人保寿险“老七家”寿险公司之外,第七家保费规模破千亿元的险企。与此同时,保费增速在“老七家”中居第一,为20.16%。

然而,与保费收入形成鲜明对比的是其净利润表现却不如人意,近6年中邮人寿净利润一直在下滑。2018年-2022年,分别实现净利润5.21亿元、16.88亿元、13.16亿元、14.03亿元、3.97亿元,净利润在2019年高速增长后又迅速下跌,今年更是出现了大亏损,净亏损114.7亿元。

不仅仅只有中邮人寿,净利亏损为寿险行业的普遍现状。2023年,共有35家非上市寿险公司出现亏损,合计亏损额达327亿元;29家亏损超亿元,亏损超过10亿的则共有6家。

其中,2023年建信人寿出现约43亿元净亏损,排在亏损榜第二;渤海人寿以31亿元的净亏损排名第三。此外,东吴人寿、北大方正人寿、合众人寿亏损幅度也超10亿元,分别出现17.85亿元、14.29亿元和11.92亿元净亏损。

归其原因,净利润亏损多受投资收益下降和新金融工具准则实施影响。据悉,中人寿正围绕打造“一流险企”目标,纵深推进市场化改革。2023年,公司推进康业务破局,建设“保险+服务”生态,与通用健康、通用康养签署战略合作协议。同时,着力构建“一主多辅”多元渠道发展格局,邮银主渠道业务规模和价值均创历史新高,期交新单保费389亿元,同比增长24%,其中5年交及以上终身寿险保费占比87%,同比提升了13个百分点。新渠道全面破局,银保外拓、团险、中介共计实现新单保费54亿元,新型个险进入市场化验证阶段。

仅两成寿险公司投资收益率破5%,

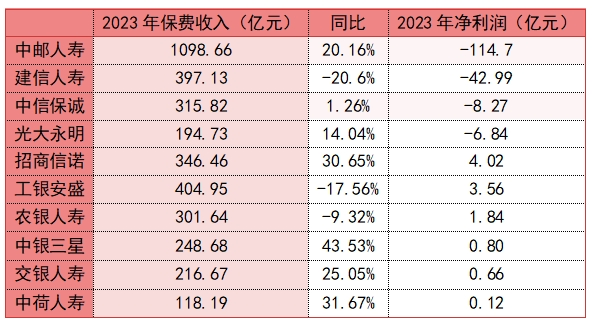

众所周知,中邮人寿是一家银行系险企,截至目前,10家银行系险企均以披露了2023年经营业绩。

报告显示,2023年10家银行系险企共揽保费3642.93亿元,较去年同期增长6.19%。与此同时,10家银行系险企有4家亏损,合计实现净亏损172.8亿元。

除了中邮人寿外,建信人寿、中信保诚、光大永明的净利润也都实现亏损,分别亏损为42.99亿元、8.27亿元、6.84亿元。此外,建信人寿保费收入和净利润更是实现“双降”。

值得一提的是,不少险企保费收入增速更是超两位数,但却出现“增收不增利”的情况。保费规模扩大的同时,为何银行系险企的净利润却在下降?

业内人士认为,银行系险企净利润亏损的原因之一是因为银保产品新单业务价值仍然低于个代产品。在利率不断下行的背景下,背负着较高的投资收益压力。

《险企高参》发现,从2023年三季度人身险公司的数据看,投资收益率已经低于上年同期。在发布了相关数据的59家人身险公司中,仅13家公司近3年的平均综合投资收益率在5%以上。这也导致非上市寿险公司,在三季度和四季度连续当季亏损。

除此之外,利润下降与银行渠道的客户群体和产品结构也有关。业内人士认为,银行的客户群体以理财为主,目前银保渠道主要销售短期或趸交的储蓄型保险,这类产品结构较为单一。目前,银行系险企面临着银行渠道销售成本高、费率监管趋严等问题,导致其保险产品的利润空间受到压缩。

来源:险企高参

“险企高参”提供最具洞见的行业参考,致力于让保险人看得更远。

你这么好看,一定要点个在看

原文始发于微信公众号(险企高参):保费增收20%、净利反亏损115亿!?这家银行系险企回应:准备金折现率和投资收益不及预期;“增收不增利”怪圈何解?