近日,青海银行股东阵营生变。

变更后,青海省财政厅取代青海省国有资产投资管理有限公司(下称“青海国投”),成为该行第一大股东;第三大股东西宁伟业房地产开发有限公司(下称“西宁伟业”)受让了原第十大股东无锡伟鑫建材有限公司(下称“无锡伟鑫建材”)持有该行的全部股份。此次受让后,青海国投、伟鑫建材将不再是青海银行股东。

继2022年9月变更董事长后,青海银行一边“刷新”第一大股东,一边“坐享”第三大股东增持红利。

但近年来,青海银行业绩的不稳定、股权的多次流拍、4400万承兑汇票逾期等问题,让青海银行在暗礁中前行。

1

根据批复显示,青海省财政厅受让青海国投持有青海银行约5.04亿股股份,成为该行第一大股东,变更后,其持股比例为19.71%;而第三大股东西宁伟业因受让了第十大股东无锡伟鑫建材持有的2.97%股份,其持股比例升至14.37%。

但因为青海银行第二大股东西部矿业集团有限公司(下称“西部矿业”,601168.SH)仍持有该行16.43%的股份,因此以单一法人计算,西宁伟业增持后依然为青海银行的第三大股东。

实际上,这并不是西宁伟业第一次增持该行股权。

2022年,西宁伟业接盘了青海银行股东陕西明煌置业有限公司持有的8400万股股权。股权变更之后,西宁伟业持有青海银行2.94亿股股权,占比11.5%。其与关联方持有青海银行股权合并计算后总持股数为3.99亿股,持股占比为15.6%,略低于第二大股东西部矿业。

算上此次增持的股份,西宁伟业及关联方合并持有青海银行的股权比例为18.47%,已经超过第二大股东西部矿业持股的16.43%。

西宁伟业董事长及实控人王伟明,早在2010年就带领公司入股青海银行,成为该行股东。

西宁伟业旗下拥有地产、建筑、金融、贸易等企业。

根据官网介绍,王伟明控股的江苏伟业建设集团有限公司(下称“江苏伟业”),拥有员工2000余人,总资产规模达120亿元。

图源:官网

图源:官网

截至目前,西宁伟业建设了14个项目。其中,2002年,江苏伟业就在西宁投资开发建设了楼盘“香格里拉.城市花园”。

除此之外,王伟明还是伟业金控董事长。伟业金控下辖的公司,包括江苏伟业、江苏伟业国际投资集团、西部伟业投资集团。可见,这位以地产起家的老板,正多元化发展自己的资本版图。

与大股东增持之下相背离的是,青海银行近年来多次的股权流拍。

2022年11月16日,在京东拍卖平台,一笔标的物为青海银行2100万股股权拍卖交易,该股权拍卖属于“破产清算拍卖”,持有人为深圳市冠欣投资有限公司,起拍价为3182万元。在经历5次拍卖,售价将近打了4折之后,依然遭遇流拍。3000余人围观,但却无人报名。

这并不是青海银行的首次流拍,在京东拍卖和阿里拍卖平台搜索青海银行股权,独角金融梳理发现,从2020年至今,青海银行发生10次股权流拍事件。

2020年,青海银行第12大股东德正资源控股有限公司(2021年报显示)打43折出售所持有的2.42%股份,二拍后仍无人问津,之后进入变卖程序,依然无人出价导致流拍;二拍打8折的青海青业石化有限公司将持有的青海银行4046万股股权摆到拍卖台,也没有找到买主。

流拍的不仅是青海银行,不少上市银行也未能摆脱惨遭流拍的窘境,如兰州银行、中原银行等。那么,银行股权为何不香了?

IPG中国区首席经济学家柏文喜对此表示,青海银行等中小银行因为经营规模较小、经营稳定性差且业绩不佳,再加上银行业竞争日趋激烈等现状,中小银行的未来普遍不被看好,因此,中小银行股权出现流拍也就是自然而然的事情了。

2

2022年9月13日,青海银行更换“掌舵”人,原行长蔡洪锐升为董事长,原董事长李锦军正式退休。

更换新的董事长后,市场高度关注青海银行的首份成绩单。遗憾的是,2022年青海银行营收、净利增速均出现“腰斩”,分别下滑60.67%、60.57%,2022年资产利润率仅为0.2%,连续5年未达“商业银行资产利润率应不低于0.6%”的监管要求。

从资产质量看,截至2022年末,青海银行不良贷款率为2.75%,较上年末减少0.2个百分点,但仍高于同期全国商业银行1.63%、全国城商行1.85%的平均水平。

不得不提的是,疫情之下息差收窄,拖累了银行业整体营收。

根据Wind数据统计,42家A股银行中有36家的净息差都在2022年出现下行,而受利息净收入缩水的影响,其营业收入也随之下降。

自更名以来,青海银行已经更换三位董事长。

前董事长兼行长王丽,从1997年西宁市商业银行(青海银行前身)成立开始,从副行长、行长以及董事长一路升职,直到2018年7月才离任。在王丽任职期间,青海银行总资产从百亿元增长至千亿元。

王丽离任的当年,青海银行的经营压力从财报数据中显现出来。

2018年末,青海银行净利润2.06亿元,同比下降73.4%;截至2018年,青海银行总资产为1039.05亿元,较2017年末下降57.89亿元。

2022年,王丽因超越职权违规审批贷款,造成本金3亿元和利息2.1亿元的国家财产重大损失等数罪并罚,被判有期徒刑18年。

王丽之后,青海银行的新董事长由李锦军接任。新董事长接任后,青海银行不稳定局面有所扭转。

据青海银行2020年新年致辞显示,该行2019年总资产保持在1000亿元以上,不良贷款压降成效显著,各项收入、拨备前利润等主要经营指标均好于2018年。

就在王丽离任董事长、新董事长上任的2018年青海银行的财报中提到,会择机启动上市工作,进一步拓展本公司发展空间。自从王丽获刑后,启动上市计划在该行的年报里再未提及。

另外,青海银行投诉量一直居高不下。据青海银保监局发布的《2022年青海银行业监管投诉情况的通报》显示,2022年青海银行投诉数量193件,占投诉总量的22%,同比增长1.8倍。贷款业务成为投诉的“重灾区”,达171件,占城商行投诉总量的88.6%。

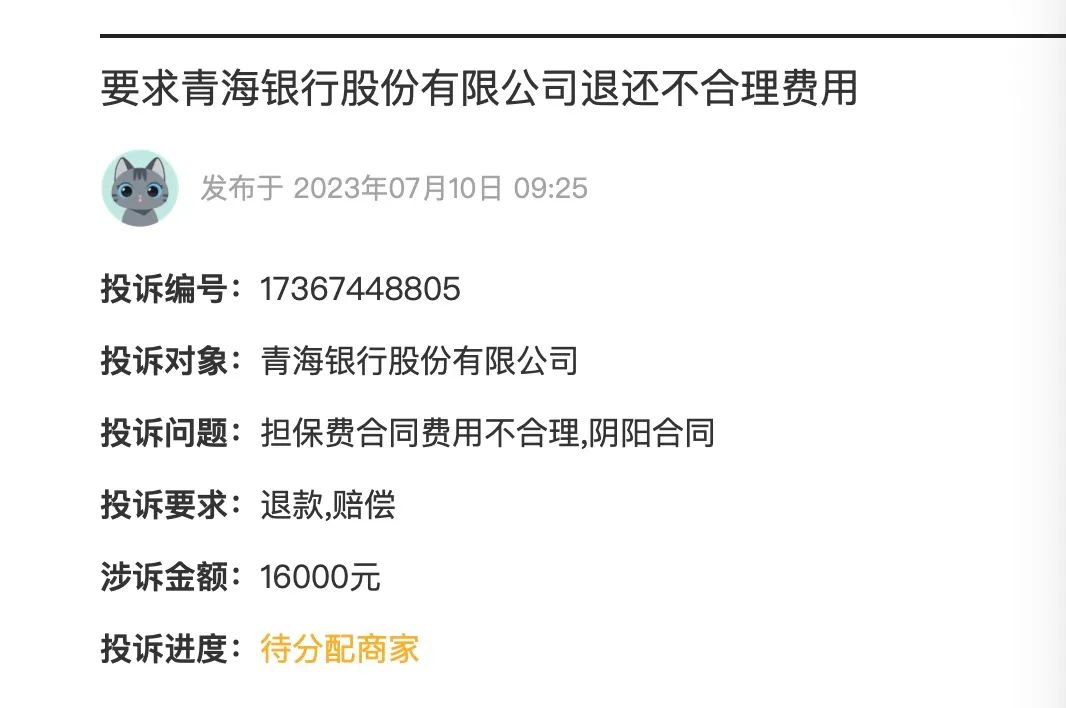

在黑猫投诉平台上,关于青海银行贷款利率与合同不符合、私自扣费暴力催收等投诉仍待解决。

7月10日,有消费者在黑猫投诉表示,青海银行担保费合同费用不合理要求退款相应部分钱款。该消费者称自己在2022年8月25日在国美易卡平台向青海银行申请贷款16000元,签订了贷款合同,合同上显示贷款利率为年化利率单利6.5%。但实际还款金额达到每月还款1605元,并且要还12个月。

图源:黑猫投诉

图源:黑猫投诉

也就是说,按照每月1605元还款,一年所还金额为1.93万,若按此计算年化利率约为20.4%,而非合同约定的6.5%。

青海银行曾在2022年报中表示,公司始终将金融消费者权益保护作为重点工作,未来将不断完善消费者权益保护制度体系及工作机制。

不过,虽然在2022年年报中,青海银行并未提及该行的贷款结构,但其零售业务增长势头相对良好。2022年,该行推出“青行优客贷”、“青行经营循环贷”等特色信贷产品。截至2022年末,“青行优客贷”余额为17.18亿元,“青行兴农贷”余额为7.15亿元;个人消费贷余额为68.65亿元,较年初新增14.6亿元。

3

作为一家立足于青海省本地的城商行,青海银行相关的信贷业务绝大部分也集中在当地企业和相关机构。虽然对青海银行信贷业务稳定有一定的积极作用,但是,贷款集中较高的风险日益突出,尤其是关联交易风险问题明显。

据2022年报数据显示,青海银行全部关联方关联授信余额为47.29亿元,占资本净额的46.03%。其中,集团授信余额占资本金额比例超10%的就有3家,分别为西部矿业、海西州国有资本投资运营有限公司以及西宁城市投资管理有限公司,占比分别为12.31%、10.42%以及12.72%。其中两家逼近单一集团客户授信集中度不应高于15%的监管要求。

对此,柏文喜认为,关联交易授信集中度接近监管线,会推高青海银行市场过于集中风险与关联交易风险,对公司的经营稳定性带来较大的负面影响。

此外,青海银行至今仍有4400万的逾期票据贷款损失,仍未全部追回。

追溯上述纠纷,要从2014年4月16日说起。彼时,青海银行城西支行与汇升公司签订合同,承兑总金额为5500万元,汇票到期日为2014年10月16日,其中,汇升公司提供1100万元作为保证金。

汇票到期后,汇升公司未按约定向青海银行城西支行交付应付票据款,导致青海银行城西支行在扣收汇升公司1100万元保证金后,向持票人垫付银行承兑汇票票款4400万元。

该笔承兑汇票最终逾期。青海银行提起诉讼,请求法院判令汇升公司归还因垫付银行承兑汇票而形成的垫付票款4400万元及相关利息,总计约5061.17万元。

汇升公司多次被列为失信被执行人,并被法院列为限制高消费企业,在查封其股权、房产等财产后仍无法全部还清,因此需要申请执行人发现被执行人有可供执行的财产后,才可以再次申请执行。目前,该案执行裁定书只更新到2021年。

业绩下滑、不良率高于同业、信贷踩雷、原董事长获刑,给青海银行的上市之路埋下阴影。当重要股东增持股份后,距离青海银行上市还有多远?评论区聊聊吧!

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):两大股东掏“真金白银”入股,青海银行距离上市路还有多远?