文|天峰

来源|财富独角兽

作为银行系基金,浦银安盛基金成立时间长达17年的老牌公募,近年来基金发行的数量呈现下降趋势,2020年发行了21只基金,2021年发行20只基金,但2022年却降至14只,去年甚至降至12只。去年笔者曾写过蒋佳良发布新基金的文章,经过一段时间的运作,笔者发现,蒋佳良旗下基金业绩并不理想。

值得关注的是,蒋佳良旗下管理的基金多达8只,近六月来来蒋佳良旗下基金业绩并不理想,旗下有6只基金全部出现亏损。浦银安盛基金旗下多只基金曾因持有恒润股份和新诺威而受到市场波动的影响,引发市场广泛关注。

01

据天天基金网显示,蒋佳良曾于2006年至2008年任职中国工商银行法兰克福分行资金部,2009年至2011年任职华宝证券有限责任公司证券投资部担任投资经理,2011年至2015年任职于平安资产管理有限公司担任投资经理,2015年至2018年任职中海基金管理有限公司投研中心,历任基金经理和研究部总经理。

2018年6月加盟浦银安盛基金管理有限公司历任权益投资部总监助理,现担任研究部副总监。2018年11月起,担任浦银安盛新经济结构灵活配置混合型证券投资基金基金经理。2019年2月起任研究部副总监。目前,累计任职时间6年又262天,管理总规模27.31亿元,任职期间最佳基金回报80.96%。

(数据来源于天天基金网 截至2月26日)

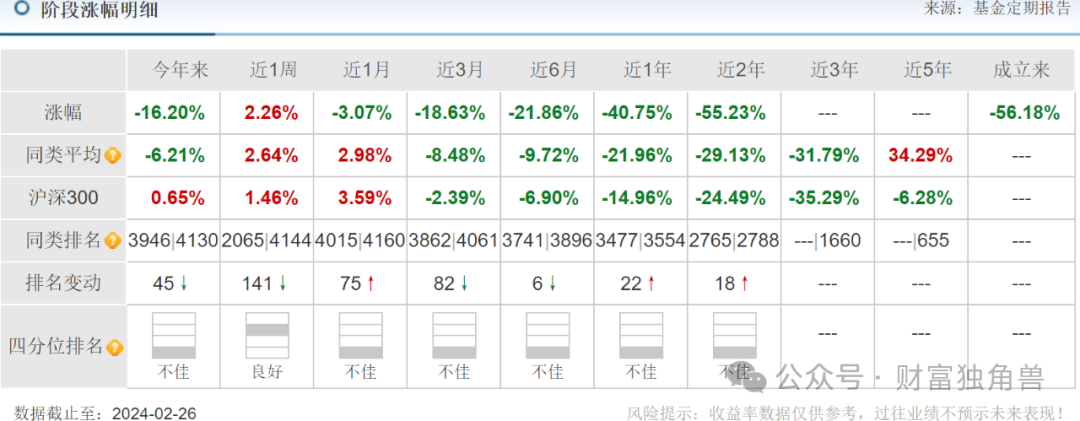

据天天基金网显示,目前蒋佳良在管基金有8只,但这8只基金无论是长周期还是短周期都出现了亏损。今年来有8只基金出现亏损,其中亏损最大的是浦银安盛品质优选混合A/C,其收益率-16.20%、-16.29%。近6月来也有8只基金出现亏损,其中亏损最大的还是浦银安盛品质优选混合A/C,其收益率-21.86%、-22.17%。近1年来也有7只基金出现亏损,其中还是浦银安盛品质优选混合A/C亏损最大,其收益率-40.76%、-41.22%。

近年来“一拖多”现象较为普遍,监管部门明确反对“规模情节”、“基金经理明星化”等损害投资者利益的行为。常规而言,一拖多就是基金经理管理的多只基金背后是无数的投资者和他们的真金白银,不但要对得起投资者的信任,更要严格遵守基金契约,必须要对其管理的所有基金一视同仁,要投入同样的精力,获得同样的收益。

基金经理可以管理多只基金产品,但是所管产品在收益率上的差距不能太大,这是衡量基金经理是否对管理基金产品一视同仁,或者是否有能力管理多只基金的标准。而现实中“一拖多”基金经理难以避免不同产品出现厚此薄彼的问题,进而会带来公平交易的严重问题。

(数据来源于天天基金网 截至2月26日)

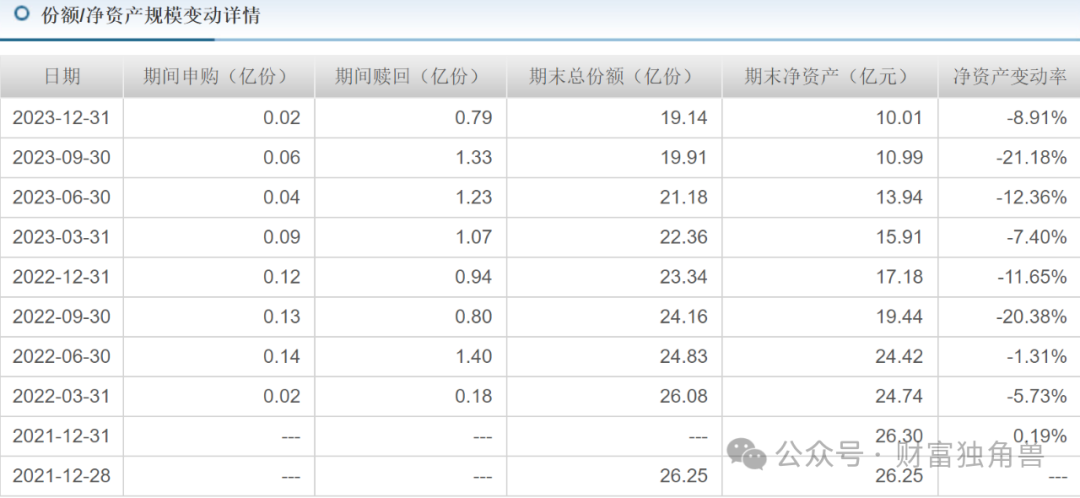

据天天基金网显示,浦银安盛品质优选混合A基金成立于2021年12月28日,目前由蒋佳良和杨达伟共同管理。截至去年4季度末基金规模10.01亿元。截至2月26日基金单位净值0.4382,自基金成立来收益率-56.18%,今年来收益率-16.20%,近3月来收益率-18.63%,近6月来收益率-21.86%,近1年来收益率-40.75%,近2年来收益率-55.23%。

(数据来源于天天基金网 截至2月26日)

有基民表示,有市场跌确实不好的,但是市场好的时候也没见到涨啊?虽说是中高风险基金,但基金经理在配置资产的时候有没有用心?每个季度的报告都是固定大势分析,有没有做好防御能力?其他基金经理可以你怎么不可以?好歹还算经历过牛熊的基金经理,一点防御能力都没有?

如果说该基金不可随意换股,但也不要死盯着一个板块吧?明明去年新能源光伏供应过大需求少,还死盯着。up to down就是这么分析的?买你是图省心,这几年自己没空管,银行工作人员推销说的天花乱坠,过往业绩虽不做参考,但总体回撤可控,可这一次你的回撤远超以往以及同类型基金经理。#浦银安盛品质优选混合A。

也有基民表示,到底是什么破基,竟然能亏损55个点,20万玩剩不到9万了,行情涨它不涨,行情亏它比谁都亏得狠,到底是该割肉还是继续持有,感觉希望好渺茫。甚至有基民表示,这只基金就没好过,也没放开过手脚,仓位还不是特别重,就没见他有一点起色,还收那么高的买入费和管理费!

我们先来看看该基金的持仓,笔者发现,该基金在2022年3季度持有107.01万股天合光能,2022年4季度持有108.30万股。2023年1季度增持至126.37万股,2023年2季度可能是天合光能股价暴跌吓着了基金经理,到了2023年2季度对天合光能的持仓消失了。然而,该基金在天合光能的持股收益却是出现亏损,2022年7月1日-2023年6月30日股票下跌了35.11%。

我们再来看看该基金持仓的阳光电源,2022年2季度持有127.00万股,2022年3季度持有112.10万股,2022年4季度持有87.96万股。2023年1季度持有98.04万股,2023年2季度持有66.19万股,2023年3季度持有52.22万股,2023年4季度已经没了阳光电源的持股。然而,该基金在阳光电源持股期间,也就是从2022年4月1日-2023年12月30日股票价格下跌了20%。

笔者还发现,该基金还在2022年1、2季度持有宁德时代,2022年1季度持有19.09万股,2022年2季度持有32.21万股。但2022年1月4日-2022年9月30日宁德时代股票价格下跌了31.88%。该基金还在2023年2季度再次持有12.68万股,2023年3季度持有13.80万股。预计是看到宁德时代股价暴跌,2023年4季度前十大重仓股中已经没了宁德时代的身影。从2023年4月1日-2024年1月2日股票价格下跌了30%。

最后再看看该基金对于腾讯控股的持仓,该基金在2023年1季度持有15.31万股,2023年2季度持有15.88万股,2023年3季度持有15.88万股,2023年4季度持有15.88万股。然而,从2023年1月3日-2024年2月23日腾讯控股股票价格下跌了7.64%。

(数据来源于天天基金网 截至2月23日)

据天天基金网显示,该基金成立之初有26.5亿元,但经过2年多的运作,基金规模遭遇腰斩。正如一基民表示,2年下来亏了一半,去掉10万啊,辛辛苦苦攒起来的钱打水漂了。也有基民表示,就在刚刚,一怒之下清仓走人,亏损49.19%。截至2023年12月31日,浦银安盛品质优选混合A,期末净资产10.01亿元,比上期减少8.91%。

02

(数据来源于天天基金网 截至2月26日)

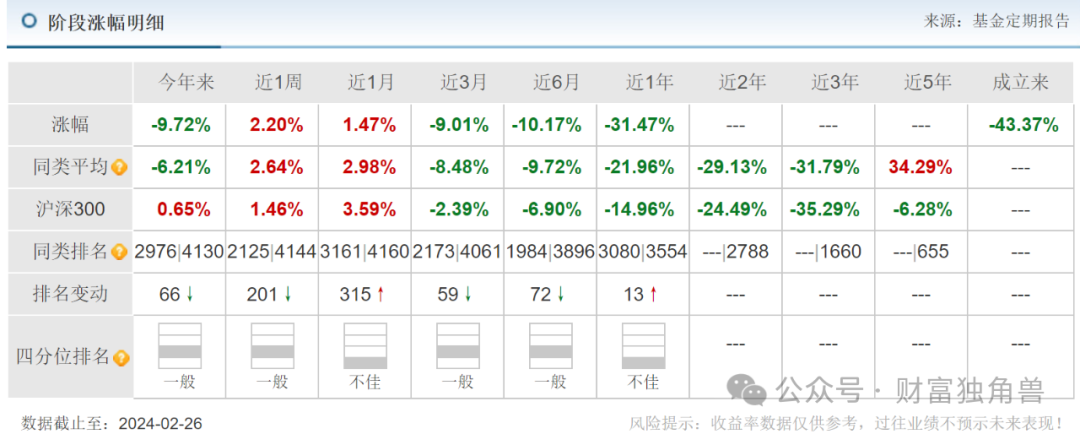

除了浦银安盛品质优选混合A基金业绩差外,笔者发现,浦银兴耀优选一年持有混合A积极业绩也不好。浦银兴耀优选一年持有混合A成立于2022年6月7日,截至2月26日基金单位净值0.5663,成立1年又265天时间亏了43.37%。该基金自成立来收益率43.37%,今年来收益率-9.72%,近3月来收益率-9.01%,近6月来收益率-10.17%,近1年来收益率-31.47%。

笔者发现,蒋佳良旗下基金持股同质化的问题较为严重,在浦银兴耀优选一年持有混合A (014545)基金持仓中,笔者又看到了天合光能,而且也是在2022年3季度买进了16.95万股,2022年4季度持有13.71万股,到了2023年1季度该基金对于天合光能持仓又消失了。然而,在持股期间(2022年7月1日-2023年3月29日),天合光能股票价格下跌了20%。

该基金还在2023年3季度持有16.79万股的精锻科技,2023年4季度大举加仓至28.05万股。然而,精锻科技股票价格却在该基金加仓完后出现大跌,笔者发现,该基金持有该股票期间(2023年6月30日-2024年2月27日下跌了23.31%。)股价出现暴跌,股价下跌对基金业绩自然也会造成影响。

难怪会有基民质疑,把他所有在管基金持仓翻了下,感情不管老的新的基金,持仓基本都一样,那就很好理解了,发新基给老基抬轿子。

(数据来源于天天基金网)

笔者随机挑选了6只基金,我们以2023年4季度为例,6只基金均持有仕净科技、立讯精密、精锻科技、兴齐眼药、信维通,6只基金同一季度同时持有5只股票。如果这些股票价格都是上涨的,那这些基金会因此受益,但现在大盘走势并不稳定,同时持有这些股票,一旦股价出现下跌,那对于基金业绩必然不利。此外,还有5只基金持有太极集团、迈为股份、智飞生物、人福医药。

持股同质化有可能放大市场波动,基金的同质化极有可能放大了市场的波动。市场能不能逐步降低其波动性,基金的同质化对于降低波动性是一个非常大的障碍。笔者发现,如果买的时候大家都在买,卖的时候一起卖,而看到基金有很多的名字,但是实际上基本投资风格和投资特点都随着市场形势的变化而变化,这最终也只是是千人一面。

持股同质化也会导致基金净值集体缩水,如果随着市场估值水平的不断推高,系统性风险的压力导致业绩优良的基金重仓股也呈现杀跌走势,“不怕看不准,就怕跑得慢”的潜规则势必引发基金间的相互厮杀,从而导致股票的大幅下跌以及基金净值的集体缩水。

(数据来源于天天基金网 截至2月26日)

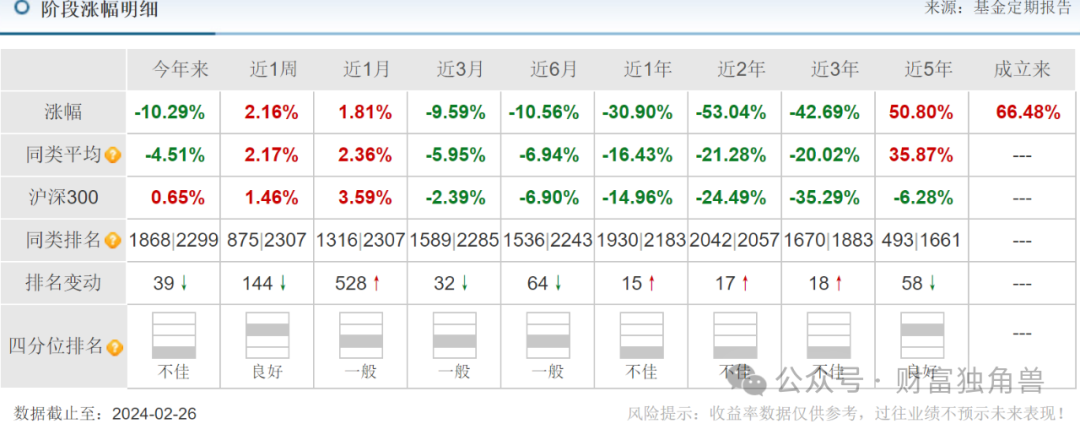

除了上述两只业绩遭遇腰斩的基金外,笔者还发现,近年来浦银安盛新经济结构混合A基金业绩也不好。截至2月26日基金单位净值1.6648,尽管自该基金成立来收益率达66.48%,但今年来收益率-10.29%,近6月来收益率-10.56%,近1年来收益率-30.90%,近2年来收益率-53.04%,近3年来收益率-42.69%。

(数据来源于天天基金网 截至2月26日)

有基民表示,许久没看,一看跌了百分之五十多,真牛皮,比买股票跌的还狠。也有基民表示,一个混合基金,回调居然达到-56%。甚至有基民表示,真的这种基金经理不卸任谁卸任?管理的基金没有一只是涨的,只会营销推广高位接盘。

笔者翻看各季度持仓发现,该基金在2022年4季度持有34.58万股晶澳科技,2023年1季度持有57.62万股,2023年2季度持有43.77万股,到了2023年3季度已经没了持仓。然而,笔者发现,在持股期间股票价格波动较大,2022年10月10日-2023年10月9日晶澳科技下跌了44%。

笔者还发现,该基金在2021年4季度也开始持有20.44万股的宁德时代,2022年1季度持有31.50万股,2022年2季度持有41.74万股,到了2022年3季度已经没了宁德时代的持仓。笔者发现,该基金持有宁德时代期间从2021年10月8日-2022年9月30日股票价格下跌了23.775,持股期间最大回撤-42%。

基金业绩下降,基金规模也受影响。截至2023年12月31日,浦银安盛新经济结构混合A,期末净资产4.17亿元,比上期减少10.25%

银安盛成立于2007年8月,是一家中法合资银行系基金管理公司,由浦发银行控股51%,法国安盛投资管理公司持有39%、上海国盛集团资产有限公司持有10%。相较于其他基金公司频繁更换高管,浦银安盛基金管理层却较为稳定,公司现任总经理郁蓓华招商银行系统一路晋升,2012年7月起担任浦银安盛基金总经理。

作为银行系基金公司,自2017年三季度基金规模突破1000亿元后,管理规模持续上升,2022年三季度管理规模升至3037.96亿元,截至2023年4季度浦银安盛基金规模为3346.21亿元。尽管基金规模持续增加,但旗下权益类基金与固收类基金存在严重失衡。从产品结构来看,权益基金规模较小,公司的收入全靠固收产品维持。然而,在公募基金考核标准还是以权益类基金业绩考核为主,这种格局对浦银安盛基金也是较为不利。

原文始发于微信公众号(财富独角兽):浦银安盛品质优选混合亏损55%,基民质疑发新基给老基“抬轿子”