百亿量化私募巨头宁波灵均投资管理合伙企业(有限合伙)(下称:宁波灵均)再次陷入舆论漩涡。

3月8日,宁波灵均发布声明称,有互联网自媒体编造散布涉及该公司的大量谣言。对此,宁波灵均已向监管部门报告相关情况,并已向有关机关报案。

图源:宁波灵均官网

从“券商中国”“第一财经”等媒体跟进“灵均辟谣”的报道看,宁波灵均所称的“大量谣言”中就包括,“各家券商及子公司全面梳理排查本单位离职员工是否有到宁波灵均工作的人员”的传言。

2月20日,宁波灵均因在龙年首个交易日(2月19日)开盘即大量卖出股票,被深交所、上交所连续3天限制、暂停交易,同时启动对其公开谴责纪律处分的程序。

自此,市场各种“小作文”不断,内容涉及伪造高管虚假履历、人身攻击谩骂、编造公司经营的不实信息等,甚至冒充国家机关名义发布虚假消息。

灵均投资在声明中也表示,公司自上月以来,深刻反省整改,目前公司运作一切正常。“公司将持续改进迭代,一如既往地看好并坚持做多中国股市,切实维护正常市场交易秩序,全力保障市场公平以及广大投资者合法权益。”

当前,不仅是宁波灵均,量化私募行业经历了一场前所未有的“地震”。独角金融从私募销售渠道处获悉,量化私募节前净值出现大幅下跌,不少产品最后一周的负超额收益超过10%,甚至近20%,创下史上最大回撤。据了解,不少量化大厂自营产品以及量化DMA策略产品亦损失惨重,部分自营亏损高达20%~50%。

量化“地震”后,包括宁波灵均在内的头部量化机构们前路几何?

2月19日,深交所在交易监控中发现,9:30:00至9:30:42,宁波灵均名下多个证券账户通过计算机程序自动生成交易指令、短时间内集中大量下单,卖出深市股票合计13.72亿元,期间深证成指快速下挫,影响了正常交易秩序,构成了《深圳证券交易所交易规则》第6.2条第六项规定的异常交易行为。

深交所表示,今年以来,宁波灵均名下证券账户已多次因异常交易行为被本所采取书面警示等监管措施,但其仍未改正,继续发生异常交易行为。

同一天,上交所也在交易监控中发现,9:30:00至9:31:00,宁波灵均管理的多个产品大量卖出沪市股票合计11.95亿元,期间上证指数短时快速下挫。

究竟应该如何界定“异常交易行为”?深交所规定,“通过计算机程序自动生成或者下达交易指令进行程序化交易,影响本所系统安全或者正常交易秩序”,是“可能影响证券交易价格或者证券交易量的异常交易行为”。

独角金融注意到,2023年9月,沪深交易所曾发布公告称,交易所对程序化交易投资者的证券交易行为实行实时监控,重点监控的事项包括:

交易所业务规则规定的可能影响证券交易价格、证券交易量或者交易所系统安全的异常交易行为;最高申报速率达到每秒300笔以上,或者单日最高申报笔数达到20000笔以上的交易行为;多只证券交易价格或者交易量明显异常,期间程序化交易大量参与的;及交易所认为需要重点监控的其他事项。

2月21日凌晨灵均公告称,2月19日,公司管理的产品全天整体净买入1.87亿元,但是当日开盘一分钟内买卖交易量较大,对于由此造成的负面影响,公司诚恳致歉,并吸取教训,切实增强合规意识。

独角金融注意到,量化交易也将迎来更加系统性、针对性的监管举措。

2月20日,交易所发文称,量化报告制度平稳落地,下一步将坚持以投资者为本,把维护公平性作为工作出发点和落脚点,借鉴国际监管实践,趋利避害,建立健全量化交易监管安排。

包括严格落实报告制度,明确“先报告、后交易”的准入安排;加强量化交易行情授权管理,健全差异化收费机制;完善异常交易监测监控标准,加强异常交易和异常报撤单行为监管;加强对杠杆类量化产品的监测与规制,强化期现货联动监管。同时,进一步压实证券公司客户管理责任,完善与证券业协会、基金业协会的自律管理协作机制,加强对量化私募等机构的交易监管等。

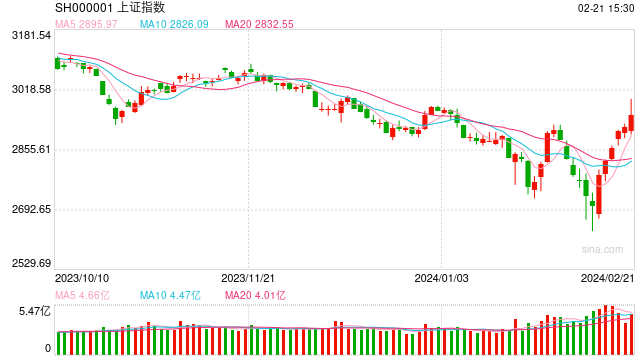

2月21日,A股低开高走,成交额逼近万亿!北向资金罕见抢筹超百亿,沪指录得6连阳,盘中一度向上挑战3000点。截至收盘,沪指涨0.97%,报2950.96点;深成指涨0.79%,报8975.97点;创业板指涨0.36%,报1752.48点。

股市上涨,这是否与20日晚间监管重罚头部量化机构有关?

财经评论员郭施亮认为,21日股市大涨,量化受罚,可能会对量化交易进行部分限制,市场做空力量可能会有所减缓。

量化交易在海外成熟市场比较普遍,量化交易占股市交易额超过70%,A股占比较低。“A股在量化交易存在水土不服问题,主要体现在量化监管体系不完善不成熟,同时散户投资者风险对冲工具非常有限,机构投资者与散户投资者的风险对冲工具不对称,对擅长做量化交易的机构投资者占据主导权,高频交易与频繁使用多元化风险对冲工具的量化容易造成市场加剧波动,做空力量反而有所提升”。郭施亮分析称。

灵均被罚后,对于量化机构执行策略会有何种改变?郭施亮认为,3月18日起转融券从T+0转为T+1,对量化交易的策略也会发生很大的变化,对量化交易也会造成比较大的影响,加速行业的洗牌力度。

资深投资者、财经作家曾羡鱼分析认为,对宁波灵均实施暂停交易措施并启动公开谴责程序,对市场来说有一定的提振作用,对部分量化机构是一种警醒。此外,今天放量上涨也是在整体估值修复的过程当中,毕竟节前杀跌有点非理性。不过,2月21日收盘时股市回撤了接近1%,说明整个市场的反转不会迅速完成。

他指出,此前量化利用政策以及信息不对等,导致量化有较多的做空漏洞来收割散户、公募、券商等。

某量化机构负责人也曾经说过,量化交易占市场份额很少,它并不会对大盘构成多大的作用。但上述分析人士认为,19号交易日,沪深两市就有25亿的交易量,能直接把大盘拉下去0.68%,说明量化力量并非业内人所说那么微不足道。此次灵均被“点名”后,就是要“把资本关到笼子里”,因为资本本身也是一种权利,某种程度上操控市场的权利,这对于散户是不公平的。

1月下旬,证监会副主席王建军对媒体表示,牢固树立以投资者为本的理念,始终把保护投资者特别是中小投资者合法权益作为工作的重中之重;更加突出以投资者为本,本就是根,根深才能木茂。只有把投资者保护好了,市场繁荣发展才有根基。

公开资料显示,宁波灵均成立于2014年6月,是国内知名的量化私募巨头之一。公司官网资料显示,宁波灵均在2018年首次突破百亿规模,至2022年资产管理规模已经超过了600亿元。第三方平台数据显示,截至2023年11月,公司有超400只产品处于运营状态。

2024年以来多家头部量化私募集体遭遇业绩大回撤。根据好买基金网等第三方数据公司的统计显示,至2月8日的净值情况来看,有部分量化私募产品今年以来的亏损率已经超过了30%。其中,灵均投资旗下的“灵均中泰量化30专享领航8号”今年以来的亏损率为29.83%。

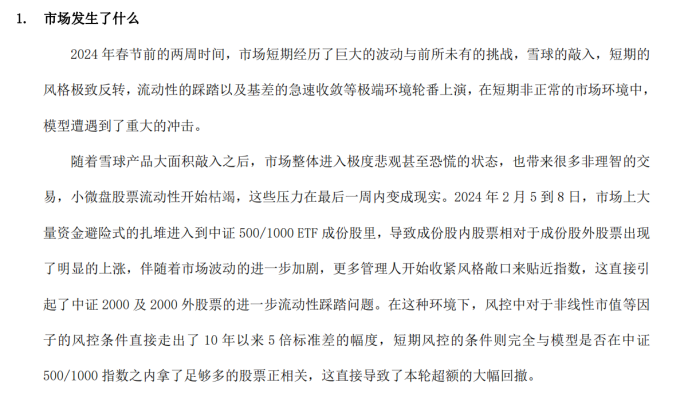

在2月20日发布的“投资策略运作情况说明”中,宁波灵均解释了本轮超额大幅回撤的原因:“2024年2月5到8日,市场上大量资金避险式的扎堆进入到中证500/1000 ETF成份股里,导致成份股内股票相对于成份股外股票出现了明显的上涨,伴随着市场波动的进一步加剧,更多管理人开始收紧风格敞口来贴近指数,这直接引起了中证2000及2000外股票的进一步流动性踩踏问题。”

灵均策略运作情况说明:发布时间为2024年2月20日

独角金融发现,同属头部量化机构的明汯投资旗下的一款产品,年内亏损达到29.7%,而该产品去年全年收益也仅为9.01%。

独角金融注意到,量化交易也将迎来更加系统性、针对性的监管举措。

2月20日,交易所发文称,量化报告制度平稳落地,下一步将坚持以投资者为本,把维护公平性作为工作出发点和落脚点,借鉴国际监管实践,趋利避害,建立健全量化交易监管安排。

包括严格落实报告制度,明确“先报告、后交易”的准入安排;加强量化交易行情授权管理,健全差异化收费机制;完善异常交易监测监控标准,加强异常交易和异常报撤单行为监管;加强对杠杆类量化产品的监测与规制,强化期现货联动监管。同时,进一步压实证券公司客户管理责任,完善与证券业协会、基金业协会的自律管理协作机制,加强对量化私募等机构的交易监管等。

2月21日,A股低开高走,成交额逼近万亿!北向资金罕见抢筹超百亿,沪指录得6连阳,盘中一度向上挑战3000点。截至收盘,沪指涨0.97%,报2950.96点;深成指涨0.79%,报8975.97点;创业板指涨0.36%,报1752.48点。

股市上涨,这是否与20日晚间监管重罚头部量化机构有关?

财经评论员郭施亮认为,21日股市大涨,量化受罚,可能会对量化交易进行部分限制,市场做空力量可能会有所减缓。

量化交易在海外成熟市场比较普遍,量化交易占股市交易额超过70%,A股占比较低。“A股在量化交易存在水土不服问题,主要体现在量化监管体系不完善不成熟,同时散户投资者风险对冲工具非常有限,机构投资者与散户投资者的风险对冲工具不对称,对擅长做量化交易的机构投资者占据主导权,高频交易与频繁使用多元化风险对冲工具的量化容易造成市场加剧波动,做空力量反而有所提升”。郭施亮分析称。

灵均被罚后,对于量化机构执行策略会有何种改变?郭施亮认为,3月18日起转融券从T+0转为T+1,对量化交易的策略也会发生很大的变化,对量化交易也会造成比较大的影响,加速行业的洗牌力度。

资深投资者、财经作家曾羡鱼分析认为,对宁波灵均实施暂停交易措施并启动公开谴责程序,对市场来说有一定的提振作用,对部分量化机构是一种警醒。此外,今天放量上涨也是在整体估值修复的过程当中,毕竟节前杀跌有点非理性。不过,2月21日收盘时股市回撤了接近1%,说明整个市场的反转不会迅速完成。

他指出,此前量化利用政策以及信息不对等,导致量化有较多的做空漏洞来收割散户、公募、券商等。

某量化机构负责人也曾经说过,量化交易占市场份额很少,它并不会对大盘构成多大的作用。但上述分析人士认为,19号交易日,沪深两市就有25亿的交易量,能直接把大盘拉下去0.68%,说明量化力量并非业内人所说那么微不足道。此次灵均被“点名”后,就是要“把资本关到笼子里”,因为资本本身也是一种权利,某种程度上操控市场的权利,这对于散户是不公平的。

1月下旬,证监会副主席王建军对媒体表示,牢固树立以投资者为本的理念,始终把保护投资者特别是中小投资者合法权益作为工作的重中之重;更加突出以投资者为本,本就是根,根深才能木茂。只有把投资者保护好了,市场繁荣发展才有根基。

公开资料显示,宁波灵均成立于2014年6月,是国内知名的量化私募巨头之一。公司官网资料显示,宁波灵均在2018年首次突破百亿规模,至2022年资产管理规模已经超过了600亿元。第三方平台数据显示,截至2023年11月,公司有超400只产品处于运营状态。

2024年以来多家头部量化私募集体遭遇业绩大回撤。根据好买基金网等第三方数据公司的统计显示,至2月8日的净值情况来看,有部分量化私募产品今年以来的亏损率已经超过了30%。其中,灵均投资旗下的“灵均中泰量化30专享领航8号”今年以来的亏损率为29.83%。

在2月20日发布的“投资策略运作情况说明”中,宁波灵均解释了本轮超额大幅回撤的原因:“2024年2月5到8日,市场上大量资金避险式的扎堆进入到中证500/1000 ETF成份股里,导致成份股内股票相对于成份股外股票出现了明显的上涨,伴随着市场波动的进一步加剧,更多管理人开始收紧风格敞口来贴近指数,这直接引起了中证2000及2000外股票的进一步流动性踩踏问题。”

灵均策略运作情况说明:发布时间为2024年2月20日

独角金融发现,同属头部量化机构的明汯投资旗下的一款产品,年内亏损达到29.7%,而该产品去年全年收益也仅为9.01%。

明汯投资旗下产品收益 数据来源:私募排排网

产品业绩表现不佳,近日多家头部量化私募发布产品运作说明,向投资者致歉。

幻方表示,近期幻方产品超额回撤较大,主要原因是:面对不同环境策略应对不理想,面对短期极端市场未表现出较好的适应性,基于全市场选股构造的投资组合与指数差距较大,形成了明显的超额回撤。回撤暴露出策略在因子迭代、风控管理等方面尚需优化。为此,公司在春节前一周已收紧了整体风控,防止小市值股票出现极端流动性危机时对于投资组合的冲击,并在每个交易日分析模型表现,持续进行优化,相信市场会逐步回到正常的轨道,策略模型也会恢复正常。

九坤投资表示,极端行情发生后,基于国内和海外类似行情的历史经验,结合自身的风险控制情况,在极端风险防范和长期模型效果之间选择了相对平衡的解决方案。在对市场下一步情况不明朗的情况下,武断切换容易造成一来一回的踏空。

九坤投资指出,虽然目前公司策略短期承压,但偶发的极端行情并不会颠覆团队的整体实力,公司将密切关注市场变化、技术指标变化等,力争及时、适当地应对新的情况,并及时与投资人做好沟通。

此前,灵均投资也曾向投资人致歉。灵均投资表示,2024年春节前两周时间,市场短期经历了巨大的波动与前所未有的挑战,雪球的敲入、短期的风格极致反转以及基差的急速收敛等轮番上演,在短期非正常的市场环境中,灵均投资模型遭遇到了重大的冲击。

对于后续优化方向,灵均投资表示,经过反思,此轮回撤主要是中证500、中证1000成分股内配置不足导致,后续会重点提升成分股内的模型预测水平,目前模型整体风控收紧,多头端各项风控指标已经调整到了0.3个标准差之内。

此外,灵均投资还表示,将会继续加强模型迭代,增强股票预测能力,做好策略收益与风险的平衡。

这场量化“地震”后,头部量化机构们将走向何方,量化又将经历怎样的洗牌?评论区聊聊吧。

明汯投资旗下产品收益 数据来源:私募排排网

产品业绩表现不佳,近日多家头部量化私募发布产品运作说明,向投资者致歉。

幻方表示,近期幻方产品超额回撤较大,主要原因是:面对不同环境策略应对不理想,面对短期极端市场未表现出较好的适应性,基于全市场选股构造的投资组合与指数差距较大,形成了明显的超额回撤。回撤暴露出策略在因子迭代、风控管理等方面尚需优化。为此,公司在春节前一周已收紧了整体风控,防止小市值股票出现极端流动性危机时对于投资组合的冲击,并在每个交易日分析模型表现,持续进行优化,相信市场会逐步回到正常的轨道,策略模型也会恢复正常。

九坤投资表示,极端行情发生后,基于国内和海外类似行情的历史经验,结合自身的风险控制情况,在极端风险防范和长期模型效果之间选择了相对平衡的解决方案。在对市场下一步情况不明朗的情况下,武断切换容易造成一来一回的踏空。

九坤投资指出,虽然目前公司策略短期承压,但偶发的极端行情并不会颠覆团队的整体实力,公司将密切关注市场变化、技术指标变化等,力争及时、适当地应对新的情况,并及时与投资人做好沟通。

此前,灵均投资也曾向投资人致歉。灵均投资表示,2024年春节前两周时间,市场短期经历了巨大的波动与前所未有的挑战,雪球的敲入、短期的风格极致反转以及基差的急速收敛等轮番上演,在短期非正常的市场环境中,灵均投资模型遭遇到了重大的冲击。

对于后续优化方向,灵均投资表示,经过反思,此轮回撤主要是中证500、中证1000成分股内配置不足导致,后续会重点提升成分股内的模型预测水平,目前模型整体风控收紧,多头端各项风控指标已经调整到了0.3个标准差之内。

此外,灵均投资还表示,将会继续加强模型迭代,增强股票预测能力,做好策略收益与风险的平衡。

这场量化“地震”后,头部量化机构们将走向何方,量化又将经历怎样的洗牌?评论区聊聊吧。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):被券商针对性排查?600亿灵均紧急回应了啥!

明汯投资旗下产品收益 数据来源:私募排排网

明汯投资旗下产品收益 数据来源:私募排排网