保险公司破产,保险合同也要修改?约定条款变废纸?没那么简单。

无论保险公司经营情况怎么样,消费者买的保险产品都会给兜底,也就是刚性兑付,这几乎成了人们的常识。

但这几天,一条新闻相当炸裂,就是“保险可能也要打破刚性兑付”了。

新闻的源头,是最新一期《财新周刊》发布的封面文章——“处置问题险企”。

文章罗列了非常多保险行业最近几年的风险事件,包括被处置的保险公司,以及正在排队等待接管的保险公司。

同时提到:

据财新了解,正在修订过程中的《保险法》草案中已新增提出:“若被接管的保险公司资产不足以清偿全部债务,或者依法进行保险业务转让的,经国务院批准,可以对保险合同进行合理变更。”

这一句短短的文字,引爆了整个市场。

这意味着,一旦保险公司破产,而且不能清偿债务,客户的保险合同可能会被变更,从而实际形成损失。

文章还报道,一家处于重整阶段的财险公司,正在考虑与部分机构客户协商,允许对其持有的保单打折兑付。另有参与某寿险公司风险处置人士透露,也曾考虑过保单打折兑付,但最终并未落实。

以上透露的信息足够让投保人胆战心惊。

大家买保险就是为了在不确定中追求确定,如果保险也不“保险”了,以后谁还有信心来买?

其实,这个问题,2022年10月通过的《保险保障基金管理办法》就已经提前打了预防针。

第22条就规定,被依法撤销或者依法实施破产的保险公司的清算资产不足以偿付人寿保险合同保单利益的,保险保障基金可以按照下列规则向保单受让公司提供救助:

(一)保单持有人为个人的,救助金额以转让后保单利益不超过转让前保单利益的90%为限;

(二)保单持有人为机构的,救助金额以转让后保单利益不超过转让前保单利益的80%为限;

(三)对保险合同中投资成分等的具体救助办法,另行制定。

虽然如此,不过从以前问题险企的处置方案来看,保单兑付都实现了平稳过渡。

比如大家保险接管安邦保险,最近一次是海港人寿接管恒大人寿,客户权益都得到了合法保障。

之所以是这个结果,与《保险法》规定有关。

《保险法》第92条规定:

经营有人寿保险业务的保险公司被依法撤销或者被依法宣告破产的,其持有的人寿保险合同及责任准备金,必须转让给其他经营有人寿保险业务的保险公司;不能同其他保险公司达成转让协议的,由国务院保险监督管理机构指定经营有人寿保险业务的保险公司接受转让。转让或者由国务院保险监督管理机构指定接受转让前款规定的人寿保险合同及责任准备金的,应当维护被保险人、受益人的合法权益。

按照《保险法》,保险公司万一真的破产了,也是由其他保险公司来接管,维护投保人的合法权益。

《保险法》的权威性肯定是大于《保险保障基金管理办法》的。

毕竟消费者签署的是保险合同,合同条款如果能随便变更,岂不是废纸一张了?

但是未来,随着问题险企越来越多,窟窿越来越大,这种兜底模式能否持续下去呢?

这是财新文章重点要讨论的问题。

有业内人士保守估计,目前保险行业存在至少6000亿高风险资产,部分人士甚至估计这一数字达到万亿或更高。而且随着经济增速放缓,投资收益下降,风险资产会越来越多。

由此,才有了开头提到的《保险法》正在进行修订。

文章还列举了美国和日本保险公司破产的例子——如果保险公司面临破产,可以通过修改合同下调存量保单的预定利率,本质就是重置原有的保险合同。

当然,根据财新报道,专家建议,要真正打破刚兑,应在《保险法》中明确区分保障型和投资型对应的合同与权利。保障型产品,比如寿险、健康险、意外险等;投资理财属性的产品,比如分红险、万能险、投连险。

专家称,2018年《关于规范金融机构资产管理业务的指导意见》(简称《资管新规》)落地后,其实,投资性产品已经不再允许刚兑。

对于财新的这篇文章应该如何看呢?

首先,对于投资者来说,要有心理准备,过高的利率承诺打破刚兑,是大势所趋。

无论是《资管新规》,还是《保险保障基金管理办法》,都已经指明了方向,实施可能是早晚的事情。

有人认为财新全文2万多字,提到保险法修订只有几十个字,自媒体属于断章取义,哗众取宠。其实恰恰因为这个问题过于敏感,牵涉面太广,有关方面通过这种方式透露给大众,既能把恐慌和焦虑控制在一定范围之内,又能让全社会提前有了心理预期,

其次,对于保障型产品,要打破刚兑,并不是那么简单的事情。保险合同变更,必须有严格的流程,不是保险公司想怎么变更就怎么变更。

第三,法律的修改流程是一个相对复杂而又重要的程序,特别是对于覆盖面广、涉及利益重大的法律修改,不是一蹴而就的。

财新的文章中也提到,“由于保险公司破产具有严重的外部性影响,会使公众对保险业的信任度下降而降低保险需求,并易涉及社会稳定,绝大多数业内人士对于打破保单刚兑仍然保持谨慎态度。”

第四,一般来说,新的法律都会进行“新老划断”,老产品老办法,新产品新办法,所以对于自己当前持有的保单,其实也大可不必过度焦虑。

当然,对于普通人来说,对此也不能采取“事不关己高高挂起”的态度,今后还是回归到关注保险公司偿付能力本身,尽量谨慎选择问题保险公司那些高收益产品。

越是有问题的险企,为了维持公司现金流,往往越是给出“高息”,吸引投保人。给渠道的销售费用也更高,使得渠道更有动力去推销其产品。

有一段时间,各类销售渠道占据主要地位的保险产品,有不少就来自问题险企。

这就形成了劣币驱逐良币的逆淘汰现象。

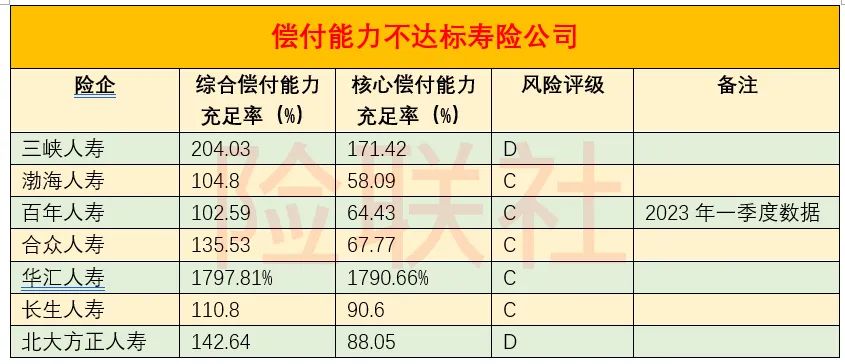

按照《保险公司偿付能力管理规定》,保险公司须同时符合核心偿付能力充足率不低于50%、综合偿付能力充足率不低于100%、风险综合评级在B类及以上三项指标,否则就是偿付能力不达标。

当前已经披露2023年四季度偿付能力的险企中,风险综合评级为C类的公司有11家,风险严重的D类公司有3家,这14家都属于不达标之类。

C类险企中4家为寿险公司,分别为渤海人寿、合众人寿、长生人寿和华汇人寿。7家为财险公司,分别为华安财险、渤海财险、新疆前海联合财险、都邦财险、珠峰财险、安华农险、富德财险。

风险评级为D类的3家险企,分别是安心财险、北大方正人寿和三峡人寿。

除了偿付能力不达标险企,如今还有十多家险企暂停披露年报或者偿付能力报告,包括处于偿付能力豁免期和仍在风险处置过程中,或者去年刚被新成立保险公司接管。

往期推荐

点击扫描

点击扫描

原文始发于微信公众号(险联社):保险圈炸了!保险产品也要打破刚兑了?