文|恒心

来源|财富独角兽

3月27日晚,光大银行发布2023年年报,延续了下滑态势。

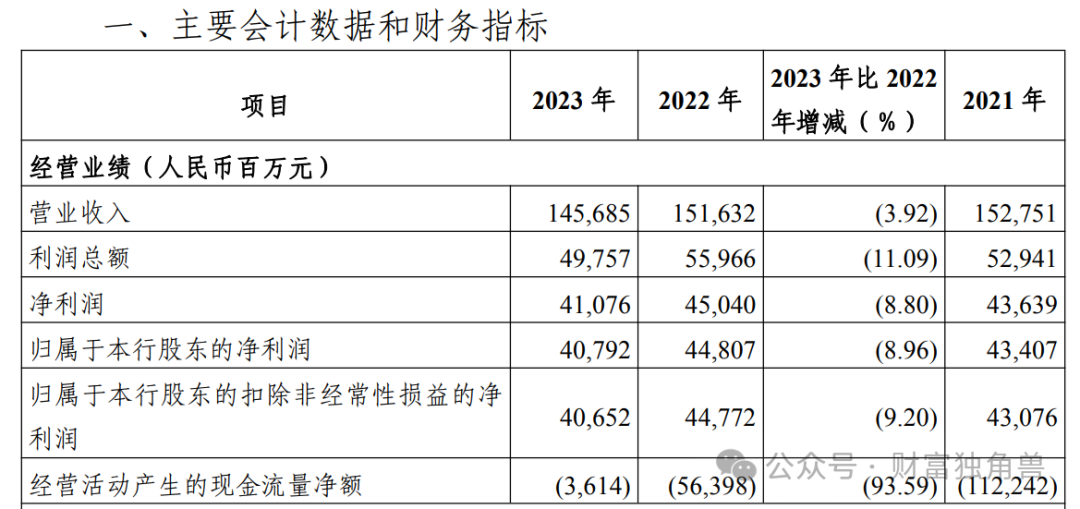

据财报显示,全年光大银行实现营业收入1456.85亿元,同比下降3.92%,其中利息净收入同比下降5.43%至1074.80亿元,手续费及佣金净收入同比下降11.39%至236.98亿元;期内实现净利润410.76亿元,同比下降8.80%;归属于股东的净利润为407.92亿元,同比下降8.96%。

对于净利润下降,光大银行解释称,“主要是为夯实资产质量管控基础,加大拨备计提力度,计提资产减值损失同比增长2.96%”。

如此糟糕的业绩表现自然也得不到投资者的认可,即使光大银行拟向全体普通股股东派发现金股息,每10股派1.73元(税前),现金股息总额合计102.22亿元,但财报发布次日港股、A股的股价均出现大幅下跌,其中A股股价一度跌9%,H股股价一度下调13%。截止29日午间收盘,光大银行A股报收3.09元/股。

近日,光大集团旗下两家核心金融子公司光大银行和光大信托都迎来“换帅”,且两者“互动”频繁,不仅光大信托前任董事长冯翔来自光大银行又或将调回光大银行,而且光大信托现任董事长(拟任)王罡、总裁邵泉、副总裁曹兆兵均有光大银行履职经历。

01

营利双降,不良贷款近500亿

据悉,光大银行成立于1992年,先后于2010年、2013年在上交所、港交所挂牌上市,目前实现境内省级行政区域服务网络的全覆盖。

年报显示,2023年光大银行实现营业收入1456.85亿元,同比下降3.92%;实现归属于本行股东的净利润407.92亿元,同比下降8.96%。事实上,光大银行营收已连续两年下滑,由2021年的1527.51亿元降至2022年的1516.32亿元,2023年进一步下降至1456.85亿元。

对于光大银行的增利不增收,自然也与银行业业绩下行、息差收窄的行业大趋势有关。据东兴证券研报显示,2023年商业银行实现净利润2.4万亿,同比增长3.2%;增速较前三季度上升1.6pct。具体来看,国有行、股份行、城商行、农商行净利润同比增速分别为+1.77%、-3.67%、+14.79%、+14.78%;环比变动+0.01pct、-1.84pct、+6.59pct、-149.82pct。其中,股份行业绩下滑最为明显。今年2月份以来,随着A股市场走出低迷,银行板块的日子更不好过了。

对于净利润降幅快于营收降幅,光大银行行长王志恒在业绩说明会上解释称,“主要因素是信用减值的拨备增加了16.77亿元,特别是在去年四季度加大了拨备计提的力度。”

资产规模方面,2023年末光大银行资产总额6.77万亿元,同比增长7.50%;贷款和垫款本金总额3.79万亿元,同比增长6.01%,其中普惠金融、绿色、制造业、战略性新兴产业、科技型企业、民营企业等领域贷款均实现快速增长;存款余额4.09万亿元,比上年末增加1773.60亿元,增长4.53%。

资产质量方面,期末光大银行不良贷款余额474.76亿元,比上年末增加28.02亿元;不良贷款率1.25%,与上年末持平;关注类贷款率1.84%,逾期贷款率1.95%,拨备覆盖率181.27%。

截至2023年末,光大银行净利差1.68%,同比下降25个BPs;净利息收益率1.74%,同比下降27个BPs,主要是受贷款利率重定价、新发放贷款利率下行、存量房贷款利率调整等因素影响。

02

被罚金额居股份行之首,“贷款业务违规”为重灾区

除了业绩上的不利,光大银行更重要的问题还体现在频收巨额罚单,因信用卡业务被多次投诉,内控问题暴露。

2024年伊始,光大银行就收到了国家金融监督管理总局的首张百万级罚单。值得一提的是,今年前两个月光大银行被罚金额高居上市股份行之首。

1月4日,光大银行就连收7张罚单,因贷前调查不尽职、贷款资金支付管理不合规、贷后管理不到位、违规办理无真实贸易背景的票据承兑、贴现资金管理不到位“五宗罪”,被国家金融监督管理总局吉林监管局处以420万元罚款。

次日,光大银行再收12张罚单,因部分个人零售类贷款资金用途不合规、发放不符合规定用途的流动资金贷款、发放无指定用途贷款、部分个人零售类贷款资金用途不合规、资产风险分类不准确、发放不符合规定用途的流动资金贷款等被合计处以罚款180万元。

从处罚信息来看,“贷款业务违规”成为光大银行重灾区。而考虑到贷款业务管理属于银行日常金融业务的重要环节,这无疑表明光大银行仍需加大对其贷款业务的合规管理。

事实上,这只是光大银行频收罚单的冰山一角,2023年全年国家金融监督管理总局公布的光大银行及其分行或相关负责人涉及的罚单共有38张,合计被处罚金额逾900万元。

此外,光大银行还因信用卡业务被多次投诉。

据黑猫投诉平台显示,截止3月28日光大银行涉及诉讼1万余条。其中一名用户声称,“光大银行利息远超国家规定的lpr的四倍,同时违规暴力催收,电话骚扰,威胁人身,对个人生活造成极大的影响,且贷款前未按照贷款的相关法律法规要求本人签字,并且宣传利息含糊不清,展示日息,并未提供年化利率。”

03

掌门人更替,此前“光大系”高管频繁落马

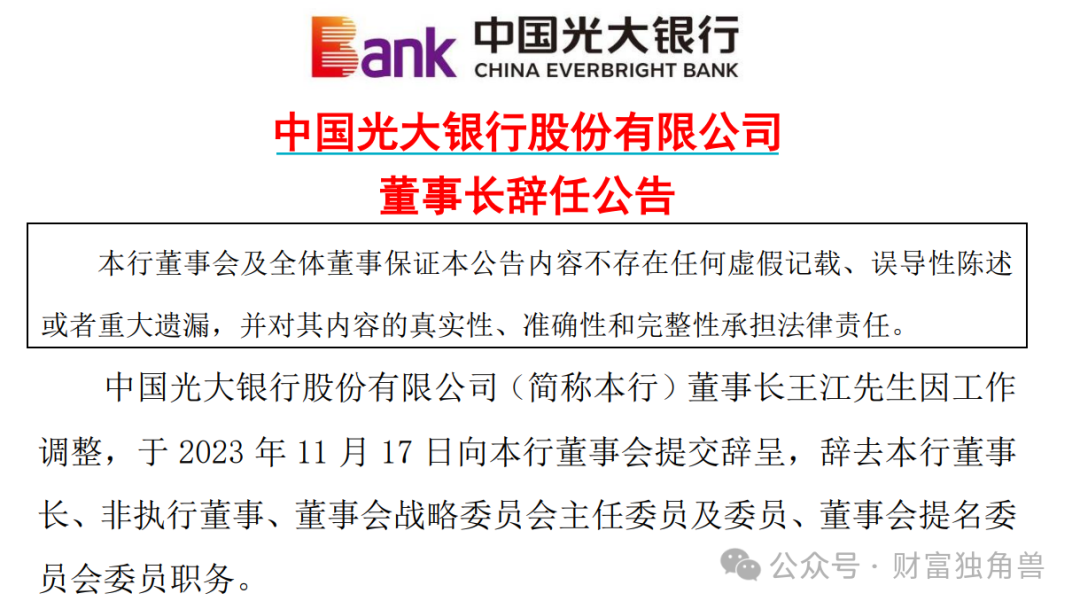

去年11月,光大银行公告称,原董事长王江因工作调整辞去光大银行董事长、非执行董事、董事会战略委员会主任委员及委员、董事会提名委员会委员职务。同日,光大银行称选举吴利军为光大银行第九届董事会董事长。

纵观2020年以来光大银行的掌舵人,分别是李晓鹏(任期2018年3月~2022年3月)、王江(任期2022年8月~2023年11月)以及吴利军(任期2024年1月至今)。历任董事长的任期长则4年、短则1年。而对于李晓鹏,因其严重违纪违法问题被立案审查调查,后被依法双开。

这只是揭开了“光大系”高管落马的冰山一角,2021年以来“光大系”已有十余人落马。除了李晓鹏,光大集团原董事长、党委书记唐双宁、光大控股原党委书记、行政总裁陈爽、光大银行原党委副书记、副行长张华宇先后也因涉嫌严重违纪违法被查。

对此,去年6月光大集团还为此召开全员警示教育大会暨2023年纪法教育月启动会,会上通报了近期查处的多起严重违法违纪案件,并指出,集团系统反腐败斗争形势依然严峻复杂,腐败案件“清存量、遏增量”的任务繁重。

近年来,光大银行高管辞任公告多达近20份,除了董事长、正副行长以外,还涉及董秘、监事长、非执行董事等多个核心高管的辞任。

不久前,王罡现为光大信托党委书记、董事长(拟任)。据悉,王罡此前曾任光大银行南京分行党委委员、副行长,光大银行总行零售业务部副总经理,光大银行苏州分行党委书记、行长,光大银行北京分行党委书记、行长,以及光大银行总行党委委员(副行长级)。

在接连换帅下,“光大系”发展能好吗?

原文始发于微信公众号(财富独角兽):营利双降,股价大跌,吴利军掌舵下的光大银行“前路漫漫”