文|每天一个祸 编|顾柠

文|每天一个祸 编|顾柠

在以保费收入作为排名依据的寿险赛道上,“老大老二”长期由中国人寿、平安人寿占据,短时间来看毫无悬念,而“老三”之争则由来已久。

将时间条拖回到2010年,彼时新华保险超过太保寿险夺得探花之位,五年后再被太保寿险反超,至此开始了由中国人寿、平安寿以及太保寿“霸榜”寿险前三的局势。

最近一段时期,寿险“探花”之争再起,不过追上来的不再是新华保险。泰康人寿、太平人寿在去年年末、今年一季度的保费业务收入相应居于第四、第五,机构间差距不断缩小。在此背景下,泰康人寿、太平人寿机构高层更提出“越洋计划”,即将太保寿险作为对标对象,意图实现超越。

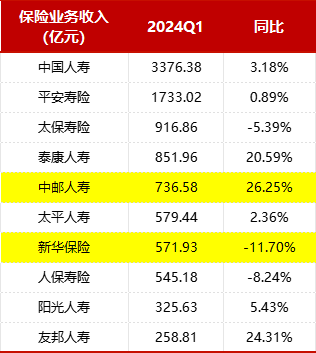

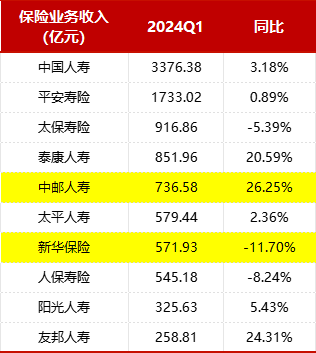

各险企披露的一季度偿付能力报告显示,泰康人寿报告期内的保费收入剑指寿险第三。今年一季度,泰康人寿保险业务收入已达851.96亿元,太保寿险则为916.86亿元,差距已不到一百亿元……另一边厢,太平人寿业绩也突飞猛进,2023年保费业务收入超越新华保险跃升第五,增长势头强劲。

此外,《险企高参》在这场探花之争中发现,有两家机构值得关注,一个是逐渐没落的新华保险,一个是银行系险企中邮人寿“异军突起”……

保费老三之争

泰康人寿一季度保费收入增速21%

太平人寿超越新华保险

要谈我国寿险有代表性的领军机构,绕不开以中国人寿、平安寿险、太保寿险、新华保险、泰康人寿、太平人寿及人保寿险构成的“老七家”。

中国人寿、平安寿险断层领先之外,太保寿险的“老三”之位近来愈发受到挑战。不考虑某些较为特殊、刚刚涅槃重生的机构之外,老牌寿险企业如泰康人寿、太平人寿正直追而上。

今年一季度,太保寿险保险业务收入为916.86亿元,泰康人寿保险业务收入为851.96亿元,同比增长高达20.59%,和太保寿险仅差了65亿元,若按照如此涨势,用不了多久泰康人寿的保费将跃于太保寿险之上。

图:2024一季度保险业务收入

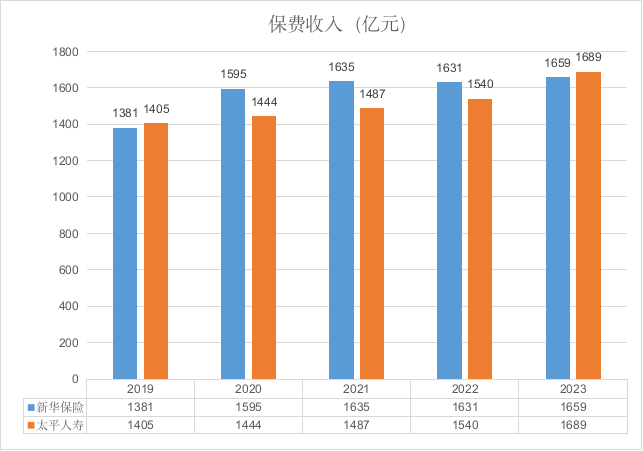

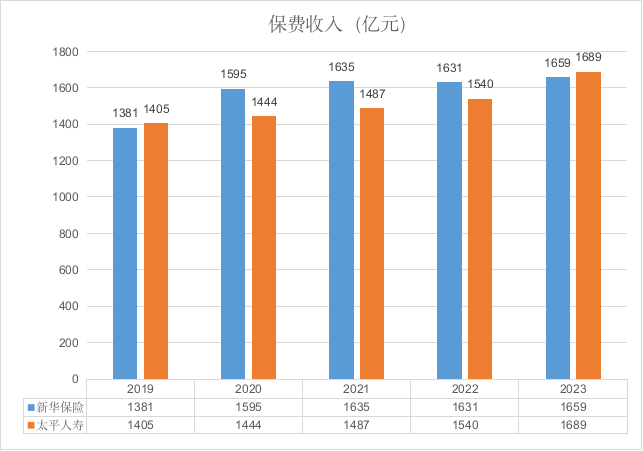

另外,“血统纯正”的太平人寿近来涨势也不落于下风。今年一季度,太平人寿保险业务收入为579.44,同比增长2.36%;这是该司继2023年全年保费收入超越新华保险之后的再一次赶超,这也让太平人寿“寿险老五”的地位愈发稳固。2023年新华保险实现保费收入1659亿元,太平人寿保费收入为1689亿元,后者此次反超的30亿保费规模来之不易。如果拉出两家险企近五年的保费收入数据可直观看到,上一次太平人寿保费超过新华保险还是在2019年。

图:2023年保费收入

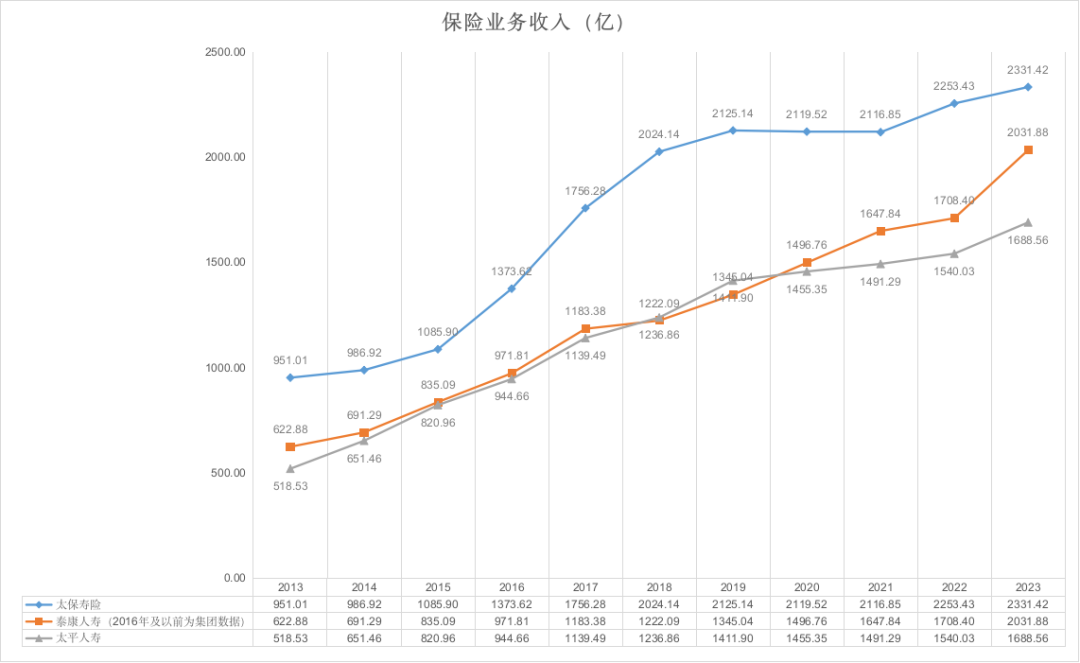

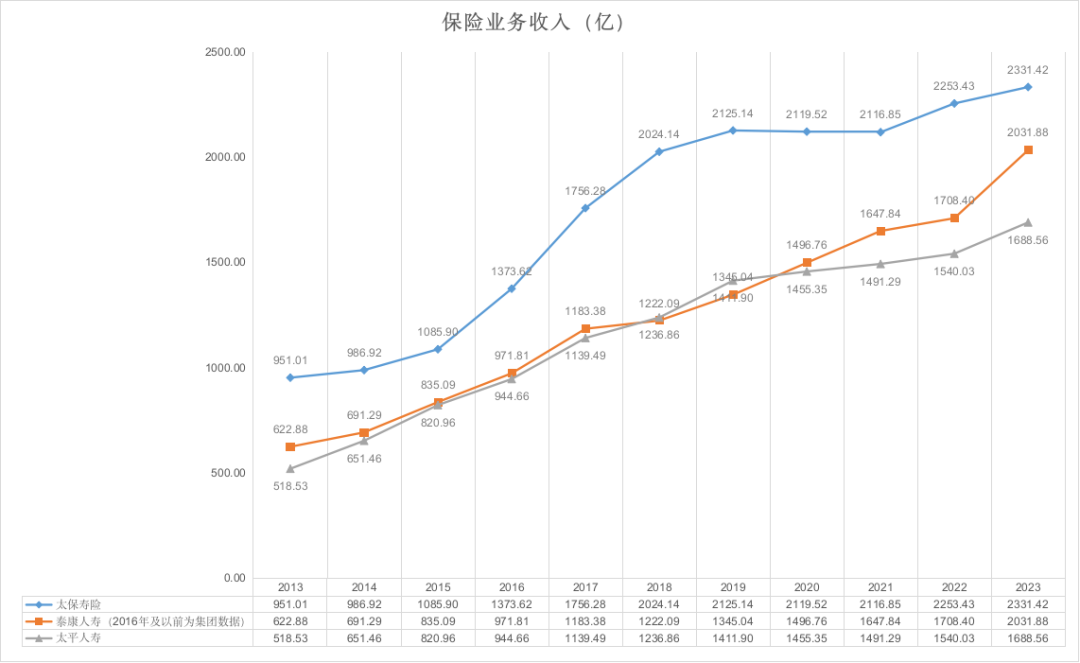

回溯过去近几年发展,泰康人寿及太平人寿的业绩呈螺旋上升趋势,二者十年间保险业务收入均实现超过220%的增长,并于2017年同时迈入千亿规模,一直到2020年双方都保持“你追我赶”的情况。2021年开始,二者以每年超过100亿左右的规模逐渐拉开差距,泰康人寿领先优势愈发明显。

图:保险业务收入(泰康人寿2016及以前引用集团数据)

也正是此时,泰康人寿和太保寿险的差距也逐渐缩小。2013年泰康人寿和太保寿险差距为328.13亿元,而到了2023年,二者差距为299.54亿元。到了2024年第一季度,这个差距再度缩小。

各有侧重到殊途同归

“拼”到最后在比什么?

泰康人寿和太平人寿,曾经都有侧重如今却都殊途同归——即个险高质量发展、重塑银保价值双举并进。

泰康人寿曾是最早在国内试水银保合作的险企之一,早在1996年就开始了相关的探索,积极探索银行保险合作。据泰康年报披露,2010年其保费收入为654.6亿元,其中个险保费收入157.4亿元,占比24%,银保渠道保费收入481.8亿元,占比约74%;2011年保费收入为679.4亿元,个险渠道保费收入178亿元,占比26%,银保渠道保费收入461.4亿元,占比68%。但随着监管政策的变化,泰康人寿在2014年左右开始收缩银行保险业务。

面对变迁,泰康人寿于2017年左右重塑个险渠道,并在销售端打造以健康财富规划师(HWP)、泰星等为核心专业化、职业化、绩优化的队伍。截至去年底,HWP队伍已完成全国网络化布局,项目人力突破1.5万人,于此同时,银保渠道的占比虽有收缩,但依旧是重要渠道。值得一提的是,2021年泰康人寿的个险业务实现正增长,银保的新单规模增速140%,新单价值增速52%,凭借多元化业务渠道的发展,以及稳健的投资水平,2021年泰康人寿的净利润超越太保寿险,坐上寿险公司盈利榜的第三位。

太平人寿这边则是保持银保渠道的同时,发挥自己的人力优势,自2019年,行业在内外部因素共同作用下不得不开启新一轮业务转型以来,承压前行几乎就成为了行业的常态。坚持长期主义的太平人寿于2021年启动了“卓越管理人才培养计划”(TP-EMP),探索增优育优新模式,致力于培养具有全新发展理念的“卓越管理精英”队伍;2022年市场至暗时刻,太平人寿又全面启动“山海计划”助力扩团队、提技能、抓赋能。

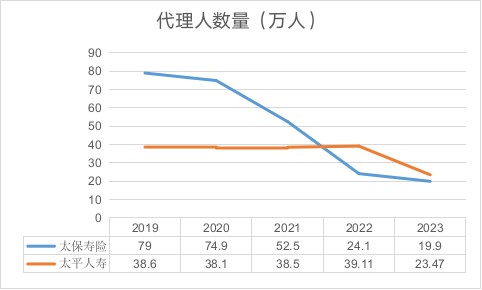

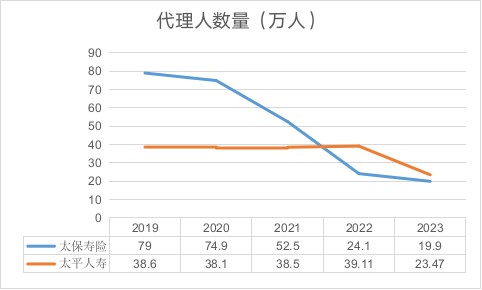

“计划”成效可圈可点,据2023年年报显示,太平人寿代理每月人均期缴原保费14410元,太保寿险保险营销员月人均首年规模保费为12837 元。但是,太保寿险核心人力月人均首年规模保费则为43503元。使得两家险企的个险收入规模上有较大差距。2023年太平人寿个人代理人原保费收入为1253.23亿港元,太保寿险则是1954.78亿元。这也侧面说明“兵不在多,而在精”。

图:保险代理人数量

太保寿险近几年则在个险发力的同时,强调重塑银保价值。从2010年的“转型1.0”,收缩银保大力发展个险,逐步走向今天的个险银保两头并举的“长航行动”第二阶段。年报显示2023 年,银保渠道实现规模保费 380.69 亿元,同比增长 12.5%,其中期缴新保规模保费 90.24 亿元,同比增长 170.2%,新业务价值同比增长115.6%。

三家企业在经营战略上高度重合,然而决胜的底蕴或另有玄机。曾经有一位国有大行高管一针见血地指出,“一家机构的经营,3-5年看高层,5-10年看公司治理,10年以上看企业文化”。

对于这场争夺战中,谁能笑到最后关键还在于企业文化。企业文化是企业长期积累形成的,它深深地影响着员工的行为模式和决策方式。一个积极向上、鼓励创新的企业文化,能够激发员工的潜能,增强团队的凝聚力,从而为企业带来持续的竞争优势。

新华保险跌落“神坛”

中邮人寿“异军突起”

《险企高参》梳理“老三之争”时发现,有两家险企格外显眼——新华保险在不知不觉中跌落“神坛”;中邮人寿“异军突起”。

泰康人寿和太平人寿争夺老三,就像“饿了么和美团外卖打架,百度外卖不知不觉就消失了。”新华保险就是逐渐消失的百度外卖。

图:2024年一季度保险业务收入

新华保险最辉煌时刻也曾在长达5年的时间内把持寿险业探花之位,将太保寿险、泰康人寿等竞争对手甩在身后。在2010年,风头正劲的新华保险超越太保寿险保费规模,行业排名从老四升至老三。直到2016年,新华保险保费收入被太保寿险反超,从此失去探花之位。

近几年来,连老四的地位也不保。2023年偿付能力报告显示新华保险的保险业务收入仅能排在第六,2024年一季度则更退一步,跌落至第七。新华保险总裁张泓曾总结到,一是客户的专业化、多元化需求对产品供给带来压力,“前期调研中,我们能感受到客户对康养方面的需求,但保险供给端同质化较严重、服务仍不健全。这需要进一步提升。”二是管理与经营能力。“当下的利率水平较低,同时行业面临增员困难,投资端优质资产稀缺,对行业经营管理能力提出挑战。”

与新华保险相反的是中邮人寿。2023年其保险业务收入迈入千亿时代,同时超过人保寿险成为第七。今年一季度,再度发力超过太平人寿成为第五,一季度保险业务收入达到736.58亿元,同比增加26.25%,若站在去年的业绩来看,今年一季度就已达到去年保险业务收入的70%左右。

值得注意的是中邮人寿增速很快,但总量较小,叠加“报行合一”的影响,后续能否和泰康人寿、太平人寿上演“三国演义”还有待观察。

“险企高参”提供最具洞见的行业参考,致力于让保险人看得更远。

原文始发于微信公众号(险企高参):寿险“老三”之争或又添变数?!泰康、太平人寿“越洋”看上去很美…

文|每天一个祸 编|顾柠

文|每天一个祸 编|顾柠