文|恒心

来源|财富独角兽

城商行佼佼者江苏银行亮眼财报下暗藏隐忧。

纵观来看,江苏银行表现还算可以。据2024年半年度报告显示,江苏银行实现营业收入同比增长7.16%至416.25亿元,归母净利润同比增长10.05%至187.31亿元;净利润率46.63%,较2023年同期提升1.25个百分点,延续了自2020年以来的稳健增长轨迹。期末,江苏银行平均净资产收益率保持在7.02%的高位,表现出不错的盈利能力。

但这份财报经不起细看,江苏银行业绩增速进一步放缓,低至个位数,资本充足率不及同业,房地产业不良贷款率飙升。此外,江苏银行还连收数张罚单,更是被江苏证监局点名责令改正,合规问题暴露,陷信誉危机。

01

营收增速降至个位数,资本充足率不及同业

身为江苏省内最大法人银行的江苏银行,也是全国20家系统重要性银行之一,下辖17家分行和苏银金融租赁股份有限公司、苏银理财有限责任公司、苏银凯基消费金融有限公司、江苏丹阳苏银村镇银行有限责任公司4家子公司,机构实现了江苏省内县域全覆盖,业务布局长三角、珠三角、环渤海三大经济圈。

实力自然不容小觑,今年上半年还是有些亮点的。

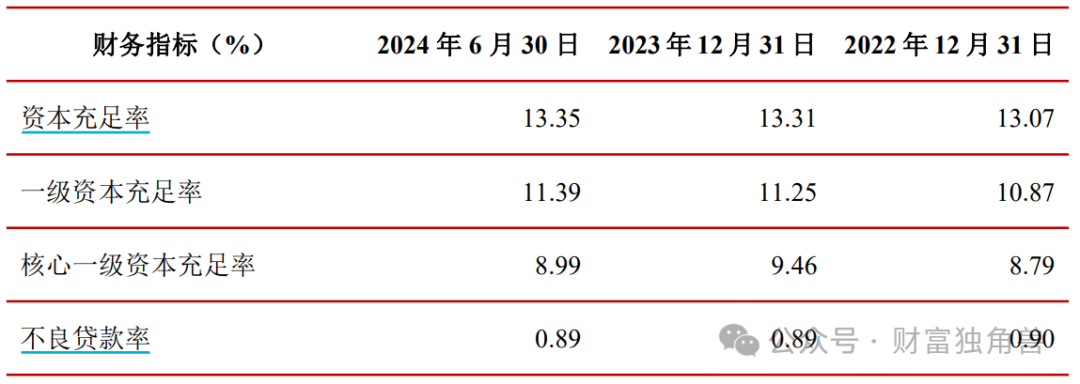

除了营收、利润双增外,江苏银行资产规模呈现稳步增长的态势,较上年末增长10.80%至3.77万亿元;实现了存贷双增,存款余额和贷款余额分别为2.09万亿元、2.05万亿元,增长了11.52%和8.47%;不良贷款率低至0.89%,创同期历史新低;风险抵御能力也有所提升,拨备覆盖率维持在357.20%的高位,核心资本充足率也提升至13.35%,较2023年同期增长0.55个百分点。与国内商业银行的不良贷款率1.56%以及拨备覆盖率209.32%相比,江苏银行还是领先的。

但在激进扩张的背后,江苏银行同样存在隐患。

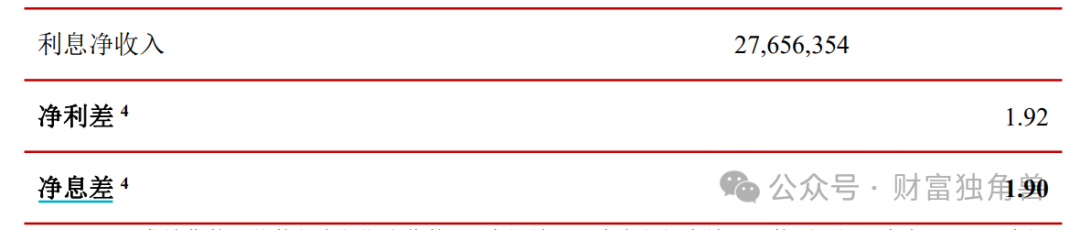

今年以来,江苏银行息差水平在持续下滑。财报数据显示,上半年江苏银行净息差为1.90%、净利差为1.92%,较上年同期分别下滑38、14个基点,较年初分别下滑8、3个基点,由此拉低了江苏银行上半年整体营收增速,比去年同期营收增速少约3.5个百分点。另据历年财报数据,江苏银行今年上半年营收增速也是最近6年来首次跌落两位数。

资本充足率方面,有升有降。截至6月末,江苏银行资本充足率为13.35%、一级资本充足率为11.39%、核心一级资本充足率为8.99%,较年初分别提升0.04个百分点、提升0.14个百分点、下降0.47个百分点。最“致命”的是,江苏银行不及同业。监管数据显示,今年二季度末国内商业银行资本充足率为15.53%,一级资本充足率为12.38%,,核心一级资本充足率为10.74%,均高于江苏银行。

另外,江苏银行房地产业不良贷款率上升。分行业看,截至6月末,江苏银行房地产业、批发和零售业、个人经营性贷款不良贷款率位列前三,分别为2.83%、2.08%、1.58%,较上年末分别上升0.29个百分点、0.18个百分点、0.09个百分点。

02

频吃罚单,多次被监管点名

江苏银行还频吃罚单,凸显内控管理问题。

今年以来,江苏银行就曾两次日收10张罚单,江苏银行及相关人员累计罚款近500万元。

第一次是在1月7日,因运营管控不到位;员工行为管理不到位,淮安监管分局对江苏银行淮安分行罚款95万元;第二次是在1月29日,因发放建筑企业贷款为房地产项目垫资;超工程进度发放房地产贷款;向购买主体结构未封顶住房的个人发放住房按揭贷款;部分贷款存在月末冲时点,虚增贷款;银票业务保证金来源审核不到位,贷款资金转存银票保证金;银票业务贸易背景审查不严;贷后管理不到位,贷款资金被挪用;尽职调查不到位,向已竣工项目发放结构化融资,国家金融监督管理总局镇江监管分局对江苏银行镇江分行进行行政处罚,没收违法所得并处罚款合计292.12万元。

今年1月,中国银行间市场交易商协会披露的自律处分信息显示,江苏银行作为债务融资工具主承销商及簿记管理人,在承销发行工作开展中,因存在违反银行间债券市场相关自律管理规则的行为,被处以警告并责令整改。

值得一提的是,这并非江苏银行首次被监管处罚。事实上,近年来江苏银行总行及多家分支曾多次遭到监管处罚。

去年年初,央行公布了今年开年以来首批罚单。其中,江苏银行因存在九项违法行为被罚没近800万元。与此同时,江苏银行4名相关责任人同样被处罚。时任江苏银行运营管理部账户支付团队经理门新彦、消费金融与信用卡中心总经理杨巨人、运营管理部总经理杨天德、风险管理部总经理徐劲分别被处以3.5万元至5万元不等的罚款。

在打击治理洗钱违法犯罪的形势依然严峻的当下,江苏银行“顶风作案”,更加凸显严重的内控问题。据悉,光2022年这一年,江苏银行先后因违规发放贷款、贷款挪用、“三查不严”等违规事项收到银保监会16张罚单。若将时间进一步拉长,2020年江苏银行就曾吃了31张罚单。

违规行为仍在继续。去年底,江苏银行连云港分行员工行为管理不到位被处罚款40万元。

此外,江苏银行还因基金销售违规被江苏证监局点名责令改正,因其零售业务部和网络金融部未对基金销售产品实行集中统一准入管理;部分基金销售业务人员未取得基金从业资格;存在向普通投资者主动推介风险等级高于其风险承受能力的产品或服务的情况。

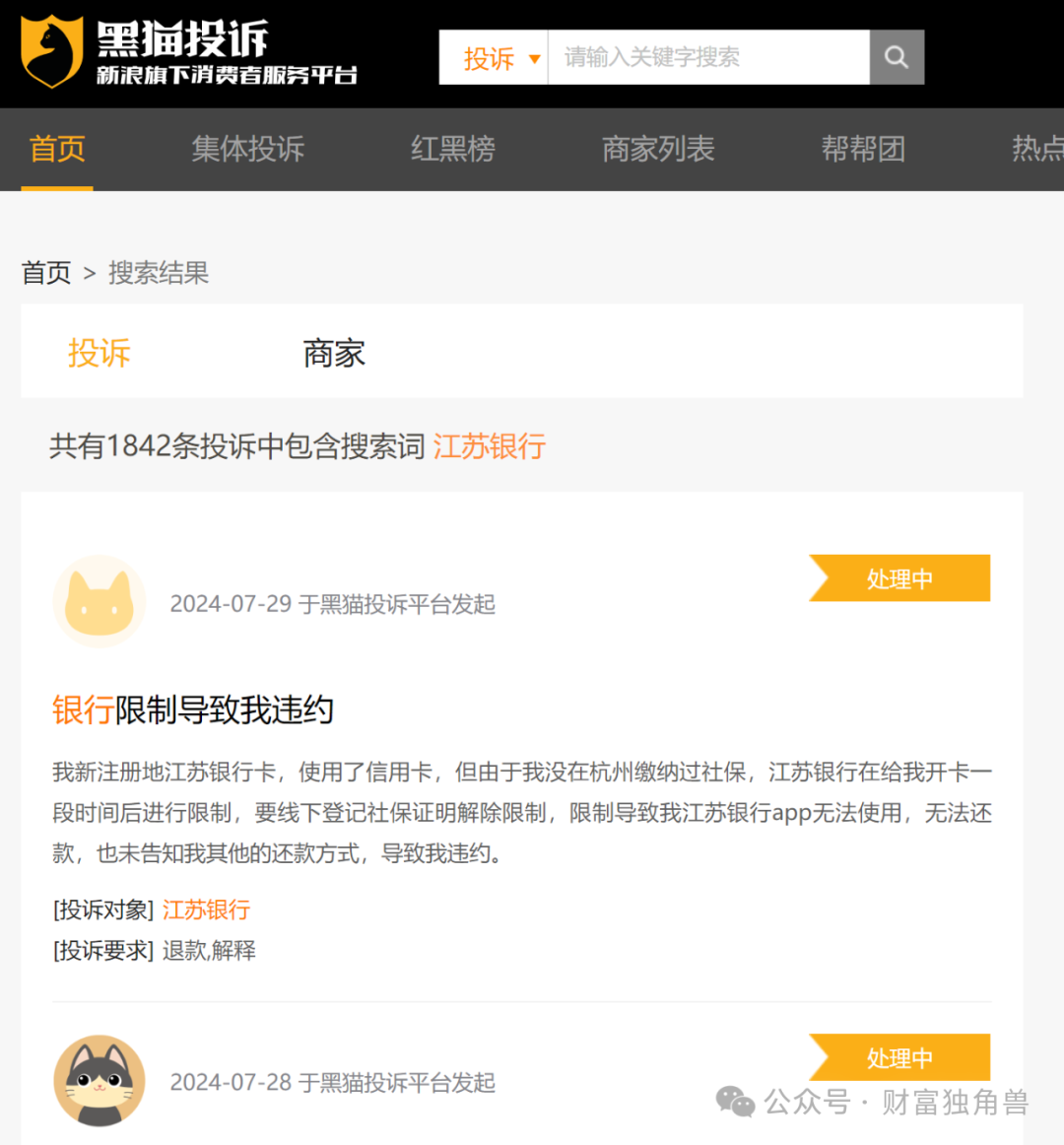

庞大的消费投诉量也令江苏银行倍感“头疼”。根据黑猫投诉平台显示,江苏银行因虚假宣传、暴力催收、征信异常等屡屡被投诉,其中信用卡违规收取高额利息罚息更是“重灾区”。

除了业务上的违规,江苏银行深圳分行开年以来就因合同纠纷被凌源钢铁起诉,涉案金额近5000万,还因“涉黄”两度登上热搜。

江苏银行是时候做出改变了,但如何自救还需市场给出答案,我们拭目以待。

原文始发于微信公众号(财富独角兽):上半年财报喜中藏忧,江苏银行合规危机难解?