文|恒心

来源|财富独角兽

而立之年的浦发银行烦恼不断。

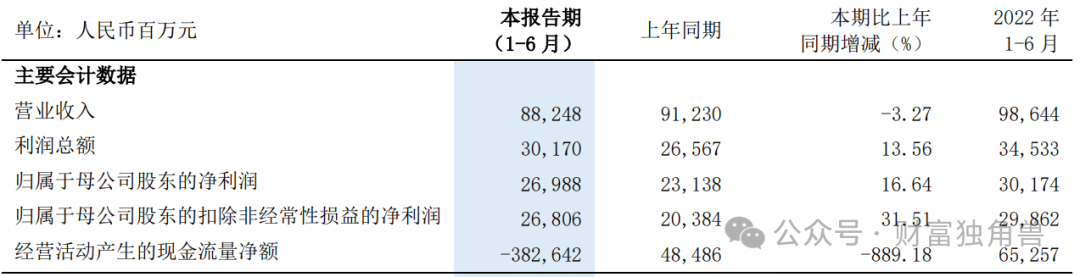

近日浦发银行发布2024年半年报,上半年实现营业收入882.48亿元,同比下降3.27%,其中净利息收入580.46亿元,同比下降3.94%;实现归母净利润269.88亿元,同比增长了16.64%。不难看出,浦发银行营业收入同比下降主要受净利息收入同比下降的影响,整体表现不佳;“增利不增收”主要是通过减少信用减值损失计提力度和压减业务及管理费用实现的。

值得注意的是,距新任领导班子上任已差不多过去一年之久,浦发银行的表现却并未有很大的改善。

以去年全年数据来看,浦发银行已连续第三年出现营收、净利润双双下降的状况,在10家A股上市股份行中,浦发银行归母净利润降幅更是居首,也是国内唯一一家连续三年“双降”的上市银行。

投资者或许对浦发银行近年来业绩表现并不意外,毕竟背后牵扯着“人事地震”。

自2023年下半年开始,浦发银行经历了密集“换血”,包括董事长、行长、副行长、监事会主席在内的“董监高”被调整。

此外,浦发银行挥刀裁员,还频收巨额罚单,被罚金额更是按“小目标”计量,信用卡业务也遭密集投诉。

新掌门人张为忠仍需探索带领浦发银行走出阴霾的“妙招”。

01

“增利不增收”,房地产不良贷款率高达2.74%

据公开资料显示,浦发银行于1992年10月,由上海市财政局和上海国际信托有限公可等18家单位发起,以定向募集方式设立的股份制商业银行,1996年就在上交所正式挂牌上市,目前经营领域覆盖信托、租赁、基金、境外投行、货币经纪、科技银行、理财子公司、村镇银行等多个金融业态,实现了跨市场、跨领域多元化金融服务布局。

从2024年上半年的财报中可以看出,浦发银行面临重重挑战。

上半年浦发银行实现营业收入882.48亿元,同比下降3.27%,而归母净利润却逆势增长16.64%,达到269.88亿元。这一增利不增收的现象背后,是浦发银行对信用减值损失的有效控制。上半年浦发银行计提了325.46亿的信用减值损失,比去年同期减少了近59亿,降幅超过15%,从而增厚了净利润。

然而,浦发银行的不良贷款总额实际上是增长的,较上年末增加了5.60亿元,达到747.58亿元。此外,浦发银行关注类贷款和逾期贷款也有所增加,分别同比增长了4.25%和11.20%,这表明其经营质量有所下滑。

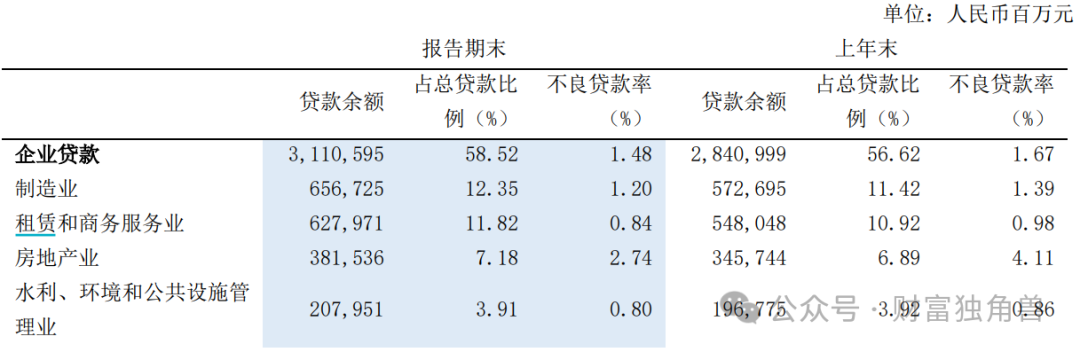

在房地产领域,浦发银行的不良贷款率较高,达到2.74%,对整体不良率有所提升。浦发银行对此表示,“公司正在加强房地产业务风险防控,并持续强化房地产风险监测及排查”。

对公业务更是浦发银行不愿提及的“伤心事”。此前浦发银行对公业务能与招行、兴业一较高低,但自2018年震惊业界的成都分行违规放贷案爆发后,该板块一蹶不振,颓势渐显。上半年浦发银行零售贷款方面更是出现了同比下降1.33%的情况。

尽管如此,浦发银行还是有些进步的,上半年积极把握外部机遇和有利因素,充分发挥战略驱动作用,强化优势固长板,经营发展继续保持和巩固稳健向好态势,通过精细化、精益化管理实现降本增效,业务及管理费同比下降3.22%,同时通过加大存量不良资产处置力度,风险压降成效显著,不良贷款余额、不良贷款率较一季度末实现“双降”。

02

董事长、行长相继履新,高管频繁变动

业绩下滑的同时伴随着管理层大动荡。

去年9月浦发银行公告称,原董事长、执行董事郑杨,副董事长、执行董事、行长潘卫东因工作调动原因先后辞任相关职务。同日,浦发银行提名公司党委书记张为忠、党委副书记赵万兵为公司董事候选人,同意聘任康杰为公司副行长。

据悉,张为忠为硕士研究生,在建行工作近30年,曾任建设银行大连市分行开发区分行行长,建设银行内蒙古总审计室总审计师兼主任,建设银行湖北省分行纪委书记、副行长、党委委员,建设银行普惠金融事业部(小企业业务部)总经理,建设银行公司业务总监。

浦发银行空缺了近10个月的行长一职也终于得以补位。今年7月,浦发银行发布公告称,同意聘任谢伟为浦发银行行长,待国家金融监督管理总局核准其任职资格后履职。

据了解,谢伟生于1971年,在履职浦发银行之前,曾长期供职于建行系统,2016年年仅45岁的谢伟出任浦发银行党委委员、副行长,目前担任该职务已8年有余,并兼任董事会秘书、浦发银行研究院院长、浦银安盛基金管理有限公司董事长。

除董事长、行长外,浦发银行副行长、监事会主席在内的“董监高”也频频更迭。同时,根据消息报道,浦发银行多地分行高管人事也进行了大幅调整。

不仅如此,浦发银行还挥刀裁员。据半年报显示,浦发银行员工数量从年初的60706人下降到年中的59043人,半年裁员1663人,总体的裁员比例约为2.7%,重点对象是学历最低的大专中专。

03

今年累计被罚金额超千万,凸显内控管理不到位

此外,浦发银行还频吃罚单,3年多被罚近2个小目标。

8月2日,国家金融监督管理总局网站披露的宁波监管局行政处罚信息公开表显示,浦发银行宁波分行个人经营性贷款业务管理存在违法违规事实,被处罚款45万元;同时时任浦发银行宁波分行营业部零售客户经理徐君华被警告。

同一日,国家金融监督管理总局网站披露的常州监管分局行政处罚信息公开表显示,浦发银行金坛支行发放无实际用途的超短期贷款,浦发银行溧阳支行对项目贷款资本金核实不到位,分别被处以罚款31万元、35万元。

今年以来,浦发银行收到多张罚单,累计罚款金额超千万。罚款金额超过100万元的就有四次,分别是江阴支行被罚200万元、乌鲁木齐分行被罚125万元、北京分行被罚150万元和莆田分行被罚230万元。而被处罚的原因,除了北京分行是因为现金清分外包风险管控存在重大缺陷和监督检查失职之外,余下处罚均与贷款风险管控不力有关。

事实上,这些都只是浦发银行及旗下分支机构频吃罚单的冰山一角。2021年以来浦发银行就被罚近2个小目标。

据不完全统计,2021年浦发银行收金融监管部门开出罚单40多张,被罚金额合计近1亿元,涉及贷款业务的各个环节,其中不乏百万级罚单;2022年监管机构对银行业共计下发下近3000张罚单,罚没金额超19亿元,其中浦发银行以罚单64张、罚没金额超6000万元的“战绩”分别位列股份行中首位,涉及的违规行为包括:违反金融消费者权益保护管理规定、违反审慎经营原则、贷款“三查”不到位、与身份不明的客户进行交易、员工行为管理不到位等;2023年浦发银行被监管部门“点名”15次,每次处罚金额从35万元到201.5万元不等,累积金额超千万。

一张张罚单的背后,都暴露出浦发银行内控管理不到位。

另外通过在黑猫投诉平台中检索“浦发银行”关键词,截至8月29日共有近4万条投诉记录,其中因信用卡业务被投诉的更是屡见不鲜。

新领导班子上任一年交付的成绩单显然是暗淡的,如何带领浦发银行开创一个新的发展格局成为重中之重,也成为业内关注的重点所在,《财富独角兽》将持续关注。

原文始发于微信公众号(财富独角兽):张为忠掌舵浦发银行一年成绩“辣眼”:裁员难阻业绩三连降,房产不良率高企难下