文|恒心

来源|财富独角兽

上海银行正在遭遇业绩与合规双重挑战。

近日,上海银行发布了2024年上半年业绩报告,业绩失速问题仍存在,净息差及贷款利率双双下降、营收下滑、部分行业不良率高企、拨备覆盖率下降等。

不仅如此,上海银行合规经营也面临挑战,近一年半以来屡次遭受监管部门的巨额罚款,累计处罚金额已超过1亿元。此外,上海银行还因陷入基金托管漩涡被投资人告上法院。

上海银行也挺闹心。

01

陷入“增利不增收”怪圈,房地产业不良率高达1.39%

据公开资料显示,上海银行前身为1995年成立的上海城市合作银行,是我国首家引入境外战略投资机构、率先实现跨区域经营的城市商业银行,2016年在上海证券交易所主板上市。

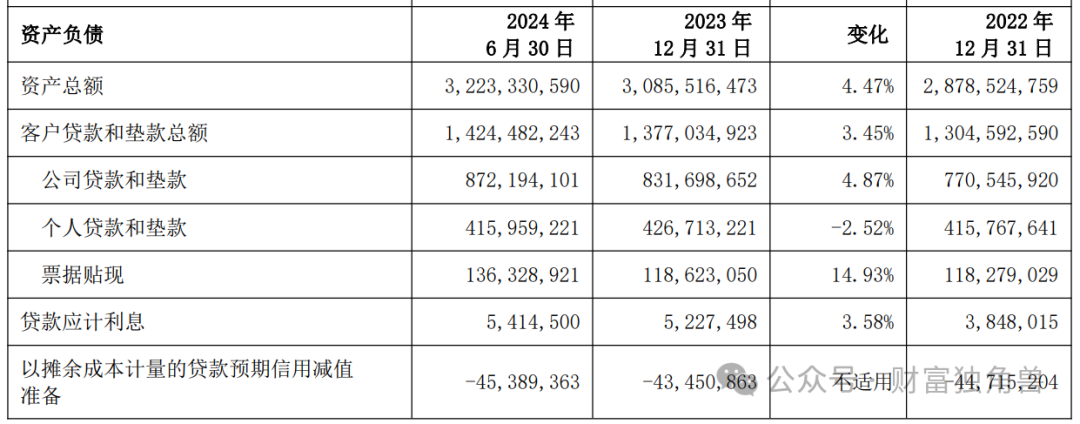

作为A股上市银行、头部城商银行和我国系统重要性银行,上海银行在本地银行业金融机构中竞争优势突出。据最新财报显示,6月末上海银行总资产32,233.31亿元,较上年末增长4.47%;持续优化信贷结构,加大科技金融、普惠金融、绿色金融、制造业等重点领域投放力度,客户贷款和垫款总额14,244.82亿元,较上年末增长3.45%;聚焦存款拓展,深化客户经营,提升综合化金融服务能力,存款总额17,501.62亿元,较上年末增长6.71%。

但随着业务的不断拓展,上海银行也有些许问题暴露。

首当其冲的就属业绩增利不增收。2022年上海银行实现营业收入531.12亿元,同比下降5.54%,实现归属于母公司股东的净利润222.80亿元,同比增长1.08%;2023年实现营业收入505.64亿元,同比下滑4.80%,实现归属于母公司股东的净利润225.45亿元,同比增长1.19%;2024年上半年亦如此,实现营业收入262.47亿元,同比下滑0.43%,归属于母公司股东的净利润129.69亿元,同比增长1.04%。这或许说明,上海银行的盈利模式可能存在问题。

其次,净息差及贷款利率双双下降。期末上海银行的净息差为1.19%,延续下行趋势,远低于城市商业银行的1.45%;净利差1.25%,同比下滑0.19个百分点;贷款利率为3.89%,相较于2023年末下降了38个百分点。不仅说明上海银行通过借贷活动赚取利息的能力有所下降,也反映了其利息收入下滑。

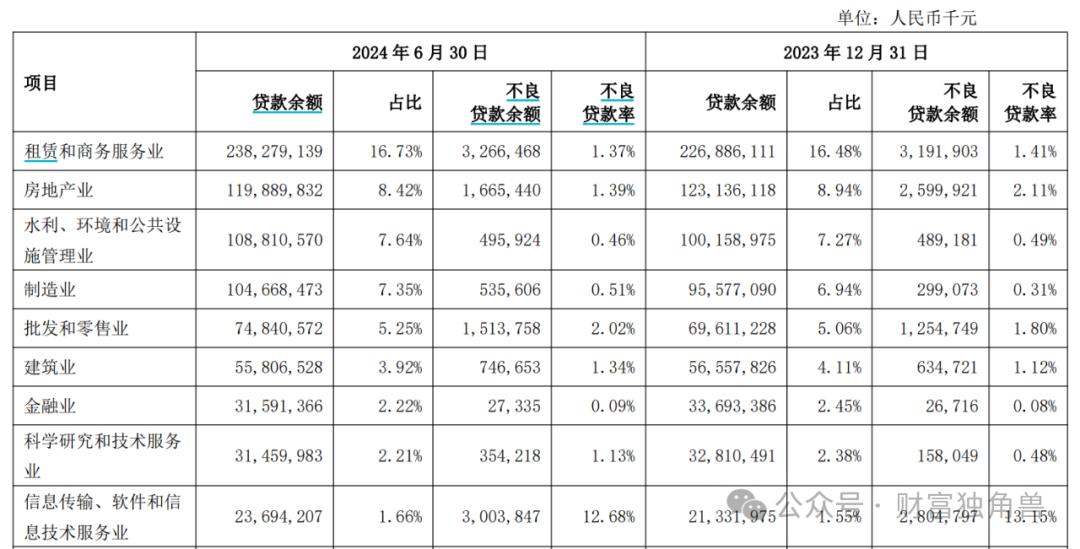

此外,部分行业不良贷款率高企,拨备覆盖率也在下降。截止6月末,尽管上海银行不良贷款率与上年末持平,维持在1.21%,但信息传输、软件和信息技术服务业的不良率高达12.68%,批发和零售业、房地产业的不良率也相对较高,分别为2.02%和1.39%,这增加了风险敞口。同期末,上海银行的拨备覆盖率较上年末降低了3.69个百分点,降至268.97%。

02

累计被罚超“一个小目标”,合规问题凸显

除了业绩表现不佳外,上海银行还罚单频现,近一年半以来累计处罚金额已超过1亿元。

8月29日,据国家金融监督管理总局网站披露,上海银行深圳分行因贷款资金对接本行到期不能兑付的理财产品;房地产贷款未按项目进度放款、贷后管理不到位;以贷款资金转存存单,并以存单质押发放贷款;小微统计数据不真实;个人经营性贷款“三查”不到位等多项违法违规行为,被没收违法所得约104.23万元,罚款约368.47万元。同时,包括时任上海银行深圳福莲支行行长、天安支行行长等9名相关责任人被处罚,合计罚款30万元。

也就是说,上海银行深圳分行及相关责任人合计被罚没超502万元。

值得注意的是,上海银行深圳分行所犯之事多与信贷业务相关,而且这也不是其首次因此类问题领到过百万级罚单。今年6月,上海银行宁波分行就曾因“贷款三查不尽职、信贷资金违规流入限制性领域”等问题被罚款185万元。

上海银行还收到银行业开年以来最大罚单。

今年4月底,国家外汇局上海市分局开出一张大额罚单,上海银行因“八宗罪”被给予警告,并被处以罚没款合计达9854.4万元。行政处罚信息显示,上海银行所涉及的违法事实包括:因无结售汇业务资质的分支机构违规办理结售汇业务;已批准停止营业的分支机构违规办理结售汇业务;违规向境外个人销售外币理财产品;违规办理内保外贷业务;违规办理备用金结汇;未按规定报送结售汇统计数据;虚增银行间外汇市场交易量;使用未经授权的通讯工具开展银行间外汇市场交易以及未按规定保存银行间外汇市场交易记录。

针对上述处罚,上海银行回应称,“本次处罚涉及的业务发生在2019-2021年期间,部分业务按办理的时间进行了追溯”,同时表示,“已对发现的问题即查即改,并依规对相关责任人开展责任追究,通过健全制度体系、优化管理流程等措施,强化了内控建设和风险管理机制,上述处罚对该行业务开展及持续经营无重大不利影响”。

很显然,上海银行在外汇业务中存在的问题不小。

事实上,这只是上海银行合规问题的冰山一角,百万级罚单更是屡见不鲜。2021年7月,上海银行因个人贷款违规用于购房被罚460万元;2022年2月,又因同业投资业务违规被罚240万元。一张张罚单的背后,直指上海银行合规问题。

此外,上海银行还因未履行好托管职责被投资者告上法院。根据中国裁判文书网显示,去年3月崇融肆号基金的投资者将上海银行南京分行告上法院,要求其承担侵权责任赔偿款174.2万元及相应资金占用费。原因是该投资者投入本金200万元认购了崇融资管发行的一款私募基金产品,但在拿到首期利息后就一直没有收到剩余收益及200万元本金。

上海银行涉及的投诉量也居高不下。根据黑猫投诉平台显示,上海银行还因信用卡业务而屡屡被投诉。

在前行长朱健辞呈后,上海银行发布公告称,该行副行长施红敏被选举为公司副董事长,并拟任行长,且目前代为履行行长职责。从履历可以看出,施红敏有着丰富的银行业从业经验,还有着零售大行和消费金融公司的经验。

在新行长施红敏带领下,上海银行的难题仍未解决,后续又该如何部署尚需市场给出答案,我们拭目以待。

原文始发于微信公众号(财富独角兽):上海银行新“舵手”施红敏挑战重重:财报延续“增利不增收”,合规问题凸显