作者 | 武丽娟

编辑丨高岩

来源 | 野马财经

这是野马财经的第3344篇原创

和五粮液(000858.SZ)、泸州老窖(000568.SZ)、剑南春、郎酒、舍得(600702.SH)被称为“川酒六朵金花”的水井坊,在7月29日交出了一份营收和净利润双降的半年报答卷。

其实,被誉为“中国白酒第一坊”,有600年历史的水井坊早在2013年就已被外资控股,其背后的实控人为全球第一烈酒集团帝亚吉欧。

值得一提的是,近十年间,水井坊已经换了六位总经理。今年5月刚刚上任的总经理——英国人艾恩华正是出身于帝亚吉欧,他也是水井坊历史上第三位外籍高管。

近年来,许多酒企都在力求实现品牌的高端化,可以说水井坊最为执着。其高档酒占营收占比长年保持在90%以上,且5年来销售费用率均远超茅台等一线白酒企业。

除了不理想的业绩,二级市场来看,水井坊股价从去年年底开始便一路下挫,7月份以来有小幅回升。截至8月2日,报收73.41元/股,市值358.51亿元。和2021年的最高点159.09元/股相比,如今水井坊的股价已经腰斩,市值则蒸发了约430亿。

1996年,当水井坊登陆资本市场时,贵州茅台(600519.SH)、五粮液还没上市。如今,水井坊的营收和当初“小弟”差了20多倍。全球最大洋酒公司控股下的水井坊,在“洋帅”统领下,高端化线路能否破局?业绩能否实现扭转?

据Wind数据,按照2022年营收规模排名,水井坊在白酒上市公司中排在第12位,处于腰部位置。

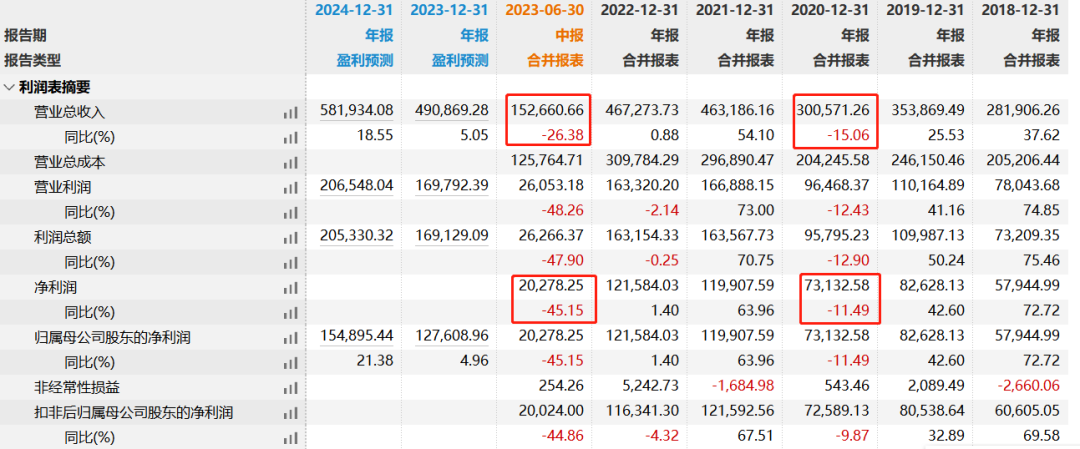

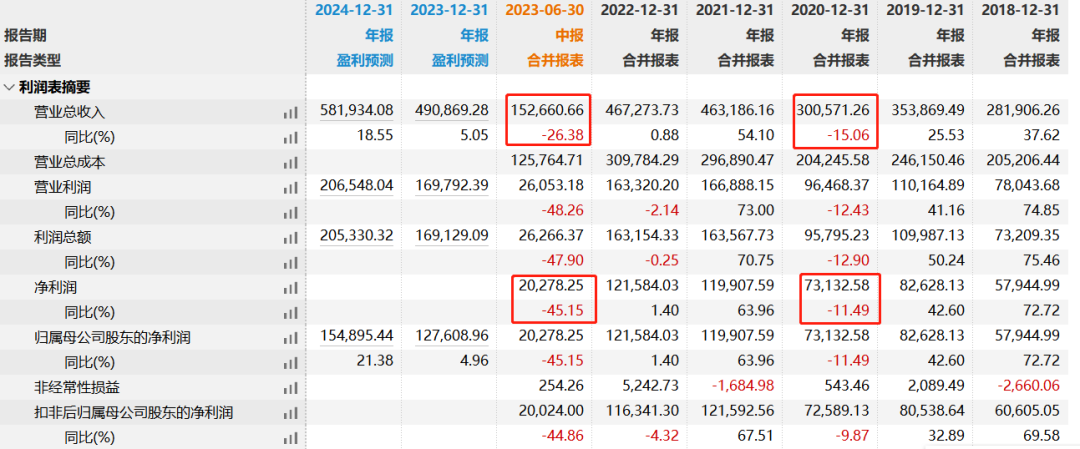

2023年上半年,水井坊实现营业总收入15.27亿元,同比下降26.38%;归母净利润2.03亿元,同比下降45.15%;扣非净利润2亿元,同比下降44.86%。

拉长周期来看,这份半年报几乎是其近年来最差的一份财报,仅次于受疫情影响的2020年。

来源:Wind

对此,水井坊给出的解释是:由于主动控制出货量政策带来的业绩“阵痛”,导致一季度业绩同比出现较大幅度下降,最终导致上半年业绩出现较大幅度下降。水井坊产品线以高端、次高端为主,所以相关数据体现为高档酒业绩出现较大幅度下降。

单季度来看,2023年第一季度,水井坊营收8.53亿元,同比下降39.69%;归母净利润为1.59亿元,同比下降56.02%。

庆幸的是,2023年二季度以来,水井坊的经销商库存恢复到健康水平,门店库存也减少,业绩明显好转,实现营收6.73亿元,同比增长2.22%,归母净利润为0.43亿元,同比增长508.87%,环比下降72.85%。

2023年,去库存化和高端化成为各大白酒企业的主要任务。

在营收大幅下滑的同时,前半年水井坊的存货同比增长11%,创出了25.75亿元的历史新高。存货周转率则从上年同期的0.14降至0.11,2019年以来,其存货周转率逐年降低。

提到高端白酒,很多人都会想到“茅五泸”。其实,在中国白酒市场,水井坊对“高端”市场有更早的布局,早在2000年问世之时,水井坊就喊出了“中国最贵的酒”的口号,但随着头部阵营的形成,其高端化战略远不及预期。

按产品档次分类,水井坊“高档”主要代表品牌有水井坊元明清、菁翠、典藏、井台等;“中档”主要代表品牌为天号陈、系列酒。

上半年水井坊高档酒类产品实现营收14.29亿元,同比下降27.95%,毛利率为84.08%,同比下降1.15%;中档酒类产品实现营收8604.65万元,同比增长40.67%,毛利率为63.08%,同比下降3.76%。

来源:企业预警通

可以看出,高档品牌一直是水井坊的主打产品,营收占比保持在90%以上。事实上,在一众白酒企业之中,水井坊也是对高端化布局最早的一家。

2000年,头顶中国白酒“第一坊”金字招牌的水井坊横空出世,推出水井坊井台和典藏两款白酒,定位400-600元。当时,茅台还是五粮液的小弟,这两大品牌的售价也不过300-500元。

2011年,水井坊推出了定价在1000元以上的菁翠;2012年水井坊的中高档白酒营收占比就已高达 95%;2017年高端白酒逐步回暖之后,推出了典藏大师和新版菁翠两款高端产品,售价均在1000元以上;2018年又发布了超高端新品“博物馆壹号”,定价10998元;水井坊旗下还有价格过万的超高端产品,比如“明”系列(56度1升装),产品的建议零售价超5万元,更是刷新了消费者对高端白酒的认知。

来源:罐头图库

从水井坊2023年来推出过的产品来看,聚焦于高端和次高端,几乎没有中低端的产品。

然而,2022年以来高档产品营收占比持续下滑,而且在库存压力下,水井坊很有可能面临“价格倒挂”的风险。

白酒分析师肖竹青表示,各大酒厂凭借强大品牌力和良性的社会渠道库存,频繁涨价,通过涨价抢渠道资金、加大渠道利差、加大渠道终端前置性现金费用投入。水井坊现在供过于求,渠道库存巨大,目前涨价风险很大,盲目涨价很容易形成价格倒挂。

肖竹青认为,水井坊比较中国茅台、五粮液和国窖1573强势品牌而言,缺乏心理价位预期和全国化的消费者公众认知。在一线品牌挤压之下,水井坊一直属于一种尴尬的局面:追求高大上面子消费会去喝茅台、五粮液或国窖1573,如果消费者讲究性价比会选择区域酒厂。所以水井坊在一线名酒和区域名酒之间处于一个很尴尬的面子,品牌力不如茅台、五粮液和国窖1573,而且追求性价比不如区域名酒物美价廉。

水井坊的前身为全兴酒厂,其产品全兴大曲曾三次入选全国名酒,同五粮液、泸州老窖、剑南春、郎酒和舍得被誉为“川酒六朵金花”。

2000年起,历经数次改制,全兴股份成为全兴集团的实际控制人,并将公司改名为水井坊。

2006年,全兴集团将所持的43%的股份卖给了英国酒业集团帝亚吉欧,收购价格5.7亿元,到2013年,帝亚吉欧通过几次股权收购100%控股了全兴集团。

2010年,首位外籍总经理柯明思执掌水井坊,任职期间,水井坊的业绩表现迅速走低。后来,第二任外籍总经理大米也没能扭转局面,2013年水井坊营业收入为 4.86亿,同比下降 70.31%,连续两年出现亏损, 交出当时近10年来最差的成绩单,还被实施退市风险警示。2014年延续亏损,2015年才开始盈利。

2020年,水井坊营收30.05亿元,同比下降15.06%;净利润7.31亿元,同比下降11.49%。此时,白酒“打工皇帝”朱镇豪上任总经理,整个2021年,水井坊的营收和净利润都实现了50%以上的增长。不过,好景不长。2022年上半年开始增收不增利。

今年2月底,朱镇豪“因病辞职”,同时辞去公司法定代表人职务。出身于帝亚吉欧、英籍的艾恩华(Mark Anthony Edwards)临危受命,担任代理总经理。不过,艾恩华代行总经理职责的期限预计约六个月,也就是即将在8月到期。水井坊表示,近年来保持经营和战略执行的稳定,年初总经理变更并没有影响公司经营工作的正常进行。

这些年来,水井坊执着于自身的高端属性,为此付出了很多努力。

水井坊在营销费用上相当阔绰。2013年其营收仅为4.86亿元时,就拿出3.25亿元的广告费进行宣传。2022年销售费用为12.79亿元,其中广告和促销费高达9.94亿元。

根据历年财报数据,2018年—2022年,水井坊销售费用分别为8.54亿元、10.64亿元、8.41亿元12.27亿元及12.79亿元,5年销售费用超过了52亿元,近5年销售费用占营业收入的比重分别30.3%、30.08%、27.97%、26.48及27.37%。

对比来看,2022年贵州茅台、五粮液的销售费用分别为32.98亿、68.44亿,但销售费用率分别仅为2.6%、9.25%。因此,水井坊的销售费用率显然要远远高于贵州茅台和五粮液。

但是,水井坊在研发费用的投入上就显得保守了。2013年至2022年十年间,研发费用总计为1.1亿元。而仅在2022年,泸州老窖、五粮液和洋河的研发费用就已都突破2亿元。

肖竹青认为,外资在经营管理方面非常追求标准化和预算制,追求制度化管理和流程化经营。而中国酒业竞争激烈,需要快速应变,追求因地制宜,因人制宜,因时制宜,厂商关系非常看中彼此给面子,这就与追求标准化和流程化预算制管理的外资管理风格形成明显的中外区别,外资在中国酒业“水土不服”的现象就很容易理解了。

在肖竹青看来,水井坊已经错过了成为白酒头部阵营的时间机会。现在中高端白酒茅台、五粮液、洋河、泸州老窖已经形成头部阵营,未来中高端白酒市场格局有固化之势,后来者追赶成本巨大。各大全国一线品牌渠道下沉,各省级龙头企业依托地方政府支持,而固守本土根据地市场将导致白酒市场竞争白热化恶性化。

中国食品产业分析师朱丹蓬也认为,不断的压力之下,中小规模的白酒企业,整体生存环境将会受到进一步的挤压。水井坊的操盘手换了几次了,越换越差,这个跟其整个顶层设计、中长期战略、以及自身的经营思维以及执行团队的失误有非常大的关系。“所以整体去看的话,我觉得他们的压力会越来越大。”

你喜欢喝哪个品牌的白酒?留言聊聊吧!

原文始发于微信公众号(野马财经):市值蒸发400亿、业绩双降,水井坊被外资耽误了?