文|天峰

来源|财富独角兽

今年9月20日以来A股市场出现了强劲反弹,以往深陷亏损泥潭的基金收益大幅回正。数据显示,以9月24日为“分水岭”,公募权益类基金的年内整体业绩从接近10%的亏损转变为超过6%的正收益。超千只权益基金在近14个交易日中净值大涨30%以上,特别是科技成长类产品。

值得关注的是,在A股底部或已确立,未来行情或将以指数震荡向上或者板块震荡分化的形式展开。不过,笔者发现,富国基金仍有多只基金今年处于亏损状态。除了李元博在管的富国创新趋势股票基金累计亏损高达50%外,笔者发现,曹文俊旗下基金业绩也出现大幅亏损。

曹文俊旗下基金一拖九 基民用脚投票大额赎回

据天天基金网显示,曹文俊曾任申银万国证券研究所助理分析师,申万巴黎基金管理有限公司研究员,交银施罗德基金管理有限公司高级研究员、基金经理助理、基金经理。自2017年6月加入富国基金管理有限公司,自2017年9月起历任高级权益基金经理。

现任富国基金权益投资部权益投资总监助理兼高级权益基金经理。曹文俊累计任职10年又127天,目前管理的规模65.01亿元,在管基金最佳任期回报81.21%。从任职回报看,目前曹文俊有着不错的任职回报。不过,从长短期收益率来看,目前曹文俊旗下的基金可谓是一片惨绿。

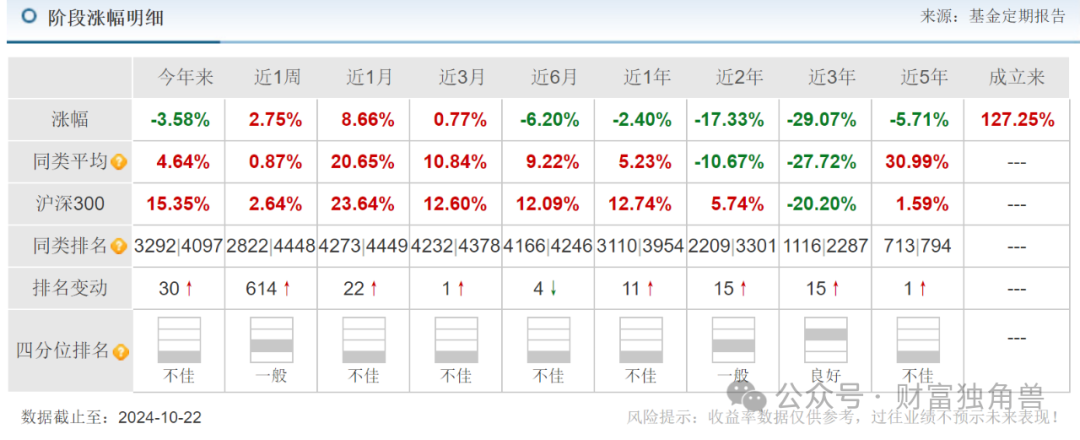

目前曹文俊名下9只基金,不过,截至目前,9只基金只有近3月来的业绩出现回正,其他的周期均处于亏损状态。6月来8只基金出现亏损,神奇的是8只基金均跌超6%,跌幅如此一致与持股一致有一定的关系。近1年跌幅也较为一致,差不多均有2%或者3%的跌幅。近2年来也有7只基金出现亏损,7只基金均跌超16%。

笔者发现,曹文俊名下有9只基金,这在近年来基金经理中,管理基金算多的。尽管近年来“一拖多”现象较为普遍,监管部门却明确反对“规模情节”、“基金经理明星化”等损害投资者利益的行为。基金业协会相关文件要求“合理调配同一基金经理管理的公募基金和私募资产管理计划数量,原则上不超过 10 只”,而富国基金的曹文俊仍管理如此多的基金,这是否合规呢?

常规而言,一拖多就是基金经理管理的多只基金背后是无数的投资者和他们的真金白银,不但要对得起投资者的信任,更要严格遵守基金契约,必须要对其管理的所有基金一视同仁,要投入同样的精力,获得同样的收益。基金经理可以管理多只基金产品,但是所管产品在收益率上的差距不能太大,这是衡量基金经理是否对管理基金产品一视同仁,或者是否有能力管理多只基金的标准。而现实中“一拖多”基金经理难以避免不同产品出现厚此薄彼的问题,进而会带来公平交易的严重问题。

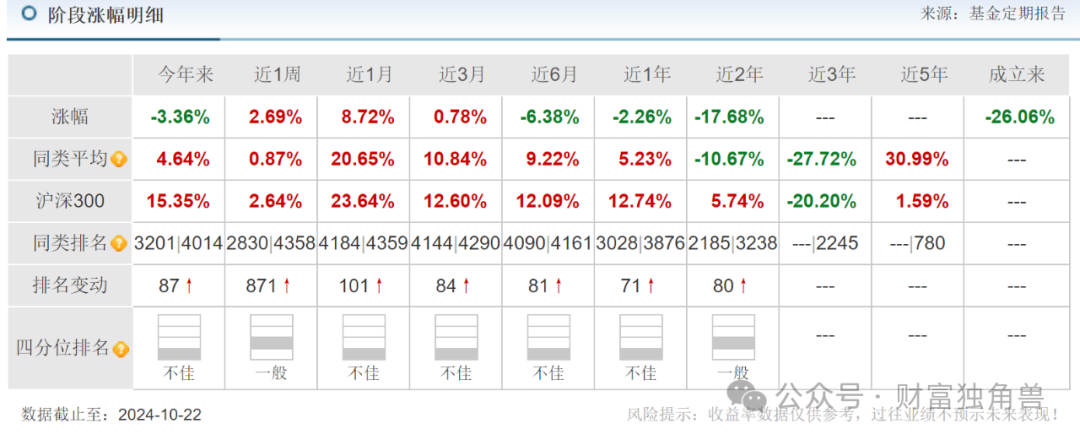

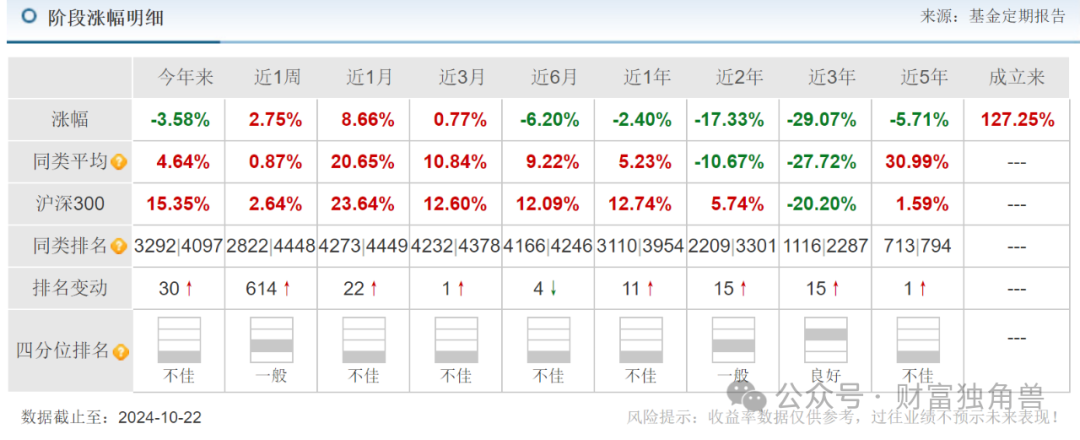

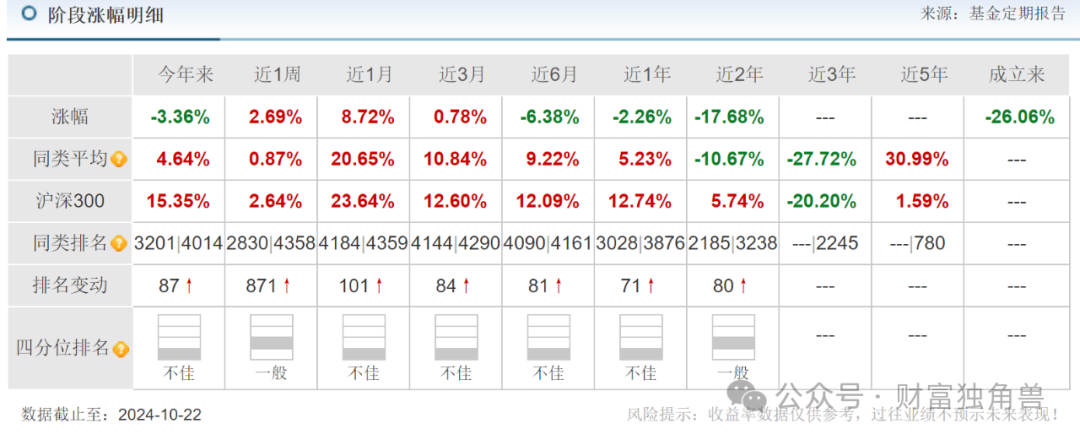

笔者发现,富国金安均衡精选混合A基金是曹文俊旗下基金亏损最大的产品,该基金成立于2021年12月14日,截至10月22日基金单位净值0.7394,目前基金规模11.83亿元。自基金成立来收益率-26.06%,今年来收益率-3.36%,近1周来收益率2.69%,近3月来收益率0.78%,近6月来收益率-6.38%,近1年来收益率-2.26%,近2年来收益率-17.68%。

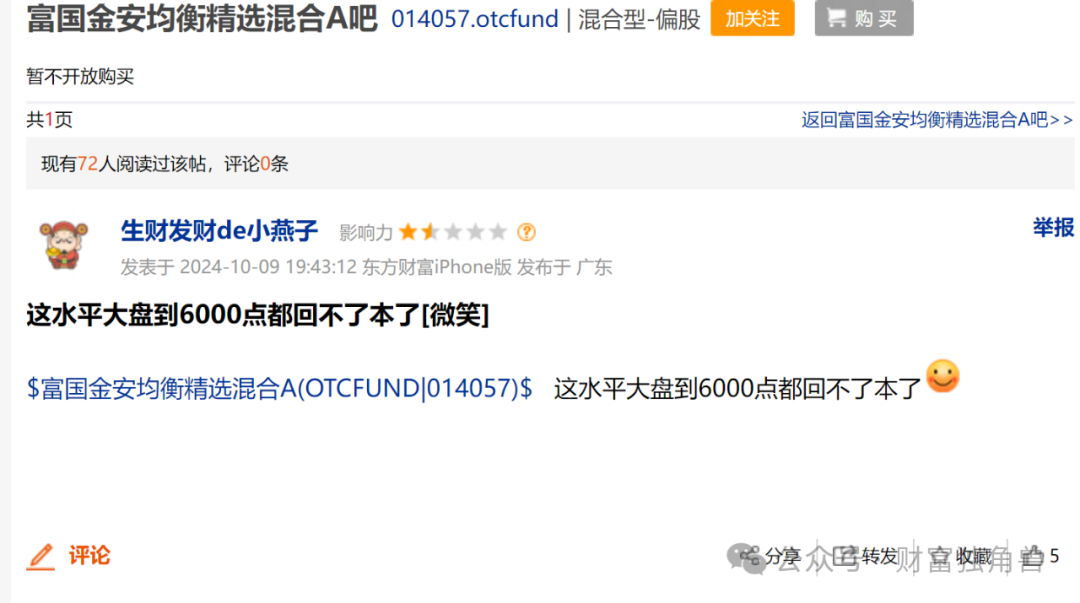

笔者发现,曹文俊任职天数2年又313天,任职回报-26.65%。基金业绩亏损,有基民表示,这水平大盘到6000点都回不了本了。也有基民表示,幸好我7月份在七毛八就赎回来了,换了北证,现在赚五十个点了。

笔者发现,该基金在2022年3季度持有16.66万股的奕瑞科技,2022年4季度持有17.50万股。2023年1季度持有17.66万股,2023年2季度持有16.06万股,到了2023年3季度已经没有了持仓。然而,该基金在持股期间,股票价格在2022年7月1日-2023年9月28日下跌了28%。

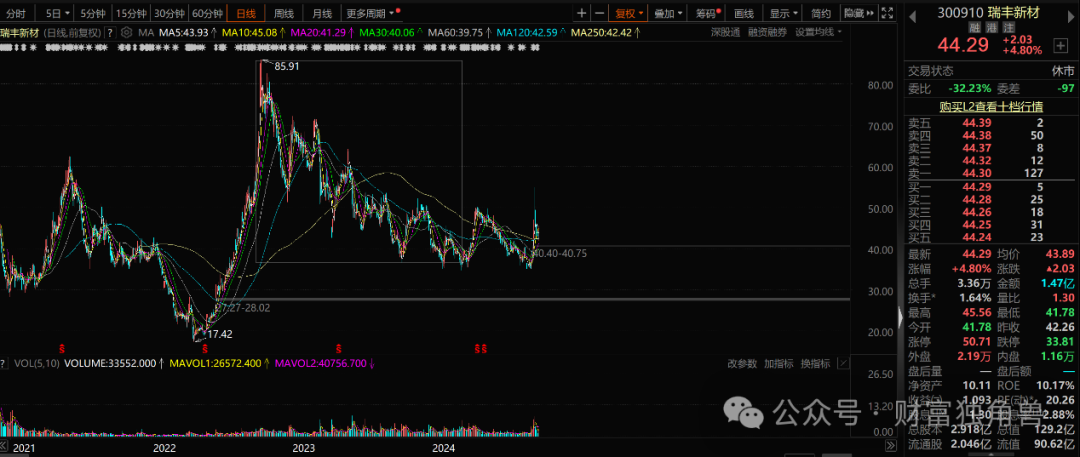

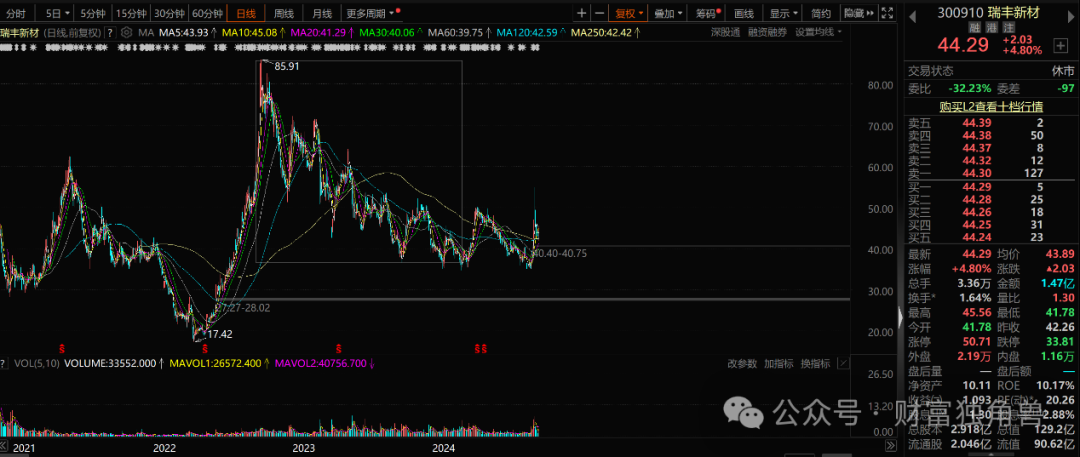

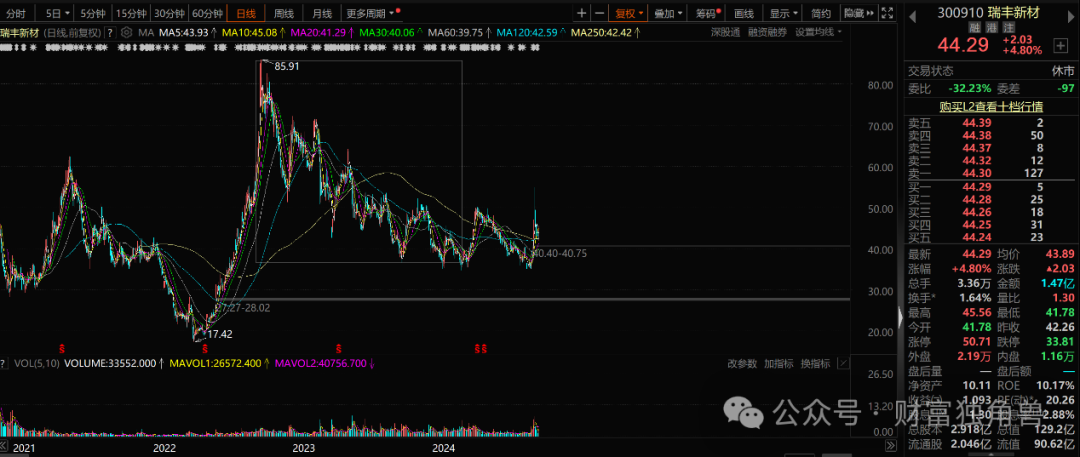

笔者还发现,该基金在2022年4季度持有57.74万股的瑞丰新材,2023年1季度持有55.04万股,2023年2季度大举加仓至101.58万股,2023年3季度再度加仓至112.97万股,2023年4季度持有110.22万股,到了2024年1季度却没有了持仓。然而,在该基金持股期间,在2022年10月10日-2024年3月31日股票价格下跌了33%。

笔者还发现,该基金在2022年2季度持有236.64万股的永创智能,到了2022年3季度已经没了持仓,这期间股票下跌了4.9%。2022年4季度又买进302.66万股,到了2023年1季度又没了持仓,在这期间股票上涨了18%。到了2023年2季度持有488.51万股,2023年3季度持有440.26万股,2023年4季度持有405.96万股。2024年1季度持有431.81万股,在这期间2023年4月3日-2024年6月28日股票价格下跌了52%。

笔者还发现,该基金在2022年1季度持有42.51万股的心脉医疗,2022年2季度持有42.51万股,2022年3季度继续加仓至49.90万股,2022年4季度持有21.15万股。到了2023年1季度又没有了持仓,估计是看着股票价格下跌只能止损了。笔者发现,在该基金持股期间,在2022年1月3日-2023年3月31日股票价格下跌了30%。

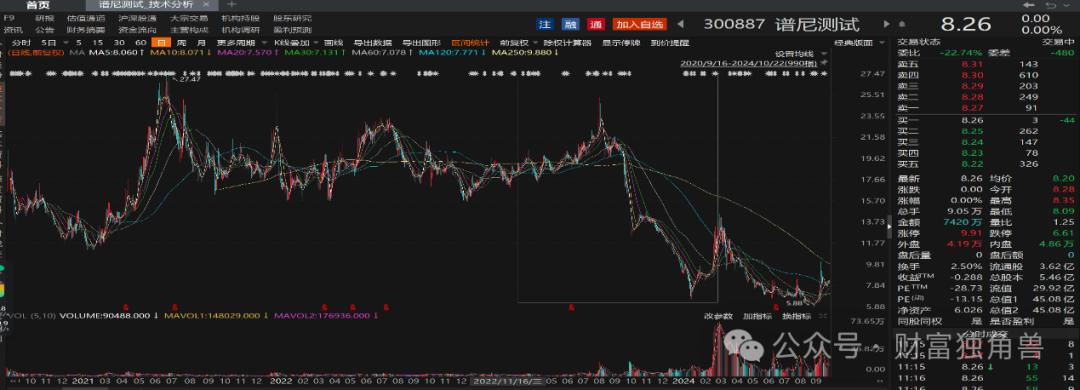

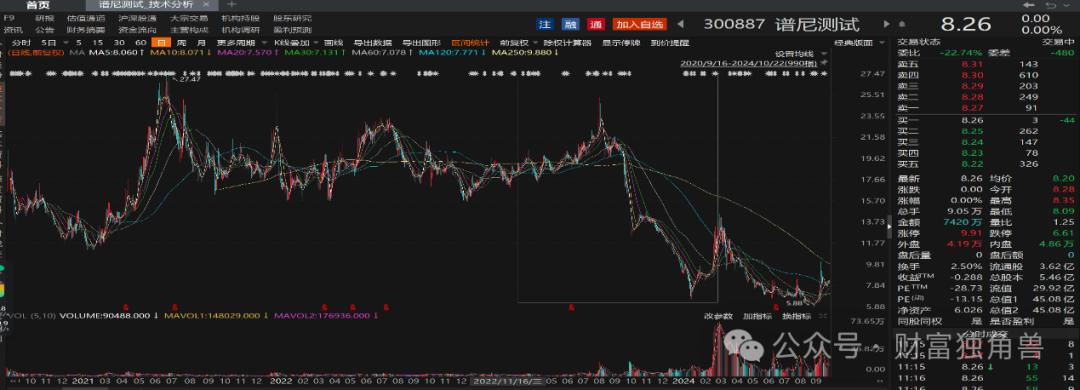

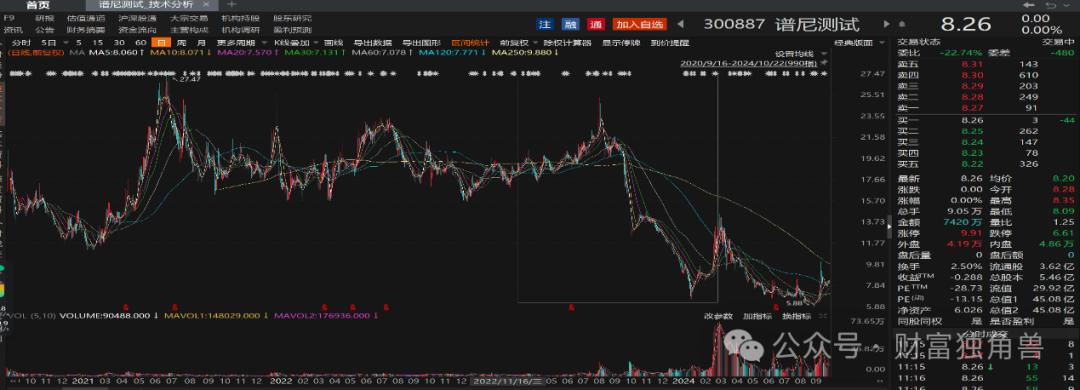

笔者还发现,该基金在2022年4季度买进123.49万股的谱尼测试,到了2023年1季度没了持仓,在这期间股票价格上涨了6%。不过,在2023年2季度该基金又买进了123.49万股,2023年3季度大幅增持至234.23万股,2023年4季度又减持至126.93万股。到了2024年1季度又没了股票仓位。在该基金持股期间,在2023年4月1日-2024年3月31日谱尼测试股票价格下跌了35%。

笔者甚至发现,该基金在2022年2季度持有过197.37万股的宝钢包装,到了2022年3季度已经没了仓位,在这期间股票价格上涨了10%。在此持股周期中赚取了收益,在2022年4季度却重仓买入701.26万股,2023年1季度持有701.26万股,2023年2季度持有701.26万股,2023年3季度减持至570.95万股,到了2023年4季度又没了持仓。然而,在该基金的这次持股周期中,在2022年10月10日-2023年12月29日股票价格下跌了32%。

基金收益率下降,基金回撤也较大。在近1年中,该基金的下行风险为11.8594%,小于同类平均;最大回撤为18.8602%,小于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为低。在近3年中,该基金的下行风险为-,小于同类平均;最大回撤为33.2379%,小于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。

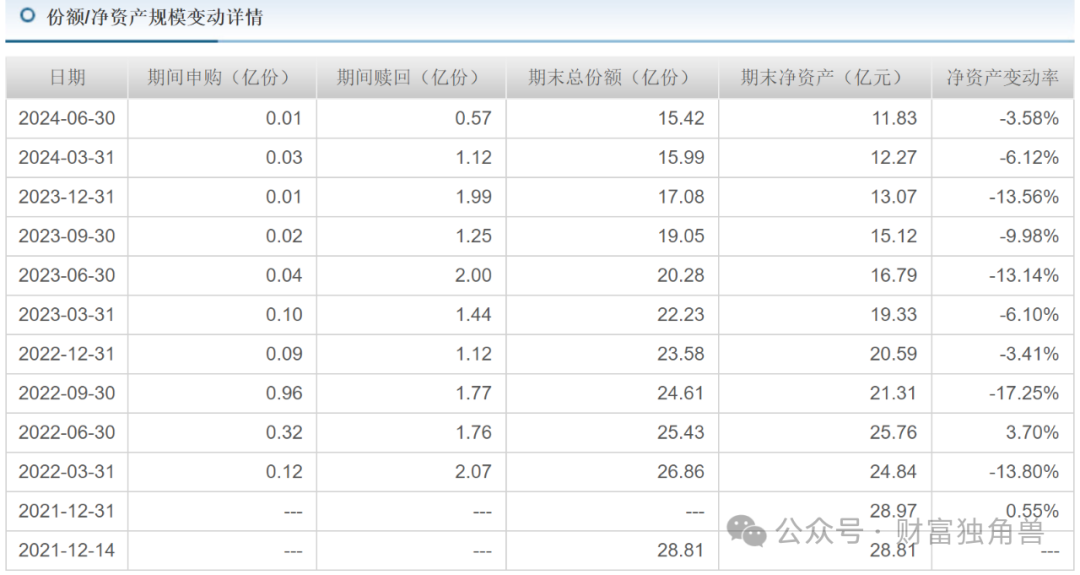

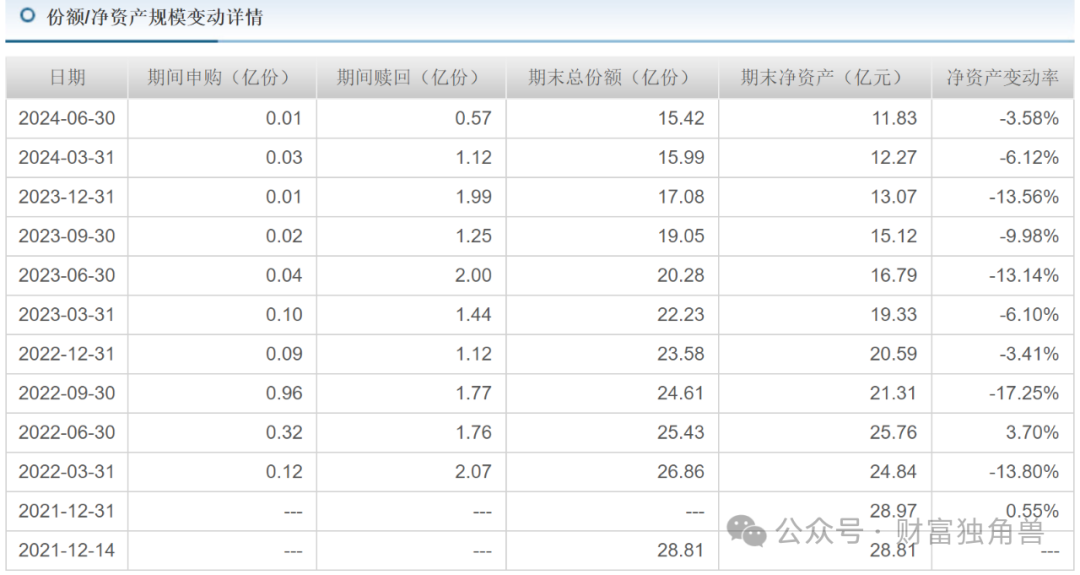

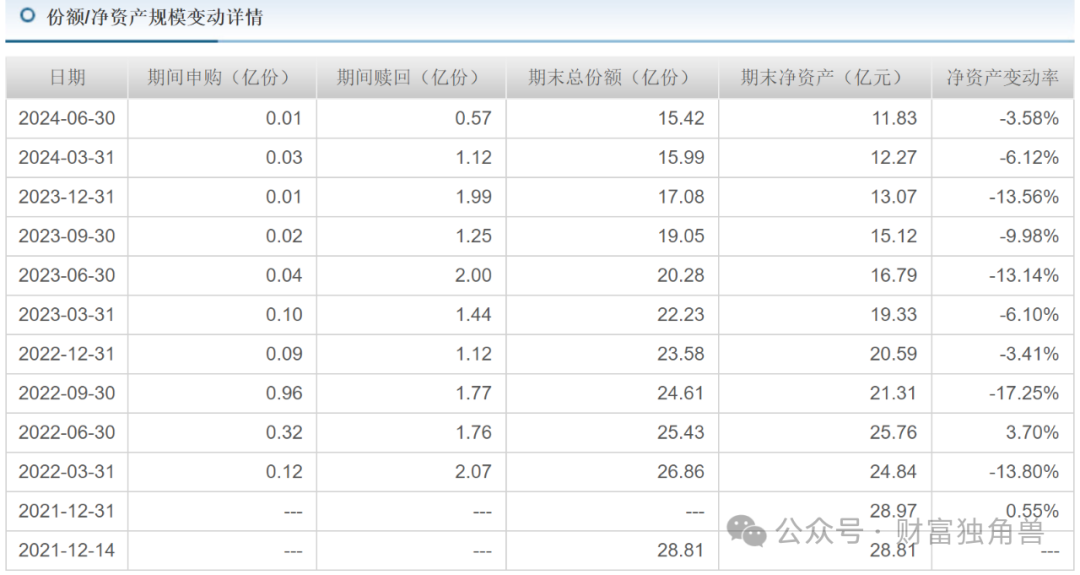

基金业绩下降,基金规模也在下降。富国金安均衡精选混合A成立之初募集乐28.81亿元,但基金成立后不久,2022年1季度就被赎回了2.07亿份,2022年2季度又被赎回了1.76亿份。后面的8个季度都有大份额被赎回,这是有多不看好这只基金?基民通过赎回做出了选择。截至2024年6月30日,富国金安均衡精选混合A,期末净资产11.83亿元,比上期减少3.58%。

曹文俊旗下基金或涉嫌风格漂移 低碳环保基金持有猪饲料股?

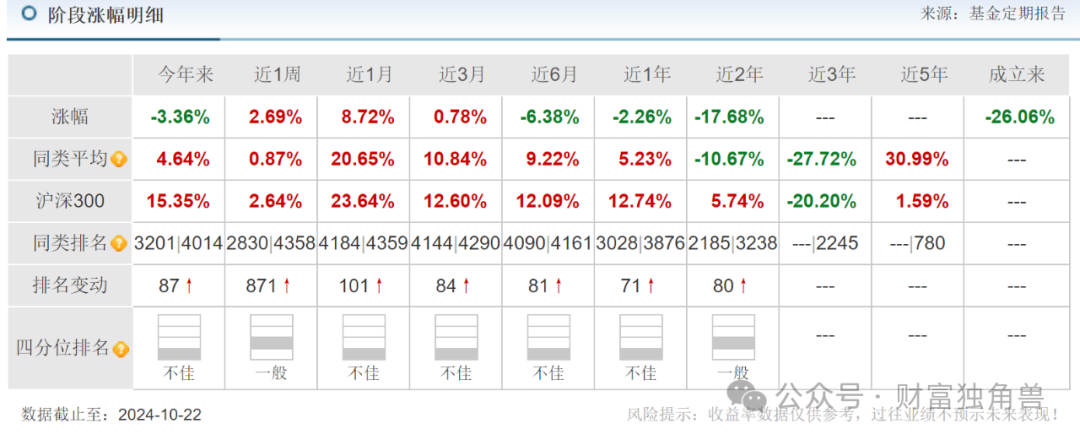

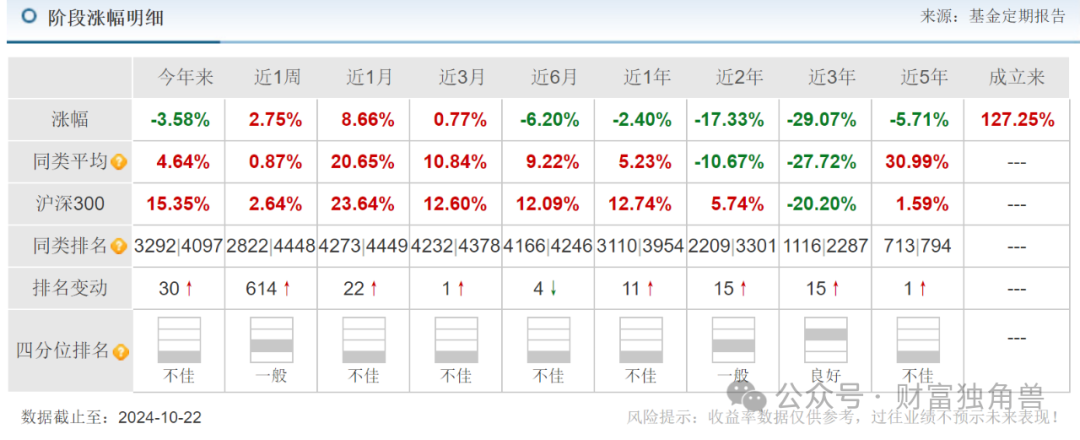

除了富国金安均衡精选混合A基金业绩亏损外,富国低碳环保混合基金业绩也不理想。富国低碳环保混合基金成立于2011年8月10日,基金规模12.71亿元。截至10月22日基金单位净值1.8320,该基金成立之间长达10多年之久,自基金成立来收益率127.25%,但大部分收益率都来自前任基金基尼魏伟创造的140.64%,其任职长达6年又80天。而曹文俊接任后的4年又7天,任职回报-11.89%。

(数据来源于天天基金网 截至10月21日)

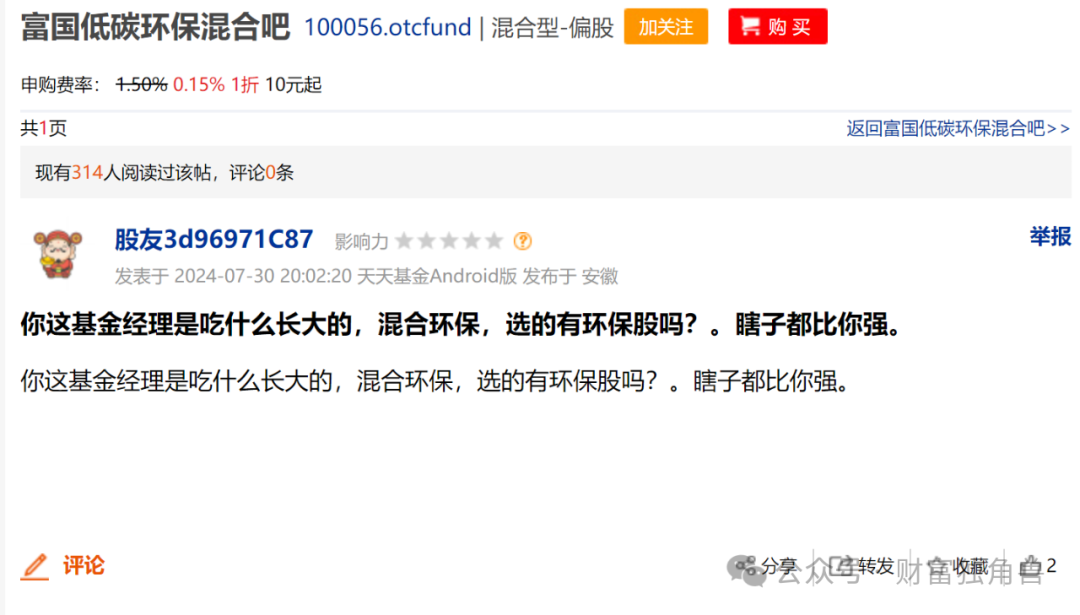

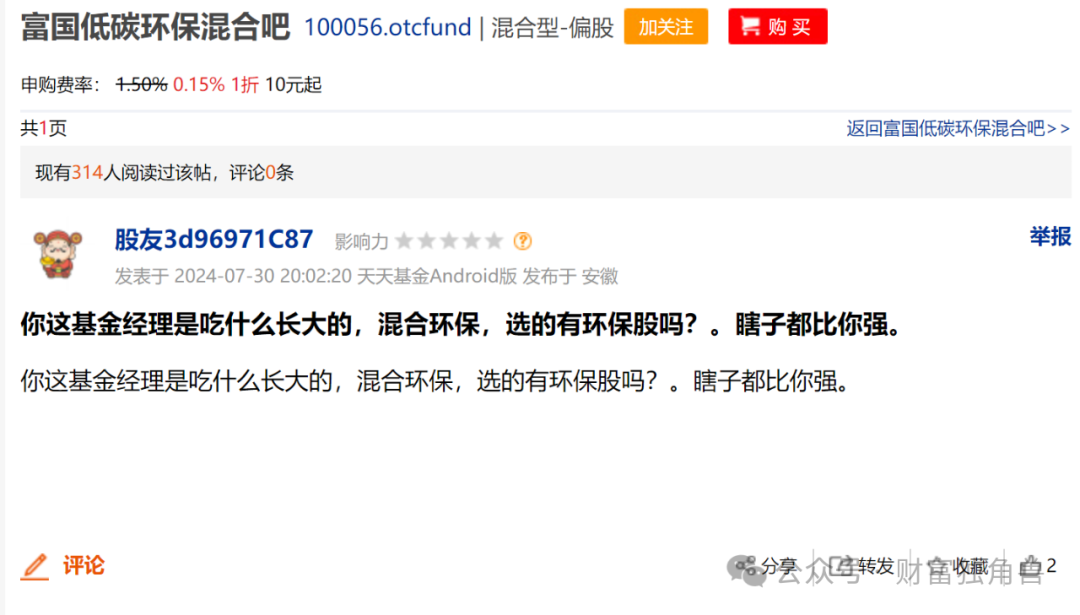

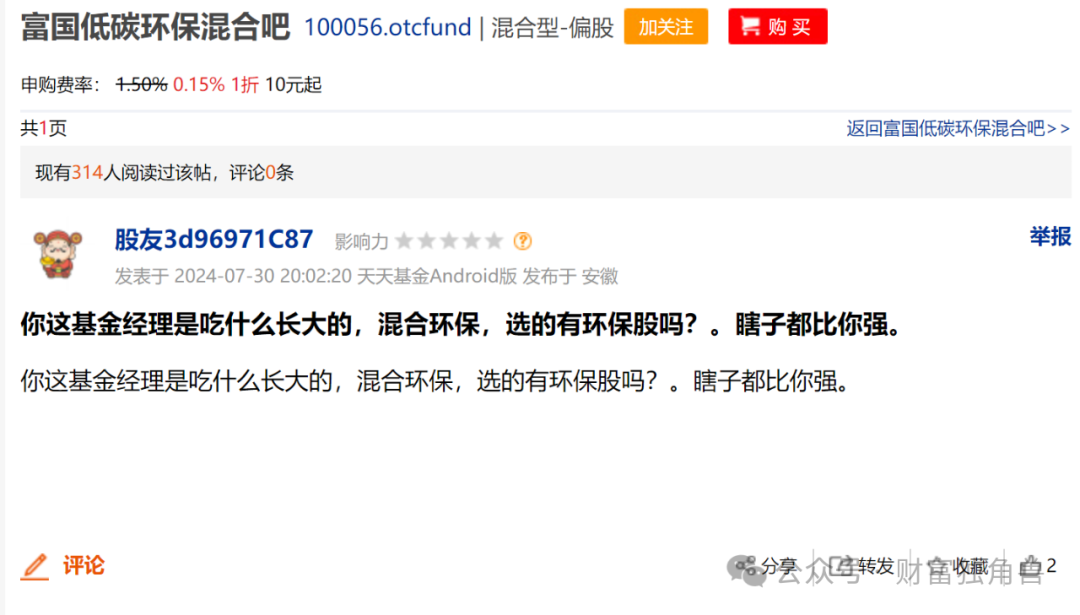

基金业绩下降,有基民就在贴吧里质疑基金经理持股风格存在一定的问题,有基民表示,这基金经理怎么选股的,选的有环保股吗?基于基民的质疑,笔者也翻看该基金各持仓明细发现,从2020年4季度开始,该基金的持仓风格有所变化。

笔者发现,该基金名为低碳环保主题类基金,但前十大重仓股中,实质持有的企业五花八门。我们以2024年2季度为例,这其中有医药股包括恒瑞医药、迈瑞医疗。还有饲料股海大集团,以及软件公司类股票,这应该与低碳环保没有实质联系吧。

除了2024年2季度前十大重仓股外,该基金还持有了数只医药股,这其中有天坛生物(排名11位)、三星医疗(排名14位)、佐力药业、恩华药业、爱博医疗、科伦药业、荣昌生物。这是看医药股见底,指望重仓医药股回本吗?不过,这与环保低碳的主题有所违背。

笔者翻看该基金持仓发现,富国低碳环保混合从2023年4季度一直持有59.11万股的海大集团,2024年1季度持有105.02万股,2024年2季度持有117.57万股。低碳环保类基金转变风格持有农林牧渔行业的股票,这是否涉嫌基金风格漂移?

10月21日,海大集团发布的投资者关系活动记录表获悉,2024年前三季度,公司实现营业收入848.61亿元,同比微降2.38%,主要是由于饲料大宗原材料农产品价格下跌,导致饲料产品单价跟随下调、营业收入微降;实现归属于上市公司股东的净利润36.24亿元,同比增长60.95%。对于海外饲料业务的发展规划,海大集团表示:公司在养殖资源丰富的东南亚、南美、非洲均有核心产能布局,在此基础上,未来将持续开拓周边国家市场,目前已有在建工厂。

笔者还发现,该基金在2023年2季度持有277.70万股的温氏股份,2023年3季度持有277.70万股,2023年4季度持有243.87万股。到了2024年1季度又没有了温氏股份的持仓,却迎来了海大集团的持仓。这也进一步显示基金经理风格漂移的问题。

笔者发现,在关于加快推进公募基金行业高质量发展的意见中,有一项强调着力提升投研核心能力。引导基金管理人构建团队化、平台化、一体化的投研体系,提高投研人员占比,完善投研人员梯队培养计划,做好投研能力的积累与传承,扭转过度依赖“明星基金经理”的发展模式。

推动基金管理人实现宏观、策略、行业和公司全维度的研究覆盖,切实提高股票发行定价能力。引导基金管理人坚持长期投资、价值投资理念,采取有效监管措施限制“风格漂移”、“高换手率”等博取短线交易收益的行为,切实发挥资本市场“稳定器”和“压舱石”的功能作用。

其实,早在2021年,基金风格漂移导致的合同屡屡违约情形就已被监管关注。早在2021年,不少基金经理就做着“正确”且有效率的事情,纷纷扎堆买入新能源、光伏等股票。但买着买着,风格便发生了漂移,也相应违背了基金合同的契约精神。富国低碳环保混合基金各季度的持股问题,是否涉嫌风格漂移,最终还需监管来界定。

富国基金成立于1999年,是首批十家基金管理公司之一,公司注册资本为5.2亿元,总部设于上海。富国基金拥有公募、社保、基本养老、年金、专户、QDII、RQFII以及QFII、基金投顾等管理资质,是一家全牌照经营的资产管理公司。

富国基金一向以主动权益管理见长,旗下基金经理也可谓人才辈出。除了标志性人物朱少醒外,老将毕天宇以及中生代孙彬、王园园、曹文俊、李元博等明星基金经理都曾凭借业绩跻身百亿规模基金经理行列。Wind数据显示,2023年,富国基金旗下基金产品合计亏损247亿元。更早之前的2022年,富国基金旗下产品合计亏损高达785亿元。富国基金此前两年旗下产品的亏损加起来足有1032亿元。

接连亏损的业绩表现,再加上高额的管理费,也让富国基金的投资者们怨声载道。2022年和2023年,富国基金收取的管理费分别为61.7亿元和54.7亿元,两年总计收取管理费超过116亿元。虽然富国基金在分仓佣金支出上位居榜首,但整体业绩却表现难言乐观。今年上半年,富国基金实现营业收入29.18亿元,同比下降20%;实现净利润7.74亿元,同比下降27.40%。

原文始发于微信公众号(财富独角兽):富国基金曹文俊旗下基金一拖九,基民用脚投票大额赎回,重仓永创智能引质疑

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com