文|恒心

来源|财富独角兽

郑州银行业绩又双叒叕垫底了。

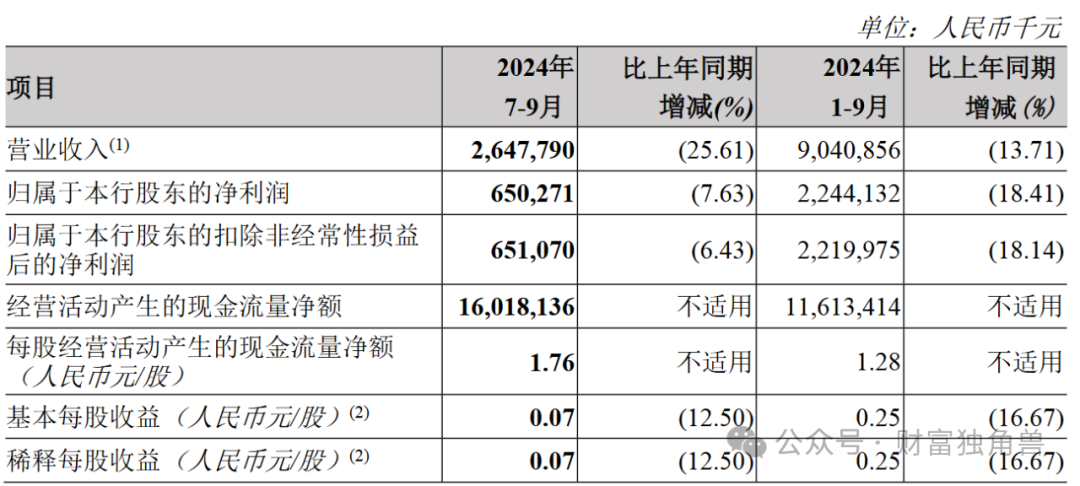

卡在监管要求的最后一天,郑州银行于10月31日发布了2024年三季度财报,营收、利润双双两位数下滑,成为前三季度跌的最惨的银行。

据财报显示,前三季度郑州银行实现营业收入90.41亿元,同比减少13.71%;实现归属于该行股东的净利润22.44亿元,同比下降18.41%;毛利率28.33%,同比下降3.57个百分点;净利率25.32%,较上年同期下降1.87个百分点;加权平均净资产收益率6.85%,较上年同期下降1.84个百分点,仍处于断崖式垫底。

业绩如此大幅下滑,本应引起市场的震惊,但发生在郑州银行身上,又似乎在情理之中,毕竟已连续两年垫底。就拿2023年来说,全年实现营业总收入136.67亿元,同比下降9.50%;归母净利润18.50亿元,同比下降23.62%。对此,郑州银行解释称,“受外币资产规模变化及汇率波动影响,叠加息差收窄等因素,营业收入及净利润不及同期。”

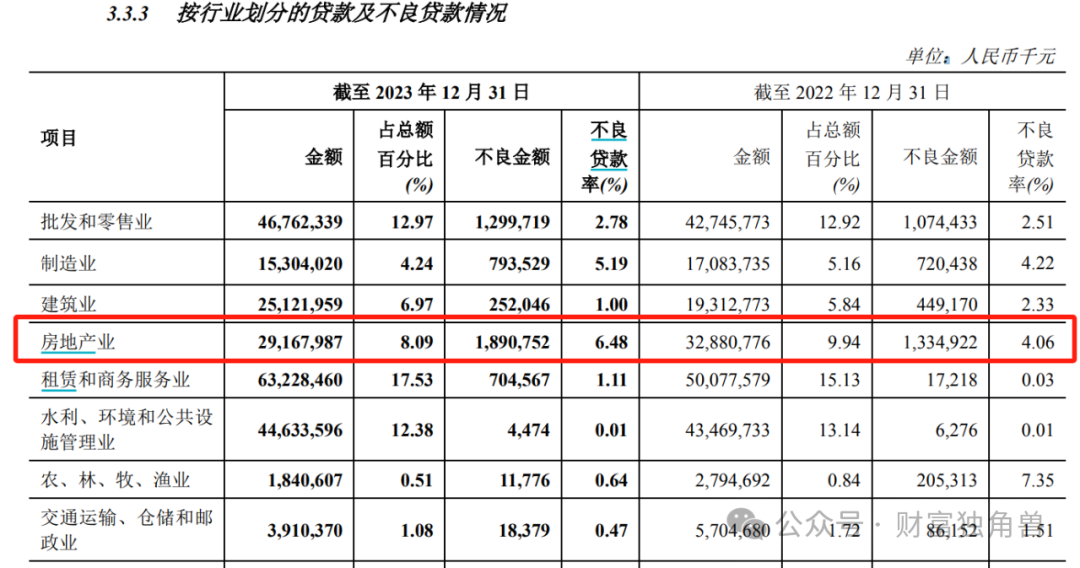

而最受市场瞩目的还属郑州银行的不良贷款率,2024年9月末高达1.86%,尽管较年初下降0.01个百分点,但依旧在所有城商行中最高。事实上,2023年郑州银行不良贷款率就高居板块第一,分行业看,不良金额最多的行业来自房地产业,不良贷款率高达6.48%,同比猛增近60%。再将时间向前推移,2022年郑州银行凭借1.88%的不良贷款率同样霸居榜首。

除此之外,郑州银行原董事长王天宇被查。今年5月,河南省纪委监委官方微信号“清风中原”发布消息称,郑州市政协文化和文史委员会主任王天宇涉嫌严重违纪违法,目前正接受河南省纪委监委纪律审查和监察调查。据悉,王天宇曾长期在郑州银行供职,2023年3月卸任郑州银行董事长。彼时,郑州银行对王天宇给予了高度评价,称其以超强的才能和丰富的行业经验,为该行发展作出了重大贡献,受到全行上下的尊敬,是郑银事业的开拓者和引领者。如今回头一看,可谓讽刺至极。

最后,内控问题也摆在郑州银行面前,今年前三季度赔偿金和罚款支出480.8万元。其中,9月2日郑州银行平顶山分行因“以贷转存”和“贷款风险分类不准确”被处以罚款70万元;9月10日,郑州银行南阳分行再因贷款“三查”不到位被罚款30万元。

在新任董事长赵飞的掌舵下,郑州银行业绩何时能翻身?

01

减值吞噬导致业绩垫底,不良贷款率仍处高位

公开资料显示,郑州银行成立于1996年11月,前身为在48家城市信用社基础上组建而成的郑州城市合作银行,2015年12月于港交所主板上市,2018年9月于深交所中小企业板上市,成为全国首家“A+H”股上市城商行。

但随着同业竞争加剧,国有大型银行业务逐步下沉,郑州银行近年来面临的竞争压力逐渐加大,最直接的表现是盈利能力持续承压。

继2018年归母净利润大幅度下滑之后,2022年郑州银行再一次出现大滑坡,归母净利润同比大幅下降24.92%至24.22亿元。值得一提的是,这也是郑州银行自上市以来首次跌破30亿元。步入2023年,依旧难掩颓废的业绩表现,全年实现营业收入136.67亿元,同比下降9.50%,不仅是首次负增长,降幅更是处于垫底位置;归母净利润18.50亿元,同比下降23.62%。

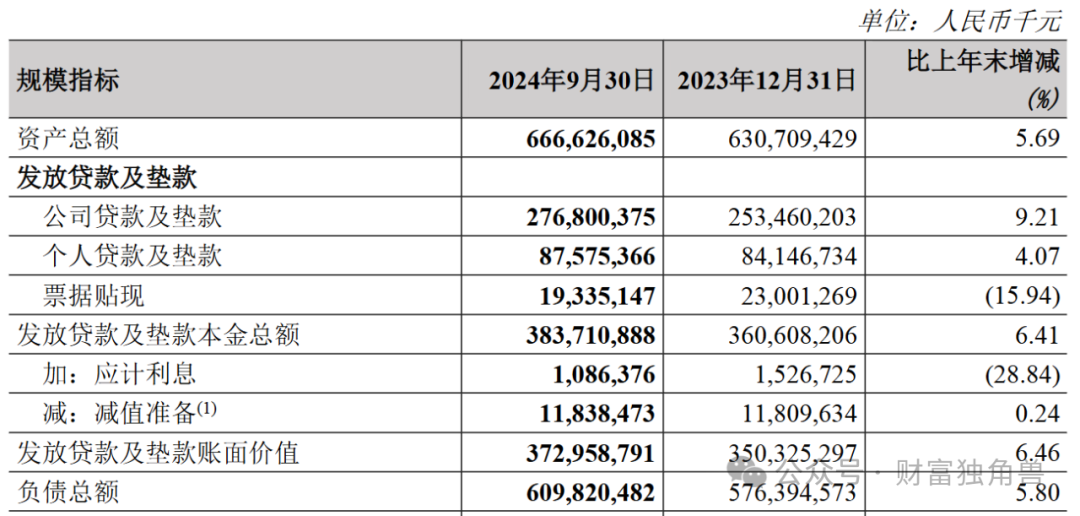

即使到了2024年,郑州银行业绩也丝毫没有起色。前三季度郑州银行实现营业收入90.41亿元,同比减少13.71%;归母净利润22.44亿元,同比下降18.41%。就收入结构来看,今年前三季度郑州银行实现利息净收入73.85亿元,同比减少16.32亿元,降幅为18.10%;手续费及佣金(中间业务)净收入3.50亿元,同比减少0.92亿元,降幅为20.89%。同时,郑州银行还计提大量减值准备,2024年前三季度计提的发放贷款及垫款减值准备高达118.38亿元,较年初增长0.24%,导致净利润下滑。

除了盈利承压外,郑州银行在资产规模及质量上仍有待关注。

截至2024年9月末,郑州银行资产总额6666.26亿元,较年初增加5.69%;发放贷款及垫款本金总额3837.11亿元,较年初增加6.41%;吸收存款本金总额3969.09亿元,较年初增加9.96%。虽然郑州银行资产规模在持续增长,但大概率跑输行业。以2023年数据为例,郑州银行资产总额较上年末增长6.63%,但据国家金融监督管理总局公布的数据显示,2023年我国城市商业银行总资产规模同比增长10.7%。

2024年9月末,郑州银行的不良贷款率高达1.86%,尽管较年初下降0.01个百分点,但依旧在所有城商行中最高。由于最新财报没有披露各个行业的不良贷款率,这里以2023年末的数据为依据。受经济下行、房地产市场不景气影响,叠加当地企业资金紧张,偿债能力有所下降,郑州银行房地产业信贷风险大幅暴露,对应不良余额18.91亿元,不良贷款率高达6.48%,相比2022年猛增59.61%,暗藏“坏账危机”。

资产充足率方面,截至2024年9月末郑州银行核心一级资本充足率、一级资本充足率、资本充足率分别为8.97%、11.08%以及12.29%,排名仍倒数,面临资本补充压力。

02

原董事长“落马”,频收罚单

此外,郑州银行高管“落马”,高管辞职也屡见不鲜,管理风险不断暴露。

2024年5月13日,河南省纪委监委官方微信号“清风中原”发布消息称,郑州市政协文化和文史委员会主任王天宇涉嫌严重违纪违法,目前正接受河南省纪委监委纪律审查和监察调查。

据公开履历显示,王天宇1966年3月出生,经济学博士,高级会计师,于1996年8月加入郑州银行,供职于该行近27年,先后担任郑州银行党委委员、副行长、党委书记、行长、董事,2010年11月起担任董事长,同时兼任党委书记和行长,直到2011年12月卸任行长,任党委书记、董事长,并于2012年2月起任执行董事,2023年3月卸任董事长。

据官网显示,2018年以来郑州银行已发布数十起人事变动公告,涉及董事长、行长等多个重要职位。

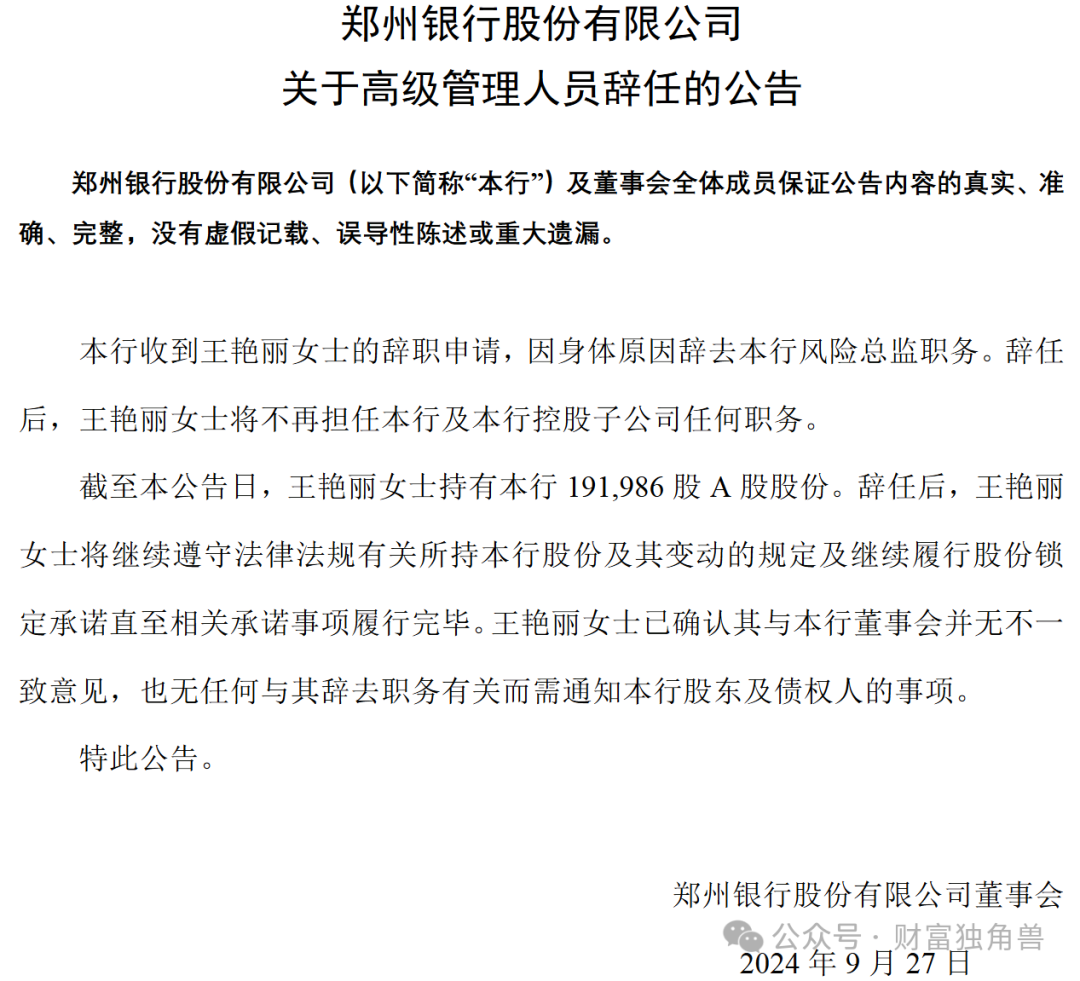

2022年9月,申学清辞去了郑州银行行长、执行董事职务,由赵飞继任,自此拉开了郑州银行高层换血的帷幕;2023年3月,王天宇辞去郑州银行董事长职务;7月11日,夏华辞去郑州银行执行董事、副董事长、董事会秘书,以及董事会战略发展委员会委员、消费者权益保护工作委员会委员等职务,辞职后不再担任郑州银行的其他任何职务,同时董事会还提名了张骅为执行董事候选人;7月14日,监管批复核准了赵飞郑州银行董事长的任职资格;8月底,赵飞因工作调整辞去本行行长职务,辞任后继续担任董事长、执行董事、董事会战略发展委员会及消费者权益保护工作委员会委员职务;2024年9月,王艳丽因身体原因辞去本行风险总监职务,辞任后将不再担任本行及本行控股子公司任何职务。

结合近年来郑州银行的业绩表现,很容易让人把管理层大换血和业绩表现联系到一起。

郑州银行还频收罚单。除了9月被罚两次外,3月据国家金融监督管理总局新乡监管分局发布的行政处罚信息公开表显示,郑州银行新乡分行因违规向小微企业收取法人账户透支承诺费;贷款被挪用作项目资本金;违规以贷转存,滚动办理存单质押贷款,被罚款95万元,同时时任郑州银行新乡分行副行长的张连印被警告。

对股东而言,还有一个难以接受的消息。郑州银行在财报中明确提及,“本行董事会建议2023年度不进行现金分红,不送红股,不进行资本公积转增股份”。这已是郑州银行第四次不分红。另据Wind统计,目前在42家A股上市银行中最近四年未进行过分红的只有郑州银行一家。据证券之星报道,郑州银行上市6年以来累计融资总额73.94亿元,累计分红总额14.80亿元,分红融资比为0.2,低得可怜。

没有亮眼业绩,也没有大额分红,“铁公鸡”郑州银行还能靠什么吸引投资者?

原文始发于微信公众号(财富独角兽):业绩再度垫底,不良贷款率不见起色,连续四年不分红,郑州银行再“飞”无望?