8月7日,华泰柏瑞沪深旗下的沪深300ETF(SH:510300)总规模超过1015亿,成为国内首只千亿规模的权益ETF,这也意味着,在A股上半年各种概念股炒作退潮后,赚钱效应不佳开始驱动巨额资金流向大盘蓝筹股,而300ETF为代表的指数基金显然成为获益者。

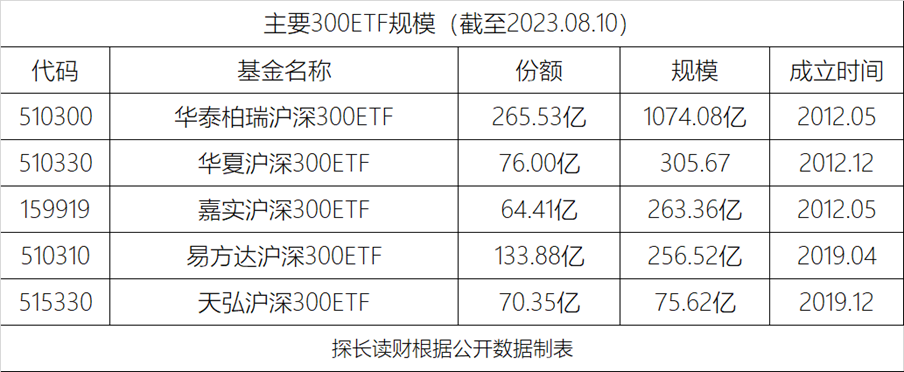

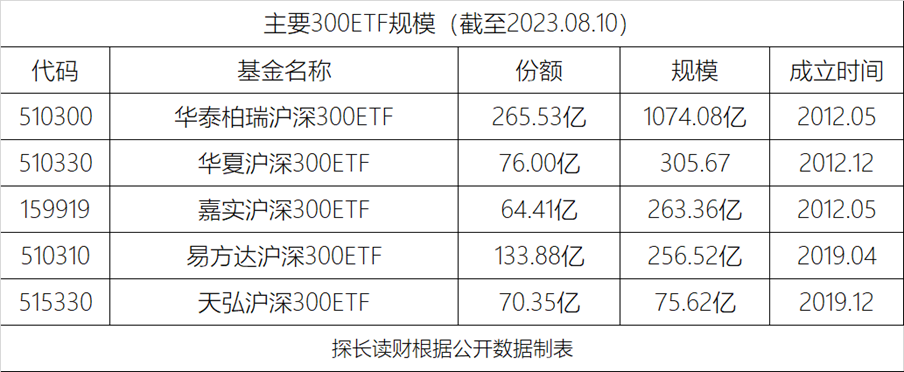

值得注意的是,华泰柏瑞300ETF规模蹿升的很快。2019年时,其规模不过400亿元;2021年,规模超过了500亿;2022年末,其规模超过770亿;2023年7月末,基金规模突破900亿元,进入8月,不到一星期就迈过了千亿元大关。截至8月10日,华泰柏瑞300ETF基金总份额265.53亿,资产净值1074.08亿,很快就要逼近1100亿元了。

公开信息显示,华泰柏瑞300ETF成立于2012年5月,现任基金经理为柳军。根据基金披露信息,该基金的管理费为0.5%,托管费为0.1%,合计费率0.6%。2021年和2022年,华泰柏瑞300ETF的管理费分别为2.15亿元、2.58亿元;托管费分别为4299万元、5163万元。

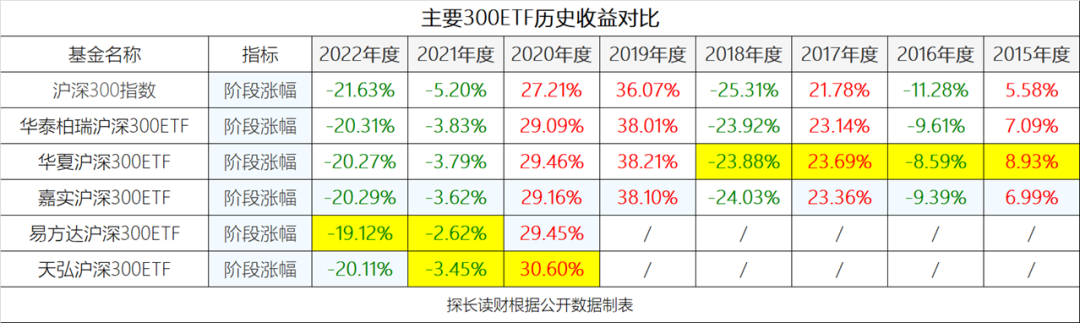

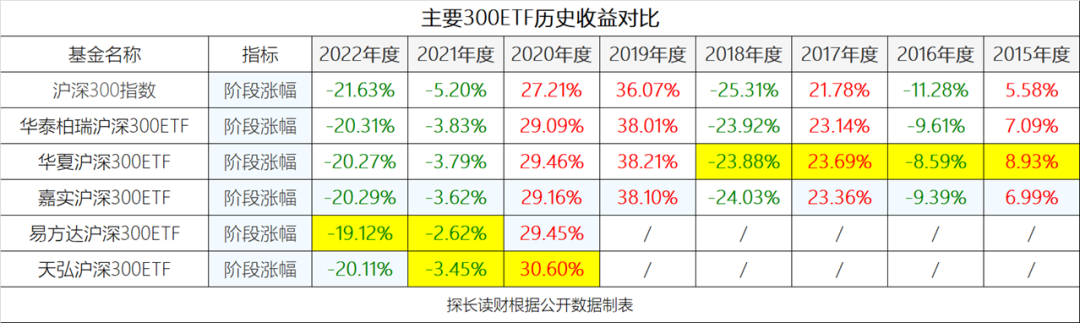

收益方面,今年上半年,华泰柏瑞300ETF净值涨幅为0.3%;今年以来净值涨幅4.19%,沪深300指数涨幅为2.69%。不过,从同类ETF来看,华泰柏瑞在2015年-2022年期间,无论是正向收益还是亏损控制上,都不是最优秀的。例如,2022年,华泰柏瑞300ETF跌幅20.31%,是几个大规模ETF中亏损最大的;2020年,华泰柏瑞300ETF净值涨幅29.09%,也是涨幅最低的,天弘沪深300ETF净值涨幅30.6%,华夏沪深300ETF净值涨幅29.46%,易方达沪深300ETF净值涨幅为29.45%。

但是赚钱能力并不出色的华泰柏瑞300ETF为什么规模反而最大呢?探长也不清楚原因,从下表可知,表现比华泰柏瑞更好的其他几只基金规模最多的是华夏300ETF,也只有306亿。或许,华泰柏瑞的销售更卖力?对于普通投资人来说,很多时候可能无法分清这几只ETF之间的区别,很多时候就是冲着宣传或基金规模闭眼去买。但如果是长期投资的话,还是应该认真考察下不同产品过往的业绩记录,看上去业绩差别不大的ETF,在漫长的投资中也会导致较大的收益差距。

值得注意的是,华泰柏瑞300ETF一枝独秀的背后,也反映了华泰柏瑞过度依赖指数基金扛大旗,其他权益产品表现落后。公开数据显示,截至2003年7月末,华泰柏瑞管理规模3325亿元,其中指数基金1231亿元,占比37%;股票型基金1232亿元,占比37%;混合型基金604亿元,占比18%。

过去几年,华泰柏瑞指数基金规模增长较快。2018年末,其指数基金规模为377亿元;2019年末、2020年末、2021年末和2022年末,华泰柏瑞指数基金规模分别为459亿元、727亿元、1013亿元、1196亿元。

截至2023年8月9日,华泰柏瑞旗下股票型基金和混合型基金规模超过1800亿元,但是业绩表现乏善可陈。

仅以混合型基金为例,近一年净值跌幅超过20%的基金有36只,这些产品的基金经理中,包括华泰柏瑞的四位知名投资总监:李晓西、吕慧建、沈雪峰、方纬。

产品下跌最惨的是牛勇。可以说,牛勇“霸榜”了今年上半年华泰柏瑞权益性产品的跌幅榜。牛勇2018年1月加入华泰柏瑞基金,2018年5月起任华泰柏瑞盛世中国混合型基金的基金经理,2019年3月起任投资研究部投资总监助理。目前,牛勇的管理规模约43亿元。

混合型基金中,近一年净值跌幅超过36%的6只基金全部都是牛勇管理。

探长看了下,牛勇其中一只产品华泰柏瑞远见智选混合A,规模大约15亿元,2023年二季度和一季度相比,前十大持股减持了新能源和部分医药,去追了最新的热点TMT中的游戏(完美世界、盛天网络、恺英网络),结果非常惨,一不小心买在顶部。

例如,完美世界二季度从16元涨到了23元,但目前已经跌到15元以下,牛勇被套住了;盛天网络和恺英网络同样如此,二季度高位进去,目前大概率被套在山顶上。讽刺的是,一季度被牛勇甩卖的小鹏汽车在二季度走出了涨幅300%的惊人走势。这两年医药股一直连绵下跌,近期因为医药反腐更是导致医药股连续大跌,这对牛勇的产品来说无异于雪上加霜。

华泰柏瑞的“四大投总”也比较惨,尤其是华泰柏瑞公司副总经理兼投资研究部总监李晓西管理的三只基金近两年净值跌幅都在40%左右,非常惨烈。

探长看了下,华泰柏瑞质量精选混合A 在2023年一季度和二季度的持股变化,发现这位华泰柏瑞的副总带头追逐热点,玩主题漂移,导致基金净值剧烈波动。

2022年四季度,华泰柏瑞质量精选混合A的前十大持仓以白酒、医药和房地产为主,到2023年一季度,尤其是2023年二季度,华泰柏瑞质量精选混合重仓了大量人工智能炒作热点概念股,例如CPO概念的龙头股中际旭创(SZ:300308)成为第二大持仓股,新易盛成为第一大持仓股;人工智能算力股中兴通讯和中科曙光成为第三大和第四大持仓,中文传媒和冰川网络成为第八和第九大持仓股。

2023年二季度,CPO和智能算力为代表的AI概念股在6月20日前后集体冲高后熄火,神奇的是,华泰柏瑞质量精选混合A的净值也在6月20日达到区间高点,随后开始A字下跌,和中际旭创、新易盛等股的下跌走势相比,华泰柏瑞质量精选混合A几乎是垂直下跌,6月20日至7月下旬,一个月内基金净值下跌20%。探长推测,除了十大持仓股外,李晓西很可能在其它AI垃圾概念股上的仓位非常重,所以才会导致如此剧烈的波动。

让探长更加费解的是,质量精选混合基金去炒作AI概念勉强说得过去,但李晓西的另外一只基金华泰柏瑞消费成长混合竟然也重仓了AI概念股,让人无法接受。华泰柏瑞副总带头玩主题“漂移”,炒作垃圾概念吗?

探长注意到,2023年二季度,华泰柏瑞消费成长混合基金的前十大重仓和华泰柏瑞质量精选混合的前十大重仓完全一致。2022年四季度,这只基金还是一直正宗的消费基金,前十大重仓基本是白酒、医药等。没想到,玩起炒作概念、主题漂移时,基金经理似乎完全忘记了基金成立时的初心。

此外,李晓西管理的华泰柏瑞质量成长A2023年二季度末的前十大持仓也基本复制了华泰柏瑞消费成长混合的重仓股,同样满手AI概念股。

结果毫不意外,上述两只基金净值在2023年6月20日之后走了A字下跌,净值一个月左右暴跌近20%。

截至目前,李晓西目前管理规模仅8.14亿元,任期最佳回报只有19.44%,拿着如此糟糕的业绩,这位2018年加入华泰柏瑞基金即担任副总的基金经理的职业生涯恐怕很难续写了。

原文始发于微信公众号(探长读财):消费基金重仓炒作AI概念股一个月亏损20%,华泰柏瑞副总带头玩“主题漂移”酿苦果

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com