远洋集团(3377.HK)美元债“爆雷”警报暂时解除,但流动性危机仍在。

8月17日下午,远洋集团全资子公司远洋地产宝财 I 有限公司(简称“远洋宝财”)针对旗下美元债“2024票据”举行票据持有人会议,参会人数及投票赞成数在这次会议之前已达到所需通过比例,这意味着这笔即将爆雷的美元债将豁免违约。

远洋集团表示,“2024票据”若同意征求备忘录及通告所载的其他条件达成,将于2023年8月18日或前后豁免违约事件,预计不会构成对公司经营、财务管理、外部融资及偿债能力的影响。

不过,“2024票据”利息和之前的“18远洋01”20亿元本金的兑付都延期到了9月,其中“18远洋01”的发行人(远洋集团全资子公司)为了偿债,开始对董事和高管减薪或停发工资,留给远洋集团的时间不多了。

债市观察梳理了解到,“2024票据”由远洋集团全资子公司远洋宝财在2014年发行,由远洋集团提供无条件及不可撤回担保。

2024票据发行总额为7亿美元,发行价格为票据本金额的98.892%,票面利率为6%,期限为10年,到期日为2024年7月30日。

截至2023年8月14日,发行人已赎回并注销的票据本金共200万美元,2024票据存续本金为6.98亿美元。

8月14日,远洋集团公告称,旗下2024年票据未于2023年8月13日宽限期结束前支付利息2094万美元,导致发生2024年票据项下的违约事件。

早在7月26日,远洋宝财就向票据持有人发布了2024票据相关的建议修订,希望将2023年1月30日至2023年7月30日期间的利息由2023年7月30日延期至2023 年9月30日支付。

远洋宝财以电子同意和举行票据持有人会议两种方式就该建议修订发起同意征求,8月9日是电子同意方式投票时间的截止日期,但远洋宝财的延期方案未能在电子同意的方式下通过。

其中,电子同意方式投票截止时间为2023年8月9日23:00(香港时间,下同),此时远洋宝财未能获得通过决议案所需的大多数票。

随后有关远洋集团美元债爆雷的消息在朋友圈疯传,但截至8月11日23时,以票据持有人会议方式发起的投票获得了通过上述延期方案的同意票数,远洋集团美元债“爆雷”的警报得以暂时解除。

目前,远洋集团8只存续美元债,合计约39.2亿美元,按8月17日汇率换算,约为人民币285.56亿元。

这里不得不强调,随着美元兑人民币汇率上升,仅一个月时间,远洋集团的美元债就增加了超4亿元。

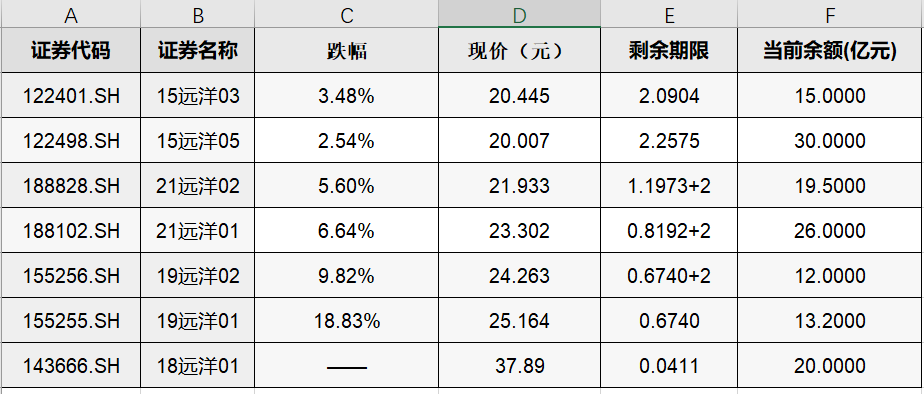

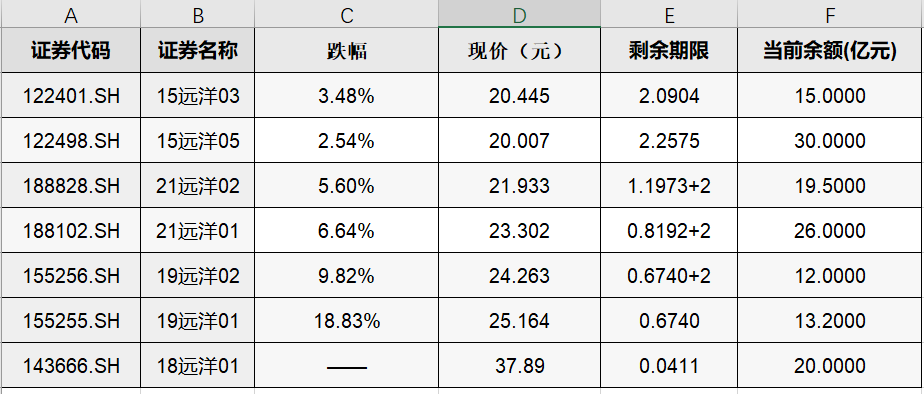

来源:企业预警通

来源:企业预警通

远洋集团存续的美元债中,要在今年下半年付息的美元债共有6只,合计约7000万美元。

汇生国际资本总裁黄立冲分析认为,“远洋集团目前债务比率80%左右,即使有国资身份的股东加持也出现债务问题,这可能意味着财务问题无法轻易解决,即使是那些在过去被认为有较强融资能力的公司。”

“这也提醒我们,无论公司的背景如何,都需要对其财务状况进行仔细的审查和监控。”黄立冲还分析称,从中国人寿和大家保险成立联合调查组进驻远洋集团、提名董事的举措来看,说明他们不想重蹈平安保险深陷华夏幸福基业债务违约的覆辙。

此外,远洋集团旗下的远洋控股集团(中国)有限公司(简称“远洋控股”)的境内债最终也未能在到期日兑付本金。

这只公司债为“18远洋01”,是远洋控股于2018年8月2日发行的远洋地产有限公司公开发行 2018 年公司债券,期限5年,当期票面利率4.0%,应于2023年8月2日支付本金余额及应付利息。

但远洋控股仅在到期日支付了利息,剩余20亿元本金获得了债券持有人同意,给予公司30个自然日的宽限期,9月1日将是宽限期结束日期。

远洋控股表示,为落实偿债保障措施,将暂缓对外投资、收并购等支出,同时调减或停发董事和高管的工资和奖金。

来源:企业公告

来源:企业公告

但即便如此,远洋集团仍然提示,如果“18远洋01”在9月1日宽限期结束时仍然违约,其将构成票据5782、票据5869、票据5623、票据40115、 票据40670及票据40760等多只债券的交叉违约。

债市观察查询发现,远洋控股目前共存续债券14只,存续余额合计约234.49亿元,有息债务596.23亿元,短期债务占总债务的比例高达78.52%。

和这些负债相比,远洋控股货币资金84.72亿元,现金及现金等价物仅约46.23亿元,受限存款47.63亿元,短期还债压力较大。

来源:债市观察整理

远洋集团的主要资产都在远洋控股。2022年财报显示,远洋集团总资产2460.72亿元,总负债1981.86亿元,资产负债率80.54%;而远洋控股总资产约2275亿元,总负债1802亿元,资产负债率接近80%。

截至2022年底,远洋控股有息负债合计约597亿元,其中一年内到期的有息负债约220亿元。按类别划分,远洋控股的信用债约283亿元,银行借款186亿元,其他有息负债128亿元。

作为具有国资背景的房企,远洋集团一度被认为是优质房企的标杆,但自从2022年下半年以来,就不断有消息显示远洋集团正面临现金流危机。

最先无法按期兑付的是远洋集团旗下的远洋资本,这家公司前身是“远洋房地产金融事业部”,2016年正式成为“远洋资本有限公司”,是远洋集团主要的投融资平台之一,主要业务包括不动产投资、私募股权投资、夹层投资、其他投资。

2022年9月,远洋资本先是将10亿元公司债“20远资01”的回售日期延长到2023年9月9日,又将3.5亿美元的“远洋资本6% N20221025”展期。

同时,远洋资本旗下公司远洋资本控股有限公司(简称“远洋资本控股”)因2000万美元借款到期未还,被澳门银行发函催债,随后又展期2.86亿美元债。今年3月30日,远洋资本控股还被债权人在香港提起清盘呈请。

另一件引发市场对远洋集团现金流关注的是,远洋集团出售成都太古里股权一事。

2022年底,远洋集团正式宣布,向太古地产出售成都远洋太古里50%股权,出售价格拟定为55.5亿元,这一价格相较于项目估值打了9折,主要是为了快速回笼资金。

但值得注意的是,《红星资本局》曾报道,远洋集团此前曾抵押成都远洋太古里项目50%股权,向远洋大股东中国人寿保险筹资约40亿元,借款期间远洋所持50%股权的分红将交给债权人。回购条款包括3年后赎回,以及如果远洋无法赎回,拥有项目另外50%股权的太古地产将拥有优先收购权。

截止2022年末,远洋集团的总有息负债为970.23亿元,其中一年内需偿付为380.92亿元,占比总有息负债的39%。而公司期末所持有的货币资金为93.86亿元。

诸葛数据研究中心高级分析师关荣雪表示,作为国资背景的房企,远洋或面临违约压力,无疑将再次为行业拉响了警报,可见在当前市场环境下,国央企或股份制房企也较具一定的生存压力。

亿翰智库研究总监于小雨认为,远洋集团现金流紧张主要是销售销售没有起色,债发不出来,企业就比较难,“远洋集团之前过于重仓北方区域,2020年远洋集团制定‘南移西拓’的战略布局,逐渐向华东、华南、华中和华西区域倾斜,2021企业新增土储中,‘南移西拓’区域占比达70%,但现在的问题是各区域的销售普遍不行。”

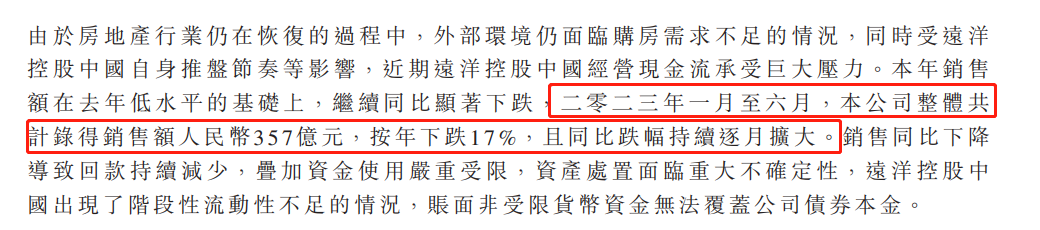

今年上半年,远洋集团销售额约356.6亿元,2022年和2021年同期分别为430.1亿元和523.7亿元,已经连续两年同比下滑,而远洋集团的子公司远洋控股更直接表示,同比降幅持续、逐月扩大。2022年,远洋集团亏损159.3亿元。

严跃进也认为,今年销售端其实表现非常糟糕,对于一些过去被看好的央国企来说,其债券问题也容易出现暴雷风险。“目前需要对一些央国企也重新做评估,尤其是销售数据下降过快、潜在拿地量过多的房企,更要积极谨慎对待后续的经营工作。”

由于远洋集团销售下滑、利润亏损,大股东之一的中国人寿已经计提减值,2021年和2022年,中国人寿对远洋集团的投资合计计提减值约58.62亿元。

“股东也不能无限量支持,而且现在看大政策出台的可能性也不高。”于小雨认为,两大国资股东在远洋债券出现兑付风险时进驻,说明了大股东已经高度重视远洋集团的实际财务情况。

6 月25 日,远洋集团公告,原13名董事中有6名董事替换,新任职的6名董事中有4名来自大股东中国人寿和大家保险,分别为柴娟、张忠党、于志强及孙劲峰,后一位为大家人寿提名。

其中前3位为中国人寿提名,而柴娟的任职尤为让人关注,她担任远洋集团执行董事及副总裁,打破了远洋集团多年来维持的“3位执董”的习惯,而且柴娟此前曾任职中国人寿保险深圳区域审计中心纪委书记。

原文始发于微信公众号(债市观察):远洋集团美债、公司债双双违约,高管将减薪或停薪

来源:企业公告

来源:企业公告