去年踩雷新能源,今年追炒AI概念股,百亿明星基金经理,是如何追涨杀跌,亏损累累的?

谈到追涨杀跌,人们首先想到的往往是散户,而很少提及基金经理。在普通人眼里,无论专业知识还是情绪控制能力都超越常人的基金经理,是不会像“韭菜”一样,追高杀低,左右挨打的。然而,探长发现,这一观点并不适用于所有基金经理,个别明星基金经理非常热衷于追逐风口,概念炒作,追涨杀跌的时候比散户还要疯狂。

新基金追高AI月亏过亿

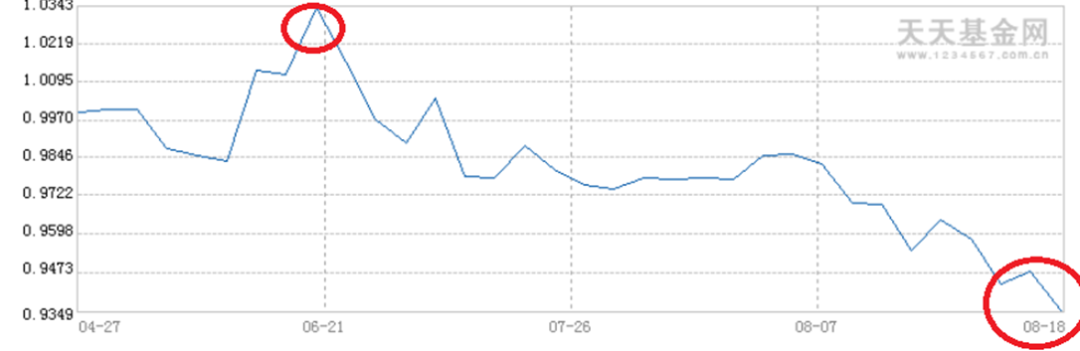

探长注意到,一只今年4月27日发行的新基金,火热地投入到上半年的AI概念炒作游戏,在净值短暂地上涨之后,便一路向北,2个月的时间已经跌了10%。

这只刚发行就快速套住投资人的新基金叫华安景气领航混合,基金经理是华安基金权益投资的中生代代表人物之一—胡宜斌,目前管理规模是239.75亿元。

胡宜斌早年曾担任长江证券研究员、上投摩根基金研究员,2015年5月加入华安基金,当年11月开始担任华安媒体互联网的基金经理。

今年上半年是TMT的小牛市,胡宜斌的业绩虽然不好,但他追涨杀跌的活跃度让人眼前一亮。例如,华安景气领航混合2023年4月27日刚成立,便闪电般地重仓了大量人工智能股票。截至二季度末,该基金前十大持仓中,最大仓位是科大讯飞,持仓238.51万股,市值1.63亿元;其次是存储股深科技,持仓市值1.43亿元;应用端福昕软件,持仓市值0.98亿元;算力股中科曙光,持仓市值0.91亿元。

值得注意的是,华安景气领航建仓科大讯飞的成本应在60元以上,而后者在6月末创下81.88元的高位后,一路下跌。近日更是因为创始人变相大幅度减持而破位暴跌,资金出逃迹象明显。截至8月21日收盘,科大讯飞的股价已经跌至60元以下,高位下来近30%。深科技的表现更弱,目前已经跌破了华安景气领航的建仓成本价。福昕软件的建仓成本应该大于100元,该股股价最高170元,目前已经是88元,且没有止跌迹象。中科曙光四月末股价50元左右,最高到60元,目前跌到了39元。

华安景气领航A/C合计募集规模54.5亿(A份额36亿,C份额18.5亿),不到4个月,两者规模缩水4.5亿,平均一个月亏损1个亿还多。

胡宜斌为何敢于拿新基金的钱在高位重仓人工智能股呢?支撑其闪电建仓的逻辑到底是投机炒作还是价值投资呢?作为公募基金经理,参与概念股投机炒作,无异于鼓励散户疯炒垃圾股,追涨杀跌;如果是长期投资,胡宜斌在高位急吼吼建仓的方式显然也妥。面对疯炒过后遍地狼藉的人工智能概念,胡宜斌到底是割肉逃跑还是继续坚守,可能要到三季报才能知晓。

基金经理反复劝说基民长期投资、价值投资,自己却公开参与追涨杀跌,投机炒作,高位套牢,低位割肉,这样的投资观真的值得提倡吗?

游资疯炒概念股,公募高位接盘

胡宜斌追涨杀跌的操作并不仅仅体现在新基金上。

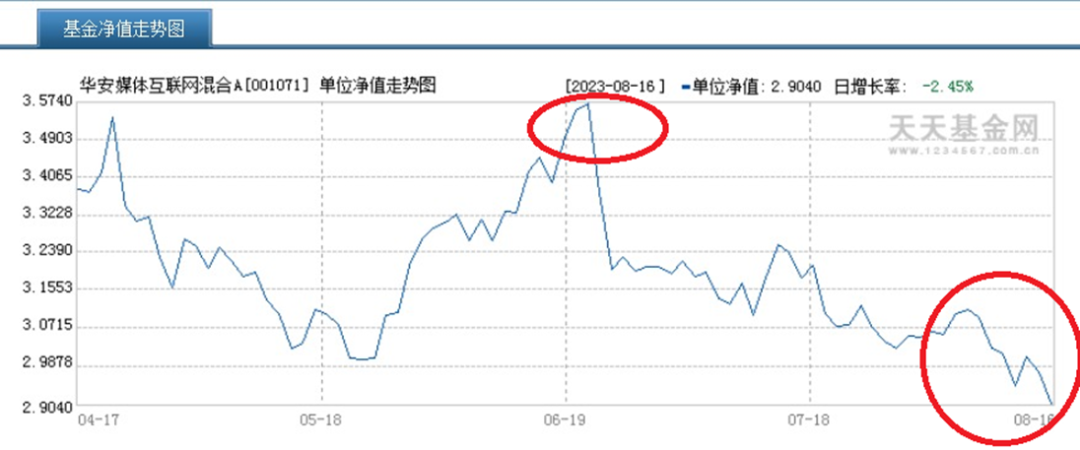

华安媒体互联网混合A(001071)是胡宜斌的代表作,在过去接近8年时间里,该基金累计回报167%。今年上半年是TMT的小牛市,但华安媒体互联网的净值表现却远远落后于行业平均成绩。天天基金显示,今年以来,该基金净值涨幅仅0.12%,近六个月净值跌幅-7.54%,仅一个月跌幅更是高达-9.26%。作为一只媒体互联网主题基金,华安媒体互联网混合上半年的表现确实不及格。对比来看,广发中证传媒ETF今年以来的净值涨幅高达34%,华夏中证文娱传媒ETF净值涨幅也有24%,华安媒体互联网成了行业“差生”。

华安媒体互联网净值表现不佳,首要原因当然是TMT二季度退潮,个股普跌;但更深层的原因则是,胡宜斌在二季度加速调仓,高位接盘了chatgpt概念股。

2023年一季度,华安媒体互联网前十大持仓中买入中国软件、寒武纪、中文在线等股票,二季度胡宜斌开始重仓买入多只chatgpt概念股,例如应用端的第一大重仓股科大讯飞,第九大持仓股福昕软件、增持芯片股寒武纪,此外还买入医疗大数据概念股久远银海,存储概念深科技等。上述股票都在6月20日前后见顶,结果是,追风炒作chatgpt概念的胡宜斌被套住了。

6月20日前后,华安媒体互联网净值最高3.57,目前是2.9,两个月时间净值跌幅19%,非常惊人。

截至2023年二季度末,华安媒体互联网前十大持仓中AI概念股占比约22%,6月中迄今,AI概念股的平均跌幅在20%-50%之间,即使我们取中位数计算,这部分仓位对净值的影响在7%-8%之间,上限不超过10%。华安媒体互联网净值跌幅如此之大,很可能在十大持仓外还买入了更多的chatgpt概念股。

探长简单统计了一下,胡宜斌几只主要基金中,持仓最多的AI概念股是科大讯飞、寒武纪、久远银海、深科技、中国软件等,合计持有规模达40亿元,占其总管理规模的17%。但在部分小市值个股中,胡宜斌的基金已经成为最大多头,成为炒作概念股的主力之一。

例如,医疗大数据概念股久远银海,这支股票从1月初的15元一周暴涨30%,在20元左右调整一个多月后,3月初至4月中,迅速翻倍,最高到45元。1月初,久远银海的市值约60亿,最高时炒作至180亿元。

股价三个月3倍,久远银海的业绩怎么样呢?过去四年,久远银海的净利润平均2亿左右。2023年一季度,久远银海的净利润为1587万元。

业绩如此一般的股票,到底是谁在炒作呢?今年1月份以来,久远银海15次出现在成交龙虎榜上,大量游资频繁进出,爆炒这只股票。胡宜斌管理的多只基金在里面充当了机构先锋。截至二季度末,胡宜斌多只基金持有的久远银海股份占该公司总股本的4.16%,成为最大持仓机构。

但是,从6月中至今,久远银海的股价从45元高位下跌至30元,暴跌了1/3,当疯狂炒作的游资撤退后,胡宜斌是留在里面坚守还是跟游资一起出逃呢?

作为掌管200多亿公募基金的基金经理,胡宜斌参与多只AI概念股炒作,是真的为投资人谋求高收益还是给游资接盘?或许只有胡宜斌自己清楚。

割肉新能源追涨AI

除了胡宜斌,华安基金还有一位喜欢追涨杀跌、跟风炒作垃圾股的百亿基金经理—万建军。

先来看看万建军的业绩。万建军2016年加入华安基金,担任投资研究部联席总监,2018年起担任基金经理,目前共管理6只基金,总规模约135亿,任职期间最佳回报131%。

在上述6只基金中,除了最早的代表作华安研究精选(规模只有9亿)外,其余2021年-2022年发行的基金净值全部为亏损状态,净值亏损幅度在-20%-33%之间。按平均亏损25%计算,万建军过去两年给投资人亏损了大约32亿元。

华安研究精选虽然账面回报勉强过得去,但所谓的任期回报131%具有极大的迷惑性和欺骗性。查看2018年迄今的基金利润表就会发现,规模小的时候赚的钱,在2022年亏掉了大半,过去5年,该基金总盈利只有1亿元左右,折算下来,平均每年实际收益率不到5%。

跑赢5年定期存款一个多点,万经理真的很厉害对不对?!

话说回来,万建军是如何亏掉几十亿的呢?探长看了一下,这位基金经理的风格就是典型的散户风,逢风口就追,追涨杀跌非常娴熟,而且尤其喜欢高位追涨,低位割肉。

以华安逆向策略混合A(040035)为例,从2020年6月20日的净值高点7.13到目前的三年新低5.6,净值波动达21%,53亿盘子的基金,就跟过家家一样。

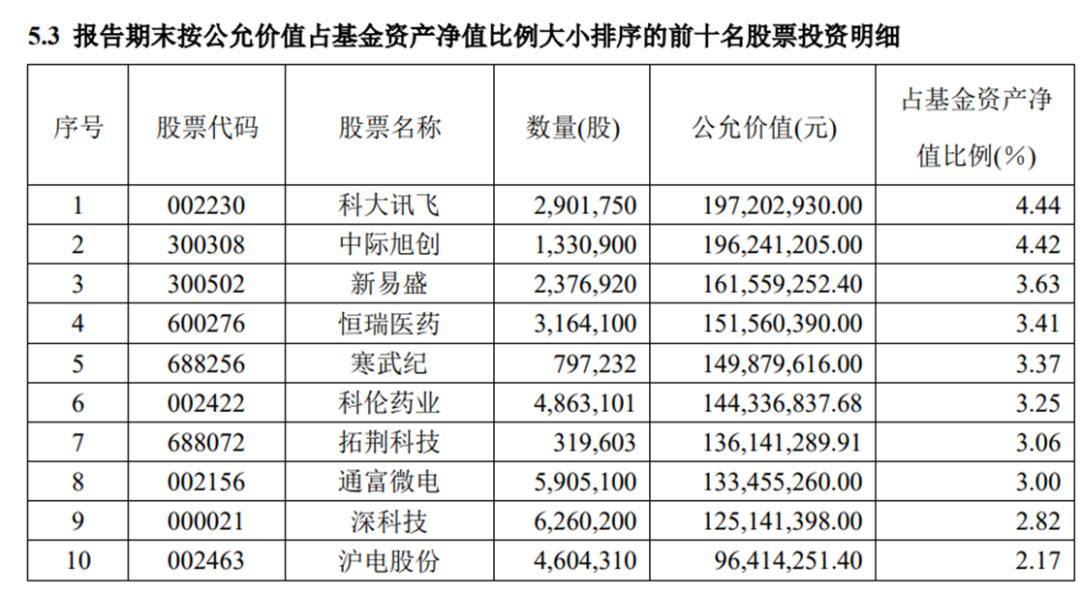

2023年一季度和二季度,华安逆向策略混合基金清仓了新能源和白酒,跑步进场炒作AI概念股,一季度前十大持仓中包括三六零、科大讯飞、寒武纪和中兴通讯,二季度可能是发现光模块(CPO)涨幅更好之后,万建军在高位切换,全力买入CPO概念股,截至二季度末,基金前十大持仓中包括中际创旭、科大讯飞、新易盛、寒武纪、拓荆科技、深科技,AI概念股持仓占比超过20%,市值约12亿元。

2022年四季度,华安逆向策略混合基金前十大持仓清一色的新能源和白酒,万建军从一个风口割肉,再到另一个风口被套牢,只用了一个季度的时间。万建军经理今年三季度还是四季度会割肉人工智能概念股吗?让我们拭目以待。

万建军管理的另一只基金,也是规模第二大的基金—华安研究智选混合基金,目前规模41.59亿元,自2021年8月迄今,两年时间回报为-31.6%。目前,该基金净值0.67,成立以来亏掉了33%。

让投资人亏损这么厉害的秘诀是什么?无他,还是追涨杀跌。

截至2023年二季度末,华安研究智选混合基金的前十大持仓和华安逆向策略混合基金基本一致,都是重仓AI概念,尤其是光模块概念股。但在2023年之前,华安研究智选重仓股都是白酒、医药和新能源。2022年年度报告中,万建军称,他看好的三个方向是消费行业、医药行业、还有新能源和TMT,没想到,一个季度后,万经理就割肉新能源和白酒,去追涨AI了。

原文始发于微信公众号(探长读财):华安基金“追风”的百亿基金经理: 高位接盘游资爆炒股,两个月亏损超20%