文|赵梦涵 编|邢莉

10家银行系险企共实现保险业务收入2451.95亿元,实现净利-14.83亿元。

近期,多家非上市险企披露2022年二季度偿付能力报告,上半年成绩单也随之出炉,10家银行系险企也获得了外界的关注。

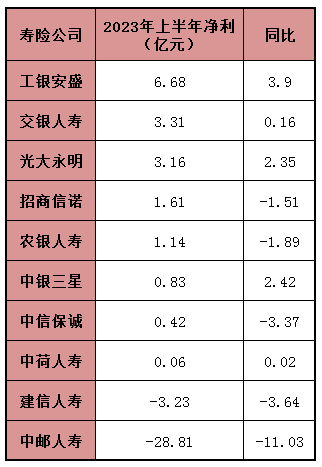

2023年上半年,10家银行系险企共实现保险业务收入2451.95亿元,实现净利-14.83亿元。其中,中邮人寿保费收入稳居第一,中银三星保费增速第一。净利方面,工银安盛位居净利第一,中邮人寿亏损28.81亿元。

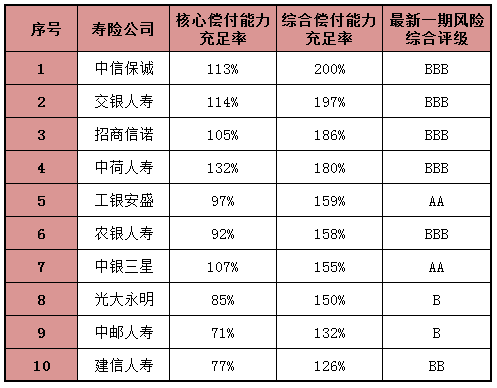

偿付能力方面,最近一期的风险综合能力评级显示,10家银行系险企中2家风险综合评级为A类及以上,工银安盛、中银三星人寿均为AA;其余均为B类及以上。

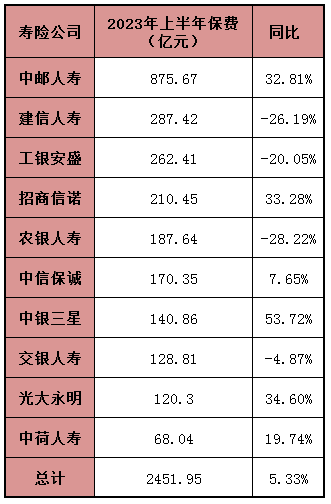

10家银行系险企上半年共实现保险业务收入2451.95亿元。

中邮人寿稳居第一,实现保险业务收入875.67亿元,建信人寿、工银安盛人寿、招商信诺人寿3家保费超200亿元,分别实现287.42亿元、262.41亿元、210.45亿元。农银人寿实现保费收入187.64亿元,中信保诚人寿实现170.35亿元,中银三星人寿、交银人寿、光大永明人寿保费超100亿元,分别实现140.86亿元、128.81亿元、120.3亿元。

保费增速方面,6家险企实现正增长,其中,中银三星人寿同比增长53.72%,增速第一。光大永明人寿、招商信诺人寿、中邮人寿增速超30%,分别增长34.60%、33.28%、32.81%。中荷人寿同比增长19.74%,中信保诚人寿同比增长7.65%。4家险企负增长,交银人寿同比下降4.87%,工银安盛人寿、建信人寿、农银人寿分别下降20.05%、26.19%、28.22%。

在这10家银行系险企中,保费收入前6名的险企入围目前已披露的55家非上市寿险公司保费前10。其中,中邮人寿仅次于泰康人寿,占据第2名,建信人寿、工银安盛人寿、招商信诺人寿、农银人寿、中信保诚人寿包揽第4-8名。各家银行系寿险公司的控股股东商业银行本身在资产规模、客户资源以及品牌等各方面具有突出优势,银行系险企较普通险企自然“背靠大树好乘凉”。

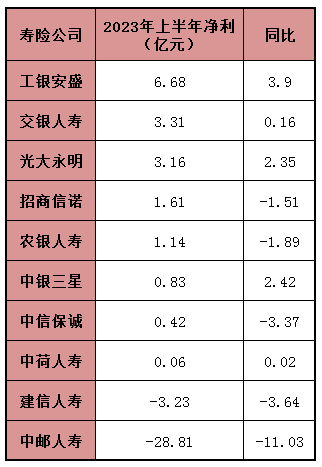

2023年上半年,在10家银行系险企中,8家险企实现盈利,2家亏损。

工银安盛位居净利第一,实现6.68亿元,交银人寿、光大永明人寿净利超3亿元,分别实现3.31亿元、3.16亿元。招商信诺人寿、农银人寿上半年分别实现净利1.61亿元、1.14亿元。中银三星人寿、中信保诚人寿、中荷人寿分别实现净利0.83亿元、0.42亿元、0.06亿元。建信人寿、中邮人寿分别亏损3.23亿元、28.81亿元。

值得一提的是,保费位居第一、第二的中邮人寿、建信人寿反而出现了亏损,保费位居下位圈的交银人寿、光大永明人寿却位于净利的上位圈。在净利前5中,工银安盛、交银人寿、招商信诺人寿均为中外合资险企。

业内人士表示,中外合资或外资险企更追求盈利能力,可以凭借丰富的专业化管理经验、成熟的技术、新产品设计和雄厚的资金,从中国本土实际情况出发,使得其市场份额和盈利逐渐扩大。

银行系险企与外资的“联姻”,是一场取长补短、互惠共赢的合作。双方合作,强强联手,于银行系险企而言无疑是更上一层楼,也有利于外资进一步加码中国保险市场。

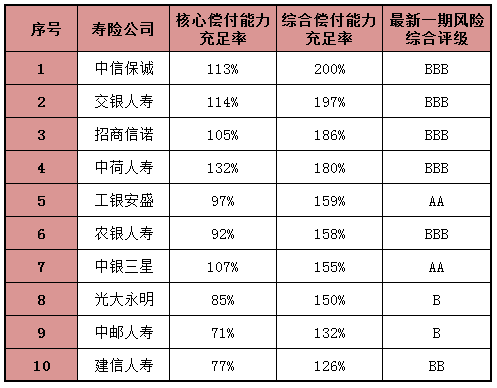

根据监管要求,险企偿付能力是否达标,需要同时满足三个条件:核心偿付能力充足率不低于50%、综合偿付能力充足率不低于100%、风险综合评级在B类及以上。

10家银行系险企偿付能力充足率都在达标线以上。10家险企2023年2季度综合偿付能力充足率排名依次为:中信保诚人寿(200%)、交银人寿(197%)、招商信诺人寿(186%)、中荷人寿(180%)、工银安盛人寿(159%)、农银人寿(158%)、中银三星人寿(155%)、光大永明人寿(150%)、中邮人寿(132%)、建信人寿(126%)。

最近一期的风险综合能力评级显示,10家银行系险企中2家风险综合评级为A类及以上,工银安盛、中银三星人寿均为AA;其余均为B类及以上,其中,中信保诚人寿、交银人寿、招商信诺人寿、中荷人寿、农银人寿为BBB,建信人寿为BB,光大永明人寿、中邮人寿为B。

为输血不断逼近监管红线的偿付能力。今年3月,经监管批复核准,农银人寿在全国银行间债券市场公开发行10年期可赎回资本补充债券35亿元,票面利率为3.67%。

“险企高参”提供最具洞见的行业参考,致力于让保险人看得更远。

原文始发于微信公众号(险企高参):增收难增利困局难解!透视10大“银行系”寿险公司上半场:中银光大招商中邮4家保费增速超30%;2家亏损、3家净利不足1亿元…

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com