文|恒心

来源|财富独角兽

近期桂林银行再因IPO传来进展而备受市场关注。

8月10日,桂林银行在广西证监局办理辅导备案登记,拟首次公开发行股票并上市。根据辅导备案报告,桂林银行将接受中信证券为期近两年的辅导,共分为四个阶段,涉及历史沿革问题梳理,内部控制、健全财务会计制度培训,完善公司治理运行、信息披露制度规范以及辅导总结,计划将于2025年4~6月完成,并制作首次公开发行股票并上市的申请文件。

值得一提的是,桂林银行IPO之路略显坎坷。2015年桂林银行就曾谋求登陆新三板上市,但一年后宣布撤回申请,时任行长于志才解释称,“由于自身发展战略调整,希望条件成熟可以直接争取主板上市”。但桂林银行一刻也没放弃上市的念头,2019年时任桂林银行副董事长吴东更是明确表示,“力争在3到5年内,实现上市梦想”,2020年正式转战主板,并高喊,“将适时向广西证监局申报上市辅导,进一步加快上市步伐,力争3~5年内在主板申报IPO”。

如今IPO更进一步,若进展顺利有望摘得广西首家上市银行的桂冠。

01

多项指标不满足监管标准,资产质量令人堪忧

据了解,桂林银行成立于1997年,前身为桂林市城市信用合作社,目前已发展为广西规模最大的地方法人银行,存贷款市场份额在桂林市更是位居前列,并继续推进广西内的网点布局向广度和深度拓展,具有一定的区域市场地位和竞争优势。

截至2023年3月底,桂林银行各项存款市场份额为27.16%,各项贷款市场份额为21.31%,均在桂林市内排名第二位,在整个广西的市场份额排名也靠前;6月底,分支机构覆盖桂林以及除贵港以外南宁、柳州、梧州、北海等其他12个设区市,农村普惠金融综合服务点6857家,已基本覆盖广西。

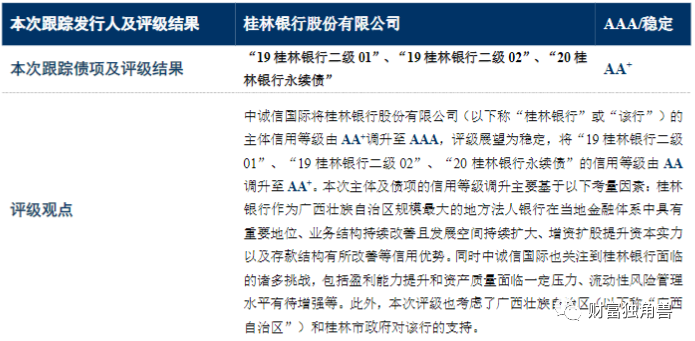

今年7月初,中诚信国际还发布评级报告将桂林银行信用评级由AA+上调至AAA,调级理由除了其具备区域市场地位和竞争优势外,还包括广西和桂林市政府在资本补充、业务拓展等方面给予其大力支持、业务结构持续改善且发展空间持续扩大等。

资料来源:中诚信国际2023年跟踪评级报告。

就在桂林银行提交上市辅导备案报告后不久,8月11日披露了2023年半年度信息披露报告,显示上半年营收同比增长18.75%至58.12亿元,净利润同比增长38.24%至18.25亿元,可谓是“双喜临门。”

虽然桂林银行今年业绩得到回暖,但依旧难掩盈利能力不足的弊端。据Wind显示,2018年至2022年桂林银行分别实现营业收入65.29亿元、72.81亿元、78.92亿元、95.12亿元和102.95亿元,净利润分别为16.26亿元、12.90亿元、11.78亿元、14.48亿元、17.28亿元。数据是最好的证明,近年来虽然桂林银行营收持续增长,但2019年、2020年连续两年增收不增利,利润走出深“V”型,足可见盈利能力不佳。

更夸张的是,桂林银行多项指标不符合监管标准,盈利能力更是“重灾区”。根据《商业银行风险监管核心指标(试行)》要求,商业银行资产利润率不应低于0.6%、资本利润率不应低于11%,但桂林银行2020年至2022年的资产利润率分别为0.34%、0.35%和0.37%,资本利润率(不含永续债)分别是5.54%、6.46%和6.02%,连续三年远低于监管要求。除此之外,2022年桂林银行的成本收入比(40.30%)及存贷比(77.08%)也同样低于监管要求(成本收入比≤35%,存贷比≤75%)。

资料来源:桂林银行2022年年报。

另外,截至2023年6月末,桂林银行资产总额同比增长8.61%至5224.26亿元,其中,桂林银行本行的资产总额同比增长8.56%至4863.64亿元;存款总额同比增长11.71%至3263.15亿元,贷款总额同比增长14.79%至2822.35亿元。

在资产规模持续增长的背后,桂林银行的资产质量却令人堪忧。2023年6月底桂林银行不良率1.68%,较年初增加0.09个百分点;拨备覆盖率141.48%,较年初下滑2.07个百分点,资本充足率、一级资本充足率及核心一级资本充足率分别为12.32%、10.08%和9.13%,分别较年初下滑0.4个、0.25个和0.19个百分点。

02

涉及多起投诉,合规问题如“利剑悬颈”

除了业绩上的不尽人意,合规问题频发也令桂林银行倍感“头疼”。

据有关媒体报道,今年以来各地证监局对银行开出的基金销售业务违规的罚单已有34张,涉及27家银行,基金销售人员“无证上岗”更是重灾区,桂林银行赫然在列。

近日广西证监局向桂林银行出具了一份警示函,显示桂林银行未能强化人员资质管理,基金销售系统记录存在不具备基金销售资格人员信息,将未经基金销售授权的分支机构纳入基金销售考核范围,不符合相关规定,被广西证监局采取出具警示函的监管措施,并记入证券期货市场诚信档案。

资料来源:广西监管局官网。

值得注意的是,这份警示函出具的时间与桂林银行在广西证监局登记备案的时间仅间隔三天。

无独有偶,桂林银行更是频收罚单。

根据国家金融监督管理总局网站显示,2021年4月,桂林银行七星支行因贷款“三查”不到位,导致贷款资金被挪用,被罚款45万元;同年7月、8月,先后又因未在规定时间内报送案件信息、未按规定对登记表进行签注,合计被罚35万元,并被给予警告;2022年5月,桂林银行南宁宾阳支行再因承兑汇票贸易背景审核不严,签发无真实贸易背景的票据;信贷资金被挪用于银承汇票和信用证保证金,虚增存款;贸易融资资金被挪用至房地产领域,被桂林银保监分局罚款110万元。

也就是说,2021年以来桂林银行及旗下分支机构已被监管部门开出4张罚单,罚金合计达190万元。这一张张罚单的背后,直指桂林银行内控存在重大问题。

此外,桂林银行还因“无故新增信贷纪录”、“随意限制卡交易金额”等被投诉。

根据黑猫投诉平台显示,一名投诉者声称,“本人未用桂林银行进行贷款,但征信显示2022年12月27日桂林银行其他个人消费贷款授信,额度长期有效,可循环使用。截至2023年2月,信用额度23300元(人民币),余额为235,当前无逾期。此为虚假信息,本人并未授权和申请此贷款,目前严重影响了我的信用问题。”

资料来源:黑猫投诉平台。

另一方面,同区域竞争对象北部湾银行目前已完成IPO辅导机构招标工作,也对广西首家上市银行的名号志在必得。广西首家上市银行的宝座将花落谁家,博望财经将持续跟踪。

原文始发于微信公众号(财富独角兽):桂林银行IPO进入辅导期,盈利水平、信贷质量略显不足