作者 | 高远山

来源 | 独角金融

20年老牌公募泰信基金管理有限公司(下称“泰信基金”),8月23日公布了一则总经理高宇因个人原因离职的公告。

高宇任职总经理期间也是公募基金处于跑马圈地时代,尤其是中小型基金,如果没有走出一条小而精的差异化发展路线,也将无法在量级超20万亿的公募市场中占有一席之地。

同期成立的兴证全球基金、景顺长期基金,两家基金公司管理的规模已经超过5000亿,泰信基金与两家公募相比,差距甚远,但可以肯定的是,这位总经理对泰信基金增长的规模有着不可忽视的贡献。2020年至今,其担任总经理的3年多以来,泰信基金的规模从28亿一路攀升,目前已突破500亿元。

正常的人才流动是好事,而资管行业竞争激烈,人才一直稀缺。面对背靠货币基金规模占比超70%,接下来,泰信基金如何解决权益类产品规模占比仅不到10%的困境?

2020年4月,高宇开始担任泰信基金总经理,截至离职前,其任职总经理时间3年零4个月。

离职后,暂由董事长李高峰代任总经理一职。李高峰曾在泰信基金大股东山东省鲁信投资控股集团有限公司(下称“鲁信集团”)任职投资发展部部长以及资深经理。

泰信基金2003年5月成立,是监管获准筹建的第一家以信托公司为主发起人的公募基金。2021年9月初,山东省国际信托股份有限公司(下称“山东信托”)将其持有的45%股权转让给了目前的大股东鲁信集团后,公司的股权构一直由鲁信集团持股45%,江苏省投资管理有限责任公司、青岛国信实业有限公司(下称“青岛国信”)分别持股30%、25%,这样的股权结构一直延续自今。

图源:天眼查

今年6月9日,监管披露了一份关于该公司变更股东的反馈意见,这从一个侧面验证了,如果不出意外,泰信基金的股权将发生变动,根据相关反馈可以推测,鲁信集团有望成为公司控股股东,第三大股东青岛国信有望成为主要股东,但要解决监管提出的以下这些问题。

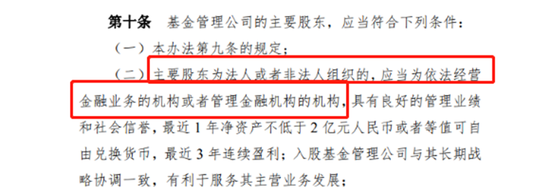

按照监管披露的上述反馈意见内容显示,鲁信集团已经控股信托公司,如若再控股泰信基金,是否应申请金融控股公司?此外,青岛国信本身不经营金融业务,亦未控制持牌金融机构,是否符合《公开募集证券投资基金管理人监督管理办法》规定的,关于主要股东“应当为依法经营金融业务的机构或者管理金融机构的机构”条件进行论证。

根据天眼查信息,鲁信集团是山东信托(1697.HK)的控股股东,通过自身及旗下公司总计持股比例超过61%。

此前,央行发布的《关于实施金融控股公司准入管理的决定》指出,非金融企业、自然人以及经认可的法人控股或者实际控制两个或者两个以上不同类型金融机构,应当向央行提出申请,经批准设立金融控股公司。

在此之后,央行受理了5家金融控股公司设立申请,分别是北京金融控股集团有限公司、中国中信有限公司、中国光大集团股份公司、招融投资控股有限公司、中国万向控股有限公司的5家公司设立金融控股公司的行政许可申请。目前,已经获批了3张金控牌照,分别为中国中信金融控股有限公司、北京金控、招商金控。

金控牌照的价值在于对非金融企业控股多家金融公司的现状进行确认和许可,也意味着更加严格的监管,申请金控牌照的企业,多以央企和地方国企为主。

泰信基金的第三大股东青岛国信,此前作为国融证券控股股东的北京长安投资集团有限公司,一度试图向青岛国信以68亿元出售国融证券牌照,但经历9个月的波折后,最终因国资审批原因未能成行。

从目前的持股结构看,泰信基金的股权悬而未决,未来的总经理是谁,能否把公司的发展带上一个新的台阶,一切还在“迷雾”中。

2007年,泰信基金曾以215亿元的管理规模,排在公募机构的中游位置,后来规模不断缩减,在2020年一季度时,其管理规模只有32.68亿元,也由此沦落为一家小型基金公司。

直到2020年4月份,高宇任职总经理后,泰信基金规模快速上升,不仅重回巅峰,还创出新高,3年多增长了接近15倍。“公司在困难期选择了我,我就是带着给公司‘做手术’的任务而来。作为一个‘空降兵’,有人会选择游击,也有人会选择冲锋,我选择后者。”高宇曾这样表述。

截至2023年上半年,泰信基金管理规模达到513.35亿元,行业排名从2020年一季度末的116位上升第79位。但与同期成立的公募相比,远远不及景顺长城基金、兴证全球基金的5000亿级规模。与行业平均数1747.33亿的规模相比,相差近1228亿。

对于近两年泰信基金发展提速的原因,此前高宇在接受媒体专访时曾表示,这两年,主要大幅弥补了在固收类产品上的短板。“在零售渠道、机构销售方面,对原有体系重新架构,这对我们业绩提升帮助很大。”

“为客户带来稳定良好回报,为股东持续创造价值,这是我对泰信未来的一个定位”。这曾是高宇对外界的公开回应。

图源:天眼查

今年6月9日,监管披露了一份关于该公司变更股东的反馈意见,这从一个侧面验证了,如果不出意外,泰信基金的股权将发生变动,根据相关反馈可以推测,鲁信集团有望成为公司控股股东,第三大股东青岛国信有望成为主要股东,但要解决监管提出的以下这些问题。

按照监管披露的上述反馈意见内容显示,鲁信集团已经控股信托公司,如若再控股泰信基金,是否应申请金融控股公司?此外,青岛国信本身不经营金融业务,亦未控制持牌金融机构,是否符合《公开募集证券投资基金管理人监督管理办法》规定的,关于主要股东“应当为依法经营金融业务的机构或者管理金融机构的机构”条件进行论证。

根据天眼查信息,鲁信集团是山东信托(1697.HK)的控股股东,通过自身及旗下公司总计持股比例超过61%。

此前,央行发布的《关于实施金融控股公司准入管理的决定》指出,非金融企业、自然人以及经认可的法人控股或者实际控制两个或者两个以上不同类型金融机构,应当向央行提出申请,经批准设立金融控股公司。

在此之后,央行受理了5家金融控股公司设立申请,分别是北京金融控股集团有限公司、中国中信有限公司、中国光大集团股份公司、招融投资控股有限公司、中国万向控股有限公司的5家公司设立金融控股公司的行政许可申请。目前,已经获批了3张金控牌照,分别为中国中信金融控股有限公司、北京金控、招商金控。

金控牌照的价值在于对非金融企业控股多家金融公司的现状进行确认和许可,也意味着更加严格的监管,申请金控牌照的企业,多以央企和地方国企为主。

泰信基金的第三大股东青岛国信,此前作为国融证券控股股东的北京长安投资集团有限公司,一度试图向青岛国信以68亿元出售国融证券牌照,但经历9个月的波折后,最终因国资审批原因未能成行。

从目前的持股结构看,泰信基金的股权悬而未决,未来的总经理是谁,能否把公司的发展带上一个新的台阶,一切还在“迷雾”中。

2007年,泰信基金曾以215亿元的管理规模,排在公募机构的中游位置,后来规模不断缩减,在2020年一季度时,其管理规模只有32.68亿元,也由此沦落为一家小型基金公司。

直到2020年4月份,高宇任职总经理后,泰信基金规模快速上升,不仅重回巅峰,还创出新高,3年多增长了接近15倍。“公司在困难期选择了我,我就是带着给公司‘做手术’的任务而来。作为一个‘空降兵’,有人会选择游击,也有人会选择冲锋,我选择后者。”高宇曾这样表述。

截至2023年上半年,泰信基金管理规模达到513.35亿元,行业排名从2020年一季度末的116位上升第79位。但与同期成立的公募相比,远远不及景顺长城基金、兴证全球基金的5000亿级规模。与行业平均数1747.33亿的规模相比,相差近1228亿。

对于近两年泰信基金发展提速的原因,此前高宇在接受媒体专访时曾表示,这两年,主要大幅弥补了在固收类产品上的短板。“在零售渠道、机构销售方面,对原有体系重新架构,这对我们业绩提升帮助很大。”

“为客户带来稳定良好回报,为股东持续创造价值,这是我对泰信未来的一个定位”。这曾是高宇对外界的公开回应。

截至目前,泰信基金11位基金经理管理着32只产品(A、C类合并计算),其中混合型、债券型、股票型、货币型基金数量分别为19只、11只、1只、 1只。

从业绩表现看,截至2023年8月24日,近一年以来该公司收益率为负的产品有18只(A、C类产品合并计算),因混合型产品数量占比大,亏损的产品80%以上都是混合型基金,其中收益率下跌超过30%的产品有8只。

同时,从wind数据可见,泰信基金混合型产品近3个月、近6个月、近1年、近2年的业绩表现均低于行业平均。

图源:wind

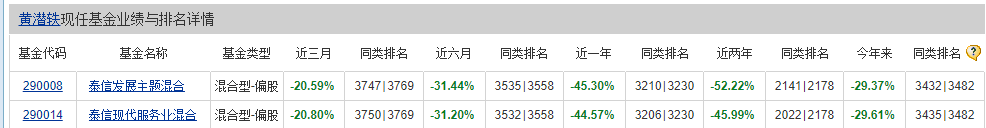

截至目前,泰信基金业绩垫底的产品分别为:泰信发展主题混合、泰信现代服务业混合,两只产品均由基金经理黄潜轶管理,任职时间分别为2021年8月和2021年2月,近一年收益率分别为45.3%、44.57%;近6个月的跌幅均在30%以上。

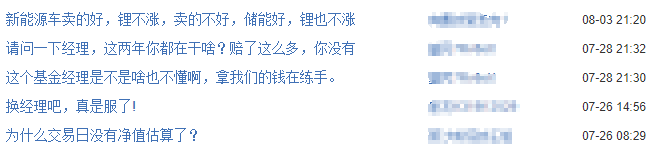

亏损较多,也引来了基民对这位基金经理管理水平与能力的质疑。在“泰信发展主题混合基金吧”,有基民发贴称,“请问一下经理,这两年你都在干啥,赔了这么多?”、“拿我们的钱在练手”等,也在一定程度上反映出基民对这位基金经理不满的情绪。

黄潜轶管理两只产品以来,亏损幅度均超过40%以上,这样的业绩是怎么来的?独角金融梳理发现,这与基金经理“死扛”新能源,且两只产品持仓高度趋同有关。

截至二季度末,泰信发展主题混合与泰信现代服务业混合持仓的前10只股票中,均重仓了贑锋锂业、天齐锂业、宁德时代、融捷股份、西藏矿业、中矿资源 、恩捷股份、永兴材料、盛新锂能。

从年初至二季度末的股价走势看,黄潜轶管理的产品持仓的前十大重仓股以下跌为主。赣锋锂业股价从68.51元/股下降至59.96元/股,天齐锂业从75.99元/股降至66.55元/股,融捷股份从96.72元/股,下降至66.8元/股,西藏矿业从38.61元/股降至29.63元/股。

图源:wind

截至目前,泰信基金业绩垫底的产品分别为:泰信发展主题混合、泰信现代服务业混合,两只产品均由基金经理黄潜轶管理,任职时间分别为2021年8月和2021年2月,近一年收益率分别为45.3%、44.57%;近6个月的跌幅均在30%以上。

亏损较多,也引来了基民对这位基金经理管理水平与能力的质疑。在“泰信发展主题混合基金吧”,有基民发贴称,“请问一下经理,这两年你都在干啥,赔了这么多?”、“拿我们的钱在练手”等,也在一定程度上反映出基民对这位基金经理不满的情绪。

黄潜轶管理两只产品以来,亏损幅度均超过40%以上,这样的业绩是怎么来的?独角金融梳理发现,这与基金经理“死扛”新能源,且两只产品持仓高度趋同有关。

截至二季度末,泰信发展主题混合与泰信现代服务业混合持仓的前10只股票中,均重仓了贑锋锂业、天齐锂业、宁德时代、融捷股份、西藏矿业、中矿资源 、恩捷股份、永兴材料、盛新锂能。

从年初至二季度末的股价走势看,黄潜轶管理的产品持仓的前十大重仓股以下跌为主。赣锋锂业股价从68.51元/股下降至59.96元/股,天齐锂业从75.99元/股降至66.55元/股,融捷股份从96.72元/股,下降至66.8元/股,西藏矿业从38.61元/股降至29.63元/股。

不仅股票下跌,还有上市公司半年时间收到了监管开出的两张罚单。

2022年12月6日,因内幕交易*ST江特股票,泰信发展主题混合第一大重仓股赣锋锂业收到了证监会江西监管局出具的《行政处罚事先告知书》,没收公司违法所得110万元,并处以331万元罚款;对实控人、董事长李良彬给予警告,同时被处以60万元罚款。

2023年6月份,深交所对赣锋锂业下发了一封关注函,要求赣锋锂业说清以14.24亿元收购“蒙金矿业”70%股权的相关问题。

这笔交易可追溯至2021年9月份,因蒙金矿业资源储量存在较大不确定性,为避免投资风险,李良彬先以自有资金实施收购,李良彬由此成为蒙金矿业控股股东。

此后,李良彬将蒙金矿业70%股权转让至赣锋锂业,交易合同价款为14.24亿元。上述交易引发深交所关注,关注函的提问,主要围绕蒙金矿业旗下矿区加不斯铌钽矿的采矿权、采矿量等诸多细节,以及公司从实控人手中收矿的时机、交易价格、作价依据及合理性等展开。

对于14.24亿元的交易合同价款,赣锋锂业表示,此次交易合同价款根据李良彬收购蒙金矿业70%股权转让款、李良彬为支持蒙金矿业项目建设向其提供的借款、垫付资金承担的利息费用和相关税费确定。

IPG中国首席经济学家柏文喜表示,实控人购买资产,后续再由上市公司收购的方式在实际操作中十分常见,好处是整个交易链条的可控性很强,也是一种规避收购风险的有效手段,弊端是存在关联交易与利益输送的风险。

对比今年一、二季度的产品报告,泰信发展主题混合并未减持赣锋锂业,而另一只产品泰信现代服务业混合反倒是逆势而上,对赣锋锂业的持仓占比从7.75%增至9.57%。

黄潜轶曾任职于中欧基金管理有限公司,2015年3月加入泰信基金,历任研究员、基金经理助理。直到2021年2月才开始担任基金经理,并未经历过资本市场的牛熊转换,对市场的判断能力不足,出任基金经理就发生巨额亏损,给基民留下的印象分也会打折扣。

从泰信基金旗下的11位基金经理中,权益方面最有资历的,当属朱志权,其曾任职于中信证券、长盛基金、富国基金、中海信托、银河基金等多家公司。2008年6月加入泰信基金后,2010年担任基金经理,如今已是泰信基金的投资总监。

朱志权目前管理三只产品规模总计4.5亿元。从其管理9年的泰信优势增长混合可以看出,2013年-2015年,成长股行业下,该基金连续三年业绩突出,此后因青睐电子信息等科技行业,造成2016年-2018年业绩下降,而在科技龙头公司股价上涨时期,朱志权因重仓南京熊猫、华东电脑等老牌科技公司,造成业绩亏损。

截至二季度末,泰信优势增长混合重仓的行业包括制造业、电子信息行业等,其中制造业占比54%,前5大重仓股分别为北方华创、贵州茅台、昭衍新药、爱博医疗、恒生电子,业绩表现也不尽人意,近1年净值下跌17.26%,跌幅高于同类平均的-14.72%。

令公司欣慰的是,历经昔日同事及高管离职、大股东变动以及资本市场的潮起潮落,董山青在泰信基金坚守了近20年,目前管理4只产品总计规模8.97亿元,业绩最好的是泰信行业精选混合A、C,近一年收益率分别为57.02%、56.99%,在2207只同类产品中收益排名第一。

翻看泰信行业精选混合二季报,前十大重仓股均为传媒、文旅个股。自2021年开始,董山青就开始专注传媒板块,如季报所言,过去三年受损的传媒、文旅等行业熬过漫长时光,今年迎来困境反转,走出向上行情,加之春节后AI在市场上的兴起,泰信行业精选也取得了一定收益。

在权益团队,泰信基金自主培养了几位新生代基金经理,如张安格、徐慕浩、吴秉韬、董季周等,但业绩表现并不理想,这是泰信基金未来新任总经理要正视和面对的问题。你看好这家公募的哪位基金经理?欢迎留言讨论。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):20年老牌公募总经理辞职!谁来解决泰信权益基金业绩大面积亏损?

图源:天眼查

图源:天眼查

图源:wind

图源:wind