来源:金融虎网 作者:雄飞

近日,2023年上半年深圳银行业消费投诉情况出炉,有关信用卡类投诉量的居高不下引发关注!通报显示,在业务范围覆盖全国的在深中资总部银行机构中,中信银行信用卡中心上半年以3405件的投诉量位居第二,仅次于平安银行信用卡中心的6379件。据金融虎网观察,在该行高管层的重视下,中信银行信用卡的投诉量出现“双降”,但仍占该行总投诉量的近八成。与上年同期相比,中信银行信用卡中心投诉量同比下降28%;与2022年下半年相比,中信银行信用卡中心的投诉量环比下降23%。

历史数据显示,2022年上半年,中信银行信用卡中心的投诉量为4717件,2022年下半年为4406件。据金融虎网了解,2022年全年,中信银行信用卡中心的投诉量为9147件,较2021年的13403件同比下降了32%。2021年上半年,中信银行信用卡中心的投诉量为4879件。

通报指出,2023年上半年,深圳辖内银行业金融机构消费投诉事项中,涉及信用卡业务投诉10007件,环比下降18.53%,占投诉总量的62.10%。按投诉原因划分,协商还款类最多,共4819件,环比增长6.24%,占信用卡业务投诉总量的48.16%;其次为催收类,共2609件,环比增长4.82%,占信用卡业务投诉总量的26.07%,第三为息费定价类,共1690件,环比下降52.75%,占信用卡业务投诉总量的16.89%。

2023年上半年,业务范围覆盖全国的在深中资银行总部机构平均每千万个人客户投诉量的中位数为240.71件/千万个人客户。其中,中信银行信用卡中心702.34件/千万个人客户。2023年上半年,中信银行信用卡中心涉及协商还款类1485件,占中信银行信用卡中心投诉总量的43.61%,涉及催收类971件,占中信银行信用卡中心投诉总量的28.52%,涉及息费定价类651件,占中信银行信用卡中心投诉总量的19.12%。

另据第三方投诉平台黑猫信息显示,中信银行信用卡累计投诉量为16978条,近30天,中信银行信用卡投诉量为268条。针对各类用户投诉,中信银行信用卡的统一回复为:“客户问题已转介跟进“。

信用卡业务占中信银行投诉总量近八成

值得注意的是,中信银行信用卡的投诉量仍占中信银行投诉总量的近八成。据中信银行半年报显示,报告期内,该行共接收监管转办投诉14,844笔,投诉涉及的类别主要包括信用卡、个人贷款、借记卡账户管理等。其中,信用卡投诉占比为78.65%,远高于个人贷款和借记卡账户的12.05%和4.67%。地区分布上,主要集中在广东、浙江和北京等区域,占比分为80.34%、2.21%和2.10%。

可以看到,关于用户投诉,中信银行高层也愈发重视。半年报披露,中银银行于2023年7月上线新智能工单系统,逐步落地监管投诉处理、投诉定岗定责、客户满意度管理等功能,以系统化保障和提升投诉管理能力。

另外,中信银行在半年报中表示,报告期内,该行董事会、董事会消保委会议及监事会分别听取了监管投诉通报排名情况及投诉压降工作情况,并在会上对投诉的相关内容进行问询。得益于投诉管理能力的不断提升,在2023年一季度监管投诉通报中,该行一季度投诉总量居全国股份制商业银行第七位,同比下降2位;每千营业网点投诉量居全国股份制商业银行第八位,同比下降2位;每千万个人客户投诉量居全国股份制商业银行第十位,同比下降2位。

据了解,去年5月末,中信银行信用卡中心负责人变更。工商信息显示,今年2月25日,中信银行股份有限公司信用卡中心负责人由张明变更为李志涛。公开资料显示,李志涛曾先后在中信银行总行零售银行部和分行任职。在2022年5月30日,李志涛出任中信银行信用卡中心党委书记,代为履行总裁职务,主持全面工作。当时,张明调任中信银行总行大数据中心担任总经理。

8月7日,国家金融监督管理总局已核准方合英担任中信银行董事长的任职资格及刘成担任该行行长的任职资格。根据相关董事会会议决议,2023年8月3日起,方合英自正式就任董事长;刘成自正式就任该行行长。

据中信银行半年报显示,2023年上半年,中信银行信用卡累计发卡达11072.52万张,比上年末增长3.87%;信用卡贷款余额5189.13亿元,较上年末增长1.65%;信用卡交易量13555.33亿元,同比下降2.03%;实现信用卡业务收入296.76亿元,同比增长0.35%;信用卡非息净收入70.35亿元,占全行非息净收入的23.36%。

金融虎网注意到,非息收入中,信用卡业务也推动了中信的银行卡手续费收入增长。半年报提到,银行卡手续费82亿元,同比增加1.6亿元,增长1.99%,主要是信用卡业务通过满足客户多样性需求,带动收入增长。

截至2023年6月末,中信银行信用卡不良贷款余额104.73亿元,较上年末减少0.48亿元;不良率2.02%,较上年末下降0.04个百分点。截至期末,中信银行信用卡中心员工数量5199人,资产规模5103.91亿元。

从历史业绩来看,近年来,中信银行信用卡的新增发卡量和收入增速均出现下滑。2019年至2022年,中信信用卡每年的新增发卡量增速分别为24%、11%、9%、5%,增速下滑明显。2022年,其信用卡贷款余额5104.67亿元,同比下降了3.27%。2017年至2022年,中信信用卡不良率为1.24%、1.85%、1.74%、2.38%、1.83%、2.06%。需要指出的是,2017年之后中信信用卡不良率始终维持相对高位,今年上半年仍在2%以上。

从信用卡贷款余额看,从2016年至2022年,中信银行信用卡余额大致经历了两个阶段,一个是2016年-2019年,信用卡贷款余额快速增长,完成翻倍之旅。2020年-2022年,中信信用卡贷款余额保持稳定,疫情三年在2020年略受影响。

催收费率高于同业 大规模引入律所和催收机构

针对逾期和不良贷款,中信银行信用卡中心已开始大规模引入催收机构和律所催收。今年7月,中信银行信用卡中心发布信用卡逾期催收业务外包供应商入围项目招标公告显示,拟引入150家催收机构,为中信银行信用卡中心和全国各分中心提供委外催收服务,包括普案催收和M3(逾期3个月以上)电催,合同服务期限为3年。8月8日,中信银行信用卡中心关于信用卡逾期催收(特殊资产创新清收业务)有3家人司中标公示。

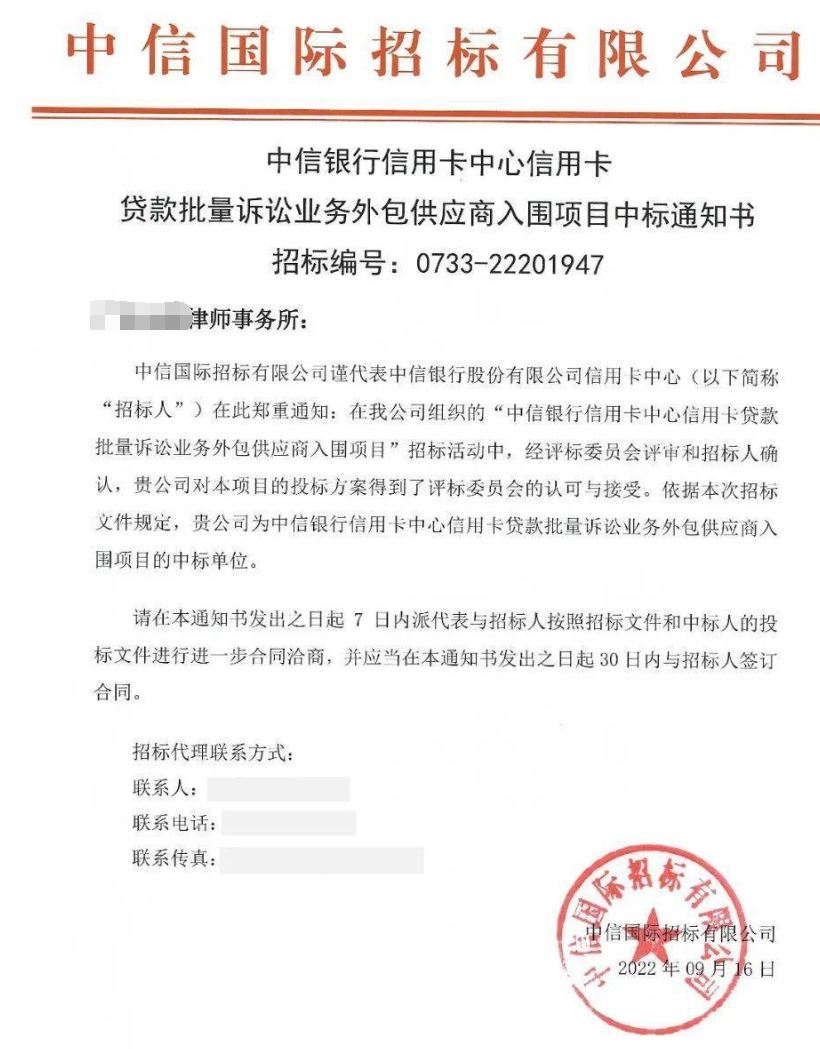

去年6月,中信银行信用卡中心发布信用卡贷款批量诉讼业务外包供应商入围项目,拟引入150家律所,入围律所可同时为中信银行信用卡中心和全国各分中心提供信用卡贷款批量诉讼服务,合同服务期限为3年。金融虎网注意到,去年9月,已有律所公开宣称,其已中标该项目。

需要指出的是,无论是协商还款或是出现频繁的催收情况,均很容易引发用户投诉。如何在“合规”边界内平衡还款、催收和投诉量压降之间的尺度,对中信银行信用卡业务而言,是一种考验。今年上半年,协商还款类和催收类投诉占其信用卡投诉总量的比例超过七成。

另一方面,今年6月12日,中信银行在全国银行间债券市场发行惠元2023年第二期不良资产ABS暴露了其“坏账催收费率”较高的问题。据了解,该期ABS发行规模为6.58亿元。根据发行说明书,截至初始起算日,资产池未偿本金余额约49亿元,未偿息费余额为9.12亿元, 资产池未偿本息费余额合计为58.12亿元, 共涉及129697笔个人信用卡债权。评级机构中债资信预测,资产池总体回收率约17.52%,联合资信测算显示,入池贷款的毛回收率为17.59%,回收金额约10.22亿元。

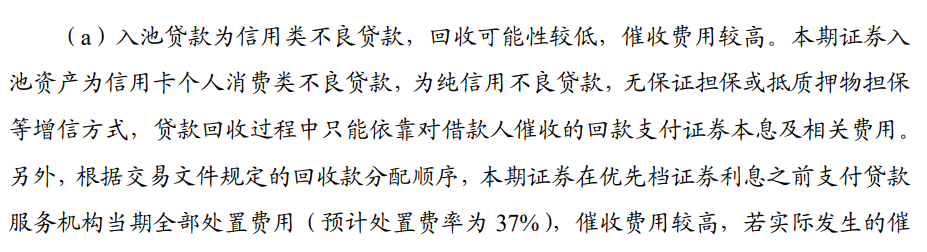

中信信用卡在不良ABS说明书中提到,入池贷款为信用类不良贷款,回收可能性较低,催收费用较高。本期证券入池资产为信用卡个人消费类不良贷款,为纯信用不良贷款,无保证担保或抵质押物担保等增信方式,贷款服务机构当期全部处置费用,预计处置费率为37%,催收费用较高。按评级机构预测的10.22亿元的回收金额计算,中信银行信用卡此次支付的贷后服务费用约3.8亿元。

业内披露,从建行和工行等多家银行公开披露的信息来看,目前信用卡逾期催收阶梯费率在5%-24%,部分一口价约10%、14%。中信银行高达37%的费率明显较高,远超出正常市场水平。此外,同一催收机构在不同银行的报价也不同。

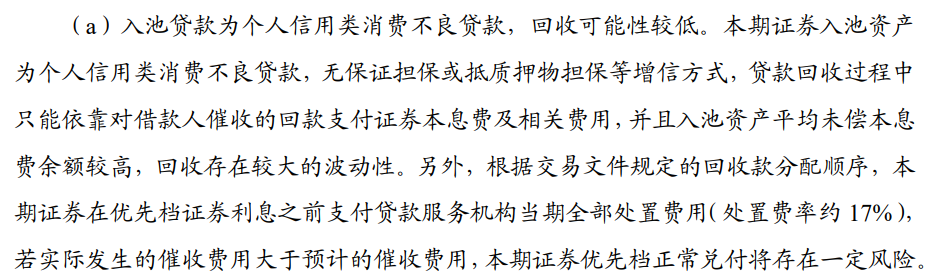

6月13日,中信银行在惠元2023年第三期5330万元规模不良资产ABS。该期入池贷款为个人信用类消费不良贷款,本期证券在优先档证券利息之前支付贷款服务机构当期全部处置费用,处置费率约17%。发行说明书提到,从中信银行的资产池回收率与账龄的关系图来看,账龄越长,回收率越低,这与催收的实际情况基本相符,一般来说,账龄越长的资产催收难度越高,对应的催收费用也越高,回收率则越低。若实际发生的催收费用大于预计的催收费用,本期证券优先档正常兑付将存在一定风险。

滞纳金、违约金及利息计收标准过高被调整

据公开信息显示,中信银行信用卡线下深耕商旅、生活消费和车场景,线上推进京东、腾讯、华为等头部平台布局,全面构建“线上+线下”消费场景的合作生态。今年上半年,中信银行信用卡实现线上交易量、跨境交易量同比双位数的大幅提升,餐饮美食、家居家装、医疗健康等刚需类交易均呈增长趋势。

在客群经营层面,中信银行信用卡构建了涵盖高端、商旅、女性、年轻等核心客群的卡产品体系,至今研发上市超过200款信用卡产品。今年上半年,面向年轻客群Z世代,首发“颜卡”系列新品Hi卡,跨界携手草莓音乐节IP,塑造“有颜有个性”的鲜明品牌形象,截至目前,中信银行“颜卡”系列产品累计发卡量超过1,200万张。面向广大女性客群,不断深化中信银行魔力卡系列产品消费体验,累计发卡量突破1,400万张。

今年上半年,中信银行信用卡动卡空间APP线上月活用户达1861.36万户,实现同比提升15%。

金融虎网注意到,在产品类型不断丰富和用户规模扩大的同时,中信银卡信用卡所涉及的信用卡纠纷案件数量近年来在呈现下降趋势。据企查查APP显示,今年以来,中信银行信用卡中心作为原告涉及的案件为3025件;2022年为5148件,2021年为9697件;2020年则达11245件。

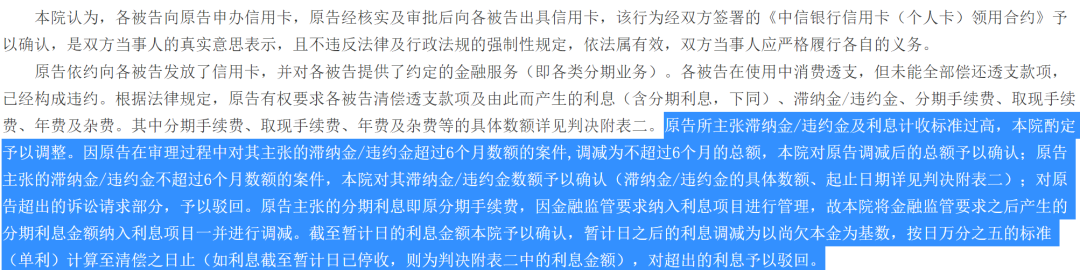

需要指出的是,今年6月份以来,在中信银行涉及的多份信用卡纠纷民事一审判决书中,广东省深圳市福田区人民法院在审理过程中均提到:“原告所主张滞纳金/违约金及利息计收标准过高,本院酌定予以调整。因原告在审理过程中对其主张的滞纳金/违约金超过6个月数额的案件,调减为不超过6个月的总额,本院对原告调减后的总额予以确认,对原告超出的诉讼请求部分,予以驳回。原告主张的分期利息即原分期手续费,因金融监管要求纳入利息项目进行管理,故本院将金融监管要求之后产生的分期利息金额纳入利息项目一并进行调减。截至暂计日的利息金额本院予以确认,暂计日之后的利息调减为以尚欠本金为基数,按日万分之五的标准(单利)计算至清偿之日止,对超出的利息予以驳回。”。

据了解,中信银行信用卡于2016年9月30日发布《关于调整信用卡相关服务项目的公告》,其中规定于2017年1月1日起取消“信用卡滞纳金”服务项目;对于持卡人违约逾期未还款的行为,拟向持卡人收取违约金,收费标准如下:持卡人未还最低还款额时,除按计息方法支付透支利息外,对最低还款额未还部分,还应按月支付一定比例的违约金;具体价格标准为每期最低还款额未还部分的5%,最低收费为20元人民币或2美元或20港币或2欧元;按账户每月收取。并规定该次调整的规则适用于该行所有信用卡(个人卡)产品,领用合约另有约定的除外。

2022年9月14日,中信银行官网发布《关于中信银行信用卡“分期手续费”调整为“利息”的公告》,其中规定于2022年10月29日起将现行分期产品(包括但不限于现金分期、账单/单笔分期、自动分期、e秒分期、银联分期、圆梦金、圆梦卡、购车分期等)的收费项目“分期手续费”调整为“利息”。调整生效后,在分期申请、分期查询及账单明细等渠道展示的分期收费名目将由“分期手续费”调整为“利息”。已申请分期但未结清的分期账单,分期账单的年化利率及实际每期还款的总金额不发生变化,但分期入账的收费项交易描述也将由“分期手续费”同步调整为“利息”。

另外值得注意的是,今年7月末,据中科财经报道,有用户表示,其此前收到中信银行信用卡中心客服电话,对方表示,由于该用户为优质客户,银行推出限量版收藏品,且承诺其为保值、增值收藏品,推荐用户购买。随后,用户投诉上述收藏品的出手价格却大打折扣,银行或存在夸大宣传收藏品价值的行为。针对中信银行收藏品售卖及信用卡业务相关问题,致函该行,但当时未获回复。

原文始发于微信公众号(虎讯APP):中信银行信用卡上半年投诉量双降背后:违约金及利息计收标准过高 规模引入催收