文|赵梦涵 编|邢莉

根据保险业发展实际,优化了保险公司偿付能力监管标准。

据国家金融监督管理总局网站消息,为促进保险业回归本源和稳健运行,更好服务实体经济和人民群众,国家金融监督管理总局发布《关于优化保险公司偿付能力监管标准的通知》(以下简称《通知》),在保持综合偿付能力充足率100%和核心偿付能力充足率50%监管标准不变的基础上,根据保险业发展实际,优化了保险公司偿付能力监管标准。

《通知》共十条,主要内容包括四个方面。《通知》为进一步完善保险公司偿付能力监管标准,实施差异化资本监管;适度降低权益风险因子,有利于提升保险公司偿付能力充足率。

近年来,偿付能力不断下滑,不少险企纷纷开启引战增资计划或发行资本补充债券。

《通知》共十条,主要内容包括四个方面。一是差异化调节最低资本要求。要求总资产100亿元以上、2000亿元以下的财产险公司和再保险公司,以及总资产500亿元以上、5000亿元以下的人身险公司,最低资本按照95%计算偿付能力充足率;总资产100亿元以下的财产险公司和再保险公司,以及总资产500亿元以下的人身险公司,最低资本按照90%计算偿付能力充足率。

二是引导保险公司回归保障本源。将保险公司剩余期限10年期以上保单未来盈余计入核心资本的比例,从目前不超过35%提高至不超过40%,鼓励保险公司发展长期保障型产品。

三是引导保险公司支持资本市场平稳健康发展。对于保险公司投资沪深300指数成分股,风险因子从0.35调整为0.3;投资科创板上市普通股票,风险因子从0.45调整为0.4。对于投资公开募集基础设施证券投资基金(REITS)中未穿透的,风险因子从0.6调整为0.5。要求保险公司加强投资收益长期考核,在偿付能力季度报告摘要中公开披露近三年平均的投资收益率和综合投资收益率。

四是引导保险公司支持科技创新。保险公司投资的国家战略性新兴产业未上市公司股权,风险因子赋值为0.4。保险公司经营的科技保险适用财产险风险因子计量最低资本,按照90%计算偿付能力充足率。

在此次《通知》中,国家金融监督管理总局下调了风险因子。

国君非银刘欣琦团队认为,本次适度降低权益风险因子有利于提升保险公司偿付能力充足率,从而提升权益配置的上限。

英大证券首席经济学家李大霄指出,风险因子的下行释放出整个保险资金的投资空间,对险资加大权益类的配置起到至关重要、立竿见影的作用。我相信下周会有明显反应。这个是非常重大的利好消息。因为险资入市已经被提了很多年了,一直没有很大的突破,这次具体的规则改变了,释放了入市空间,对资本市场的支持力度明显加强,对股票市场作用明显提升,资金入市从一个研究阶段变成一个实施阶段,是股票市场的中流砥柱、是定盘星、主心骨,当然仅仅限于好股票,坏股票不在此列,一定要小心,而且投资一定要量力而为。

《通知》为进一步完善保险公司偿付能力监管标准,实施差异化资本监管。

近期,国家金融监管总局对于险企偿付能力动作频频,5月22日,国家金融监督管理总局首次召开了工作会议,聚焦于险企的偿付能力,8月底召开偿付能力监管委员会第二次会议。两次会议均分析保险业偿付能力和风险状况,研究了2023年第一、二季度保险公司风险综合评级结果。

2023年第一季度末,纳入会议审议的185家保险公司平均综合偿付能力充足率为190.3%,平均核心偿付能力充足率为125.7%;16家被评为C类,11家被评为D类。第二季度末,平均综合偿付能力充足率为188%,核心偿付能力充足率为122.7%。186家保险公司中,15家公司为C类,12家公司为D类。

对比2021年末,不仅偿付能力充足率下降,而且C、D类公司数量均有所增加。2021年第四季度末,纳入会议审议的179家保险公司平均综合偿付能力充足率为232.1%,2023年一二季度较之分别下降了41.8个百分点、44.1个百分点;平均核心偿付能力充足率为219.7%,2023年一二季度分别下降了94个百分点、97个百分点。C类公司分别增加了8家、7家,D类公司分别增加了7家、8家。

与2021年同期相比,合众人寿、渤海人寿、渤海财险、安心保险等偿付能力依旧未达标。在偿二代二期工程下,百年人寿、三峡人寿、华汇人寿、中韩人寿、珠峰保险、前海财险、华安财险、富德产险、都邦保险等迎来了偿付能力未达标的难题。

业内观点认为,2021年12月,银保监会发布《保险公司偿付能力监管规则(Ⅱ)》。偿二代二期工程完善了利率风险的计量方法,优化了对冲利率风险的资产范围和评估曲线。险企面临更加严格的要求,因此在2022年1季度偿付能力报告中,超过80%的险企出现偿付能力下滑。

这一影响持续至今,据偿付能力报告显示,多家险企在风险综合评级结果为 C 类的原因中提及了公司治理方面。富德产险、华汇人寿、三峡人寿等董事长、总经理均处于空缺状态,珠峰保险、华安财险董事长一职处于空缺状态,百年人寿、前海财险、渤海人寿总经理一职空缺。

偿付能力不断下滑,不少险企纷纷开启引战增资计划或发行资本补充债券。

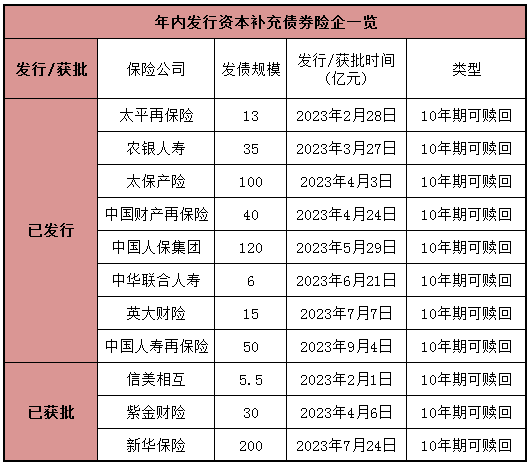

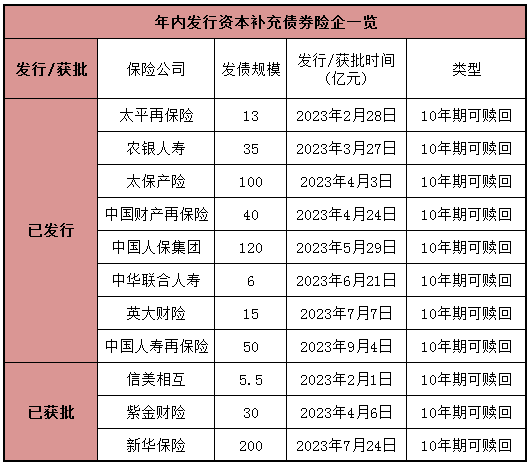

据险企高参不完全统计,包括新华保险在内2023年已有11家险企有发行资本补充债券动作。其中又以刚刚获批的新华保险200亿元发行额度为年内最高,超100亿元额度的还有中国人保集团、太保产险,分别发行120亿元、100亿元。

年内已有8家险企完成发行资本补充债券。其中,新华保险获批发行规模不超过200亿元的资本补充债券,创2023年最高。新华保险表示,公司拟将发行资本补充债券所募集资金用于补充该公司资本以提高偿付能力。

中国人保集团发行总规模为120亿元,本期债券首5年票面利率为3.29%;太保产险发行100亿元资本补充债券,3月9日发行2023年资本补充债券(第一期)70亿元,4月3日发行2023年资本补充债券(第二期)30亿元。中再寿险发行50亿元,首5年票面年利率为3.24%,在第5年末享有附条件的赎回权。倘中再寿险不行使赎回权,该资本补充债券后5年票面年利率为4.24%。

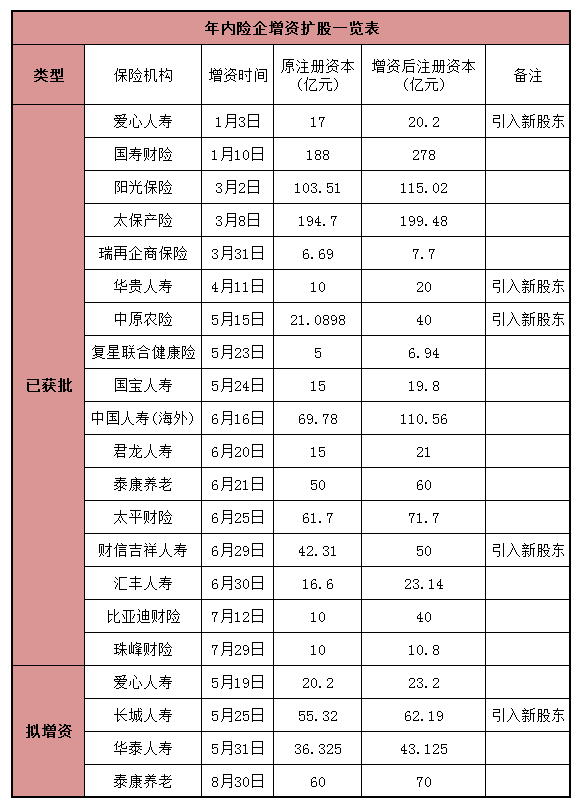

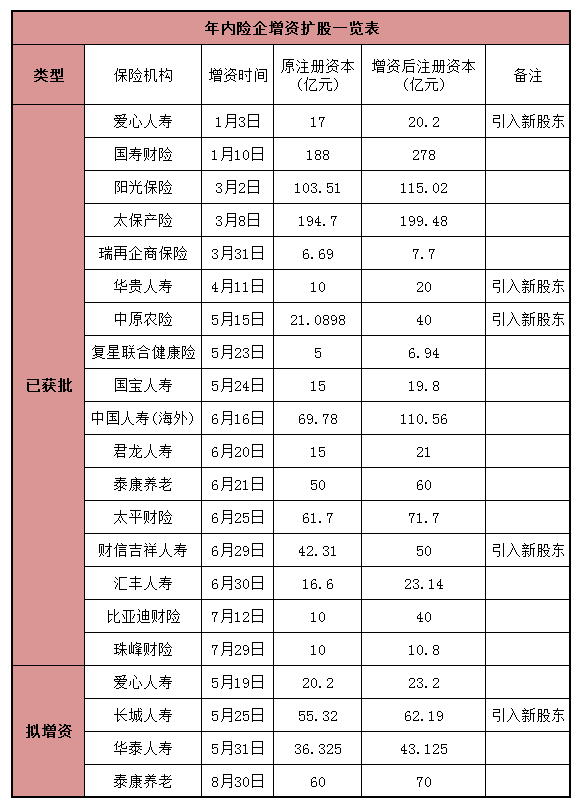

除发行资本补充债券外,据险企高参不完全统计,今年以来还有19家险企进行了不同程度的增资扩股。其中,爱心人寿、泰康养老在年内进行两次增资,爱心人寿、华贵人寿、中原农险、长城人寿和财信吉祥人寿则分别引进新股东,太保产险在致力于发行资本补充债券的同时完成了4.78亿元的增资。

爱心人寿分别于今年的1月和5月进行两轮增资,并引入新股东北京新里程健康产业集团有限公司(下称新里程健康),两轮增资资金均由新股东认购。两轮增资后注册资本增加至23.2亿元,新里程健康成为第一大股东。

泰康养老年内获泰康保险集团两次增资,两次各增资10亿元,增资后泰康养老注册资本增加至70亿元,目前国家金融监督管理总局批复同意了第一次增资方案。泰康养老表示为满足泰康养老业务发展和偿付能力需要。

业内人士分析,在偿二代二期规则落地后险企亟待“补血”,其偿付能力一旦不达标,对公司业务的开展等将产生重大影响。因此企业通过股东增资和发行资本补充债券的方式来提高核心偿付能力充足率和综合偿付能力充足率,显得更为必要。

“险企高参”提供最具洞见的行业参考,致力于让保险人看得更远。

原文始发于微信公众号(险企高参):重大突破!金融监管总局优化偿付能力监管标准:降低权益风险因子,释放入市空间;实施差异化资本监管,年内30家险企花式补血

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com