导读

昔日房企“三巨头”都走进入了美元债重组之路,结果有人欢喜有人忧。

由于流动资金持续紧张,碧桂园计划启动境外债重组。至此,国内房地产行业曾经的“三巨头”碧桂园、恒大、融创的美元债都走上了重组之路。

不同的是,恒大美元债重组陷入搁浅,融创刚刚在上个月宣布重组过关,而碧桂园刚刚开始,结果如何值得期待。

10月10日,碧桂园发布公告称,碧桂园目前有4.7亿港币的到期债务预计无法按期偿还,同时预计其所有境外债务无法按期、或在相关宽限期内履行,这些境外债包括但不限于碧桂园发行的美元债券项下的偿付义务。

来源:企业公告

来源:企业公告“从统计数据看,碧桂园公开的美元债有15只,涉及本金93亿美元。碧桂园的美元债务规模较大,也成为其要集中处置的重点内容。”易居研究院研究总监严跃进分析指出,碧桂园境外债重组,是当前房企境外债务处置中的较大事件,值得重视和关注。

上述公告发布后,碧桂园港股股价应声下跌,盘中跌幅一度超10%。截至2023年上半年,碧桂园总资产约1.6万亿元,总负债超1.3万亿元。

来源:东方财富网

来源:东方财富网

01

销售额连续6个月下降,

短期内现金流不足

导致碧桂园启动境外债重组的压力来自于销售额持续下滑以及融资净额持续告负。

碧桂园在介绍公司销售情况和流动性状况时表示,进入2023年以来,公司销售额承压明显。2023年1月至9月,碧桂园权益销售额约1549.8亿元,同比下降43.9%,较2022年同比下降65.4%。

其中2023年9月单月,碧桂园实现权益销售额约61.7亿元,连续第六个月环比下降,同比下降80.7%,较2021年下降86.5%。

同时,在行业销售环境未明显得到改善的形势下,碧桂园面临资产处置出售的重大不确定性,碧桂园预计流动性在中短期内仍将持续紧张。

销售下滑之外,碧桂园表示,公司融资面临“严峻挑战”。

碧桂园称,自2020年以来,公司融资活动现金流持续净流出,在融资环境极其艰难的情况下,坚持通过销售回款及存量现金履行偿付义务。

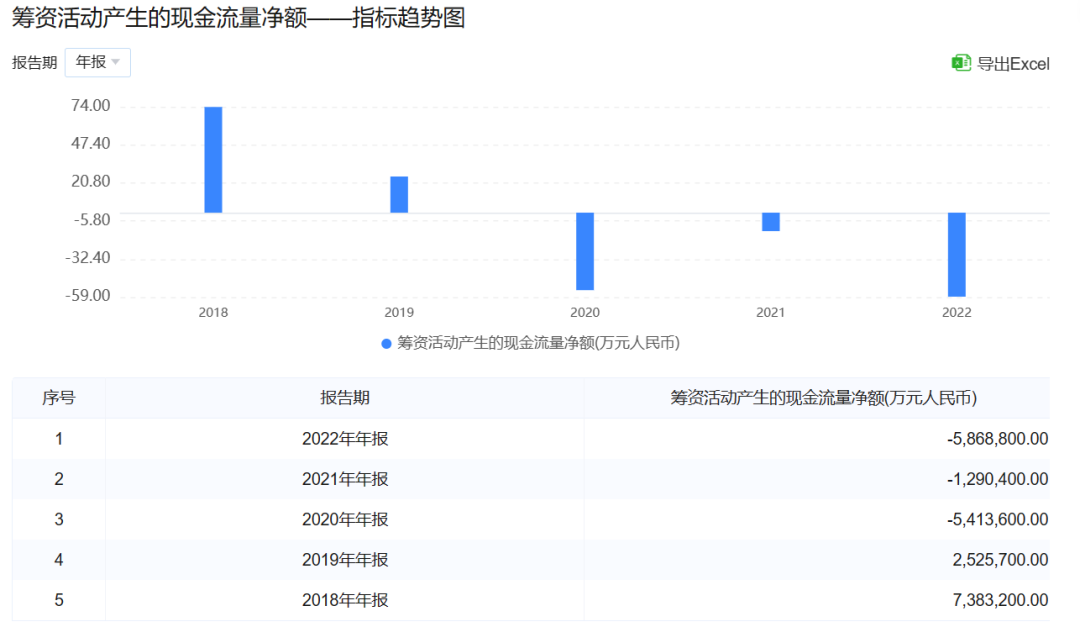

企业预警通统计数据显示,2020年~2022年,碧桂园筹资活动产生的现金流量净额持续为负,分别为负514.4亿元、负129亿元和负586.9亿元。

来源:企业预警通

来源:企业预警通融资业务中变化最大的是银行及其他借款所得,2018年至2021年,碧桂园此项的借款所得都在千亿元以上。

但是对比不难看出,碧桂园的银行及其他借款所得的金额与归还金额从2020年开始出现负数:

2020年至2022年,碧桂园此项借款所得为1415亿元、1372亿元和470.9亿元,而此项归还金额分别为1871亿元、1444亿元和1079亿元。

到今年上半年,碧桂园从银行及其他借款所得的资金减少到只有142.1亿元,而同期归还金额达到370.1亿元。

“当前本集团销售和融资面临严峻挑战,账面可动用资金仍然持续减少。虽然本集团已竭尽全力探索过包括资产处置等不同方案筹集现金流以继续履行财务承诺,但在当前市场环境下仍难以在短期内迅速补充足额的现金流以改善流动性,导致本集团的现金状况依旧显著承压。”碧桂园在公告中表示。

截至2023年6月30日,碧桂园现金及现金等价物约1011亿元,受限制资金约294.5亿元,短期借款约1026亿元。

02

百亿境内债展期,全力保交付

碧桂园表示,公司正寻求整体方案来全面解决当前境外债务风险,以时间换空间,让公司能有机会用实际行动努力经营。

目前,碧桂园已经聘请中金公司和华利安诺基(中国)有限公司担任财务顾问,聘请盛德律师事务所担任法律顾问,协助评估碧桂园资本结构及流动性状况,并制定整体解决方案。

在此之前,碧桂园已经完成9笔境内债、合计本金约147亿元的债券展期工作,减轻公司还款压力的同时,方便碧桂园全力推进保交付工作。

2022年,碧桂园及其合资企业和联营公司交付房屋近70万套,交付量居行业第一。截至2023年9月30日,碧桂园及其合资企业和联营公司年内累计交付房屋共约42万套,累计交付面积约5,112万平方米,交付项目涉及31个省份、235个城市,部分项目实现提前交付。

来源:企业官网

来源:企业官网

为应对公司化债工作,碧桂园在不久前成立由董事会主席杨惠妍任组长的专项工作小组,统筹协调重大工作推进,削减不必要支出,以帮助公司渡过本轮下行周期。

严跃进分析称,碧桂园正从内债务处置的基础上,转到境外债务的处置过程中,鉴于此前境外债务处置的经验,预计此类境外债务处置的工作也会有较好的开展,“我们认为,此类处置工作的经验相对成熟,且目前房地产市场稳住了,同时各地对于金融16条的资金运用放宽,也有助于一些境外债务的处置工作。”

原文始发于微信公众号(债市观察):碧桂园93亿美元债或将重组,销售额已连续6个月下降