来源:金融虎网 作者:雄飞

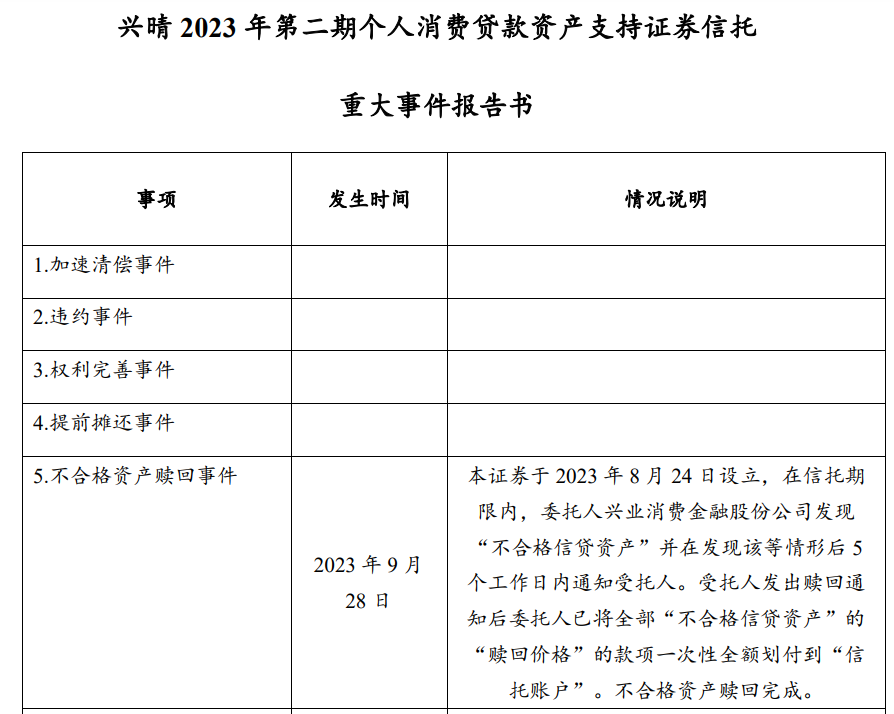

近期,兴业国际信托有限公司发布兴晴2023年第二期个人消费贷款资产支持证券信托重大事件报告书显示,该期证券于2023年8月24日设立,在信托期限内,委托人兴业消费金融股份公司发现“不合格信贷资产”并在发现该等情形后5个工作日内通知受托人。受托人发出赎回通知后委托人已将全部“不合格信贷资产”的“赎回价格”的款项一次性全额划付到“信托账户”。不合格资产赎回完成。发生时间为9月28日。

据了解,今年5月,兴业消费金融发布“兴晴”系列个人消费类贷款资产支持证券注册申请报告,将在自获准注册之日起2年内发行110亿元人民币。7月10日,兴晴2023年第一期个人消费贷款资产支持证券发行文件显示,兴业消费金融将发行20亿ABS。刷新了2021年以来消费金融公司单笔发行ABS规模

8月14日,兴晴2023年第二期个人消费贷款资产支持证券信托公告显示,兴业消费金融再度发行20亿元规模ABS。

据金融虎网了解,自2018年5月获得ABS业务资格后,截至到2023年9月,兴业消费金融已成功发起10期银行间市场资产证券化项目,合计发行规模199.11亿元。

公开资料显示,兴业消费金融于2014年12月22日正式成立。截至2022年12月末,兴业消费金融注册资本53.20亿元,股东4家分别是兴业银行持股比例 66%、泉州文化旅游发展集团有限公司持股24%、特步(中国)有限公司和福诚(中国)有限公司分别持股5%。

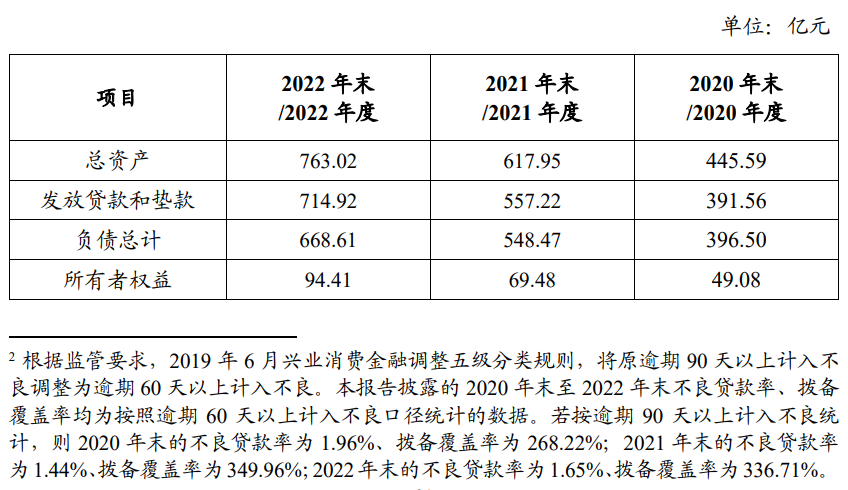

2020 年、2021 年和2022年,兴业消费金融分别实现营业收入64.70亿元、84.10亿元和101.35亿元,分别实现净利润13.50亿元、22.30亿元和24.93 亿元,盈利能力持续提升。截至2020年末、2021年末和2022年末,兴业消费金融资产总额分别为445.59亿元、617.95亿元和763.02亿元,资产规模持续稳步增长。

截至2022年末,兴业消费金融不良贷款率2.14%(按逾期60天以上计入不良统计),不良率低于行业平均水平;资本充足率 13.39%,拨备覆盖率 260.05%(按逾期 60 天以上计入不良统计)。

此前,中债资信在兴业消费金融的2023年度跟踪评级报告中指出,受宏观经济增速放缓,兴业消费金融的公司资产质量或将面临一定挑战,公司战略推进效果仍需持续观察,业务规模的快速扩张及业务种类的增加对人才、技术和风险控制等方面提出更高要求。维持兴业消费金融主体信用等级为AAA,评级展望为稳定,维持“20兴业消费金融债01”、“21兴业消费金融债01”和“21兴业消费金融债02”的信用等级为AAA。

兴业消金的正面因素包括,作为兴业银行的控股子公司,在融资来源和资本金补充等方面获得母行持续支持,共享母行客户资源、营销渠道和风险管理经验;利润留存不断积累,资本实力逐步提升,有效支撑业务的快速发展;信贷规模持续增长,营业收入不断提升,整体盈利能力较强;从贷款的全流程控制信用风险,整体资产质量处于同业较好水平。

8月末,兴业银行公布2023年半年报披露兴业消费金融的经营情况显示,截至报告期末,兴业消费金融总资产831.23亿元,所有者权益104.76亿元;报告期内实现营业收入55.37亿元,净利润12.64亿元。截至报告期末,兴业消费金融各项贷款余额812.59亿元,同比增 29.37%,自成立以来累计提供消费金融信贷突破2,900亿元。

据金融虎网此前观察,与去年同期相比,兴业消费金融营收同比增长16%,净利润同比增长9.9%。与去年末相比,兴业消费金融营收环比增长3.5%,净利润环比下降6%。随着国内消金行业“三甲”的业绩均已出炉。从营收、利润来看,招联仍然领先位居行业“第一”,马上消金在上半年的增速迅猛,已全面超越兴业消金。去年上半年,兴业消金的净利润还要高于马上消金。

今年2月6日,兴业消金召开2023年度工作会议对2023年经营管理重点工作进行了部署,一是聚焦增长主线,推动业务发展。二是完善风险管控体系,提升风险管理水平。三是加强财务预算管理,保障重点领域资源投入。四是筑牢合规内控防线,确保公司行稳致远。五是落实消费者权益保护各项工作,维护金融消费者合法权益。六是深化科技赋能,加快数字化队伍建设,持续提升数字化成效。七是强化运营保障,梳理工作流程,增强任务督导和配套保障能力。

原文始发于微信公众号(虎讯APP):兴业消金ABS累计发行规模已超199亿元:今年二期发现“不合格信贷资产”完成赎回