文|天峰

来源|财富独角兽

近日,一则消息在公募圈引发议论,“公募第一股”被暂停产品注册六个月。9月28日,中邮创业基金(以下简称“中邮基金”)披露了《关于中邮创业基金管理股份有限公司收到中国证券监督管理委员会北京监管局行政监管措施决定书的公告》。

公告显示,中邮基金因公司治理、合规内控和人员管理等制度不完善且未能有效执行等问题,被北京证监局根据相关规定采取责令改正并暂停受理公募基金产品注册六个月的行政监管措施。尽管今年来不少基金公司也曾收到罚单,但一般不会叫停新产品发行,这种情况并不多见。值得关注的是,近年来中邮基金规模一直维持在600亿水平,这相较于头部公司悬殊较大。

01

作为一家已成立18年的基金公司,中邮基金规模一直在600亿元,在基金管理费下降的背景下,6个月不能注册新基金,中邮基金做错了什么?据中邮基金发布的公告显示,一是违法违规事实是公司治理、合规内控和人员管理等制度不完善且未能有效执行。

二是基金交易、股票入库、基金销售等制度不完善且未能有效执行;三是公司对境内外子公司管控存在问题。对于此次处罚的影响,中邮基金在其公告中表示,对现有业务不会造成较大影响,但对后续业务的增长与发展将产生一定的影响;不会对公司自身现有财务状况产生重大影响;不存在因本次处罚/处理而被终止挂牌的风险。

(数据来源于天天基金网 截至10月13日)

我们先回顾一下近年来中邮基金发行基金的规模和数量,据公开数据显示,近年来中邮基金发行数量并不多,2019年发行5只基金,发行规模42.46亿元;2020年发行7只基金,发行规模87.58亿元;2021年发行7只基金,发行规模达到185.31亿元;但2022年只发行5只基金,基金规模降至31.64亿元。

2023年至今中邮基金发行数量和发行规模并不好,有每天报道中邮基金今年还未发行过新基金,这点笔者也查询过,也未能查到准确数据。不过,从行业来看,今年以来资本市场持续调整,基金公司存量产品规模难保,基金发行市场又较为清淡,都让基金规模增长难上加难。

而7月份基金费率改革方案正式落地,管理费的下降又进一步考验着基金公司的盈利能力。中邮基金曾经光鲜的权益投资底色,在市场的大幅波动中中邮基金的收益也不太理想。据Wind统计,前三季度公司权益产品业绩分化明显,纳入统计的37只产品中(份额分开计算),有26只收益为负,占比7成。只有4只产品收益率超过10%,而跌幅超过10%的产品有15只,更有4只跌逾20%。

考察一家基金公司赚钱能力的关键指标之一还是主动权益产品业绩,而主动权益产品中,头部基金经理的业绩表现又决定着该公司当下和未来对投资人的吸引力及潜在规模。从这个维度看的话,中邮基金旗下一些基金的业绩并不理想,不仅白鹏业绩不理想外,陈梁旗下基金也深陷亏损泥潭。

据天天基金网显示,白鹏曾任中邮创业基金管理股份有限公司行业研究员。现任中邮新思路灵活配置混合型证券投资基金、中邮信息产业灵活配置混合型证券投资基金基金经理助理、中邮核心成长混合型证券投资基金基金经理。2022年1月28日起任中邮低碳经济灵活配置混合型证券投资基金基金经理。

(数据来源于天天基金网 截至10月13日)

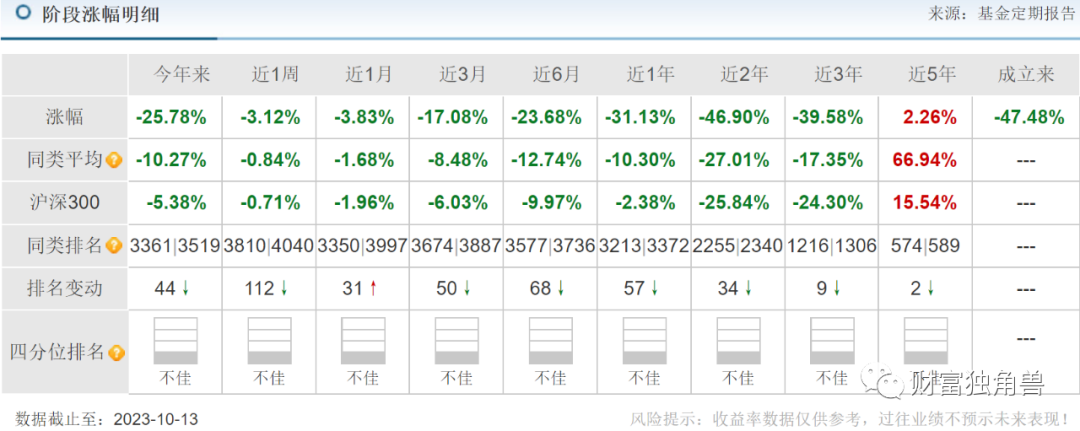

据天天基金网显示,白鹏累计任职时间2年又52天,目前管理基金规模 36.21亿元,任职期间最佳基金回报-20.29%。今年来白鹏管理的三只基金中全部出现亏损,其中中邮核心成长混合基金亏损最大,其收益率-25.78%。近6月来也有3只基金出现亏损,其中亏损最大的还是中邮核心成长混合基金,其收益率-23.68%。

近2年来也有两只基金出现亏损,中邮核心成长混合基金收益率-46.90%亏损最大,中邮低碳配置混合基金收益率也出现-30.08%的亏损。由于白鹏与陈梁共同管理中邮核心成长混合基金,所以,中邮核心成长混合基金在陈梁旗下基金产品中再做细化分析分析。

(数据来源于天天基金网 截至10月13日)

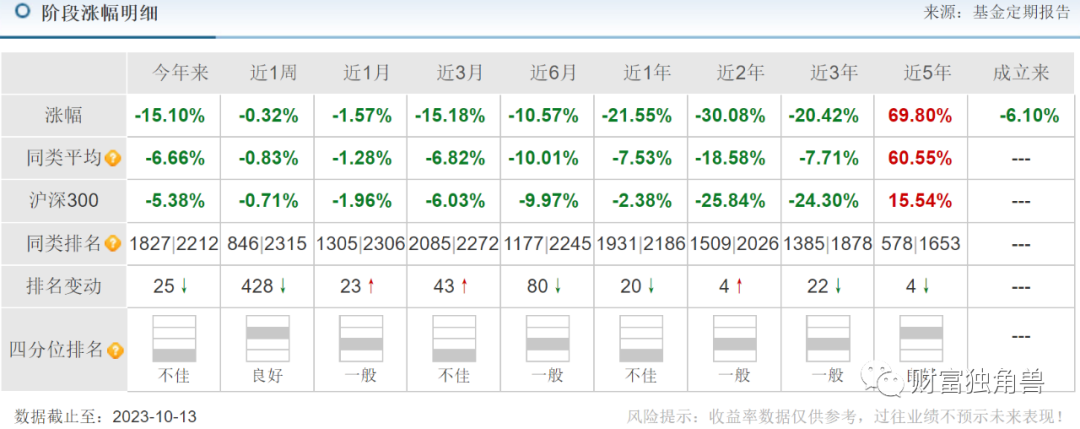

我们先分析一下白鹏旗下另外两只基金,中邮能源革新混合型发起基金和中邮低碳配置混合基金。据天天基金网显示,中邮低碳配置混合基金成立于2016年4月28日,基金经理为白鹏,截至今年2季度末基金规模0.47亿元。截至10月13日基金单位净0.9390。

中邮低碳配置混合基金自成立来收益率-6.10%,今年来该基金收益率-15.10%,近3月来收益率-15.18%,近6月来收益率-10.57%,近1年来收益率-21.55%,近2年来收益率-30.08%,近3年来收益率-20.42%,近2年来收益率69.80%。

(数据来源于天天基金网 截至10月13日)

据天天基金网显示,2016年4月28日-2017年9月3日该基金由邓立新和张腾共同管理,在其管理的1年又128天里,任职回报-22.50%。该基金经历过6次基金经理变动,但6次调整中,只有一次是盈利的,吴尚管理的3年又108天里,任职回报143.09%。

不过,其他5次都是亏损,其中张腾和吴尚共同管理的204天里亏损最大,任职回报-24.58%。2022年3月30日至今由白鹏单独管理,任职的1年又198天,任职回报-14.95%。尽管该基金成立时间较久,但仅有在2018年10月12日-2022年1月27日期间持有的基民才能有所盈利,在此周期外持有该基金的基民会较为郁闷。

(数据来源于天天基金网 截至10月13日)

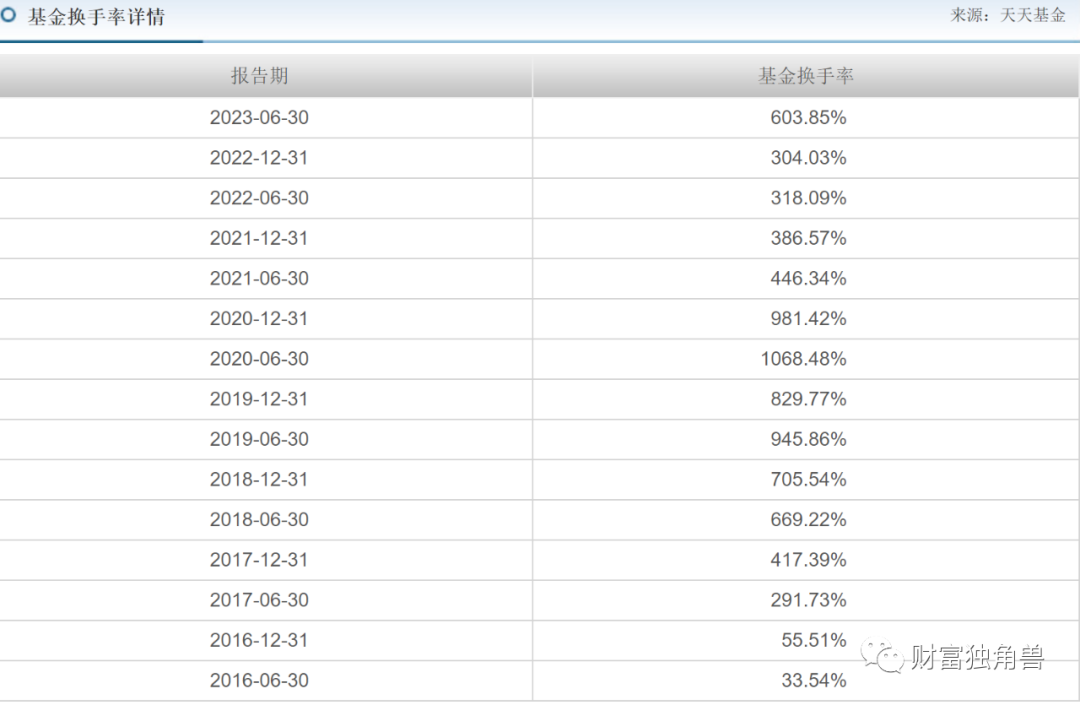

值得关注的是,中邮低碳配置混合基金成立以来至今,该基金高换手率也是被基民所诟病,2019年2、4季度的换手率分别达945.86%、829.77%。2020年2季度换手率曾高达1068.48%,2020年4季度也有981.41%;2023年2季度换手率也有603.85%。

(数据来源于天天基金网 截至10月13日)

笔者细看了2023年1、2季度中邮低碳配置混合基金前十大重仓股明细发现,仅有阳光电源、隆基绿能、麦格米特三只股票没变化,其他7只股票全部被替换了一遍。尽管换手率过低也不合适,但过高的频率也会引发基民的关注,换手率过高会导致基金高价持股。

而且监管层一直着力提升投研核心能力,引导基金管理人构建团队化、平台化、一体化的投研体系,提高投研人员占比,完善投研人员梯队培养计划,做好投研能力的积累与传承,扭转过度依赖“明星基金经理”的发展模式。推动基金管理人实现宏观、策略、行业和公司全维度的研究覆盖,切实提高股票发行定价能力。

引导基金管理人坚持长期投资、价值投资理念,采取有效监管措施限制“风格漂移”、“高换手率”等博取短线交易收益的行为,切实发挥资本市场“稳定器”和“压舱石”的功能作用。推动基金管理人夯实信用风险研究能力,建立健全各类金融工具和交易对手的内部评级体系,重视内部评级结果的应用和转化,坚守投资纪律。

(数据来源于天天基金网 截至10月13日)

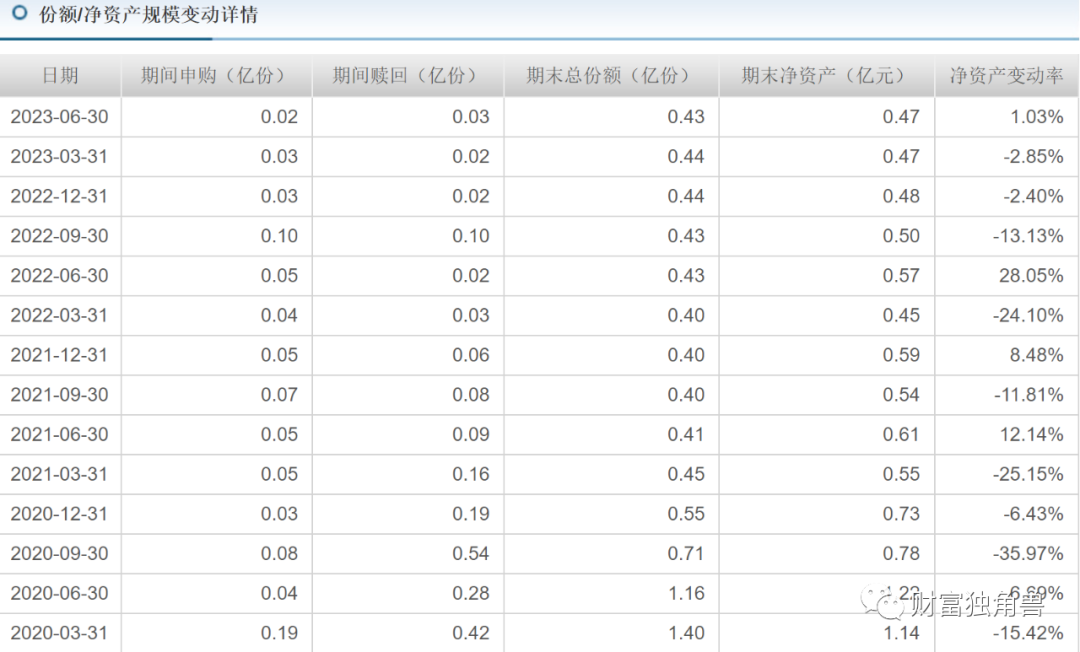

业绩亏损,有基民表示,基金规模由成立时的18.61亿元人民币堕落到今时今日的0.47亿元人民币规模,你们不感到羞耻和内疚吗?笔者查询发现,该基金成立之初18.62亿元,但令人生疑的是,该基金成立于2016年4月底,但2016年2季度该基金就被赎回10.09亿份。

2016年3季度又被赎回了4.20亿份,刚成立就大额赎回,那这些资金进来的真实目的是什么?经历过2016年2、3、4季度的大额赎回,到了2016年4季度末,该基金期末净资产额仅剩3.96亿元,后面的每个季度都有份额被赎回。截至2023年6月30日,中邮低碳配置混合,期末净资产0.47亿元,比上期增加1.03%。

(数据来源于天天基金网 截至10月13日)

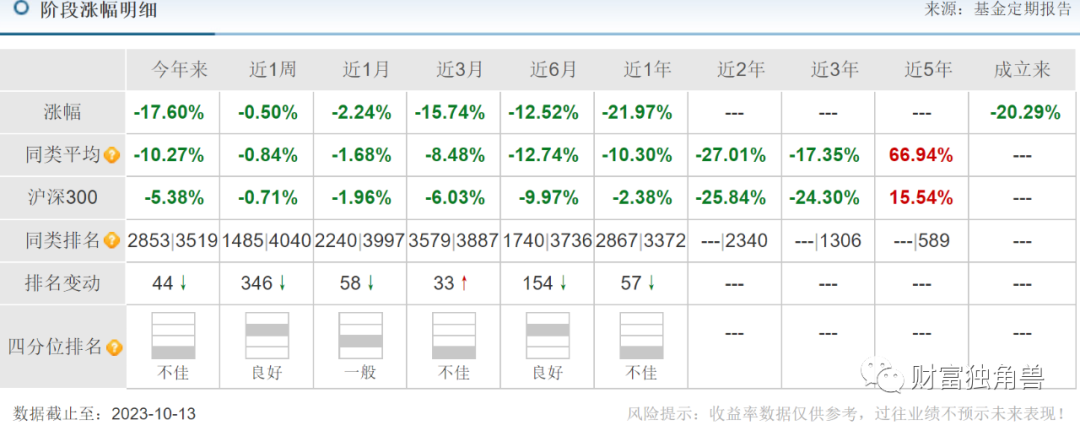

除了中邮低碳配置混合基金,中邮能源革新混合型发起A成立于2022年3月8日,由白鹏单独管理,在其管理的1年又220天,任职回报-20.29%。目前基金规模仅有0.12亿元。截至10月13日基金单位净值0.7971,该基金成立以来收益率-20.29%,今年来收益率-17.60%,近3月来收益率-15.74%,近6月来收益率-12.52%,近1年来收益率-21.97%。

(数据来源于天天基金网 截至10月13日)

基金业绩持续亏损,有基民表示,0.12亿的规模,要面临清盘吗?而中邮创业基金小的客服回复,伙伴千万不要多想,最新规模需要等到四季报出了您再查看哦,现在平台的数据可能有些滞后。据天天基金网显示,截至2023年6月30日,中邮能源革新混合型发起A,期末净资产0.12亿元,比上期增加5.77%。

02

中邮基金成立于2006年,曾经也有高光时刻。2015年8月,其在业内率先完成股份制改造,并于同年11月登陆新三板,成为中国公募基金公司上市第一股,其股权结构首创证券持股46.37%,中国邮政集团持股28.61%,三井住友银行持股23.68%,社会公众股持股1.34%。

一般来说,公募基金扩大规模的逻辑很简单,即在每轮牛市中,通过明星基金经理的光环效应,实现规模的大幅扩张,然后在熊市时尽力控制回撤,保证管理规模维持在一个较高的水平,等待下一轮牛市。不过,中邮基金似乎未能通过牛市来扩大自己的规模。

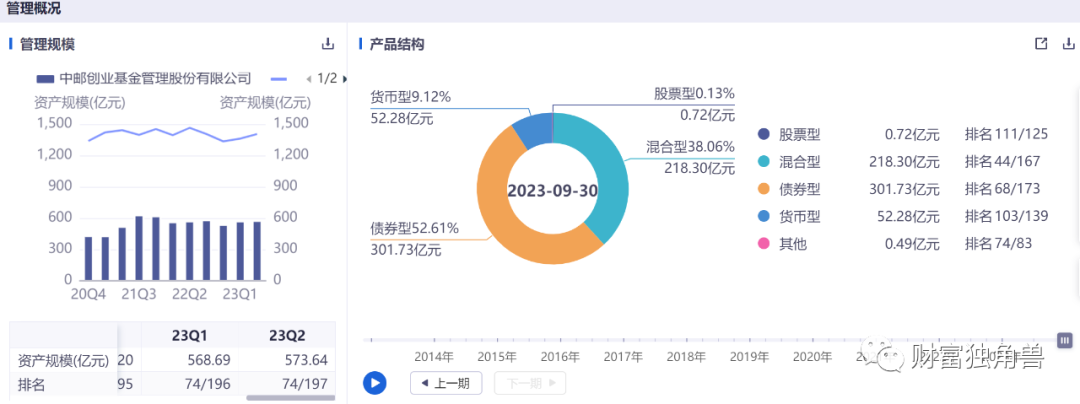

自2006年以来的17年时间里,其整体规模增长幅度并不大。据Wind数据显示,2015年末,中邮创业基金公募管理规模高达789.30亿元。其中,混合型基金规模达582.07亿元,占比为73.75%;债券型基金规模为110.10亿元,占比为13.95%。

(数据来源于天天基金网 截至10月13日)

截至2023年二季度末,中邮创业基金公募管理总规模573.64亿元,较2015年末缩水27.32%,其中混合型基金规模为218.42亿元,占比38.06%;债券型基金规模为301.73亿元,占比52.61%;货币型基金52.28亿元,占比9.12%;股票型0.72亿元,占比0.13%。此次新发产品被叫停六个月,势必让中邮基金的规模承受更大压力,进而可能影响经营业绩。

值得注意的是,在中邮基金权益类产品中,最具争议的产品就是中邮核心成长基金,其不仅短期业绩落后,而且自2007年8月成立至今,累计亏损逾-47.48%。

据天天基金网显示,陈梁曾担任大连实德集团市场专员、华夏基金管理有限公司行业研究员、中信产业投资基金管理有限公司高级研究员,曾任中邮创业基金管理股份有限公司研究部副总经理、中邮创业基金管理股份有限公司中邮乐享收益灵活配置混合型证券投资基金基金经理。

现任中邮创业基金管理股份有限公司投资部副总经理兼中邮多策略灵活配置混合型证券投资基金基金经理、中邮核心主题混合型证券投资基金基金经理、中邮稳健添利灵活配置混合型证券投资基金基金经理。陈梁累计任职9年又84天,目前管理规模52.66亿元,任职回报55.56%。

(数据来源于天天基金网 截至10月13日)

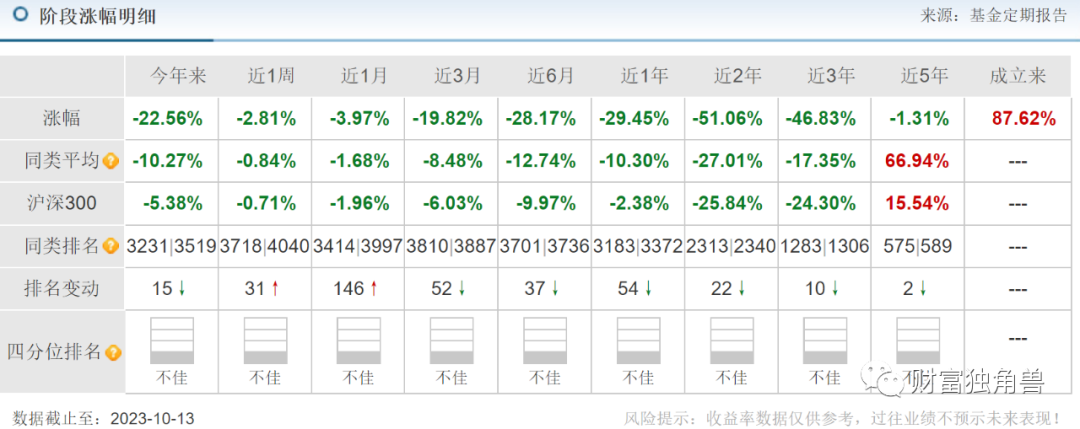

据天天基金网显示,陈梁旗下有5只基金,但无论是从长周期还是短周期,5只基金产品都出现亏损。今年年来有5只基金出现亏损,其中中邮核心成长混合基金亏损最大,其收益率-25.78%。近6月来也有5只基金出现亏损,其中中邮核心优选混合亏损最大,其收益率-28.17%。

近1年来也有5只基金出现亏损,其中还是中邮核心成长混合亏损最大,其收益率-31.13%;近2年来也有5只基金出现亏损,其中中邮核心优选混合基金亏损最大,其收益率-51.06%。由于业绩出现大幅亏损,各周期同类排名也是较为殿后。

(数据来源于天天基金网 截至10月13日)

据天天基金网显示,中邮核心优选混合成立于2006年9月28日,基金经理为陈梁和马姝丽,截至2季度末基金规模12.46亿元。截至10月13日基金单位净值0.9294,自成立来收益率87.62%,今年来收益率-22.56%,近3月来收益率-19.82%,近6月来收益率-28.17%,近1年来收益率-29.45%,近2年来收益率-51.06%,近3年来收益率-46.83%,近5年来收益率-1.31%。

(数据来源于天天基金网 截至10月13日)

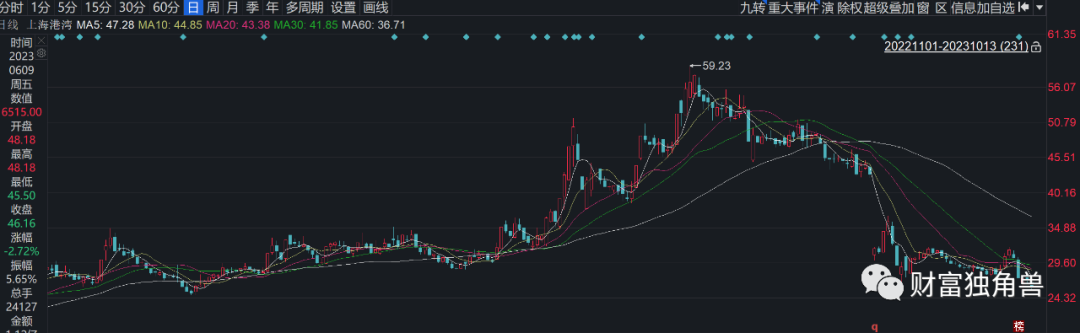

有基民表示,这两个经理怎么了,全部都调仓了,是不是老鼠仓。我是老基民了,这种水平,怎么不换人啊,亏了一半多了。也有基民表示,上海港湾从40多元跌到20多还留着。笔者翻阅各季度持仓发现,该基金于2022年3季度持有160万股,2022年4季度228万股。2023年1季度持有150万股,2023年2季度持有180万股。然而,自2023年6月6日至2023年10月13日上海港湾跌幅50%。

(数据来源于天天基金网 截至10月13日)

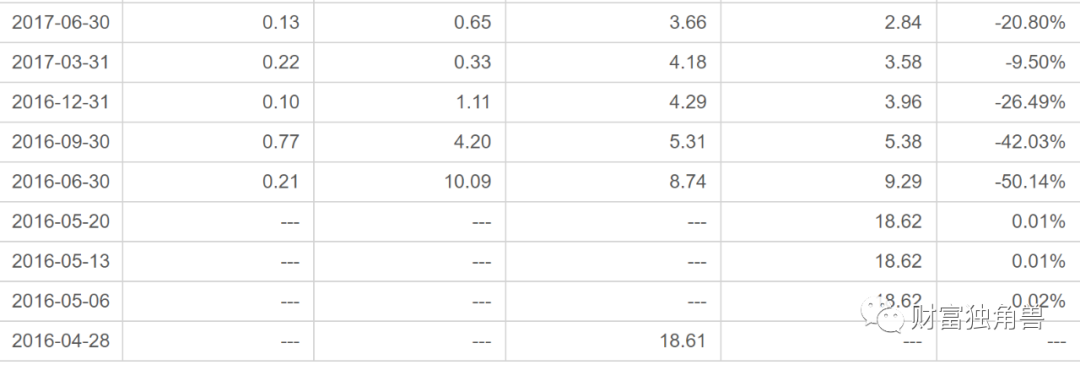

除了中邮核心优选混合基金外,中邮核心成长混合基金业绩最不理想。据天天基金网显示,中邮核心成长混合基金成立于2007年8月17日,截至2季度末基金规模33.67亿元。截至10月13日基金单位净值0.5252,自成立来该基金收益率-47.48%,近3月来收益率-17.08%,近6月来收益率-23.68%,近1年来收益率-31.13%,近2年来收益率-46.90%,近3年来收益率-39.58%。

在近1年中,该基金的下行风险为15.8440%,大于同类平均;最大回撤为34.2198%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。而在近5年中,该基金的下行风险为13.3551%,持平同类平均;最大回撤为50.3331%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为中。

(数据来源于天天基金网 截至10月13日)

据天天基金网显示,在中邮核心成长混合基金经理变更一栏表看出,总共进行了20次调整,在每次调整中,邓立新的收益率最高达74.06%,但此后基金的收益率就出现下降,2015年12月23日到2018年10月11日,这4次的基金经理调整都是以负收益为主。此后又经历3个季度的正收益。但自2021年11月22日至今的两次基金经理调整,还是以负收益为主其分别为-21.41%、-33.45%。

(数据来源于天天基金网 截至10月13日)

据中邮核心成长混合基金2022年4季报显示,旭升集团、中天科技、东方电缆为前三大重仓股,2022年四季度末,中邮核心成长混合股票持仓占基金总资产的比例为73.03%。前十大重仓股占基金资产净值的比例为36.85%,同类平均为45.1%。

该基金四季度末重仓股包括旭升集团、中天科技、东方电缆、中国重汽、拓普集团等企业。值得关注的是,2023年1、2季度前十大持仓变化较大,仅有三七互娱有持股,其他股票似乎都换了一遍,难怪2023年2季度该基金的换手率高达401.83%。从前十大重仓股看出,该基金风格变化很频繁,有时候真看不出来到底擅长于做哪个版块的股票。难怪有基民表示,去年新能源涨起来追新能源,今年游戏传媒想起又追,还这核心成长的概念有点变化太快。

(数据来源于天天基金网 截至10月13日)

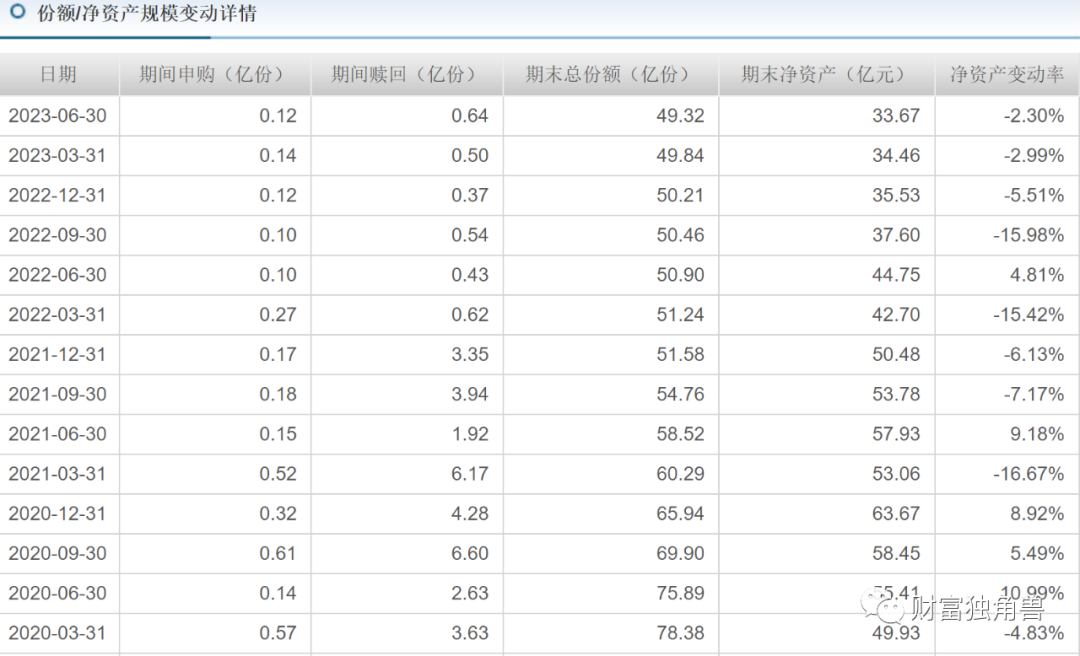

据天天基金网显示,中邮核心成长混合的发行规模约149.57亿元(对应募集份额约149.57亿份)。2022年四季度末,该基金的基金资产净值约为35.53亿元、基金份额总额约为50.21亿份,分别下降约76.25%、66.43%。截至2023年6月30日,中邮核心成长混合,期末净资产33.67亿元,比上期减少2.30%。

中邮核心成长混合成立以来至2022年末,该产品累计浮亏超102.48亿元。据了解,截止2022年6月底,该基金已经收取近30亿元管理费,考虑到2022年下半年的管理费,截止2022年末,该基金预估累计收取管理费已超过30亿元。

(数据来源于天天基金网 截至10月13日)

业绩亏损,该基金的各类贴吧下面充斥着基民的愤怒。有基民表示,我就看不明白,有这么差的基金经理?怎么还让他们干?要把基民的钱造光了才下岗吗?也有基民表示,相关职能部门好好查查,这些经理拿着高薪,不把基民当回事,无息资金就这样被他们瓜分完了。

原文始发于微信公众号(财富独角兽):因违规被暂定发新6个月,老牌公募中邮基金缘何“泯然于众”?