走过25个年头的南方基金,凭借债券类和权益类基金规模的增长跨入万亿资产阵营,然而,这艘“万亿巨轮”近年发展也遇到了一些问题。

比如,近一年南方基金有4只产品收益率跌超30%,而“老将”龚涛管理的一只指数型基金三季度亏损13.06亿。数字的背后,着实让基民们“肉疼”,加上今年5只产品清盘,10月份3只指数产品拉响清盘警报,也让这家“指数大厂”在瞬息万变的市场环境中经历着阵痛。

没有一个行业可以保证业绩一直上涨,在相对弱势的复苏环境下,基金公司与基民,又该怎样去面对?

10月25日,南方基金披露了三季度各产品“成绩单”,作为指数基金大厂,这类基金的业绩表现一直颇受外界关注。

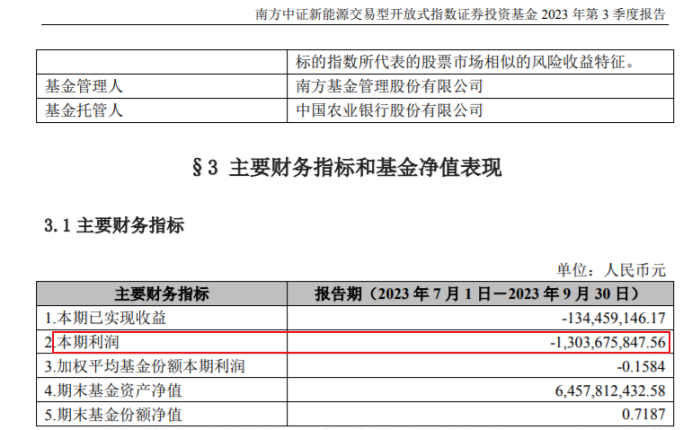

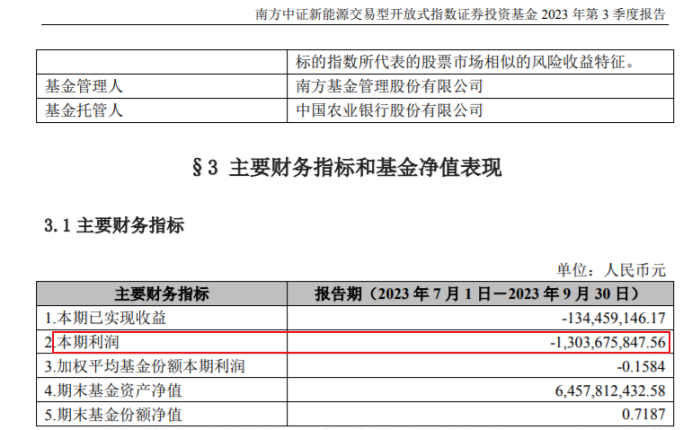

独角金融梳理发现,第三季度,南方中证新能源ETF成为347只产品中亏损较为严重的一只,第三季度亏损13.04亿。回顾今年前三季度业绩表现,加上上半年亏损的6.14亿元,三个季度该只产品亏损高达19.18亿元。

图源:三季报

图源:三季报

南方中证新能源ETF 2021年1月22日成立,初期规模20.39亿元,经过两年零8个月的运作后,截至2023年9月末总规模为64.32亿元。该产品跟踪标的为中证新能源指数,年化跟踪误差为0.46%。

与同类产品收益对比看,南方中证新能源ETF近6个月、1年、2年的收益率分别为-23.09%、-38.78%、-54.08%,各个阶段的收益均低于同类平均水平,同时也远远低于沪深300走势,收益率不佳,导致其在同类排名中处于尾部。

图源:天天基金网

图源:天天基金网

前海开源基金管理有限公司董事总经理、首席经济学家杨德龙分析认为,指数基金主要是比较业绩的偏离度,并不是看涨跌,比如说指数下跌了多少,而这类基金一年业绩的偏离度相当于标的指数不能超过4%。

南方中证新能源ETF属于指数基金,按照合同规定的投资策略,根据成份股在标的指数中的基准权重构建指数化投资组合,南方基金表示,产品力争实现对标的指数的紧密跟踪。

产品亏损原因在三季度报告中也给出了解释。根据产品信息披露,大额申购赎回带来的成份股权重偏差,对此该公司通过日内择时交易争取跟踪误差最小化。其次,三季度,指数成份股(包括调出指数成份股)停牌引起的成份股权重偏离及基金整体仓位的偏离。此外,业绩下跌,还受到新股上市初期涨幅较大的影响。

南方中证新能源ETF由基金经理龚涛管理。面对持仓以新能源为主的基金,接下来是否要在该板块继续加仓?

8月份,龚涛曾对此表示,近期新能源板块出现了回暧的迹象,但投资者可能面临着逢低加仓还是坚持定投的选择。从轮动角度看,新能源板块的重要性可能不如之前,但资金流入可能会对板块有一定帮助。对于投资者来说,可以考虑选择逢低加仓或定投的策略,但由于当前位置已经是底部位置,投资者可以考虑通过定投来布局新能源板块。

图源:同花顺财经

图源:同花顺财经

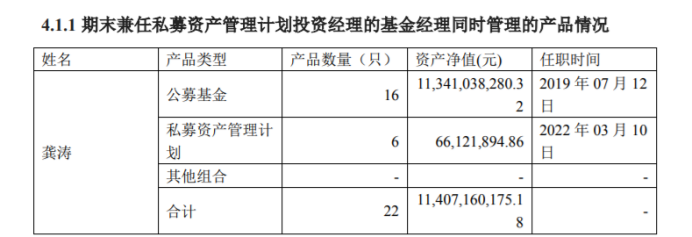

wind数据显示,2019年7月12日加入南方基金后至今,龚涛总计管理16只基金,此前有着巴克莱资本(伦敦)、摩根大通(伦敦)等国外从业背景,还在中信期货、华泰期货、易方达基金拥有丰富的投研经历。但从业绩表现看,龚涛并没有表现出令人满意的水平,这是否与管理的产品数量较多,导致基金经理精力分散导致业绩不佳有关?

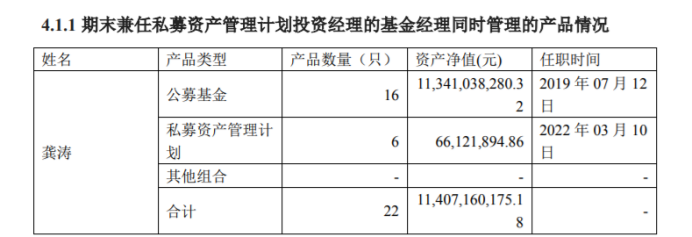

值得注意的是,从三季报披露的数据看,龚涛除了管理16只公募基金、总计113.4亿的规模外,自2022年3月10日起,其还管理着6只私募基金,资产规模为6612万元。

图源:三季报

图源:三季报

在亏损态势下,网友在基金吧吐槽称,“大哥跟上大盘啊,不求你涨,只求不亏。”也有基民称“怕了,割肉出局”。

图源:天天基金网

图源:天天基金网

指数基金比较业绩的偏离度,一般不能超过4%,否则就要适当给基金经理减负。而从龚涛管理的产品业绩偏离度看,均未超过2%。虽然指数基金是风险水平较高的产品,但由于跟踪指数,实际在投资中承担的压力,往往要远远小于主动投资的偏股基金经理。

1998年3月,南方基金在深圳诞生,是国内成立最早的基金公司之一,位列公募基金“老十家”之列,最初由南方证券有限公司、广西信托投资公司、厦门国际信托投资公司(下称“厦国投”)共同发起成立,持股比例分别为60%、20%、20%。

经过一系列变更后,2002年股东增加至7个,分别是南方证券持股30%,海通证券、兴业证券、长城证券、华泰证券、华西证券、陕西省国际信托投资股份有限公司(下称“陕国投”)和厦国投各持股10%。

2001年时,北京某机构意欲收购南方基金。彼时,由“基金教父”之称的南方基金总经理高良玉联手华泰证券抵制了这场收购。最终,2003年时,华泰证券通过收购海通证券、长城证券、陕国投股份,成为第一大股东。

2019年7月,南方基金最终形成目前的股权结构,即由华泰证券持股45%,深圳市投资控股有限公司持股30%、厦国投持股15%、兴业证券持股10%。

带领南方基金出道即辉煌的关键人物高良玉,担任公司总经理职务14年,被尊称“基金教父”。到2013年离任总经理时,南方基金管理规模扩张到1200亿元左右,较成立初翻了60倍,成为中国第二个规模破千亿的基金公司。

基于股东结构的稳定,南方基金并未让外界失望,仅2019年末至2021年末,南方基金规模就从6050亿元增长至1万亿。

规模增长离不开货币产品的支撑。2020年末,南方基金货币产品3559亿元,规模占比45%,行业排名第3位。截至2023年9月末,该公司管理的规模1.09万亿元。

但随着A股市场的持续回调,南方基金近年主动权益类产品业绩表现并不理想。

独角金融梳理发现,截至10月26日,近一年以来,收益率跌幅超过40%的基金——南方新能源产业趋势混合(包括A类和C类),成为南方基金管理的347只产品中收益率跌幅最高的一只。

截至目前,南方基金管理的产品中,收益率下跌超过30%的已经达到6只,其中有4只混合类基金、2只指数型基金。

除了业绩不佳,今年以来,南方基金已经有5只产品被清盘,仅在10月份,就有4只产品发布清盘预警,其中3只为指数型基金,包括南方中证科技100ETF、南方上海金ETF、南方国证在线消费ETF。

南方中证科技100ETF 成立于2021年9月29日,成立初期其规模3.02亿元,但在当年年底规模直接降到0.38亿元,降幅达87.27%,又在2022年一季度末时,规模减至0.29亿元,与前一季度相比又缩小了25.69%。

此后在很长一段时间内,南方中证科技100ETF规模小幅升至0.32亿元,但长期以来规模都没超过5000万元。在规模低于5000万元的情况下,产品走向清盘可能只是时间问题。

另一只发清盘预警的产品南方国证在线消费ETF,2021年12月29日成立,根据《基金合同》要求,在产品生效之日起2年内,若连续50个工作日出现基金份额持有人数量不满200人、或基金资产净值低于5000万元,基金合同将终止,且无需召开基金份额持有人大会。截至10月26日,该产品已经连续49个工作日低于5000万元,因此大概率无法摆脱被清盘的命运。

南方基金还经历着产品存活不到一年就清盘。2023年3月,南方固元6个月持有债券因基金资产净值低于合同限制而终止运作,这只2022年6月成立。

当个别基金面临清盘风险、业绩表现不佳导致整体规模缩水后,今年以来,南方基金新成立36只产品,累计贡献322.32亿元的规模。

的确,靠新发基金,可以带来管理规模的增长。Wind数据显示,2020年、2021年,南方基金新发产品40只,56只,分别贡献了1356亿元、1466亿元的规模。

不过,随着公募市场竞争日趋激烈,靠新发产品到2022年时出现“失灵”:2022年,南方基金新发产品44只,新发产品规模却只有483亿元。

IPG中国区首席经济学家柏文喜表示,新发基金策略对基金公司而言,可以在一定程度上改善和平衡现有基金的不足和业绩颓势,起到修复基金管理公司市场形象与行业影响力的作用。尤其从短期来看可以提升管理规模和行业影响力,但是从长期来看还要取决于基金实际业绩到底如何。

相比其他类产品,南方基金债券类产品业绩表现较为优秀。截至目前,南方基金管理债券型基金157只,总计规模2301.35亿元,从业绩表现看,近3年、近5年均高于同类平均水平。

管理债券类基金经理中,近1年以来,包括杜才超、黄斌斌、孙鲁闽、朱佳等都取得了不错的收益。

孙鲁闽是19年固收“老将”,在管的6只产品近1年业绩均为正,表现最好的是偏债类产品南方宁悦一年持期混合,近一年来在591只同类产品中排名第23位。另一位毕业于清华大学的黄斌斌,与孙鲁闽业绩表现相似,近1年来管理的所有产品普遍跑赢同类平均。

在当前市场环境下,投资债基收益预期在多少区间相对合理?对此,南方基金表示,短期在汇率的影响下,银行间资金面的波动性有所加大,但流动性收紧的可能性较小,预计或仍将维持在较为宽松的水平。1年期存单预计围绕政策利率附近定价,波动区间预计在2.5%左右。目前短端利率普遍回调幅度较大,已经具备了较好的配置价值,息差优势凸显。10年国债价格已经有一定超跌,可以考虑买入。在当前环境下,南方基金认为债市机会或大于风险。

南方基金历经中国证券市场多次牛熊交替的考验,虽然短期的业绩并不能体现公募基金的真实管理水平。不过,作为一家老牌基金公司,南方基金也需提高警惕,在投资业绩方面继续精进。

2023年初,南方基金总经理杨小松在《中国金融》杂志发表署名文章《迈向公募基金高质量发展新征程》中表示,公募基金需要从打造自身可持续价值创造能力,以投资者利益为中心、向买方投顾转型等方面提高居民财产性收入。

为了满足不同投资者多元化的配置需求,南方基金称,正在不断加强产品布局,目前形成全市值、多行业、多主题、SmartBeta、跨境等工具型产品全覆盖”的多元化产品布局,并在最大化持有人利益基础上,打造各类指数应用场景,为投资者提供指数基金配置解决方案。

四季花开固然美好,但市场波谲云诡。在公募基金成为居民理财中坚力量下,给投资者带来收益成为基金公司最重要的课题。你买过南方基金的产品吗?收益如何?评论区留言讨论吧。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):单只产品亏掉13个亿,“指数大厂”南方基金如何逆袭?

图源:三季报

图源:三季报 图源:天天基金网

图源:天天基金网 图源:同花顺财经

图源:同花顺财经 图源:三季报

图源:三季报 图源:天天基金网

图源:天天基金网