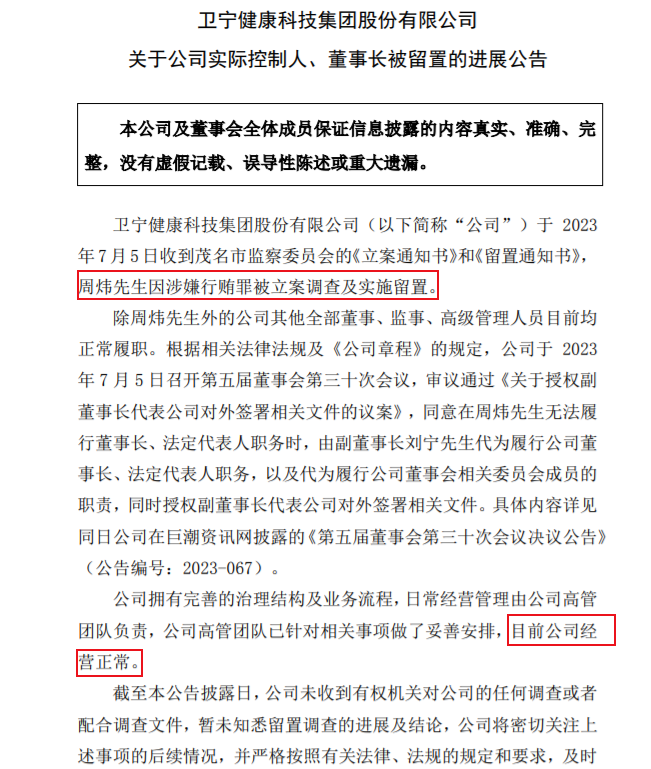

7月5日,百亿医疗信息化龙头卫宁健康发布公告,透露周炜因涉嫌行贿罪被立案调查及实施留置。

图源:卫宁健康公告

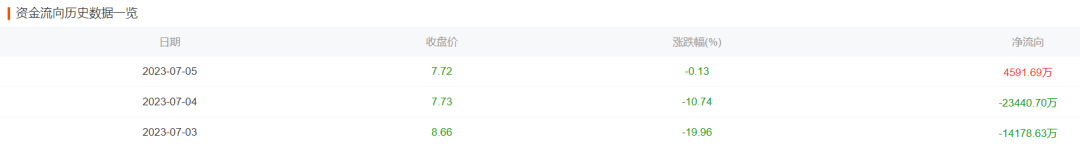

石头入水激起一滩涟漪。自周炜被留置公告披露以来,卫宁健康4个交易日股价累跌超28%,截至7月6日收盘,其市值为166亿元,市值蒸发超60亿元。

董事长因何被留置?在增收不增利的业绩下,那些曾经寄希望于卫宁健康的股民和投资机构,承受着账户资金缩水的压力,接下来,哪些公募基金会选择离场,谁又会不离不弃?

1

涉嫌行贿,

百亿医疗化信息龙头董事长被留置

这几天,卫宁健康可谓一波三折。

事情要从7月3日说起,早间开市前,卫宁健康披露该公司实际控制人、董事长周炜被留置的公告。周炜于7月1日被实施留置措施,次日收到茂名市监察委员会的电话通知。

董事长被留置,也让卫宁健康股价7月的第一个交易日跌近20%,同时也引起监管层的关注。

7月4日,深交所火速下发关注函,要求卫宁健康说明周炜留置调查的具体事项,评估该事项对公司生产经营、业务开展、控制权稳定性等方面的影响,说明是否存在未及时履行信息披露义务及内幕信息提前泄漏的情形。

关注函是监管机构采取的一种常规的提醒手段,发布关注函表示上市公司在某一或某些方面被监管机构关注,比如上市公司股价出现较大波动时,证监会就可以下发关注函。

北京周泰律师事务所高级合伙人刘新波律师表示,关注函通常起提示督促作用,提醒上市公司依法依规运营,认真和及时地履行信息披露义务,不代表上市公司运营存在违规问题,并且关注函不强制要求上市公司回复。此外,上市公司应按规定披露信息,否则将面临处罚。

公开资料显示,周炜2004年起加入卫宁健康,先后担任公司总裁及董事长职务,兼任卫宁互联网科技有限公司执行董事,上海卫宁软件有限公司执行董事。

作为公司董事长,承担了重大职责。继周炜被留置后,卫宁健康事务谁来主持?

7月5日,卫宁健康召开董事会,决议在周炜无法履行董事长、法定代表人职务时,由副董事长刘宁代为履职,同时授权其代表公司对外签署相关文件。

同日,卫宁健康公布了周炜被留置的最新进展,表示于当日收到茂名市监察委员会的《立案通知书》和《留置通知书》,周炜因涉嫌行贿罪被立案调查及实施留置。

早在2018年,周炜曾卷入创业板发审委原委员孙小波受贿案风波。

《新京报》援引多家媒体此前的报道,裁判文书网在2019年底披露的《孙小波受贿二审刑事裁定书》显示,被告人孙小波在2009年8月-2012年8月担任创业板发审委专职委员期间,利用职务便利,为多家拟上市企业首次发行股票并在创业板上市申请通过发审委会议审核提供帮助、谋取利益等。周炜就是行贿人之一。

上述裁定书显示,2011年7月,在卫宁健康上会的前一天,周炜请托孙小波在评审该公司时给予关照,送给孙小波1万欧元,折合人民币9.24万元。

周炜被留置事件直接引发卫宁健康在资本市场的动荡。

6月30日时,卫宁健康股价涨2.17%,当日以10.82元/股收盘,7月3日-5日,卫宁健康股价分别下跌19.96%、10.74%、0.13%,最终于7.72元收盘。以6月30日收盘价计算,卫宁健康三天跌去28%,市值蒸发60亿元。截至7月6日,卫宁健康最新市值为166亿元。

2

招商基金旗狂买1.62亿股,

有基金亏损超4亿

卫宁健康业务覆盖智慧医院、智慧区域卫生、互联网+医疗健康等。该公司成立于1994年,2011年8月上市。该公司被外界视为医疗信息化龙头企业,截至2022年末,公司业务包括软件销售、互联网医疗健康、技术服务、硬件销售,占营收比例分别为48.74%、18.21%、18.17%、14.85%。

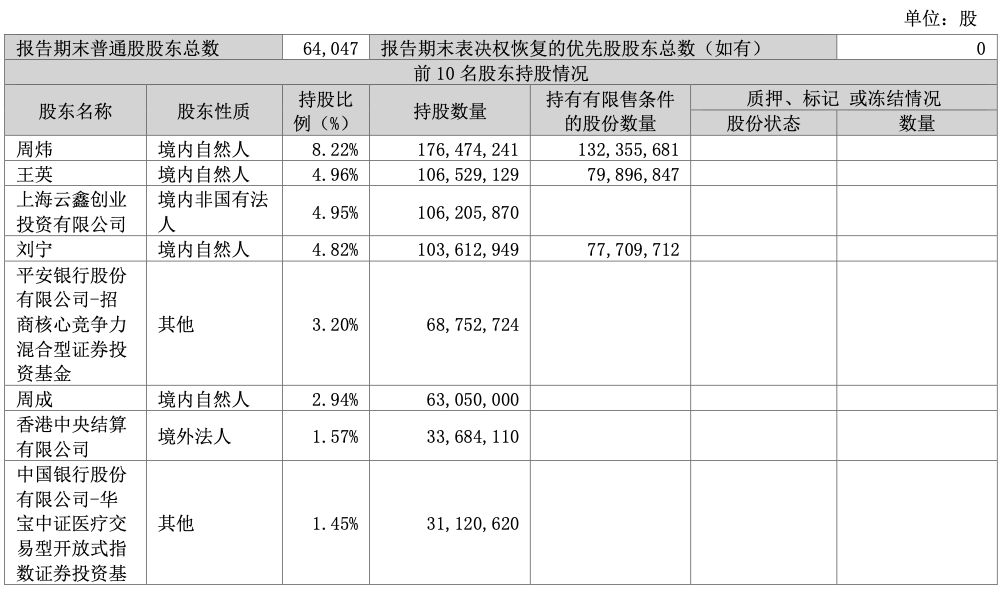

截至2023年一季度末,周炜持股8.22%,王英持股4.96%,分别位列第一、二大股东;上海云鑫创业投资有限公司持股4.95%,为第三大股东;此外,刘宁持股4.82%,周成持股2.94%,位列第四、六股东。

值得注意的是,周炜、王英为夫妇,而周成为二人之子。合并计算,周家三人合计持股16.12%。

图源:一季报

图源:一季报

截至2022年末,周炜持股1.76亿股,按照7月7日的收盘价计算,参考市值超过13.6亿元。

随着股价应声下跌、市值的蒸发,在各大网站讨论区里,小散们“哭声”一片。机构投资者中,招商基金成为这一波损失最惨重的投资者,也一同被推到风口浪尖上。

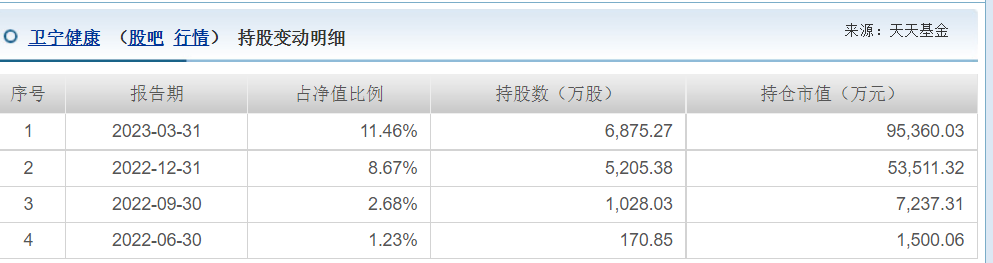

数据显示,从2022年三季度开始,招商基金新进入卫宁健康,到2023年一季度,招商基金还在疯狂加仓,并买进前十大流通股名单。

结合卫宁健康一季报和东方财富网数据,截至2023年一季度末,64家基金公司持有公司股份,合计持股数为2.44亿股,其中招商基金旗下共有22只基金持有卫宁健康1.62亿股,占流通股的比例为8.76%。

招商基金旗下损失惨重的是招商核心竞争力混合A,该基金持股数量最多,超过6800万股,位列卫宁健康第二大流通股股东。该基金经理朱红裕,也是招商基金首席研究官,无疑,朱红裕成为踩雷卫宁健康体量最大的基金经理,不知道朱经理面对此情此景,有何感触?

结合卫宁健康的业绩表现,2021年、2022年,卫宁健康营收27.5亿元、30.93亿元,同比分别增长21.34%、12.46%。2021年-2022年,公司净利润分别为3.54亿元、0.15亿元,今年一季度,净利润延续下跌态势,当期亏损额达到0.64亿元,同比下降300.02%。

诡异的是,面对卫宁健康业绩的持续低迷,招商基金反倒是“逆流而上”。可见,朱红裕这一脚雷踩的结结实实。

具体来看,2022年二季度,朱红裕管理的招商核心竞争混合A首次买入卫宁健康,2022年三季度、四季度以及2023年一季度,又分别买入1000万股、4000万股、1670万股,截至一季度末,该基金总持仓高达6875.27万股,占总股本比例3.2%。

图源:天天基金网

图源:天天基金网

招商核心竞争力混合基金成立于2022年4月,自成立以来,凭借着同期优异的业绩表现,获得基金投资者青睐,规模水涨船高,从成立之初的7.54亿元增加至2023年一季度末的83.19亿元。

巧合的是,7月3日收盘前,在东方财富网的“卫宁健康”股吧中,一位注册名为“招商基金朱红裕”的用户发布了《A股上半年行情收官!下半年底部向上可期?》的贴子,将上半年市场行情主要概括为三点,包括市场结构分化明显、赚钱效应相对有限、市场情绪和流动性相对偏弱。如果确定为朱红裕本人发表的帖子,也是给出当天对于卫宁健康股价大跌的回应。

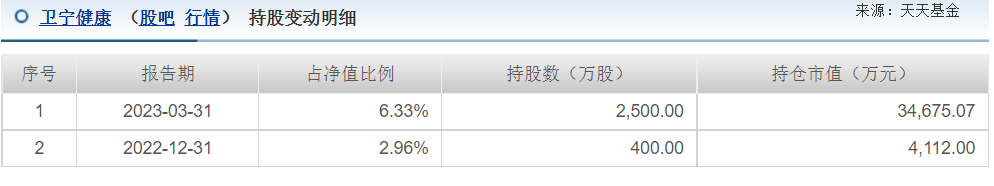

招商基金另一名基金经理陈文凯管理的招商3年封闭运作瑞利灵活配置混合,同样也逆势而上。2022年末持股数量400万股,2023年一季度狂买2100万股,总计持股数量2500万股,位居卫宁健康第十大流通股东。

图源:天天基金网

经独角金融梳理,截至二季度,卫宁健康的前十大流通股东中,招商基金旗下两只基金持仓数量达到9375万股。假设两只基金二季度至今持仓数量不变,以4月初截至7月6日收盘股价计算,卫宁健康股价从13.86元降至7.73元,两只基金合计亏损5.73亿元。

3

危急关头,

64只基金去还是留?

对于卫宁健康来说,近期发生的事件是在没有一点准备的情况下出现利空。

除了招商基金外,博时基金,华宝基金也是卫宁健康一季度前十大流通股东。

在公司的业绩说明会上,有投资者提问道,“请问一下,公司认为现在的股价符合当前公司估值情况吗?请不要用套话官话,直接回复好吗?”

卫宁健康工作人员回复称“不同的投资者可能有不同的选股策略,估值方法和评价体系,因监管要求,公司不便对短期股价进行评价。”

另有投资者提问,“近期股价连续下跌,请问原因是什么?机构投资者持续卖出情况如何?”

卫宁健康称“影响股价的因素有很多,公司认为短期业绩下滑是发展过程中的短暂现象。”

当业绩亏损、持有卫宁健康的64只基金,接下来是去还是留?评论区聊聊吧。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):卫宁健康董事长遭调查吓跌28%!哪家公募基金成大“冤种”?