导读

三季度计提减值106亿。

在银行业绩分化的大背景下,距离十万亿“俱乐部”仅“一步之遥”的兴业银行(601166.SH),今年三季报交出了什么样的“成绩单”?营收与净利润增了还是降了?

10月30日晚间,兴业银行披露的三季报显示,三季度,该行营业收入502.49亿元,同比下降8.64%;归母净利润333.85亿元,同比下降17.22%。这已经是兴业银行营收与净利润连续三个季度下降,也是目前披露三季报的股份行中业绩滑坡较严重的银行。

受此影响,该行10月31日收报15.08元/股,下跌3.15%,总市值3132.76亿元。

在此之前,陈信健任职兴业银行董事、副董事长、行长的资格获批。同时,该行还聘任了曾晓阳为副行长,并形成“一正四副”高管架构。面对此番业绩,新领导班子身上的“担子”显然不轻松。

01

这家股份行业绩因何“开倒车”?

截至三季度末,兴业银行总资产9.92万亿元,较上年末增长7.09%;存款总额为5.22万亿元,较2022年末增长10.13%;贷款总额为5.31万亿元,较去年年末减少6.63%。

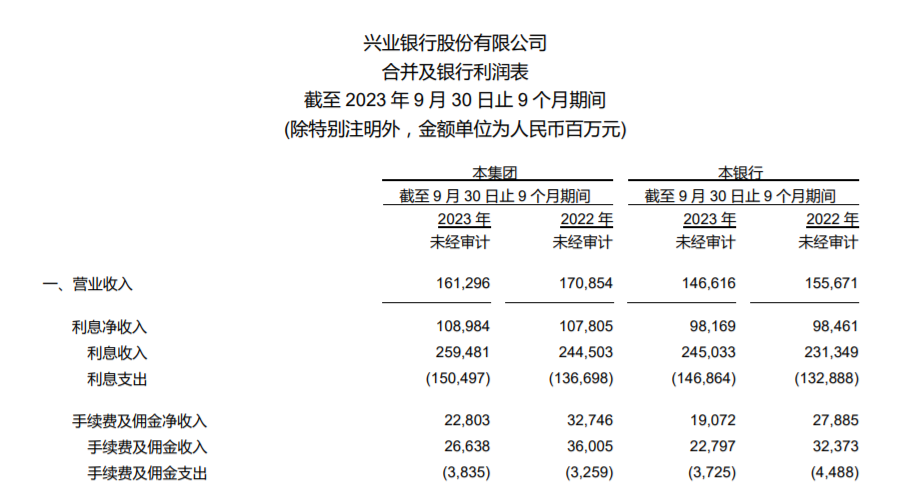

营收组成方面,前三季度,兴业银行利息净收入为1089.84亿元,同比增长1.09%;净息差1.94%,同比下降16BP;第三季度净息差1.92%,环比略降1BP。展望四季度和明年,该行计划财务部总经理赖富荣表示,息差仍面临较大的下行压力,这也是行业共性问题。

图源:三季报

在业绩说明会上回应资产负债表优化问题时,兴业银行行长陈信建表示,过去几年银行业资产端收益和负债端成本非对称性小型息差和利差持续收窄,加大实体经济的支持力度,并通过以量补价方式,以信贷规模扩张带动交易增长。

“从全行业看,第四季度存量房贷利率调整会影响单季息差下降约7BP,全年息差降幅会有所扩大”。赖富荣表示,今年的LPR重定价和存量房贷利率调整将影响息差下降约10BP,随着贷款利率中枢的下移,新发放贷款定价依旧承压。该行将通过自身资产负债结构的进一步优化调整,积极应对息差压力。

营收拖累主要来自非息收入。前三季度,该行手续费及佣金净收入228.03亿元,同比下降30.36%,主要原因是理财老产品规模压降及资本市场波动影响理财业务手续费收入同比下降。其他非息净收入同比下降2.62%,主要是三季度市场利率波动,交易性金融资产估值出现阶段性回调。

资产质量方面,截至三季度末,该行不良贷款余额570.85亿元,较上年末增加25.97亿元,不良贷款率1.07%,较上年末下降0.02个百分点。关注类贷款余额814.87亿元,较上年末增加74.72亿元,关注类贷款占比1.53%,较上年末增加0.04个百分点。

该行表示,报告期内,公司坚持“做实分类、做实质量、做实处置、做实效益”的资产质量管控原则,加大对房地产、政府融资平台和信用卡业务等重点领域的风险处置化解,总行调动全集团专业力量,协同分行共同化解处置。

兴业银行风险管理部负责人表示,房地产业务资产质量整体保持稳定,截至今年9月末,该行表内全口径的房地产合计1.74万亿元,不良率为1.44%,较年初下降0.44个百分点。前三季度对公房地产新发生不良32亿元,较上年同期下降约73%,房地产不良率低于同业。

该负责人判断,房地产市场的风险已经暴露充分,继续下行的空间已经有限。随着存量风险项目的逐步处置消化,兴业银行房地产业务将保持资产质量稳定。

三季报提到,兴业银行信用卡业务资产质量虽存在一定压力,但前瞻性指标已出现好转。公司以风险分类新规实施为契机,进一步做实资产质量,主动下调部分未逾欠但存在潜在风险的项目至关注类,促进经营机构加快化解处置。

三季度末关注类贷款指标出现小幅度波动。其中,对于机构关注的信用卡风险,上述负责人表示,信用卡风险的暴露具有显著的行业共性,前三季度该行信用卡上销案存的现金清收金额达到27亿元,比利润形成了一定的回补,清收成效显著。截至三季度末,该行信用卡不良率的环比进一步下降至3.92%,比年初下降约0.1个百分点,逾期率较年初时下降0.76个百分点。

摩根大通证券股份有限公司将兴业银行评级下调至低配。摩根大通证券股份有限公司分析师Katherine Lei之前的评级为中性。

02

三季度计提减值损失106亿,

兴业银行怎么了?

近年来,让兴业银行“头痛”的,不止业绩,还有承销的债券违约、借款逾期、信用卡投诉等事件。

成立于1988年的兴业银行,债券承销是其重点业务之一,其在行业中的地位不可小觑。据Wind数据显示,2022年,兴业银行承销债券2078只,承销金额9475.86亿元,在所有银行中均排名第6,仅次于中、农、工、建、交五大国有行。

图源:罐头图库

兴业银行相关业务负责人曾对《中国经营报》表示,该行债券承销业务能够持续领跑的原因主要是坚持创新和专业投入。

不过,在债券承销业务快速增长,跻身行业前列同时,兴业银行存在承销债券展期、违约等问题。

过去的2022年,兴业银行有3次踩雷。

2022年1月3日,兴业银行公告了关于变更“22娄底城发MTN002”募集资金用途事项的结果。该债券发行金额10亿元,其中6亿元用于偿还债券“19娄底城投PPN002”回售本金部分。

截至公告日,“19娄底城投PPN002”实际回售金额1.8亿元,剩余存续4.2亿元。发行方娄底市城市发展集团有限公司拟将4.2亿元对应的募集资金用途,变更为偿还“20娄底城投MTN001”的本息。不过,在第一次持有人会议上,该变更未获通过。

此外,兴业银行承销的两只债券21金科地产SCP003、20金科地产MTN001分别于2022年6月、7月展期。两只债券的发行人为金科地产集团股份有限公司,发行规模均为10亿元。

信用卡业务的投诉量也颇多。据统计,2022年,兴业银行被投诉总量达到17639件,其中信用卡投诉达到14778件,占全年投诉总量的83.78%,是兴业银行投诉的重灾区。2023年第一季度,该行投诉量达到2788件,其中信用卡投诉就达到2246件,占比80.56%。

不仅如此,从2022年各季度及2023年第一季度银行业消费投诉情况的通报中,在股份制银行中,兴业银行信用卡投诉量一直都是比较靠前的。

根据*ST三盛2022年财报显示,2023年4月1日到期的兴业银行北京双井支行2亿元短期借款期后已逾期,该笔借款由三盛集团及老板林荣滨、程璇提供连带责任保证。截至该报告出具日,该笔借款尚未偿还。

2020年开始,三盛控股的资产负债率逐年攀升,公司陆续裁员、高管出走、内部理财兑付困难、美元债展期……

兴业银行与恒大集团也有一些资金往来。兴业银行曾在互动平台表示,公司与恒大合作规模不大,存在风险的已下调至不良,并足额计提拨备,公司正以项目为抓手推动风险化解工作,通过推动项目复工开发销售,在盘活项目中化解风险。

兴业银行按照项目实质风险足额计提了拨备。根据三季度数据,该行三季度计提减值损失106亿元,占当期利润总额的比例约为44.5%。

随着新发生不良得到有效管控后,通过风险化解和处置,已计提减值超出损失的部分还可以回补利润。

03

新领导班子如何追赶?

据方正证券研究报告曾披露,2016年上半年兴业银行同业负债总负债比例最高超过了40%,远高于股份行27%左右的平均数据。

但伴随表外非标资产的膨胀,行业风险敞口也在放大。2014年,“127号文”出世,目标直指同业的非标业务。2017年,又将同业负债占比不超过总负债的三分之一纳入MPA考核,行业的非标压缩大幕也由此拉开。

图源:易维视

图源:易维视

2016年,可以看做是兴业银行发展的重要分水岭,带领兴业创造“同业奇迹”的李仁杰行长退休,挑战留给了后继者。

7月5日,英国《银行家》杂志发布2023年度世界银行1000强榜单,兴业银行以1070亿美元的一级资本,排名第17位,光彩依旧。

当下,兴业银行净息差不断回落,短期内非息收入不会有大突破,如何继续挖掘财富管理等非息优势业务,形成增长点,才可能回到高增长轨道。

如今高层新旧更替后,兴业银行“一正四副”高管班子也补齐。包括行长陈信健、副行长孙雄鹏、张旻、张霆、曾晓阳。新的领导班子如何带领兴业银行摆脱业绩的低迷?评论区聊聊吧!

原文始发于微信公众号(债市观察):业绩“开倒车”,9.9万亿兴业银行受谁拖累?