文|天峰

来源|财富独角兽

近期公募基金三季报陆续披露,各家公募基金公司前三季度旗下产品的整体盈亏数据也随之出炉。尽管市场震荡剧烈,也不乏业绩优异的基金产品。不过,交银施罗德基金旗下一些基金业绩却不太理想。

据《面包财经》报道,根据不完全统计,在盈亏相抵之后,交银施罗德基金旗下115只非货基前三季度亏损137.18亿元,这些基金上半年已经合计收取管理费14.72亿元。其中,亏损的产品有60只,占比52.17%,合计亏损174.46亿元,相关产品上半年已收取管理费12.21亿元;盈利的产品有55只,占比47.83%,合计盈利37.28亿元,相关产品上半年收取管理费2.51亿元。有基民表示,我们买基金首要目的就是赚钱,如果购买的基金盈利,缴纳一部分管理也是情理之中,但要是基金亏损,还要交管理费,这合适吗?

01

2023年公募基金改革进入深水区,特别是公募基金费率改革有序推进,进一步提升了市场活跃度,也提振投资者信心。一方面,基金降费有利于投资者减少交易成本,从而促进更多资金入市;另一方面,浮动利率能够从利益机制上将基金管理人与基金持有人绑定,当持有人获得较高收益时收取较高管理费,反之则少收管理费,此类机制可在激励基金经理追求更好业绩的同时,提升投资者获得感。

值得关注的是,随着三季报陆续公布,一些基金产品业绩浮出水面,从单个季度看,第三季度交银施罗德基金旗下79只非货基发生亏损,合计亏损76.61亿元。从基金净值变动角度来看,年初以来至10月31日,交银施罗德基金旗下净值回撤的非货基超60只,平均亏损超4.8个百分点。其中,主动权益型产品超八成下跌,平均亏超10个百分点,8只产品净值回撤超20%。

然而,作为基金公司而言,尽管一些基金业绩出现亏损,但仍然可以靠收取管理费获得丰厚的报酬。根据基金中报数据,交银施罗德基金前三季度亏损的产品上半年已收取管理费12.21亿元,交银趋势混合、交银新成长混合、交银先进制造混合等产品贡献管理费较多,分别为7336.64万元、7234.04万元、6845.88万元。

(数据来源于天天基金网 截至11月4日)

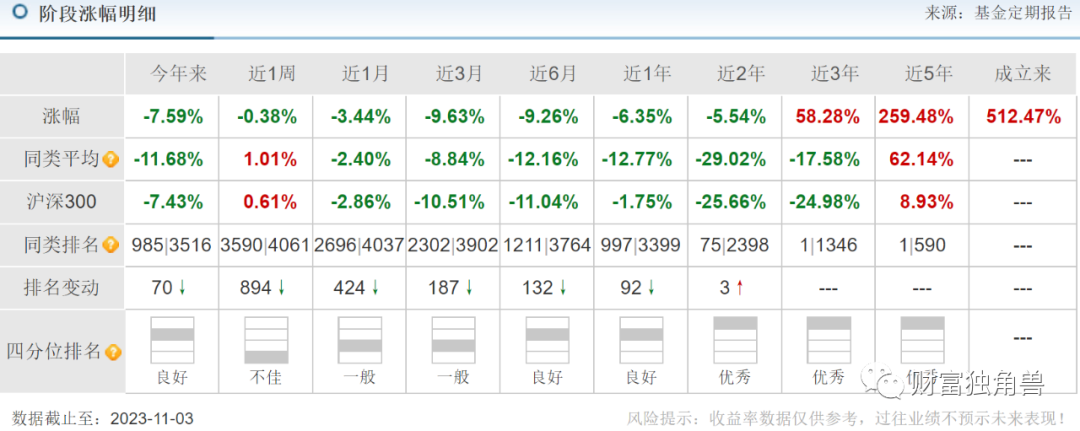

我们先看看收了7336.64万管理费的交银趋势混合基金的业绩吧,据天天基金网显示,交银趋势混合A成立于2010年12月22日,目前由杨金金管理,由于成立之间长达13年,其业绩也是经历数轮牛市,自成立来收益率512.47%,不过,近年来业绩出现亏损。

截至11月3日基金单位净值3.9658,截至3季度末基金规模61.20亿元,今年来该基金收益率-7.59%,近3月来收益率-9.63%,近6月来收益率-9.26%,近1年来收益率-6.35%,近2年来收益率-5.54%。

(数据来源于天天基金网 截至11月4日)

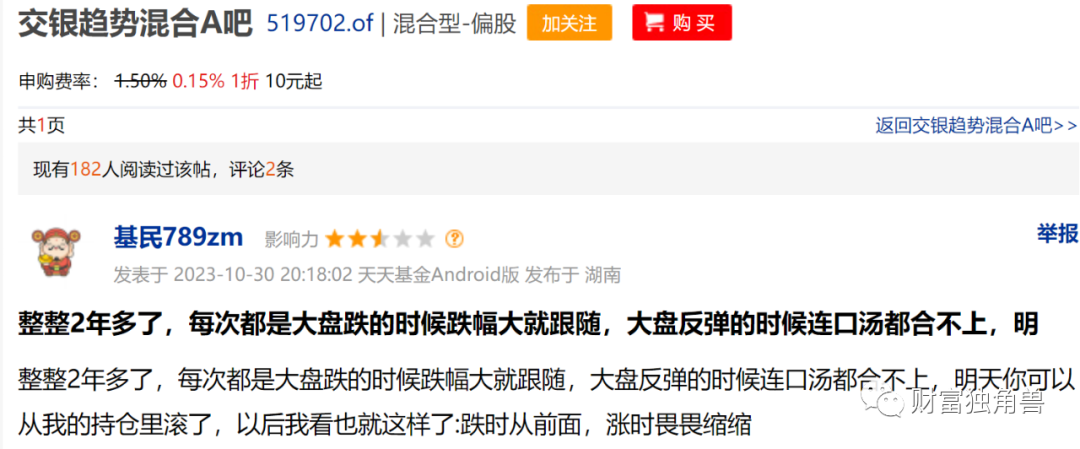

基金业绩亏损,有基民表示,整整2年多了,每次都是大盘跌的时候跌幅大就跟随,大盘反弹的时候连口汤都喝不上,明天你可以从我的持仓里滚了,以后我看也就这样了:跌时从前面,涨时畏畏缩缩。有基民跟帖表示,还真是这样,我也准备撤了。

(数据来源于天天基金网 截至11月4日)

笔者翻看各季度前十大重仓股发现,该基金自2021年3季度开始持有润丰股份,412.02万股(位列第五);2021年4季度持有380.55万股(位列第五);2022年1季度持有390.67万股(位列第二),2季度持有599.91万股(位列第一),3季度持有611.02万股(位列第一),4季度持有705.68万股(位列第一)。

2023年1季度继续增持至758.75万股(位列第一),2季度持续大幅增持892.76万股(位列第一),3季度继续持有892.76万股(位列第一)。从2021年3季度该基金持仓占净值比例的2.58%到2023年3季度的9.18%。不过,自2022年9月9日至2023年11月3日润丰股份股票价格跌幅30%。有基民表示,润飞股份哪里好?死守一辈子,对这个垃圾真是无语了。有基民跟帖表示,说是成交量太小没人接盘。

据润丰股份发布三季度业绩公告称,2023年前三季度营收约85.19亿元,同比减少28.51%;归属于上市公司股东的净利润约7.22亿元,同比减少44.74%;基本每股收益2.6元,同比减少45.26%。从营业收入和净利润上看,润丰股份的业绩并不好。

(数据来源于天天基金网 截至11月4日)

据天天基金网显示,目前杨金金旗下有3只基金,但无论是从长周期还是短周期,有2只基金都出现亏损。今年来有2基金出现亏损,其中交银趋势混合A/C亏损最大,其收益率-7.59%、-8.06%。近6月来也有两只基金出现亏损,其中交银启诚混合A/C亏损最大,其收益率-9.44%、-9.79%。

除了杨金金旗下基金业绩不理想外,笔者发现,何帅旗下的业绩也不太理想。据天天基金网显示,何帅曾于2010年至2012年任国联安基金管理有限公司研究员。2012年加入交银施罗德基金管理有限公司,曾任行业分析师。2015年7月9日起任交银施罗德优势行业灵活配置混合型证券投资基金基金经理至今,2015年9月16日起担任交银施罗德阿尔法核心混合型证券投资基金基金经理至今,2018年1月12日起任交银施罗德持续成长主题混合型证券投资基金基金经理至今。

(数据来源于天天基金网 截至11月4日)

何帅累计任职时间8年又120天,目前管理基金规模161.39亿元,在管基金4只,但无论是长周期还是短周期,何帅旗下基金都出现亏损。今年来有4只基金出现亏损,其中交银阿尔法核心混合A/C亏损最大,其收益率-21.86%、-22.26%。近6月来也有4只基金出现亏损,其中仍是交银阿尔法核心混合A/C亏损最大,其收益率-16.15%、-16.41%。近1年来也有4只基金出现亏损,其中还是交银阿尔法核心混合A/C亏损最大,其收益率-19.99%、-20.46%。

(数据来源于天天基金网 截至11月4日)

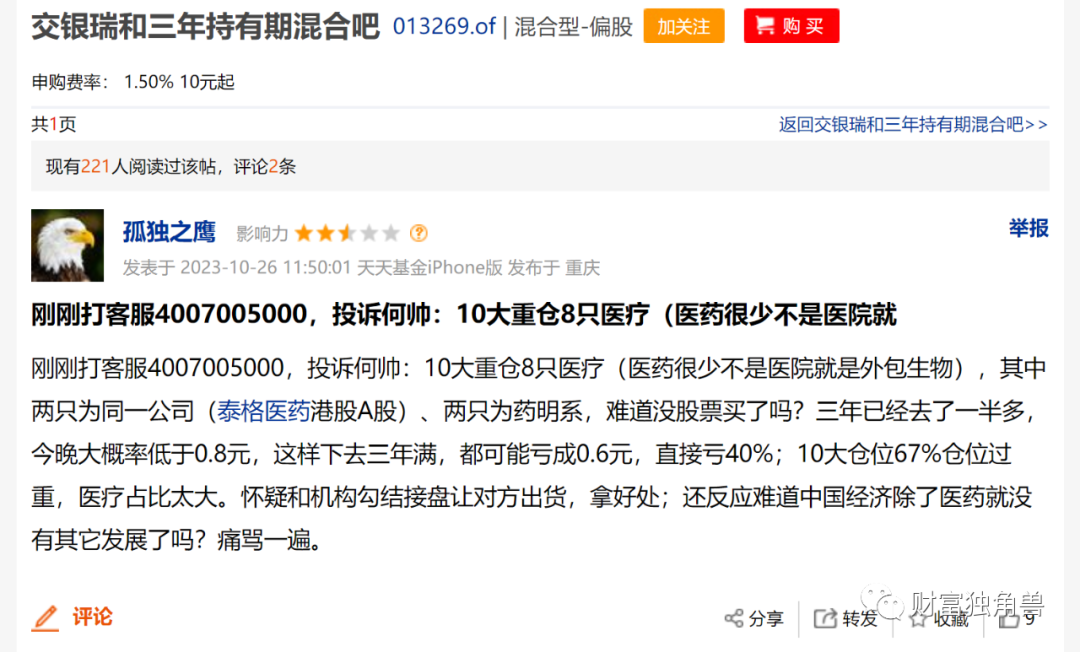

尽管从近年来业绩上看,交银阿尔法核心混合A/C亏损最大,但笔者发现,有一只成立于2022年3月2日的交银瑞和三年持有期混合业绩表现也不好,该基金一直由何帅单独管理,任职的1年又247天,任职回报-13.95%。截至今年3季度末基金规模34.03亿元。截至11月3日基金单位净值0.8605,自该基金成立来收益率-13.95%,今年来收益率-20.46%,近3月来收益率-7.44%,近6月来收益率-13.58%,近1年来收益率-11.47%。

近年来业绩出现亏损,据同花顺数据显示,在回撤率方面,在近1年中,该基金的下行风险为15.9880%,大于同类平均;最大回撤为32.5004%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。在近3年中,该基金的下行风险为-,小于同类平均;最大回撤为32.5004%,小于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。

(数据来源于天天基金网 截至11月4日)

基金业绩亏损,有基民抱怨道,刚刚打客服4007005000,投诉何帅:10大重仓8只医疗(医药很少不是医院就是外包生物),其中两只为同一公司(泰格医药港股A股)、两只为药明系,难道没股票买了吗?三年已经去了一半多,今晚大概率低于0.8元,这样下去三年满,都可能亏成0.6元,直接亏40%;10大仓位67%仓位过重,医疗占比太大。

(数据来源于天天基金网 截至11月4日)

笔者也按照基民所提供的线索,列举了旗下4只基金前十大重仓股,4只基金产品均持有爱美客,而且均位列前五大重仓股之列。我们还是以交银瑞和三年持有期混合基金为例,该基金自2022年2季度持有48.69万股的爱美客(位列第一大重仓股),2022年3季度持有53.12万股(位列第一),2022年4季度持有54.58万股(位列第二)。

2023年1季度持有61.68万股(位列第一),2023年2季度持有62.29万股(位列第二),2023年3季度持有70.72万股(位列第三)。然而,爱美客的股价自2022年4月1日至2023年11月3日下跌了31.20%。其实,2023年1季度爱美客股价创出每股646元高位时,该基金还在1季度增持了该公司的份额,如此高位加仓是否真的合适?自1月19日后,爱美客股价出现暴跌,要是从1月16日至11月3日计算,爱美客股价跌幅46%。

02

据官网显示,交银施罗德基金是中国第一批银行背景基金公司之一,交银施罗德基金管理有限公司成立于2005年8月,注册资本2亿元,交通银行、施罗德投资管理有限公司和中国国际海运集装箱(集团)股份有限公司出资比例分别为65%、30%和5%,主要经营基金募集、基金销售、资产管理业务。

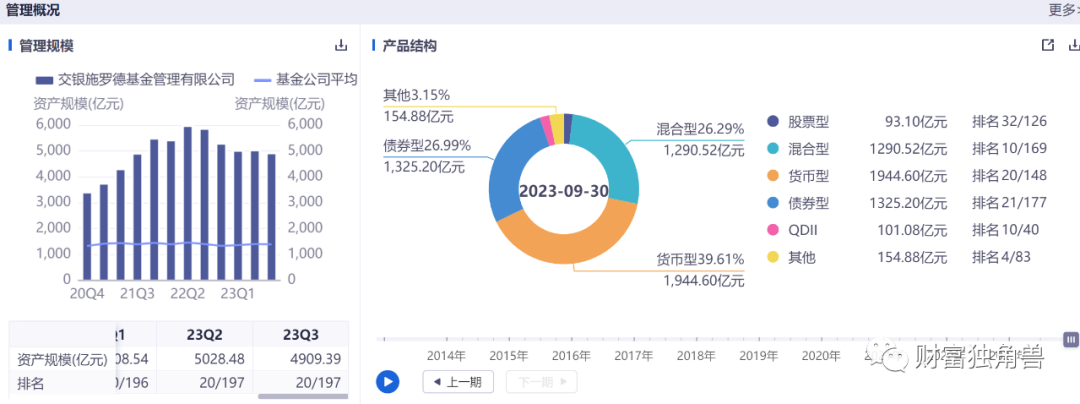

自2016年4季度交银施罗德基金规模突破1000亿元之后,其基金规模持续增长,一直到2022年2季度规模升至5963.59亿元后,整体基金规模出现下降。截至2023年6月30日规模降至5028.48亿元,相较于2022年2季度的规模,也相当于4个季度下降了935.13亿元。

从产品结构上看,交银施罗德基金货币型基金规模1881.86亿元,占比37.42%;债券型基金规模1357.17亿元,占比26.99%;混合型基金规模1408.89亿元,占比28.02%;股票型基金规模99.76亿元,QDII基金规模100.71亿元,其他类型基金180.08亿元。

(数据来源于天天基金网 截至11月4日)

经过2季度的运作,原以为交银施罗德基金规模能有所上升,但还是以下降为主,截至3季度末基金规模降至4909.39亿元。相较于2022年4季度末的5284.61亿元,3个季度下降了375.22亿元。

从产品结构上看,交银施罗德基金货币型基金规模1944.60亿元,占比39.61%;债券型基金规模1325.20亿元,占比26.99%;混合型基金规模1290.52亿元,占比26.29%;股票型基金规模93.10亿元,QDII基金规模101.08亿元。

笔者发现,从产品结构上看,交银施罗德基金权益类产品仅占3成,大部分业务还是以固收业务为主。近年来随着资产价格大幅波动,交银施罗德基金业绩并不稳定。

据交通银行披露2023年半年报,其持股65%的交银施罗德基金受市场波动影响,上半年实现净利润7.97亿元,同比减少4%。报告期末,交银施罗德基金总资产75.84亿元,净资产63.02亿元,管理公募基金规模5026亿元。

交银施罗德基金表示,公司作为集团打造财富金融特色的中坚力量,持续提升投研核心竞争力,构建多层次产品线,运用主动管理投研优势的溢出效应,提升权益、“固收+”和FOF、投顾组合管理能力,努力打造具有高质量发展核心竞争力的一流精品基金公司,服务集团财富管理能力建设。

然而,近年来随着公募基金行业收取的高额管理费与产品业绩亏损之间的矛盾日益突显,交银施罗德基金收取的管理费引起外界关注。交银施罗德基金在2022年收取了高达36.83亿元的管理费,但其产品的表现却难以令人满意。

投资者认为,高额的管理费应当与基金产品的业绩表现相匹配,但现实情况却并非如此。他们感到费用的支付并未带来相应的回报,投资者的利益受到了削减。

我们以第三季度为例,交银施罗德基金旗下79只非货基发生亏损,合计亏损76.61亿元。从基金净值变动角度来看,年初以来至10月31日,交银施罗德基金旗下净值回撤的非货基超60只,平均亏损超4.8个百分点。其中,主动权益型产品超八成下跌,平均亏超10个百分点,8只产品净值回撤超20%。

如果以基金产品为例,前三季度亏损超过10亿的3只产品分别为交银先进制造混合、交银阿尔法核心混合、交银优势行业混合,分别亏损15.08亿元、14.32亿元、10.82亿元。有基民表示,我们买基金首要目的就是赚钱,但现实却是基金出现亏损了,这不合适吧。

(数据来源于天天基金网 截至11月4日)

这次我们选取前三季度亏损超10亿的三只基金中的一只基金——交银先进制造混合A,这只基金是由刘鹏所管理的基金产品,接下来先回顾一下刘鹏旗下产品的业绩,据天天基金网显示,交银先进制造混合A成立于2011年6月22日,可以看出该基金成立时间很长,整体收益率也很高。

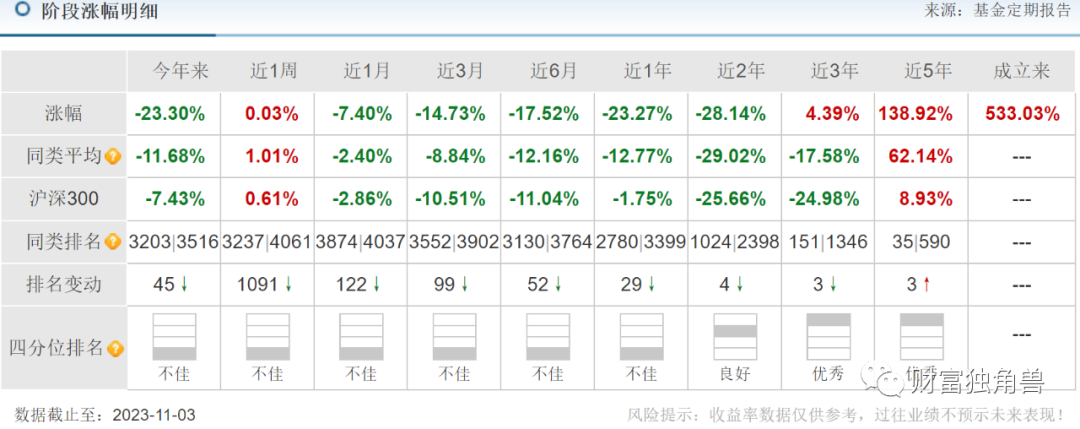

然而,近年来该基金的业绩出现下降,截至11月3日基金单位净值3.5567。自基金成立来收益率533.03%,今年来收益率-23.30%,近3月来收益率-14.73%,近6月来收益率-17.52%,近1年来收益率-23.27%,近2年来收益率-28.14%,近3年来收益率4.39%,近5年来收益率138.92%。

(数据来源于天天基金网 截至11月4日)

笔者还发现,交银先进制造混合A份额是刘鹏旗下规模最大的基金,今年2季度末基金规模69.45亿元,但截至3季度末基金规模已降至62.62亿元,1个季度降了6.83亿元。相比较交银先进制造混合A份额,交银先进制造混合C份额业绩更差,该基金成立于2022年1月24日,尽管成立时间很短,但自该基金成立来收益率却是-29.83%,今年来收益率-23.58%,近3月来收益率-14.82%,近6月来收益率-17.72%,近1年来收益率-23.59%。

(数据来源于天天基金网 截至11月4日)

据wind数据显示,交银先进制造A(519704.OF)10月24日在2023年三季度财报中披露最新持仓显示,前三大重仓股为紫光国微、振华科技、华恒生物,持仓市值分别为6.25亿元、6.06亿元、3.90亿元。与上季度相比,铂科新材、紫光国微获加仓51.58万股、3.98万股,加仓幅度为9.43%、0.56%,持仓市值为2.73亿元、6.25亿元。

华夏航空、天宜上佳、宁德时代遭减仓142.7万股、64.93万股、15.79万股,减仓幅度为4.39%、3.84%、11.88%,持仓市值为2.25亿元、2.93亿元、2.38亿元。华恒生物、航发动力、飞科电器新晋十大重仓股,持仓市值为3.9亿元、1.9亿元、1.69亿元,持仓数量为382.41万股、510.3万股、243.2万股。

值得关注的是,今年年初至今,该基金业绩一直在亏损,4月21日交银先进制造A发布2023年一季度财报,本季度亏损3.95亿元,期末基金资产净值为85.12亿元;单位净值为4.44元,本季度累计下跌4.33%,近1年累计增长1.48%,近3年累计增长77.6%;单季度申购赎回净额为-1.73亿份。

到了2季度,交银先进制造A发布的2023年二季度财报显示,该季度亏损4.6亿元,期末基金资产净值为69.45亿元;单位净值为4.19元,本季度累计下跌5.54%,近3年累计增长44.65%。进入3季度业绩亏损的格局仍未改变,据交银先进制造A2023年三季度财报显示,本季度亏损5.67亿元,期末基金资产净值为62.62亿元;单位净值为3.85元,本季度累计下跌8.24%,近3年累计增长7.82%。

原文始发于微信公众号(财富独角兽):交银施罗德三季度非货基金合计亏损76.61亿,“名将”何帅在管产品全部浮亏