近日,据北京产权交易所披露显示,中国石油集团资本有限公司(下称:中油资本)拟挂牌转让中意财产保险有限公司(下称中意财险)51%股权。若此次转让成功,中意财险将迎来“新东家”。

值得一提的是,老东家中油资本隶属于的中国石油天然气集团公司(以下简称“中石油”),目前持有多张保险牌照。而此次中油资本欲清仓的中意财险,也与中油资本打了16年的交道。

那么,为何此时中油资本选择出走中意财险,未来的接盘者将对中意财险产生怎样的影响?

“清仓”股权

中意财险自成立之时就与中石油旗下公司结下了不解之缘。

2007年4月,中意财险由中石油旗下的中油财务有限责任公司(下称:“中油财务”)和意大利忠利保险有限公司(下称:“忠利保险”)出资成立,注册资本为5亿元,合资双方各持有50%的股份。基于此,中意财险成为了国内第一家中外合资的财险公司。

之后,中油财务又将所持有的中意财险50%的股权转让给了中石油。而忠利保险也将其持有的中意财险1%的股份转让给了中石油。至此,中石油和忠利保险分别持有中意财险51%和49%的股权。

2014年,在第一大股东和第二大股东的加持下,中意财险注册资本由5亿元增加到13亿元。其中,中石油和忠利保险分别出资4.08亿元和3.92亿元,增资后持股比例一直保持稳定。

2016年,中石油全牌照金融业务平台——中油资本被批复成立,中石油将其持有的中意财险51%的股权转让给了中油资本。

若此次转让成功,中油资本将不再持有中意财险的股权。

从中意财险成立之时就对其寄予厚望的中石油,为何此时选择退出呢?

首先,从行业视角来看,近期被央企、国企股东挂牌出售的保险公司不在少数。如永诚财险6.57%股权、中煤保险8.2%股权、中航安盟财险50%股权等等。这主要与央企、国企响应“回归主业”有直接关系。

近期,国务院国资委近期印发的《国有企业参股管理暂行办法》(以下简称《办法》)指出,严格执行国有资产投资监督管理有关规定,坚持聚焦主责主业,符合企业发展战略规划,严控非主业投资,不得通过参股等方式开展投资项目负面清单规定的禁止类业务。

其次,中油资本作为中石油旗下的金融业务管理平台,手里并不只控股中意财险一家保险公司。按业务分类来看,中油资本的保险业务一共来自三家公司,除了中意财险外,还有中意人寿和中石油的专属保险。其中,成立于2002年的中意人寿同样是由中石油和忠利保险合资组建的,也是在2016年,转让给旗下中油资本。目前由中油资本和忠利保险分别持股50%。截至2023年3季度,中意人寿保险业务收入为41.05亿元,其综合偿付能力充足率为221.27%。

而专属保险则是中石油的自保业务,服务对象限定于中国石油集团内部。经营范围是中国石油集团及其成员单位的财产损失保险、责任保险、信用保险和保证保险、短期健康保险、意外伤害保险和上述业务的再保险,以及国家法律、法规允许的保险资金运用等 业务,与中意财险的部分保险产品体系相近。

此外,中油资本还是中国内地第二家取得劳合社注册经纪人资质的保险经纪公司——昆仑保险经纪的股东,间接持股51%。

IPG中国首席经济学家柏文喜认为,中油资本此时退出中意财险,可能缘于公司的战略调整,通过出售中意财险的股权,将资金投向其他更有前景的投资领域,以获得更好的投资回报。

谁来接盘中意财险?

实际上,从中意财险的业绩情况来看,中油资本的退出或许并不意外。

据财报数据显示,2011年,中意财险的净利润为-1.55亿,保险业务收入为2.42亿元。2012年,其净利润扭亏为盈,为0.13亿元,同期保险业务收入为2.56亿元。

2016年,中油资本接手中意财险,同期其保险业务收入增长至5.07亿元,但净利润开始亏损,2016年底中意财险的净利润-0.3亿元。

从2019年开始,中意财险的净利润再次扭亏为盈,实现稳定增长。2019——2022年期间,中意财险的净利润分别约为604.3万元、987.5万元、954.8万元以及2816.3万元;同期,保险业务收入分别约为8.73亿元、9.41亿元、10.6亿元以及11.86亿元。

和同为中油资本参与持股的中意人寿相比,中意财险的业绩增长比较缓慢。

2019年,中意人寿的保险业务收入为146.5亿元,净利润为11.1亿元。而2022年,中意人寿的保险业务收入已经增长至198.47亿元,同期净利润为11.72亿元。

另外,中意人寿的注册资本为37亿元,而中意财险增资之后的注册资本为13亿元。

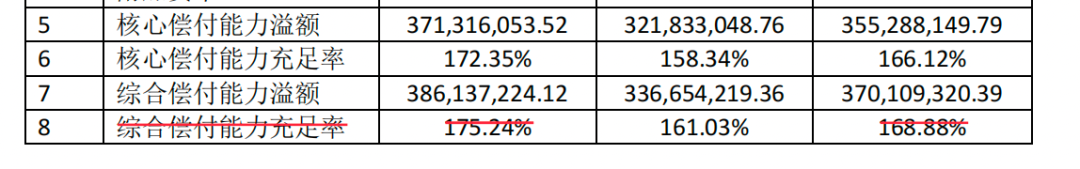

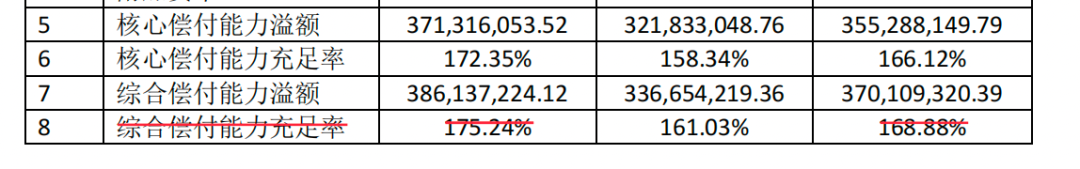

截至2023年3季度,中意人寿综合偿付能力充足率为221.27%,下季度预测数为216.25%,而中意财险的综合偿付能力充足率为175.24%,下季度预测数为168.88%。

值得一提的是,目前中意财险的董事长严九、董事何涛、副总经理戴玉青等人,均有中石油或旗下公司的履职背景,若此次股份转让成功,中意财险的董监高团队或将迎来集中调整。

柏文喜表示,出售股权的央企或国企可能会吸引一些有实力的投资者前来接盘,这些投资者可能是同行业的民营企业或者是其他具有战略投资眼光的投资者。另一方面,由于保险行业的市场前景广阔,也可能会吸引一些新的保险公司前来接盘。

不过,新的接盘者出现的过程中也可能面临一些挑战。比如,接盘者需要具备一定的资金实力和运营能力,以应对市场竞争和风险;同时,接盘者还需要对被投资公司的业务、管理等方面进行全面的评估和分析,以确定是否值得接盘。此外,由于保险行业的监管政策较为严格,接盘者还需要符合相关法规和监管要求。

广科咨询沈萌则认为,出售股权后,财险公司仍会有新的控股股东接手,所以财险公司未来的发展会取决于新的控股股东,大股东变更会对中长期的发展策略有较大影响,但对短期的日常运营影响不大。

目前,中意财险控制权能否顺利交接仍有待观察,你对中意财险的未来怎么看?欢迎评论区留言讨论。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):中石油布局16年后欲“清仓”,谁来接盘中意财险51%的股份?

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com