自古以来,国人就讲究安家置业、落地生根,因此房地产行业始终是重要的经济支柱产业之一。或许,作为外资独资寿险公司友邦人寿保险有限公司(下称“友邦人寿”),也正是看到了这一点,自去年下半年开始持续加码国内不动产。

三个月前,友邦人寿以50.3亿元获得上海北外滩89街坊商业后,近日,这家险企又拿下了一块地,友邦人寿收购了上海金创大厦4栋物业组合,总投资金额逾32亿元。

据“澎湃新闻”援引消息人士称,作为买家的友邦人寿,自2022年下半年以来持续加仓中国不动产,总投资金额已经超过200亿元。

险企投资地块以投资为主,自用为辅,因此购地无可厚非。不过,2020年至今,友邦人寿被监管层“点名”三次,在此背景下,该险企又该如何在投资地产项目时抓好主业?

香港中环干诺道中1号,友邦金融大厦坐落于此。该栋甲级商业大厦楼有37层,聚焦了包括瑞联银行、中国信达、中国民生金融控股有限公司等高规格租户。

在上海核心地段北外滩,友邦人寿还占据了一处地标型项目。2022年12月,友邦人寿官网披露,以50.3亿元投得上实发展(600748.SH)的项目公司上海实森的控股权,从而获得上海北外滩89街坊商业、办公及文化综合地产项目。

“此项目是友邦人寿成立以来进行的最大一次资产收购。”友邦人寿官网称,预计该项目总投资不超过87亿元。此投资项目的资金主要来源于保险责任准备金。

此前,友邦人寿不动产投资相对集中于港澳地区。除了友邦金融大厦,友邦的投资物业还包括香港的友邦大厦、友邦香港大楼以及澳门的友邦金融广场等。

去年下半年以来,友邦人寿持续加码国内不动产,投资项目包括上海北外滩89街坊项目、凯德人民基金、DNE(DJ NEW EASE HOLDINGS LIMITED) 金创项目基金(为上海金创大厦的4栋物业组合)、京东产发三期物流基金等多个项目。

图源:罐头图库

友邦人寿母公司友邦保险财报显示,截至2021年底,其投资物业资产价值高达47.16亿美元,约合人民币329亿元,当年投资物业的租金收入为1.66亿美元。

财经评论员郭施亮表示,友邦人寿大手笔投资不动产,一方面来自资产配置需求,另一方面是看到房地产政策松绑动作,在政策松绑预期下,险资投资增持也是顺应政策环境趋势,加大对不动产投资比例。

他认为,险资回归主业,一方面需要不断提升自身合规性,另一方面需要提升专业服务能力,通过加大不动产配置,提升潜在投资回报预期,但保险机构本质上还是需要回归主业,提升专业服务能力和合规性水平。

IPG中国区首席经济学家柏文喜表示,险资投资不动产,主要是为了浮存金(即保户向保险公司缴纳的保费)能够保值增值,所以,险资会长期持有流动性好的商业物业,包括长租公寓,以及有持续的租金收入的物业,投资对象一般以一线城市核心区优质的投资标的为主,因为这些物业安全性及流动性相对较好,以此实现预期收益。

根据保险业协会官网显示,截至2月8日,今年已有7个险资大额不动产投资项目发布,这7个项目由三家保险公司投资,涉及资金超过600亿元,是2022年同期金额的10倍以上。

险资曾被房企奉为最坚实的后盾,双方之间的合作在2020年曾迎来一波高潮。包括2020年1月太平人寿以19.07亿元举牌大悦城成为第二大股东;2020年,金科股份成功引进阳光保险等重要战略协同股东。

柏文喜称,险资热衷于投资一线城市核心地段的优质物业,以及优质的不动产组合,主要因为,目前地产行业处于低潮期,物业的整体估值相对较低,投资风险比较低,当经济回暖、楼市回暖的时候出售,容易获得比较可观的收益。

值得注意的是,2021年,随着宏观政策持续收紧,房地产行业发生了翻天覆地的变化,曾经火热入局的险企也开始撤离地产行业。

2022年,包括泰康人寿、君康人寿、大家人寿、和谐健康等保险公司都有相应的减持行为。也有保险公司在地产投资项目上损失不小。例如,中融人寿因房地产投资失利产生亏损,泰康人寿及泰康养老入股阳光城(000671.SZ)不到一年半,浮亏过半,最终选择忍痛离场。

“泰康系”与阳光城的甜蜜“婚姻”还要从2020年9月说起。彼时,阳光城公告称,泰康人寿与泰康养老与阳光城前第二大股东上海嘉闻约定,从上海嘉闻受让13.53%的股份,共计约5.5亿股,转让单价6.09元/股,转让价款约合33.78亿元。

图源:罐头图库

为此,阳光城控股股东阳光集团以及实控人吴洁、林腾蛟与泰康签署了10年业绩对赌计划,以2019年归母净利润为基础,前5年归母净利润每年年均复合增长率不低于15%,且前5年归母净利润数不低于340.59亿元。

不久,阳光城的业绩开始变脸。根据2021年三季度阳光城财报数据,前三季度该公司扣非归母净利润同比减少96.89%,加上一系列的人事变动,其中泰康方面提名的两名董事陈奕伦、以及姜佳立的陆续辞职,双方曾定下的10年“蜜月协议”仅合作不足2年就不欢而散。

截至2022年9月1日,泰康人寿通过大宗交易和集中竞价的方式合计减持其持有的公司无限售条件流通股1.65亿股,占公司总股本3.99%,此次减持计划已实施完毕。

从投资时间看,险企减持地产公司的时间上都是在房地产行业遭遇寒冬之时。友邦人寿此时进入,正是地产利好政策频出的时间。

柏文喜认为,险企对不动产的投资标的的选择非常重要,反之,一旦将资金投入很难卖的出去的物业,安全性与流动性均无法保证,收益也就成了水中花镜中月。

接连的砸钱投资不动产的喜讯,并不能掩盖友邦人寿因偿付能力数据不真实问题而被通报的记忆。

2023年开年伊始,银保监会财务会计部(偿付能力监管部)发布关于4家保险公司偿付能力数据不真实问题的通报,其中友邦人寿因三项违规而上榜。

其中,友邦人寿被指出偿付能力数据存在三大问题,包括未按规定计提最低资本、未按规定计量实际资本、风险综合评级数据填报不真实等。

具体来看,在少计提最低资本上,该公司2022年2季度偿付能力报告中,部分非基础资产穿透错误,债券分类不准确,少计提最低资本209万元。

在计量实际资本上,友邦人寿再保险系统中未及时摊回再保理赔款1827.2万元,当期资产负债表中应收分保账款少计1827.2万元,导致2022年1季度偿付能力报告中的核心一级资本少计2108万元。

2022年2季度,在友邦人寿的风险综合评级中,核保核赔人员数量、总经理室成员及中心支公司总经理离职人数、评估期之前4个季度保险公司合计投诉次数、报案支付时效、数据差错率等18项数据填报不实。

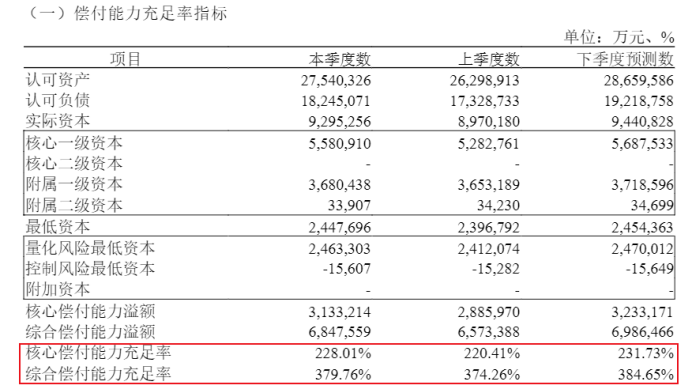

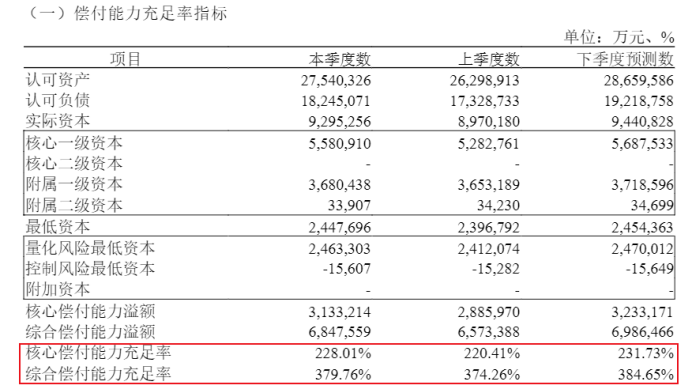

针对上述情况,友邦人寿曾表示,公司已于2022年三季度完成整改。根据2022年第三季度偿付能力报告显示,公司第三季度综合偿付能力充足率为379.76%,与前一季度相比提升了5.5个百分点;核心偿付能力充足率为228.01%,较前一季度提升了7.6个百分点。

这并不是2022年友邦人寿第一次被点名。2022年4月18日,银保监会向友邦人寿下发《风险提示函》,指出公司报送的2021年四季度保险资产负债管理匹配报告中,“资金运用比例监管”数值较实际数值存在误差,并对其提出监管要求。

如果将时间再往前拉长一点,2020年10月,友邦人寿北京、广东两地公司先后收到罚单。其中,北京公司主要问题在于“存在唆使、诱导保险代理人进行违背诚信义务的活动而被处罚”;广东公司则因为“使用含误导性表述的产品宣传资料对代理人进行培训;未按照规定使用经备案的保险费率;给予投保人保险合同约定以外的其他利益”。

险企在投资地产的同时,又该如何抓好主业?柏文喜认为,险企投资不动产与抓好主业并不矛盾,一方面做好寿险业务,另外一方面,需要把通过个人寿险聚集起来的浮存金做好投资组合和投资布局,能够使浮存金保值增值,这样才能保证寿险公司有足够的偿付能力,以及实现账面资产的升值。

当然,寿险公司也不能因为过度的投资不动产而忽视投资组合、资产组合的流动性,导致偿付能力下降,也就是说客户出险的时候如果现金流不充裕,就会导致流动性和偿付能力出现问题,可能会受到监管部门的关注和处罚,因此,险企要做好自身的收益和流动性的平衡问题。

你对友邦人寿了解多少?是否买过这家的保险产品,服务如何?评论区聊聊吧。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):进军地产豪掷百亿,却遭三次点名!友邦人寿追逐不动产能否持久?

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com