文|天峰

来源|财富独角兽

今年来A股持续震荡,资金大幅净流入指数型基金和债券型基金,规模双双创下历史新高,主动权益型基金规模则大幅缩水。深度布局指数型基金和债券型基金的公司管理资产规模获得持续提升,而押注主动权益型基金的公司管理资产规模则大幅缩水。

据天相投顾统计数据显示,按照总管理规模排名来看,前十大公募管理基金公司分别是易方达基金、广发基金、华夏基金、南方基金、天弘基金、博时基金、富国基金、嘉实基金、汇添富基金和鹏华基金;其中,易方达、广发基金、华夏基金、南方基金和天弘基金等5家公募,管理规模均在1万亿元以上。

(数据来源于天天基金网 截至11月14日)

尽管广发基金规模达万亿,但近年来权益类产品的业绩并不理想,一些权益类产品业绩出现大幅亏损。不过,这并不影响广发基金发新产品的脚步。进入11月,广发基金陆续要发布3只新基金,分别拟由蒋科、罗国庆和夏浩洋管理。

01

从基金发行来看,近年来广发基金出现一些变化,据公开数据显示,2019年-2022年,广发基金分别发行了32只、42只、66只和37只基金产品,发行规模分别达到527.55亿元、1298.06亿元、2108.26亿元和605.12亿元。

可以看出,2022年广发基金发行数量及规模双双缩水,其中,发行数量较2021年缩水四成,发行规模仅为2021年的三分之一。进入2023年,截至11月中旬广发基金共发行35只基金,发行规模为276.92亿元,这与2022年的发行规模又形成鲜明对比。

(数据来源于天天基金网 截至11月14日)

据天天基金网显示,广发基金近期正在发行3只基金,其中广发睿杰精选混合发起式A1/A2/A3拟由蒋科单独管理,集中认购期2023年11月9日-11月22日,该基金为混合型-偏股基金。罗国庆也将于11月20日-12月1日期间发行广发中证国新央企股东回报ETF发起式联接A/C基金,该基金属于指数型-股票型基金。

与罗国庆同一时期,夏浩洋也将发行1只新产品-广发中证半导体材料设备主题ETF基金,该基金也是指数型-股票基金。有基民惊叹道,临近年底连发新产品,这广发基金是为年终冲业绩吗?

据天天基金网显示,蒋科曾任海通证券股份有限公司行业分析师,上投摩根基金管理有限公司行业研究员,广发基金管理有限公司成长投资部行业研究员。现任广发基金管理有限公司基金经理助理。2020年4月8日任广发趋势动力灵活配置混合型证券投资基金的基金经理助理。

(数据来源于天天基金网 截至11月14日)

自2020年4月30日起任广发趋势动力灵活配置混合型证券投资基金基金经理。现任广发研究精选股票型证券投资基金基金经理。蒋科累计任职3年又198天,目前管理的总规模30.73亿元,任职期间最佳基金回报46.07%。据天天基金网显示,目前蒋科在管基金只有2只,但无论是长周期,还是短周期业绩都出现亏损。

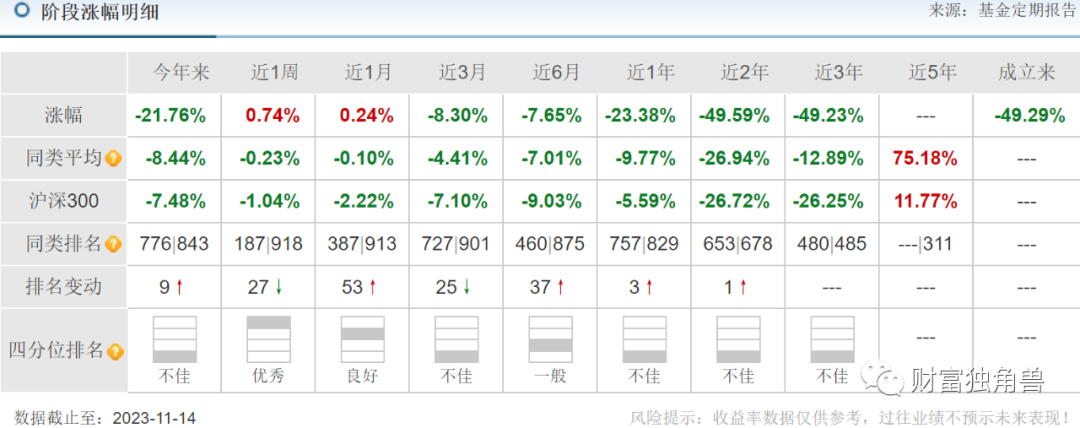

近6月来有2只基金出现亏损,其中亏损最大的是广发趋势动力混合A/C,其收益率-14.01%、-14.21%。近1年来也有2只基金出现亏损,其中亏损最大的是广发研究精选股票A/C,其收益率-23.38%、-23.67%;近2年来也有2只基金出现亏损,其中亏损最大的是广发研究精选A/C,其收益率-49.59%、-49.99%。

(数据来源于天天基金网 截至11月14)

据天天基金网显示,广发研究精选股票A成立于2020年11月4日,截至3季度末基金规模11.03亿元。截至11月14日基金单位净值0.5071,该基金自成立来收益率-49.29%,今年来收益率-21.76%,近3月来收益率-8.30%,近6月来收益率-7.65%,近1年来收益率-23.38%。

近2年来收益率-49.59%,近3年来收益率-49.23%。据天天基金网显示,自2020年11月4日-2023年8月16日一直由孙迪,其管理的2年又285天,任职回报-46.27%。2023年8月17日至今又由蒋科管理,任职天数90天,任职回报-5.62%。

(数据来源于天天基金网 截至11月14日)

基金业绩亏损,基民情绪激动,有基民表示,强烈要求广发基金停止收管理费,停止基金操作,等基金回本后解散还给持有人。也有基民表示,孙迪这提了几年管理费,赔了一半钱,一句道歉的话没有,拍拍屁股走了,连个说法都没有?

(数据来源于天天基金网 截至11月12日)

基金业绩亏损严重,基金规模也大幅下降。该基金成立之初有50.36亿元,但自2021年1季度出现20.73亿份大额赎回后,后面的6个季度都出现大份额赎回,这导致该基金规模大幅缩水。截至2023年9月30日,广发研究精选股票A,期末净资产11.03亿元,比上期减少20.22%。相较于2020年4季度下降了39.33亿元。

(数据来源于天天基金网 截至11月14日)

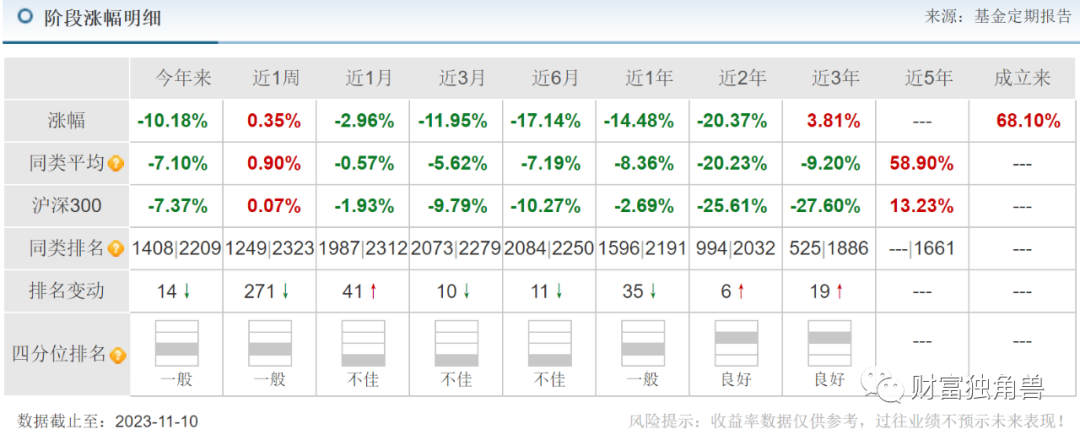

据天天基金网显示,广发趋势动力混合A 成立于2018年12月25日,截至3季度末基金规模14.89亿元。截至11月14日基金单位净值1.5281,该基金自成立来收益率68.10%,今年来收益率-10.18%,近3月来收益率-11.95%,近6月来收益率-17.14%,近1年来收益率-14.48%,近2年来收益率-20.37%,近3年来收益率3.81%。

(数据来源于天天基金网 截至11月14日)

要说广发研究精选股票A是蒋科刚接盘不久的基金,那广发趋势动力混合A更加能看出蒋科的实际水平。从基金经理一览表看出,该基金最早由苗宇管理,1年又126天,任职回报16.04%;2020年4月30日-2021年1月20日由苗宇和蒋科管理,任职天数265天,任职回报62.95%。但2021年1月21日至今由蒋科单独管理,任职天数2年又296天,任职回报-11.10%。

(数据来源于天天基金网 截至11月14日)

对于基金净值下降,笔者翻看各季度前十大重仓股发现,该基金自2023年2季度持有科思股份,2季度持有104.00万股,3季度持有138.42万股。然而,科思股份6月6日创出83.56元/股高位后,科思股份价格出现下跌,6月6日-11月13日股票价格下跌24.56%。

笔者还发现,该基金还于2022年4季度持有27.20万股的金种子酒,2023年1季度持有54.60万股,2023年2季度持有328.41万股,2023年3季度持有354.29万股。然而,自2023年1月6日-2023年11月13日金种子酒股票价格下跌16.56%。

值得关注的是,在分析蒋科旗下基金业绩时,笔者发现,蒋科接盘过孙迪管理过的基金,通过查看孙迪旗下基金业绩发现,孙迪旗下基金业绩也不好。据天天基金网显示,孙迪曾任广发基金管理有限公司研究发展部研究员、部门总经理助理、副总经理。

现任广发基金管理有限公司研究发展部总经理、广发资源优选股票型发起式证券投资基金基金经理(自2017年12月14日起任职)、广发品牌消费股票型发起式证券投资基金基金经理(自2017年12月14日起任职)、广发高端制造股票型发起式证券投资基金基金经理(2019年4月11日至2021年8月19日任职)。2021年1月6日至2022年5月31日任广发兴诚混合型证券投资基金基金经理。广发诚享混合型证券投资基金基金经理(自2021年2月8日起至2022年5月10号)。曾任广发研究精选股票型证券投资基金基金经理。

(数据来源于天天基金网 截至11月14日)

据天天基金网显示,孙迪累计任职时间5年又335天,目前管理基金规模12.15亿元。然而,近年来孙迪旗下基金业绩出现大幅亏损,今年来有3只基金出现亏损,其中亏损最大的是广发先进制造股票发起式A/C基金,其收益率-32.52%、-32.76%,同类排名836|843、837|843,排名倒数第7、第6。

近6月来也有3只基金出现亏损,其中亏损最大的是广发先进制造股票发起式A/C基金,其收益率-10.54%、-10.73%。近1年来有2只基金出现亏损,其中还是广发先进制造股票发起式A/C基金,其收益率-36.31%、-36.56%。近2年来有2只基金出现亏损,其中广发资源优选股票A/C亏损最大,其收益率-43.90%、-44.35%。

(数据来源于天天基金网 截至11月14日)

据天天基金网显示,广发先进制造股票发起式A成立于2022年3月1日,截至3季度末基金规模1.61亿元。截至11月14日基金单位净值0.7092,该基金成立来收益率-29.08%,今年来收益率-32.52%,近3月来收益率-11.87%,近6月来收益率-10.54%,近1年来收益率-36.31%。该基金由孙迪单独管理,任职1年又259天,任职回报-29.08%。

笔者还发现,该基金于2023年2季度持有22.86万股中际旭创,2023年3季度持有22.86万股中际旭创。但自2023年6月20日-2023年11月13日中际旭创股票价格下跌34.44%。值得关注的是,该基金自成立来一直持有晶澳科技,2022年2季度持有32.25万股。

2022年3季度增持至82.31万股,2022年4季度持有77.67万股;2023年1季度减持至70.36万股,2023年2季度增持有77.23万股,然而,到了2023年3季度前十大重仓股却没有了晶澳科技的身影。回顾晶澳科技的股价走势,自2022年4月1日至2023年11月15日股票价格跌幅69.64%。如此持股,自然导致基金业绩亏损。

02

据广发基金官网显示,广发基金管理有限公司成立于2003年8月5日,下设全资子公司瑞元资本管理有限公司和广发国际资产管理有限公司。广发基金坚持“专业创造价值、客户利益为上”的理念,致力成为值得托付的领先全能资产管理机构,为客户创造长期可持续的回报。

然而,据Wind风控显示,广发基金管理有限公司2023年4月23日披露2022年年度重要财务指标,2022年净利润21.34亿元,同比下降17.53%;营业收入83.92亿元;总资产为163.93亿元,上年同期总资产为149.44亿元。尽管净利润出现下降,但管理费可没少收,广发基金管理基金564只,管理基金资产1.23万亿元,管理费用总计73.57亿元。

作为广发基金的明星经理,刘格菘在为公司赚钱方面表现得非常优秀。2022年,他在管的6只基金产品合计为广发基金贡献9.49亿元的管理费。进入2023年广发基金上半年也实现了营收和净利双增长。具体来看,广发基金上半年的营业收入为43.36亿元,同比增长10.26%;净利润为12.15亿元,同比增长21.28%,也实现了营收和净利双增长。

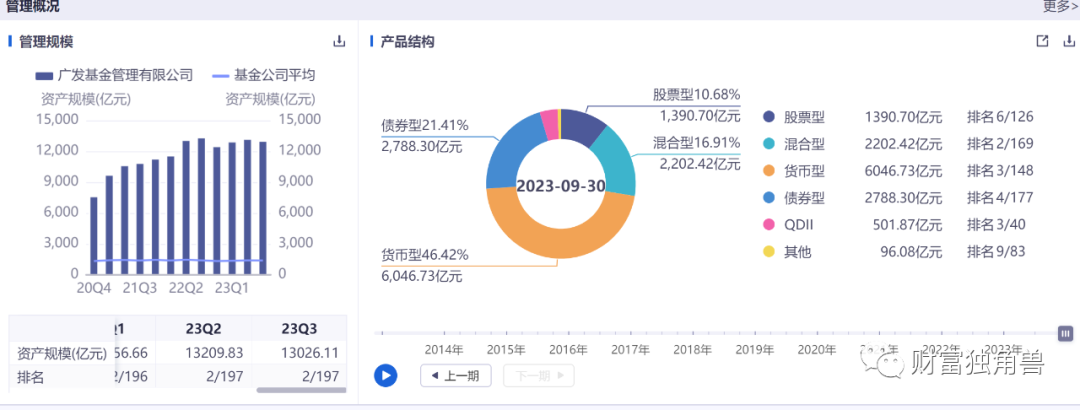

值得关注的是,从基金规模增速上看,广发基金增长较为迅速,广发基金2021年1季度,资产规模已经达到9721.24亿元,环比增长近三成,其排名也升至第三;到了2022年2季度末,广发基金资产规模增至13099.49亿元,环比增长13%,其排名升至第二;截至2023年3季度末,广发基金规模跃升至1.3万亿,在可比的197家基金公司中稳居第二。

从产品结构上看,广发基金旗下货币基金规模6046.73亿元,占比46.42%;债券型基金规模2788.30亿元,占比21.41%;混合型基金规模2202.42亿元,占比16.91%;股票型基金规模1390.70亿元,占比10.68%。从产品结构上看,固收业务占比达6成。

然而,市场最为关注的还是广发基金的刘格菘。今年一季刘格菘曾对市场表示,2023年二季度的表现持乐观的态度,随着公司季度业绩逐渐披露,市场权重倾向也会逐渐从逻辑演绎展望转向扎实基本面验证,预计更注重基本面和估值的匹配度。

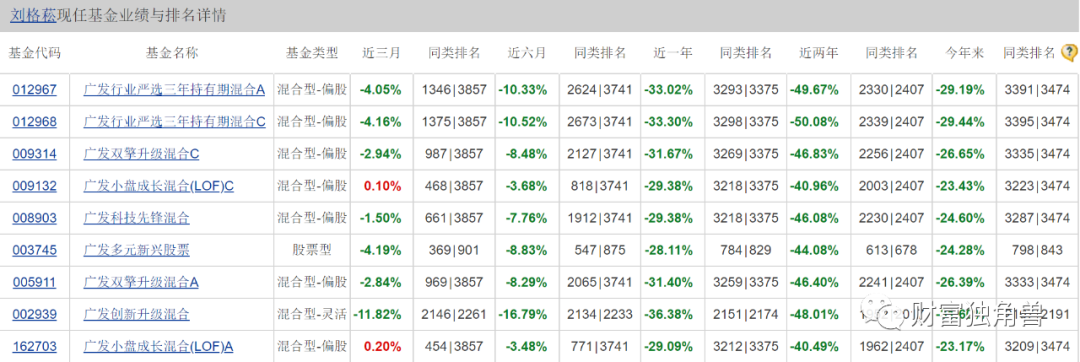

然而,现实却是,顶流基金经理刘格菘管理的6只基金全部出现亏损,而且截至3季度末刘格菘旗下基金规模降至394.95亿元,相较于2022年4季度末的564.82亿元,下降了169.87亿元。2020年底刘格菘管理的基金规模曾到达843亿元,如今只剩下394亿元,不到顶峰时的一半。

据天天基金网显示,刘格菘曾任中邮创业基金管理有限公司研究员、基金经理,融通基金管理有限公司权益投资部总经理、基金经理,广发基金管理有限公司权益投资一部研究员、权益投资一部副总经理、北京权益投资部总经理,现任广发基金管理有限公司成长投资部总经理。

(数据来源于天天基金网 截至11月14日)

据天天基金网显示,目前刘格菘有6只在管基金,但这6只基金业绩并不理想。今年来有6只基金出现亏损,其中广发创新升级混合基金亏损最大,其收益率-31.60%;近1年来也有6只基金出现亏损,其中广发创新升级混合基金亏损最大,其收益率-36.38%;近2年来也有6只基金出现亏损,其中广发行业严选三年持有期混合A/C亏损最大,其收益率-49.67%、-50.08%。

(数据来源于天天基金网 截至11月14日)

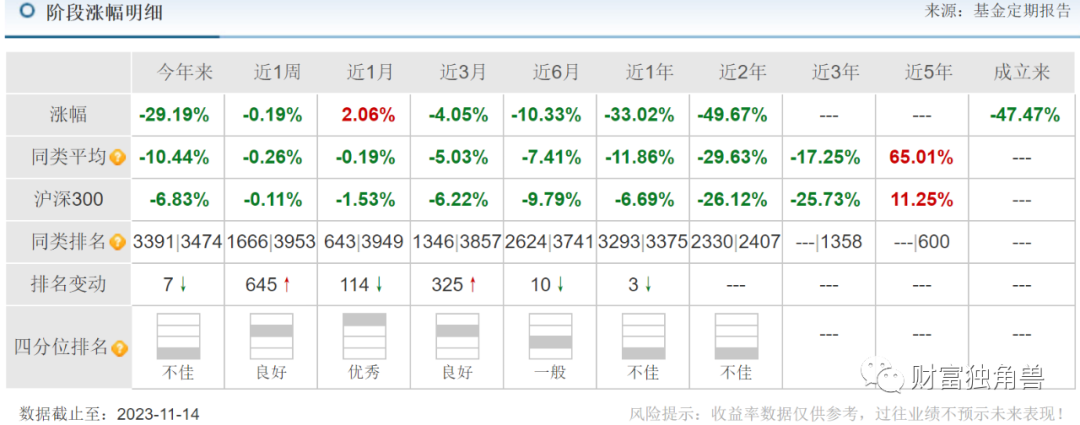

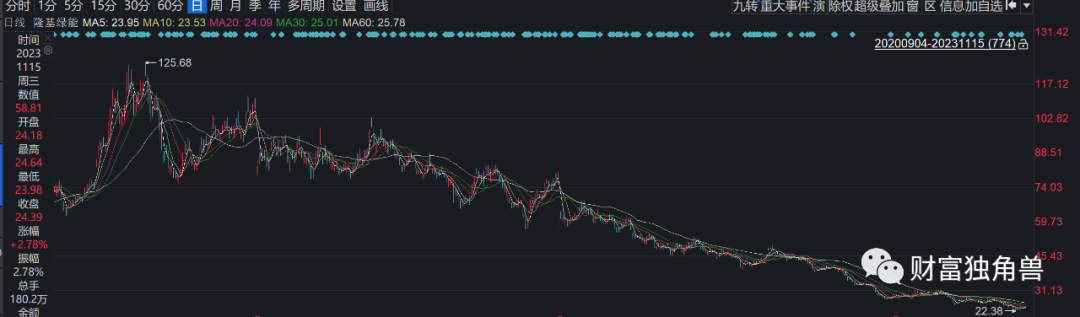

我们以广发行业严选三年持有期混合A为例,该基金成立于2021年8月26日,截至3季度末基金规模75.16亿元。截至11月14日基金单位净值0.5253,该基金自成立来收益率-47.47%,今年来收益率-29.19%,同类平均收益率-10.44%;近6月来收益率-10.33%,同类平均收益率-7.41%;近1年来收益率-33.02%,同类平均收益率-11.86%;近2年来收益率-49.67%,同类平均收益率-29.63%。

(数据来源于天天基金网 截至11月14日)

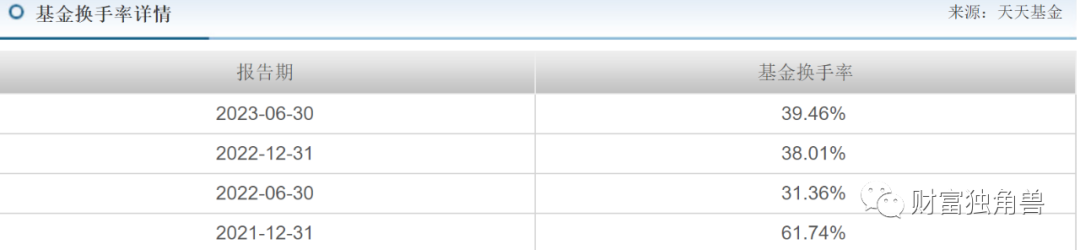

尽管基金规模达,并不提倡通过高换手换取高收益,但广发行业严选三年持有期混合A如此低的换手率也令人难以接受,4个季度几乎都未能超过62%。如此低的换手率等于死水一滩,对基民极为不利。笔者还查询该基金持仓明细发现,该基金自成功发行后,一直重仓持有隆基股份(备注:隆基股份已于2022年5月16日更名为隆基绿能)。

据天天基金网显示,2021年四季度隆基绿能股价正处于高点位置,而2021年四季度该基金却一下子买进1898.09万股,而且持股比例10.53%,超过10%持股上限。然而,或许是经受不住隆基股份股价大跌,到了2022年一季度,又减持至1641.63万股,2022年2季度又增持至2,228.19万股,2022年3季度2,508.25万股,2022年4季度持有2,508.25万股。

2023年1季度持有2,508.25万股,2023年2季度减持至2,364.32万股,2023年3季度持有2,364.32万股。然而,隆基绿能股票价格,自2021年10月8日至2023年11月15日隆基绿能的股票价格下跌了70.43%。值得关注的是,2022年一季报该基金前三大重仓股中,隆基股份、晶澳科技、阳光电源股价,这些股票价格均出现大幅下跌。

值得关注的是,笔者发现,2021年三季度,广发行业严选三年持有期混合A已经持有1,266.62万股的晶澳科技,2021年4季度增持至1,644.50万股的晶澳科技。2022年1季度持有1,494.49万股,2022年2季度增持至1,827.51万股,2022年3季度增持至1,929.19万股,2022年4季度持有1,929.19万股。

2023年1季度持有1,929.19万股,2023年2季度再度增持至2,314.34万股,2023年3季度增持至2,414.22万股。从持股节奏上看,晶澳科技股价一路跌,该基金却一路持有。自2021年10月8日至2023年11月15日晶澳科技股票下跌了63.78%。

(数据来源于天天基金网 截至11月14日)

据天天基金网显示,广发行业严选三年持有期混合A基金成立之初有137.39亿元,但自2021年4季度开始该基金就出现亏损,由于属于三年封闭期基民无法赎回,因此,规模降低应该就是纯亏损,可以看出每个季度基金规模都在下降。截至2023年9月30日,广发行业严选三年持有期混合A,期末净资产75.16亿元,比上期减少15.84%。

原文始发于微信公众号(财富独角兽):广发基金年底连发新品为“冲业绩”?拟任基金经理旗下产品接近“腰斩”引质疑