过去十年,互联网金融行业完成了去芜存菁,迈向规范化发展阶段。在互联网金融行业的重要开拓者共同推动下,小额、分散、无抵押的互联网贷款受到广泛认可,发展空间也由此打开。

11月22日晚间,嘉银金科发布了其2023年第三季度未经审计的财务报告,在第三季度中,无论是促成交易金额,还是营收、净利,嘉银金科均有一定幅度的同比增长,同时公司还对外宣布品牌名称正式升级为“嘉银科技”。

但独角金融发现,嘉银科技在第三季度坏账率却有所提升,特别是海外市场贷款量增加后,“无法收回的应收款项、合同资产、应收贷款”较去年同期均有所提升。

第三季度获客成本提高,

重复借款率上升至71.5%

财报显示,嘉银科技第三季度促成交易金额达约242亿元,同比增长62.4%;实现营业收入约14.66亿元,同比增长64.0%;实现净利润约3.24亿元,同比增长30.6%。重复借款率从2022年同期的63.8%上升至71.5%。平均借款金额达10972元,同比增长8%。

嘉银科技在此次财报中还披露了今年第二次股息派发的计划和相关安排。对于流通中的普通股,该公司预计将支付每股0.10美元、折合每ADS 0.40美元的现金股息。有关这次股息发放的具体时间安排及其他相关细节,将在后续的信息披露公告中陆续宣布。

从收入构成来看,贷款便利服务收入为人民币9.365亿元(1.284亿美元),较2022年同期增长18.1%。这一增长主要是由于公司机构融资合作伙伴的贷款发放量增加。其他收入为人民币5.298亿元(7260万美元),而2022年同期为人民币1.014亿元。增加的主要原因是来自金融担保服务的担保收入增加。

从运营成本来看,第三季度,贷款和服务费用为人民币5.443亿元(7460万美元),而2022年同期为人民币1.484亿元,主要是由于贷款发放量和与金融担保服务相关的费用增加。未收回应收款项、合同资产、应收贷款及其他备付金为人民币850万元(合120万美元),较2022年同期增长44.1%,主要原因是海外市场贷款额增加。

第三季度,销售和营销费用为人民币4.08亿元(5590万美元),较2022年同期增长26.1%,主要是由于借款人获取费用的增加。一般和行政费用为人民币5320万元(730万美元),较2022年同期增长3.5%,主要是由于员工薪酬和相关福利支出的增加。研发费用为人民币7050万元(970万美元),较2022年同期增长25.0%,主要是由于研发部门员工人数增加导致员工薪酬增加。

每股基本净利润和摊薄后净利润均为1.51元人民币(0.21美元),而2022年第三季度为1.15元人民币。每股ADS的基本净利润和摊薄净利润均为6.03元人民币(0.83美元),而2022年第三季度为4.60元人民币。

截至2023年9月30日,嘉银科技的现金及现金等价物为人民币1.803亿元(合2470万美元),而截至2023年6月30日为人民币2.889亿元。

嘉银科技公司预计,其2023年第四季度的贷款便利化额将达到约人民币200亿元。这一预测反映了公司对市场和经营状况的当前和初步看法,这些看法可能会发生变化。

独角金融发现,营收、净利及“促成交易金额”等重要数据均有所增长背后,嘉银科技隐忧仍在,其中之一便是坏账率。

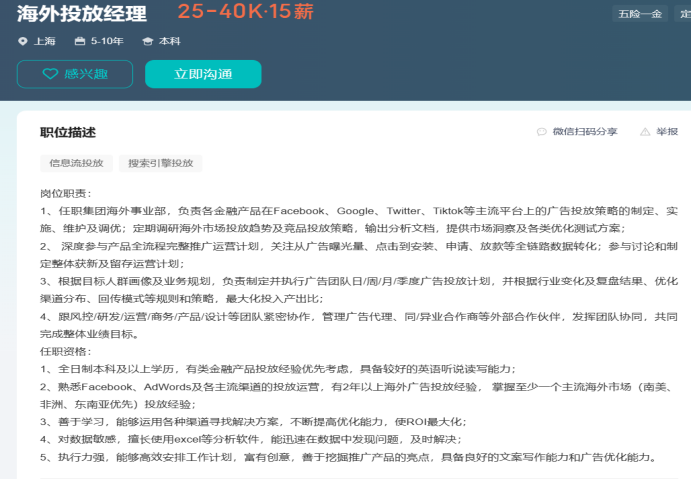

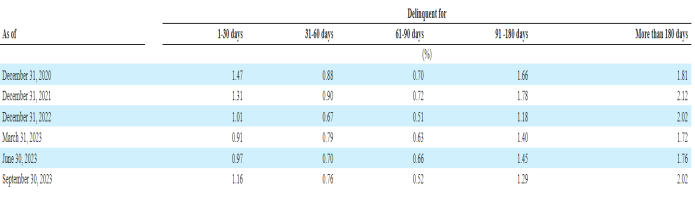

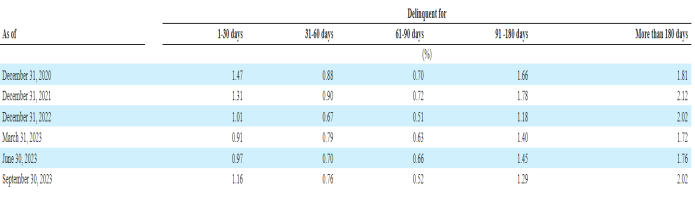

嘉银科技1-30天逾期率 数据来源:财报

三季报显示,截至9月30日,公司30天坏账逾期率达到1.16%,该数据相比6月末、3月末均有所提升。

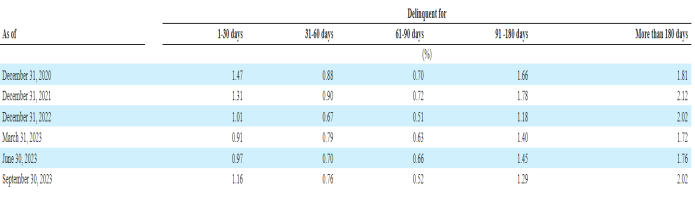

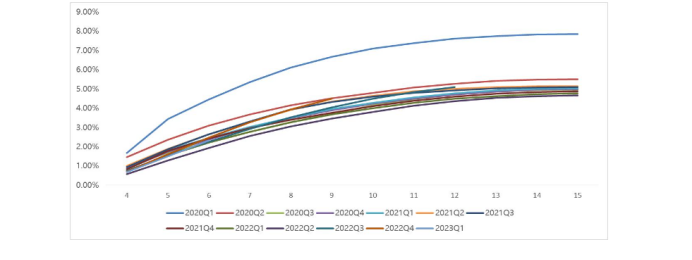

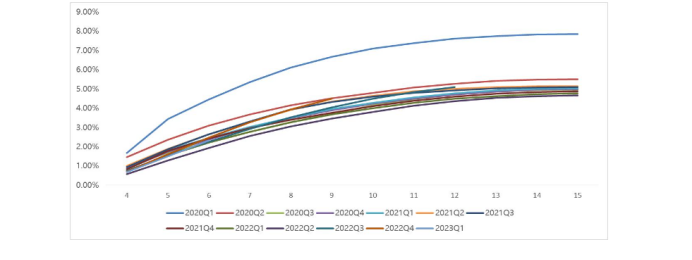

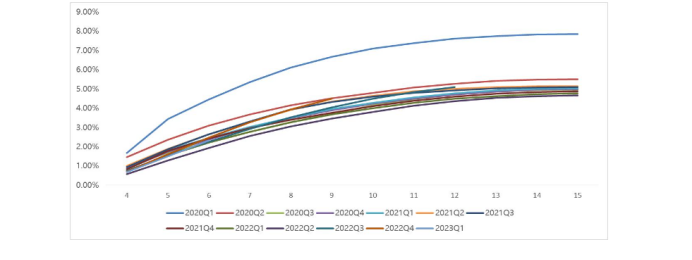

和同行相比,Vintage逾期率方面(又称为静态(池)逾期率,计算逻辑是取特定一段时期(Vintage)的信贷资产放款金额作为分母,然后选取需要监控的某一账龄(month on book)作为分母,两者相比得出数据)表现也不尽如人意。

比如2020年一季度所放贷款,经过一年时间后,逾期率维持在7%以上;而2023年一季度所放贷款,逾期率虽有所下降,但M6+逾期率也维持在0.5%—1%之间。

嘉银科技1-30天逾期率 数据来源:财报

三季报显示,截至9月30日,公司30天坏账逾期率达到1.16%,该数据相比6月末、3月末均有所提升。

和同行相比,Vintage逾期率方面(又称为静态(池)逾期率,计算逻辑是取特定一段时期(Vintage)的信贷资产放款金额作为分母,然后选取需要监控的某一账龄(month on book)作为分母,两者相比得出数据)表现也不尽如人意。

比如2020年一季度所放贷款,经过一年时间后,逾期率维持在7%以上;而2023年一季度所放贷款,逾期率虽有所下降,但M6+逾期率也维持在0.5%—1%之间。

嘉银科技Vintage逾期率(M3+) 数据来源:财报

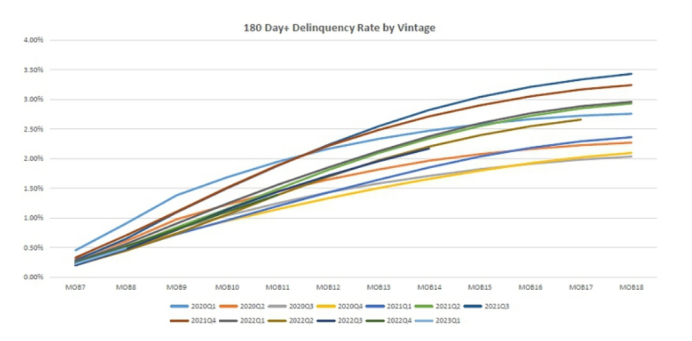

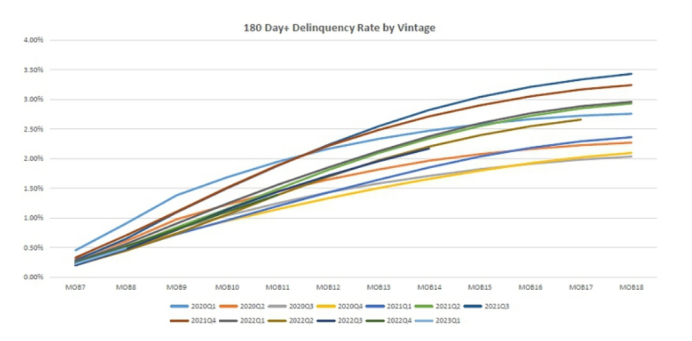

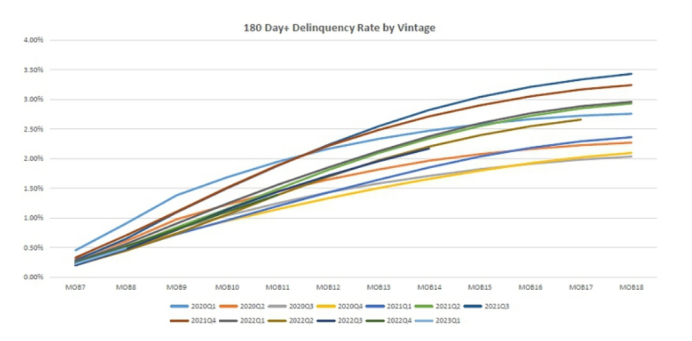

作为对比,奇富科技2020年一季度所放贷款,经过一年时间后逾期率表现维持在3%以下;而2023年一季度所放贷款,M6+逾期率也维持在0.5%以下。

嘉银科技Vintage逾期率(M3+) 数据来源:财报

作为对比,奇富科技2020年一季度所放贷款,经过一年时间后逾期率表现维持在3%以下;而2023年一季度所放贷款,M6+逾期率也维持在0.5%以下。

奇富科技Vintage逾期率(M6+) 数据来源:财报

嘉银科技表示,受宏观经济缓慢恢复和部分不确定因素的影响,我们观察到信贷市场这个阶段风险波动还是比较明显的,资产状况和风险管理也成为了同业讨论的关键议题。一些风险的早期指标有所波动,也体现出借款人对于后续市场不确定性的消极情绪。

对此,嘉银科技已经采取了一系列相关举措,包括获客端和头部平台联合建模,提升用户甄别及筛选效率,将风险管理前置。风控团队不断优化、迭代风控模型和收紧风控策略。反欺诈团队利用 AI 大模型拦截高风险申请等等,为应对不断变化的市场环境做了充足的准备。

嘉银科技表示,需要特别提醒的是,每个公司针对风险数据的计算方式和披露口径不尽相同,针对的客户群体更是存在明显差异。风控方面我们将秉承着审慎运营、精细化管理的理念,坚持长期、健康、可持续的发展。

独角金融注意到,公司31—60天逾期率、61—90天逾期率有所下降。

嘉银科技逾期率有所提升,或是因其海外业务扩大后,无法把控资产质量风险所致。公司在三季报中表示:“无法收回的应收款项、合同资产、应收贷款及其他备抵为人民币850万元(120万美元),较2022年同期增长44.1%,主要由于来自海外市场的贷款量增加。”

嘉银科技称,这里所说的费用项目,其实是将“开展海外业务所要面对的欠款回收、汇率风险、计提和当地市场的宏观环境波动”等种种因素都囊括进去的综合考量。此处的“无法回收”并不特指“已经无法回收的欠款”。

嘉银科技表示,需要进一步指出的是,计提的增加一方面是海外业务快速起量,业务规模不断扩大,同时有去年同期基数较低的因素:“海外业务是公司国际化的重要战略,我们将持续扩大规模、优化盈利模式,寻找潜在的拓展机会。”

根据“资本邦”此前报道,嘉银科技正是国内较早进军海外市场的金融科技公司之一。截至2022年初,嘉银科技在拉美、非洲等地区取得了初步的成果,其中墨西哥市场的布局时间较早,业务体系成熟,盈利能力稳定,在当地市场中名列前茅。

在2023年一季度财报中,嘉银科技还提到,通过增加对印尼地区的投入,继续在当地市场探索业务契机;尼日利亚地区业务的放款规模和收入水平均有大幅提升,已经具备一定规模,并为公司未来在非洲市场进一步拓展目标夯实基础。

对于公司下一阶段的发展,嘉银科技彼时表示,未来在尼日利亚市场进一步开展多元化获客模式,减少对单一获客渠道依赖,持续优化获客效率,专注于提高业务的盈利能力、创新合作模式、加速产品研发和在当地市场的渗透。

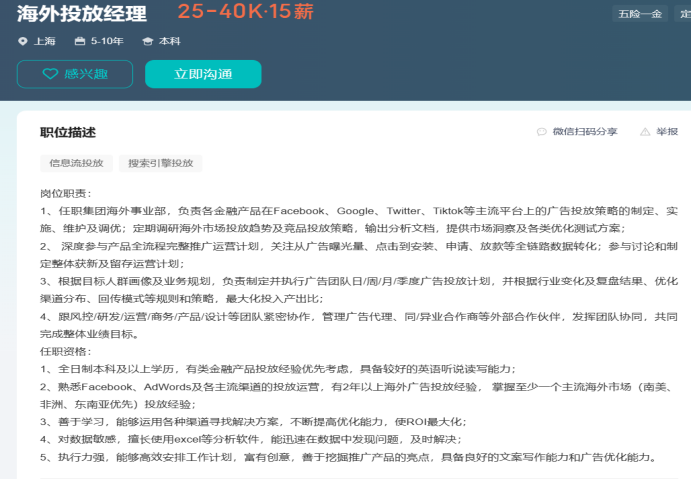

在某投放平台中,公司对海外投放经理开出了37.5—60万元的年薪。该岗位任职集团海外事业部,负责各金融产品在Facebook、Google、Twitter、Tiktok等主流平台上的广告投放策略的制定、实施、维护及调优;定期调研海外市场投放趋势及竞品投放策略,输出分析文档,提供市场洞察及各类优化测试方案。

要求“有类金融产品投放经验优先考虑,具备较好的英语听说读写能力”等。

布局海外的金融科技公司当然不止嘉银科技,同样在印尼的,还有Easycash(洋钱罐)、WeLab(汇立集团)等。

信也科技于2019年开始布局国际化业务,其中印尼市场贡献了大部分江山。截至今年年中,信也科技在印尼的整体交易规模可以排到市场前三名。

根据信也科技2023年一季度财报,报告期内国际业务收入为4.47亿元人民币,同比增长165.9%,占当季公司总收入的14.7%。在印尼业务中,由当地金融机构融资的交易额占比已从2021年同期的10%上升至2022年四季度的63%。

嘉银科技表示,通过横向比较,目前嘉银科技在当地的资产质量与同行相比,处于较优水平:

“作为海外市场的参与方,我们更关注的是在当地业务的整体盈利性,而坏账率只是其中一个指标,并且这个指标受当地市场环境、宏观经济政策等多项重要因素影响。我们作为当地市场的参与方,无法从公司运营的角度出发,让当地资产质量出现根本性的转变。

依靠海外业务业绩大幅增长嘉银科技,未来对增加海外市场的盈利性还是有一定的优化考虑的,比如公司会考虑拉长整体的借款期间或者提高件均,这样一方面可以摊薄前期的获客成本,另一方面也会增加用户的粘性。

奇富科技Vintage逾期率(M6+) 数据来源:财报

嘉银科技表示,受宏观经济缓慢恢复和部分不确定因素的影响,我们观察到信贷市场这个阶段风险波动还是比较明显的,资产状况和风险管理也成为了同业讨论的关键议题。一些风险的早期指标有所波动,也体现出借款人对于后续市场不确定性的消极情绪。

对此,嘉银科技已经采取了一系列相关举措,包括获客端和头部平台联合建模,提升用户甄别及筛选效率,将风险管理前置。风控团队不断优化、迭代风控模型和收紧风控策略。反欺诈团队利用 AI 大模型拦截高风险申请等等,为应对不断变化的市场环境做了充足的准备。

嘉银科技表示,需要特别提醒的是,每个公司针对风险数据的计算方式和披露口径不尽相同,针对的客户群体更是存在明显差异。风控方面我们将秉承着审慎运营、精细化管理的理念,坚持长期、健康、可持续的发展。

独角金融注意到,公司31—60天逾期率、61—90天逾期率有所下降。

嘉银科技逾期率有所提升,或是因其海外业务扩大后,无法把控资产质量风险所致。公司在三季报中表示:“无法收回的应收款项、合同资产、应收贷款及其他备抵为人民币850万元(120万美元),较2022年同期增长44.1%,主要由于来自海外市场的贷款量增加。”

嘉银科技称,这里所说的费用项目,其实是将“开展海外业务所要面对的欠款回收、汇率风险、计提和当地市场的宏观环境波动”等种种因素都囊括进去的综合考量。此处的“无法回收”并不特指“已经无法回收的欠款”。

嘉银科技表示,需要进一步指出的是,计提的增加一方面是海外业务快速起量,业务规模不断扩大,同时有去年同期基数较低的因素:“海外业务是公司国际化的重要战略,我们将持续扩大规模、优化盈利模式,寻找潜在的拓展机会。”

根据“资本邦”此前报道,嘉银科技正是国内较早进军海外市场的金融科技公司之一。截至2022年初,嘉银科技在拉美、非洲等地区取得了初步的成果,其中墨西哥市场的布局时间较早,业务体系成熟,盈利能力稳定,在当地市场中名列前茅。

在2023年一季度财报中,嘉银科技还提到,通过增加对印尼地区的投入,继续在当地市场探索业务契机;尼日利亚地区业务的放款规模和收入水平均有大幅提升,已经具备一定规模,并为公司未来在非洲市场进一步拓展目标夯实基础。

对于公司下一阶段的发展,嘉银科技彼时表示,未来在尼日利亚市场进一步开展多元化获客模式,减少对单一获客渠道依赖,持续优化获客效率,专注于提高业务的盈利能力、创新合作模式、加速产品研发和在当地市场的渗透。

在某投放平台中,公司对海外投放经理开出了37.5—60万元的年薪。该岗位任职集团海外事业部,负责各金融产品在Facebook、Google、Twitter、Tiktok等主流平台上的广告投放策略的制定、实施、维护及调优;定期调研海外市场投放趋势及竞品投放策略,输出分析文档,提供市场洞察及各类优化测试方案。

要求“有类金融产品投放经验优先考虑,具备较好的英语听说读写能力”等。

布局海外的金融科技公司当然不止嘉银科技,同样在印尼的,还有Easycash(洋钱罐)、WeLab(汇立集团)等。

信也科技于2019年开始布局国际化业务,其中印尼市场贡献了大部分江山。截至今年年中,信也科技在印尼的整体交易规模可以排到市场前三名。

根据信也科技2023年一季度财报,报告期内国际业务收入为4.47亿元人民币,同比增长165.9%,占当季公司总收入的14.7%。在印尼业务中,由当地金融机构融资的交易额占比已从2021年同期的10%上升至2022年四季度的63%。

嘉银科技表示,通过横向比较,目前嘉银科技在当地的资产质量与同行相比,处于较优水平:

“作为海外市场的参与方,我们更关注的是在当地业务的整体盈利性,而坏账率只是其中一个指标,并且这个指标受当地市场环境、宏观经济政策等多项重要因素影响。我们作为当地市场的参与方,无法从公司运营的角度出发,让当地资产质量出现根本性的转变。

依靠海外业务业绩大幅增长嘉银科技,未来对增加海外市场的盈利性还是有一定的优化考虑的,比如公司会考虑拉长整体的借款期间或者提高件均,这样一方面可以摊薄前期的获客成本,另一方面也会增加用户的粘性。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):一人借1万三季度赚3.2亿!嘉银科技获客成本高还是低?

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com

嘉银科技1-30天逾期率 数据来源:财报

嘉银科技1-30天逾期率 数据来源:财报 嘉银科技Vintage逾期率(M3+) 数据来源:财报

嘉银科技Vintage逾期率(M3+) 数据来源:财报 奇富科技Vintage逾期率(M6+) 数据来源:财报

奇富科技Vintage逾期率(M6+) 数据来源:财报

嘉银科技1-30天逾期率 数据来源:财报

嘉银科技1-30天逾期率 数据来源:财报 嘉银科技Vintage逾期率(M3+) 数据来源:财报

嘉银科技Vintage逾期率(M3+) 数据来源:财报 奇富科技Vintage逾期率(M6+) 数据来源:财报

奇富科技Vintage逾期率(M6+) 数据来源:财报