导读

房企“示范生”借新还旧,偿债资金从哪来?

现在能发债、敢发债的民营房企真不多,“国内第七富豪”何享健家族旗下的美的置业(3990.HK)算一个。

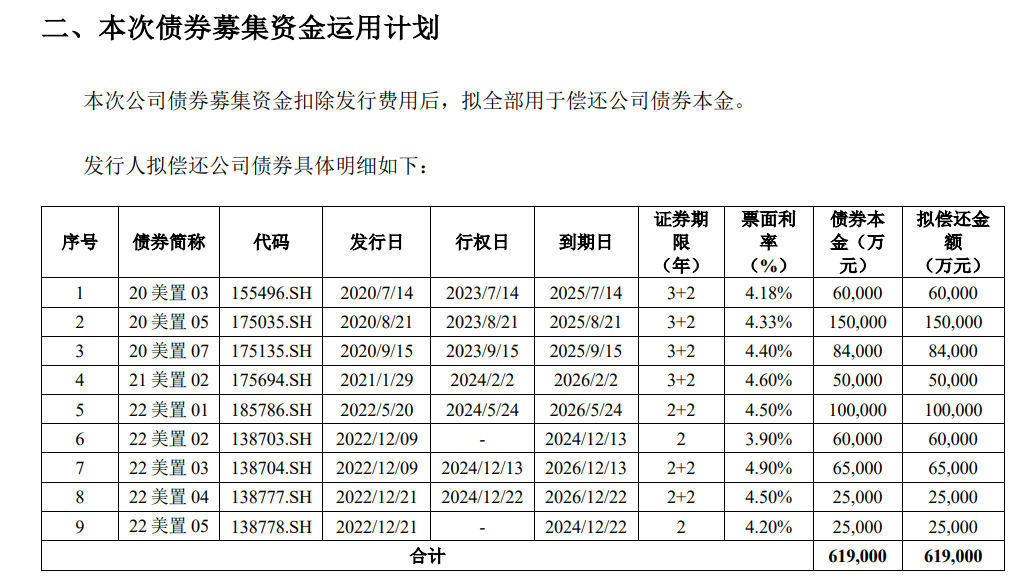

11月20日,美的置业旗下公司提交注册61.9亿元小公募公司债,扣除发行费用后,将全部用于偿还公司债本金。

同一天,美的置业集团还官宣将发行2023年度第五期中期票据,目前已经发行成功,规模10亿元。这两笔计划发行的新债合计超70亿元。

上述债券发行主体公司为美的置业旗下美的置业集团有限公司(简称“美的置业集团“),虽然这次发债仍是“借新还旧”,但计划偿还的10只债券,几乎是美的置业集团现存的所有公司债(不包括中票),相当于把旧债“一把清”,其中原因值得关注。

公开数据显示,美的置业集团及其合并范围内子公司已发行尚未兑付的存续债券22只,包括公司债、中期票据和其他债券,合计余额规模约143.12亿元。

目前,何享健家族正在推动旗下A股上市公司美的集团(000333.SZ)赴港上市,作为兄弟公司,美的置业的风险也应维持在可控范围内,才能不影响何享健家族的资本全局。

01

土储缩水近2000万㎡,

5 年期新债换旧债

值得注意的是,美的置业集团上述61.9亿元公司债的最长期限不超过5年,这个期限就很有讲究。

首先,美的置业集团计划偿还的10只“旧债”到期时间,分别在2024年~2026不等,发行这笔61.9亿元的新债后,相当于把10只“旧债”的本金到期时间延长了2年到4年不等。

其次,截至2023年6月30日,美的置业集团有息债务余额约357.71亿元,未来5年内,美的置业集团需偿还的债务约为342.13亿元,是上述有息债务总额的95.64%,这对美的置业集团对市场的抗风险能力要求很高。

此外,美的置业集团还有对外担保88.92亿元,代偿风险也值得关注。

现在“旧债换新债”,相当于把债务兑付压力延长到五年后,主动防御。从另一个角度思考,楼市前景怎么样,看看房企对债务的安排周期,也是个不错的参考值。

此外,美的置业集团调整上述债券的背景中,还有一个更大更实际的问题,那就是土储连续下降。

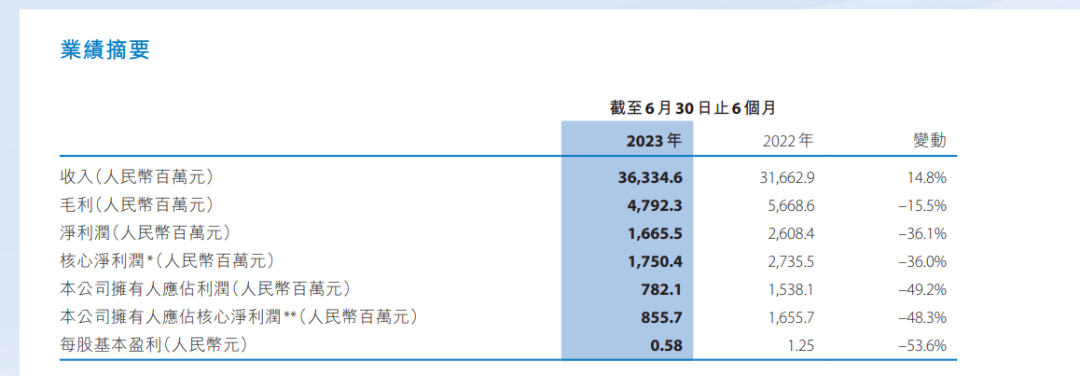

现在美的置业(上市公司)处于营收上涨和土储大降的“反差”阶段,前者是得益于前几年的项目进入交付期,营收得以确认;但最大问题是,近年来美的置业新增土储并不多,导致“老本”越来越少,恐怕要影响未来几年的营收。

“债市观察”梳理美的置业财报发现,截至2023年上半年,美的置业营收363.35亿元,同比上涨14.8%;但土储面积相比2020年已经缩减近2000万平米,缩水比例约36.5%,都超出三分之一了。同时,美的置业项目数量却比2020年多出10个,说明美的置业项目单体规模变小,“小盘快跑”更符合当下市场行情。

来源:企业公告

来源:企业公告其中,2020年美的置业土储5398万平米、包含321个项目;2021年,美的置业土储面积4952万平米、354个项目;2022年下降为3874万平米、332个项目,全年在土拍市场上仅拿了上海浦东一块地;2023年上半年,美的置业重启拿地,新增土储约47万平米,主要分布在佛山、长沙和邯郸,总计土储约3426万平米,包含331个物业开发项目。

土储规模的下降,和美的置业退出弱三线城市、收编强二线城市项目的“换仓”动作有一定关系,但总体仍是下降。调整后,美的置业一二线城市土储面积占比66%,但销售仍然乏力。

11月1日,美的置业公告显示,截至2023年10月31日止10个月,公司及其附属公司(集团)连同其合联营公司的合同销售额合计约577.7亿元,同比减少14.72%,同比下滑趋势有所相比前三季度有所扩大(前三季度,美的置业合计销售额约532.5亿元,同比减少10.5%)。

花旗银行报告内容称,美的置业2023年全年700亿元的合约销售目标存在部分压力,原因是可售资源较预期减少,以及参观转化销售比率不足一成。

在土储和销售双降的现实前面,美的置业集团要靠“经营活动产生的收益和现金流”作为偿债资金,压力不小。

资料显示,2020年~2022年及2023年上半年,美的置业集团的经营性现金流净额分别为17.20 亿元、95.70 亿元、58.65 亿元和30.20 亿元,波动性比较大。

这还是美的置业集团土储比较充足的前几年,未来5年如果土储体量不变甚至更少,这种波动会不会直接变为断流,谁也不好说。

此外,上市公司美的置业的现金流也不容乐观,自2022年6月30日以来,公司融资性现金流持续为负,借款小于还债支出,而期末现金及现金等价物也自2021年底持续减少,截至2023年上半年末,余额约184.4亿元。

美的置业集团把五年内的公司债直接延长到五年后,这期间就可以专心调整现金流,拿不拿地、在哪里拿地、拿多少地,自主空间都会更大。

更何况,央行、金融监管总局和证监会刚刚强调,要“一视同仁满足不同所有制房地产企业合理融资需求”,政策窗口期来了,就看你怎么用。

02

家族财富缩水超600亿

美的置业和碧桂园一样起家于佛山,2014年后借助棚改东风,“学习”碧桂园通过广泛布局三四五线城市,做大规模;2018年上市,2019年提前一年完成“千亿销售”的既定计划;2022年跌出“千亿房企”阵营,历史最高销售额是2021年的1371亿元。

美的置业在销售规模上的下降,与实控人何享健家族财富下降的时间趋同。

同样是在2021年,何享健家族凭借377亿美元的财富值,位列2021福布斯全球富豪榜第37位。

那一年,张一鸣、李嘉诚、丁磊、李兆基、杨惠妍家族都排在何享健家族后面。

何享健家族的资本版图中有五大上市公司,包括美的集团、美的置业、合康新能(300048.SZ)、万东医疗(600055.SH)和科陆电子(002121.SZ),产业涉及家电、地产、医疗、汽车和能源等多个领域。

但其中最赚钱的,还是美的集团,其次是美的置业,母公司都是美的控股有限公司(简称“美的控股”),实控人为何享健及其儿媳卢德燕,二人分别持有美的控股94.55%和5.45%的股权。

2021年巅峰时期,美的集团总市值约7174亿元,何享健家族财富主要来自于此。

但一年之后,何享健家族的财富值就缩水94亿美元,按目前汇率计算约为人民币671亿元,排名也下滑至第49位。张一鸣则凭借500亿美元的财富值跃升至第25位。而在国内富豪榜上,何享健家族的排名位列国内第七,广东第二,落后于老乡马化腾。

来源:福布斯榜单

来源:福布斯榜单截至2023年11月22日,美的集团股价报收52.15元/股,总市值3663亿元,较2021年巅峰时期最高市值缩水约3511亿元,受此影响,何享健家族的财富预计还要继续缩水。

“最大的挑战不是挺过困难时期,而是眼前的危险过去后为未来做好准备。”美的置业在2022年财务报告中曾引用美国前国务卿亨利·基辛格的这句话。而眼下,何享健为未来做的准备是带美的集团赴港上市,如能顺利在港交所上市,这将成为美的置业后,何享健家族的第二家港股上市公司。

截至11月22日,美的置业报价为6.13港元/股,相比历史最高值19.7港元下降约68.9%,总市值还不到88亿港元。美的集团如能成功登陆港股,能否再现千亿市值,值得期待。

原文始发于微信公众号(债市观察):儿媳“当家”发债62亿借新还旧,何享健“地产版图”缩水近两千万平方