公募基金近几年快速扩容,产品数量已超过1万只。而与之相对应的,基金经理只有3000多人,也就是说,平均一名基金经理管理了近3只产品。

位于行业头部的招商基金管理有限公司(下称“招商基金”),70名基金经理管理270只产品,平均一人管理了近4只产品,有8名基金经理管理了超10只产品。看基金经理如何化身三头六臂?一拖多之下,他们的业绩表现又如何呢?

1

招商基金有8名基金经理管理了超过10只的产品,包括孙燕青、刘重杰、马龙、王平、许荣漫、李家辉、向霈、侯昊,分别管理了14只、14只、13只、12只、12只、12只、11只、11只。

来源:Wind

独角金融梳理上述基金经理所管产品类型和业绩表现,其中,马龙、李家辉管理产品为债券型,年化回报排名均位于市场前部分。

向霈所管产品类型包含债券型和货币型,其管理了招商基金最大的一只货币产品-招商招钱宝。综合来看,向霈在管产品规模1740亿元,为招商基金总管理规模最大的基金经理。业绩方面,除了招商添化年化回报在1525只产品中排名1471,处于尾部外,其他债券型产品年化回报排名均位于前部分。

再看另外5名基金经理,均以被动指数型产品为主。业绩上,5名基金经理所管产品有涨有跌,主要与其追踪的指数表现有关。

其中,今年来苏燕青有4只产品收益为负,平均收益率为-0.22%;刘重杰有6只产品收益为负,平均收益率为-0.63%,均低于沪深300的-0.2%

此外,侯昊管理的11只产品有8只产品今年来收益为负,平均收益率-3.94%。2022年底,侯昊因管理的招商中证白酒总规模超680亿元,为全市场最大的白酒指数基金。不过,今年来,该只产品跌6.43%,2175只产品中排1649名,规模下降150亿元,2023年一季度末到530亿元。

还有许荣漫所管产品全线为负,王平有2只产品收益率为负。

指数基金以特定指数,如沪深300指数、标普500指数、纳斯达克100指数等为标的,通过购买该指数的全部或部分成份股构建投资组合,以追踪标的指数表现。

前海开源基金管理有限公司董事总经理、首席经济学家杨德龙分析认为,指数基金主要是比较业绩的偏离度,并不是看涨跌,比如说指数下跌了多少,而这类基金一年业绩的偏离度相当于标的指数不能超过4%。

独角金融梳理发现,除了跟踪标的为港股通的招商上证港股通ETF年化跟踪误差为5.61%外,孙燕青所管产品跟踪误差相对较低。截至2023年一季度末,招商上证港股通ETF规模0.69亿元。

对于基金经理管理多只产品现象,近年来监管层不断进行规范。

2019年时,行业有主动管理型产品的基金经理最多管理10只产品、被动型产品的基金经理最多管理15只产品的限制。

2020年,中国证券投资基金业协会发布了《基金经理兼任私募资产管理计划投资经理工作指引(试行)》中提到,为确保兼任基金经理具备充分履职能力,需合理调配同一基金经理管理的公募基金和私募资产管理计划数量,除完全按照有关指数的构成比例进行投资的产品外,原则上不超过10只。

与主动管理型基金经理耗费大量精力不同,被动指数型产品只需最大程度复制追踪指数走势。“管理指数基金的经理如果一拖多,对指数基金的影响相对于权益主动基金经理来说要小一些。但如果偏离度超过了合同规定的不超过4%,可能就要适当的减负”。杨德龙对此分析。

2

除了一拖多外,招商基金还存在基金经理共管产品、老将带新人的情况。

王平为从业12年多老将,管理了12只产品,所管产品除一只股票型基金招商量化精选外,其他11只指数型产品均为与其他基金经理共管。

比如,与基金经理王岩共同管理了招商沪深300指数、招商中证500等权重指数、招商中证800指数增强;

与基金经理刘重杰共同管理了招商中证红利ETF联接、招商中证银行AH价格优选、招商中证红利ETF;

与基金经理蔡振共同管理了招商中证1000指数增强、招商中证1000指数增强策略ETF;

与基金经理许荣漫共同管理了招商中证光伏产业指数;

与基金经理邓童共同管理了招商中证500指数增强。

独角金融梳理发现,以上共管的基金经理,从业年限除刘重杰为5.12年之外,其他三人从业时间相对较短,如王岩2.22年、许荣漫2.22年、蔡振1.86年。

老带新是行业内的一种普遍现象。IPG中国首席经济学家柏文喜表示,从基金公司来看,新人的培养总是需要一个过程和成本的,而且管理人才梯队建设又是不可忽视的核心要义。新任基金经理的工作经验、市场号召力明显还不够,老将对于新人以老带新、扶上马送一程,无论从基金稳定还是管理队伍成长角度则都是必然的。

来源:Choice

老带新之外,投资者最在乎的莫过于产品业绩表现。上述产品中,有2只产品近一年业绩出现下跌,其中,招商中证光伏产业指数今年来下跌最高,达-11.36%,在1080只产品中排1022名。

值得注意的是,上面我们提到的基金经理许荣漫,2015年加入招商基金,目前管理12只产品。

盘点过往业绩,许荣漫旗下所有产品任职回报均为负。其所管理的第一只产品招商国证生物医药指数跌幅最高,A、C类份额任职回报分别为-44%、-55.87%。

从整个行业来看,截至2023年6月15日,其所管产品今年来同类排名均处于后部分。

来源:天天基金网

值得注意的是,5月31日,许荣漫新增管理产品招商中证全指医疗器械ETF发起式联接,该只产品分A、C类份额,目前正在募集期,6月16日为募集结束日。

过往业绩不佳,是否影响新产品的募集,我们继续观察。

一拖多、老带新、新人管理多只产品,以上现象反映出招商基金基金经理人才方面的不足。作为行业头部公司,招商基金将如何解决呢?

3

招商基金成立于2002年12月,招商银行(600036.SH)为公司大股东,持股比例为55%,招商证券(600999.SH)持股45%。

截至2023年一季度,招商基金管理规模为7937亿元,在153家基金公司中排名第11。其中,债券型基金和货币市场型基金是其主要产品,规模分别为2391亿元和3373亿元,此外,混合型基金和股票型基金规模分别为1022亿元和1171亿元。

从业绩表现来看,招商基金今年以来回报率-0.45%,低于沪深300的1.39%。

来源:Wind

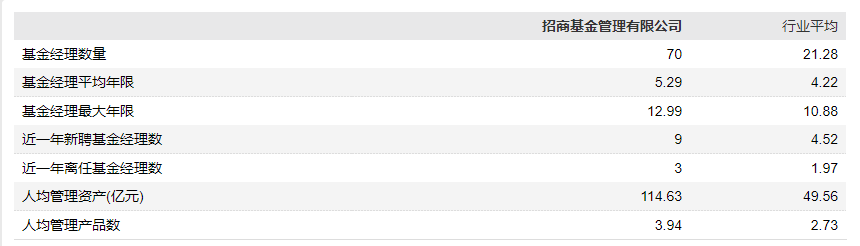

近一年,招商基金新聘9名基金经理,高于行业4.52名;人均管理3.94只产品,行业平均2.73只,由此也侧面反映了招商基金人才紧缺问题。而新聘人才又能否为其解忧呢?

独角金融梳理新聘的基金经理情况,有2017年加入招商基金,从研究员做起的李正伟,2023年4月管理了首只主动管理类产品招商安泰,任职回报-7.42%。

与李正伟类似,2017年加入招商基金,在固定收益投资部从事信用研究工作的欧阳倩蓉,2022年11月成为被动管理类产品的基金经理,目前管理了招商添瑞1年定开债、招商添泰1年定开债两只产品,任职回报分别为1.72%、0.73%,回报排名均居中。

此外,还有从同行中挖过来的基金经理陆文凯。陆文凯此前曾在北信瑞丰基金管理有限公司担任基金经理,其代表作北信瑞丰产业升级年化回报27.71%,在539只产品中排第30位。

2022年8月,李文凯管理了招商瑞利,年化回报30.92%,2229只产品中排第24;2023年5月又新增了招商产业升级1年持有,年化回报74.64%,3844只产品中排第774。

基金行业,难以一时成败论英雄,这些新基金经理后续表现如何,我们持续关注。

你看好招商基金新聘的基金经理们吗?又是否买过他家产品?欢迎留言讨论。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):爱喝酒的基金经理跌到“上头”!招商基金还有多少“一拖多”经理业绩翻车?