近日,东方基金发布公告称,基金经理蒋茜卸任了管理的两只基金——东方匠心优选A/C,东方兴瑞趋势领航A/C,分别交由房建威和李瑞管理。至此,蒋茜已经没有任何在管基金。

11月以来,蒋茜较为密集地卸任在管基金。此前已经卸任三只基金,包括东方创新科技混合和东方主题精选混合两只“拳头”产品。彼时,蒋茜将要离职的猜测就已四起。

针对蒋茜此次“清仓卸任”,东方基金回应称,蒋茜卸任基金产品属于个人原因。“东方基金始终加强投研团队梯队化建设和投研融合,持续提升投研人员的专业能力。”

一位有着多年基金从业经验的人士表示,“把基金全部卸掉,肯定是要走了。”

关于蒋茜“清仓卸任”的原因,有分析认为,与其业绩近两年亏损超40%,甚至出现新基金发行失败密切相关。不过,也有分析认为,当前基金数量增长,也可能是有更好的机会,主动为之。

据天天基金网,东方基金的基金经理列表已经没有蒋茜,数量也从22人变为21人。当前,东方基金官网显示,蒋茜还是公司总经理助理、权益投资副总监,公募投资决策委员会委员。

除了6年老将“清仓卸任”,东方基金也面临其他一些问题——今年三季度的管理规模比二季度下降超20亿元,以及权益类收益整体不佳。

此次蒋茜卸任的两只基金较为“年轻”,均成立一年多时间,成立以来一直由蒋茜管理,且成立以来回报率均为负。

交由李瑞管理的东方兴瑞趋势领航A/C,成立于2022年8月,截至今年三季度末,基金规模1.67亿元。成立以来收益率-8.77%/-9.36%,近3个月收益率-4.71%/-4.84%;

房建威接手的东方匠心优选混合A/C,成立于2022年11月,截至今年三季度末,基金规模0.43亿元。成立以来收益率-7.72%/-8.19%,近3个月收益率-4.64%/-4.75%。

两只基金的持仓前三,都有汽车零部件龙头拓普集团,以及游戏领域的神州泰岳和三七互娱,具体比重有所不同。

值得关注的是,接替蒋茜的两位基金经理近年的业绩也难言靓丽。

据Wind数据,李瑞今年以来的回报率-34.4%,近两年的回报率-58.94%。

作为5年老将,李瑞一度凭借新能源之势乘风而起,代表作东方新能源汽车也成为公募基金圈中的知名产品。但随着人工智能突然走红,新能源板块退居其次。

除了刚接手的东方兴瑞趋势领航,李瑞还有三只在管基金——东方新能源汽车混合、东方汽车产业趋势混合和东方高端制造混合。

其中,东方高端制造混合今年3月刚成立;东方新能源汽车混合成立以来的回报率163.56%,但近一年回报率-36.62%,同类排名3370/3438,近3个月回报率-16.12%,同类排名3855/3925;东方汽车产业趋势混合A/C,近一年的回报率-21.25%,同类排名2579/3438,近3个月的回报率-9.97%,同类排名2889/3925。

另一位接替者,4年老将房建威,今年以来的回报率-7.47%,近两年的回报率-58.94%。

进入11月,在此次卸任两只产品之前,蒋茜已经先后卸任了三只基金,分别是东方创新科技混合、东方主题精选混合、东方创新成长混合,分别交由基金经理严凯、周思越、陈皓管理。

从长期业绩和基金规模来看,东方主题精选混合和东方创新科技混合都是蒋茜代表产品。蒋茜卸任后,东方创新科技混合近一个月收益率-4.69%,同类排名1805/2295;东方主题精选混合1月收益率-5.57%,同类排名1968/2295。

同时,根据wind数据,除了因个人原因离任外,他已按规定在基金业协会办理了注销手续。这意味着,蒋茜已从东方基金离职。

蒋茜拥有清华大学工商管理硕士学历,曾任GCW Consulting高级分析师、中信证券高级经理、天安财产保险股份有限公司研究总监、渤海人寿保险股份有限公司投资总监。

2017年,蒋茜加盟东方基金,曾任权益投资部总经理、研究部总经理,目前官网显示,其担任东方基金总经理助理、权益投资副总监,公募投资决策委员会委员。

先说蒋茜上述的两只代表作,确实在蒋茜的管理下,拥有过高光时刻。

蒋茜于2019年8月接手的东方创新科技混合,2020年净值涨幅达112.38%,最高时规模曾达17.35亿元;2019年1月接手的东方主题精选混合,2020年净值涨幅曾达108.42%,2021年末,该基金规模曾超过36亿元。

然而,2022年以来,蒋茜管理的东方主题精选混合和东方创新科技混合就表现一般。近两年来收益率分别为-47.24%和-43.93%。从持仓来看,去年折戟新能源,今年重仓押注了AI。

与此同时,两只基金规模较巅峰时也大幅缩水。截至2023年三季度末,东方主题精选混合规模为9.61亿元,东方创新科技混合规模为7.43亿元。

蒋茜近年整体业绩亏损幅度也较大。据Wind数据,截至2023年12月4日,蒋茜今年以来的收益率-13.7%,近一年和近两年的收益率分别为-16.94%和-46.38%。

9月2日,东方基金公告称,旗下东方锐意先锋混合募集期限届满,未能满足基金合同生效条件,基金发行失败。该基金正是由蒋茜担任基金经理,于8月14日至9月1日进行发售,募集时间仅2周即宣布发行失败。

金乐函数分析师廖鹤凯表示,作为公司主要管理人员之一,其管理的主要产品业绩这两年表现非常糟糕,叠加东方基金规模持续缩水,新发规模非常低迷,都是其离任的导火索,当然离任可能是个人的选择,也可能是公司的决策。

不过,也有业内人士表示,当前基金总数增加,已经超过一万只,市场对于优秀基金经理需求还是很大,蒋茜毕竟从业时间长,又有过良好战绩。所以,也存在蒋茜“被挖”的可能。

成立于2004年的东方基金,属于“券商系”,实控人为东北证券(000686.SZ),持股57.6%。此外,其第二大股东为河北国控资本管理有限公司,持股24.3%,第三大股东为渤海国际信托股份有限公司,持股8.1%。目前,东方基金设有北京、上海、广州、成都、海口五家分公司。

截至2023年三季度末,东方基金资产规模为847.32亿元。从产品规模来看,63只产品中,19只债券基金规模为541.58亿元,占比超一半;其次是37只混合基金,规模为222.24亿元。

值得注意的是,东方基金三季度末资产规模相较于二季度末的868.43亿元,减少了20多亿元;此外,今年以来的收益率-8.23%,低于中位数-2.74%,近两年收益率为-22.3%,亦低于中位数。

蒋茜此前担任基金经理的同时,还担任东方基金权益投资副总监。除其自身业绩大幅亏损外,近两年,东方基金权益类整体收益也不佳。

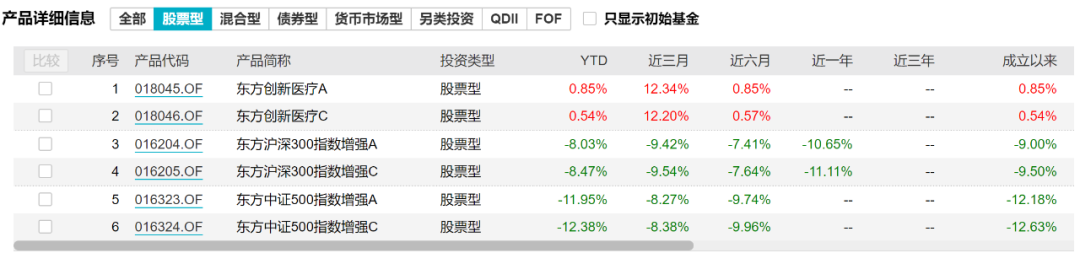

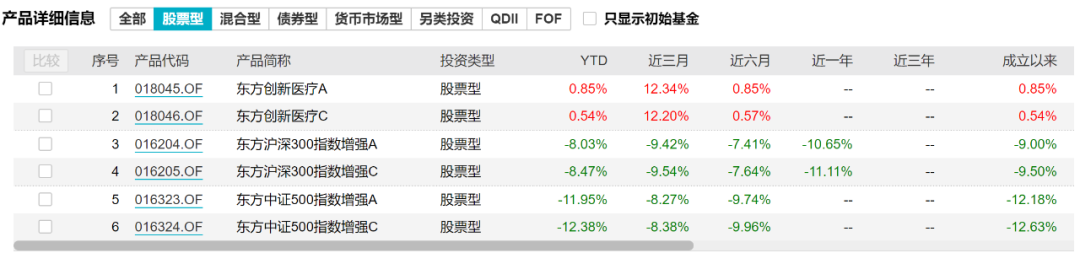

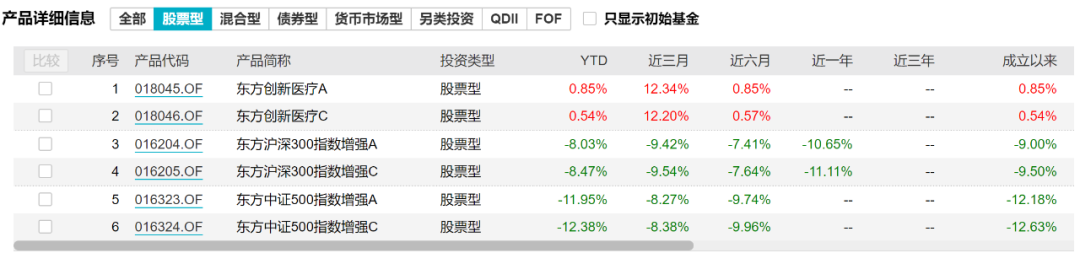

据Wind数据,6只股票型基金(区分A/C),只有成立于今年5月8日的东方创新医疗A/C阶段收益为正,今年以来0.85%/0.54%,成立以来0.85%/0.54%,基金经理是十年老将许文波;成立于去年12月20日的东方中证500指数增强A/C,亏损幅度最大——今年以来收益率-11.95%/-12.38%,基金经理是任职五年的盛泽。

图源:Wind金融终端

此外,59只混合型基金(区分A/C),今年以来收益率为正的只有7只;近三年收益率为正的6只;成立以来收益率为正的28只,占比不足一半。

据海通证券定期发布的《基金公司权益及固定收益类资产业绩排行榜》,2022年,东方基金权益类收益率-30.49%,近一年排名155/163;2023年前三季度,东方基金权益类收益率-20.28%,有所提升,但近一年排名又靠后了,为157/164。

廖鹤凯表示,基金经理的风格和整体市场运行状态都是决定基金公司权益类投资收益的关键,近年来资本市场总体表现较为低迷,操作难度大幅提高,是外部原因,基金公司投研水平和投资判断能力是其能否跑赢大盘甚至盈利的内部关键因素。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):6年老将“清仓卸任”,三季度规模缩水20亿,东方基金怎么了?

风险提示:

本网站内用户发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,仅供参考,与本网站立场无关,不构成任何投资建议,市场有风险,选择需谨慎,据此操作风险自担。

版权声明:

此文为原作者或媒体授权发表于独角金融网站,且已标注作者及来源。如需转载,请联系原作者或媒体获取授权。

本网站转载的属于第三方的信息,并不代表本网站观点及对其真实性负责。如其他媒体、网站或个人擅自转载使用,请自负相关法律责任。如对本文内容有异议,请联系:contact@yemamedia.com