作为一家较年轻的公司,创金合信基金管理有限公司(下称“创金合信基金”)仅走过9个年头,身上却有着众多标签:员工持股、合伙人制、私募黑马等。

创金合信基金成立时即由员工持股,采取合伙人机制,专户规模一路上升至行业首位。不过,其在公募方面也暴露出产品数量多、单只产品规模小、存在不少迷你基金等情况。

近日,创金合信基金有两只产品触及清盘线而清算。这两只产品均由同一基金经理管理。随着两只产品清盘,该基金经理旗下仅剩一只在2个多月前接管的产品,且该产品目前由3名基金经理共管。

1

产品因何清盘?

来源:创金合信基金公告

6月20日,创金合信基金旗下两只产品,分别为创金合信金融地产精选、创金合信研究精选发布了进入清算期的提示性公告。这也是今年来创金合信基金唯二清盘的两只产品。

两只基金一季报中,就提示已出现连续60个工作日资产净值低于5000万元清盘线的情形。

5月22日,两只产品均通过基金份额持有人大会决议终止运作,最后运作日为5月23日,次日进入清算期。目前,这两只产品A、C类份额规模叠加均为1200万元。

梳理来看,今年来两只产品业绩表现均不佳,其中,创金合信研究精选今年来收益-8.62%,低于同类平均的2.23%;创金合信金融地产精选今年来收益-1.95%,低于同类平均2.23%。

两只产品基金经理均为李䶮。李䶮曾在兴业证券股份有限公司担任地产行业研究员,2015年6月加入创金合信基金,2018年开始担任基金经理,从业经验达4年之久。

梳理其历史所管产品业绩,除了创金合信ESG责任投资任职回报为6.43%外,其他所管产品任职回报均为负。

来源:天天基金网

值得注意的是,随着两只产品清盘,目前基金经理李䶮仅有一只产品在管,即创金合信竞争优势混合。

创金合信竞争优势混合原基金经理为李游,任期回报-23.23%,2023年4月7日,同时增聘基金经理李䶮和龚超。三人共管后,任职回报-0.74%,尚未挽回该产品业绩。

2

专户理财“黑马”,

41%公募产品低于清盘线

创金合信基金成立于2014年7月,是第一家成立时即实现员工持股的基金公司。

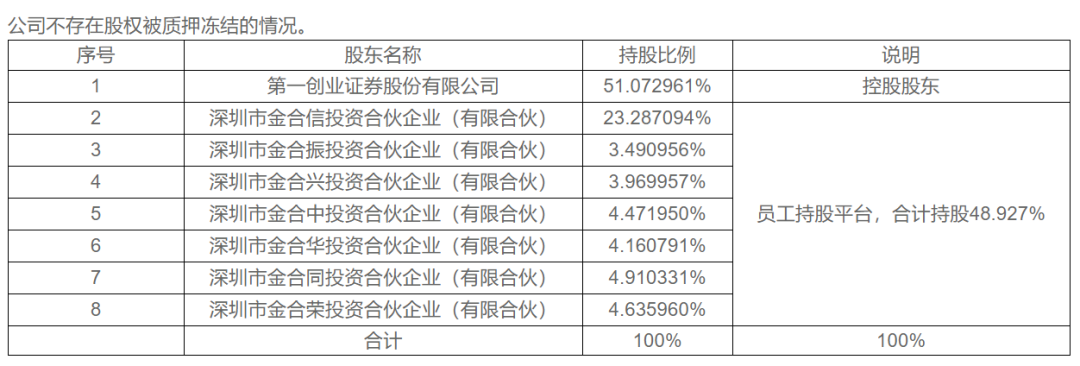

大股东第一创业证券股份有限公司(下称“第一创业证券”)持股51%,为控股股东。此外,以总经理苏彦祝为代表的公司员工,通过深圳市合信投资合伙企业(有限合伙)等平台合计持股49%。

来源:创金合信基金官网

创金合信基金有公募和私募两部分业务。

私募方面,创金合信基金成立之初,延续了2010年的创金资产团队-第一创业证券资产管理部。凭借着先天基因上的优势,创金合信基金在专户业务上突飞猛进。2021年末,创金合信基金私募资产管理规模达到8219亿元,成为行业的龙头。

相较私募业务开展得有声有色,创金合信基金公募业务则略显逊色。截至2023年一季度末,创金合信基金公募规模为1065.6亿元。

创金合信基金已经获得了MOM公募产品发行资格、QDII资格以及受托管理保险资金资格。旗下产品涵盖股票型、混合型、债券型、货币型、FOF、MOM、QDII等。

Wind显示,截至2023年一季度末,创金合信基金共有95只基金。以此计算,自2015年开始发行首只公募产品,8年间,创金合信基金平均每年新发产品超10只。其中,2021年该公司一年内共发行了25只基金。

同样成立于2014年,公募规模近千亿的华泰证券(上海)资产管理有限公司资管,则共有37只基金。

新发产品节奏快之外,创金合信基金整体业绩表现并不佳。今年来,创金合信基金业绩回报率0.46%,低于平均的0.92%,在142家基金公司中排名105位。

此外,创金合信基金单只基金规模普遍不大,除了唯一的一只货币型基金-创金合信货币(规模213亿元)超百亿外,超10亿的基金有25只(A、C类份额分开计算,下同),占所有基金(181只)的13.8%。此外,有75只基金规模低于5000万,占所有基金的41.4%,面临清盘风险。

业绩是拯救规模的良药,而业绩的提升则依赖于基金经理人才队伍的培养。为此,创金合信基金上演花式用人术。

3

创金合信花式用人为哪般?

除了上述我们提到的创金合信竞争优势混合由李游、李䶮和龚超三名基金经理共管外,还有谢创、吕沂洋、黄佳祥共同管理了创金合信星和稳健6个月持有;郑振源、谢创、张贺章共同管理了创金合信信用红利;郑振源、谢创、黄佳祥共同管理了创金合信恒兴中短债;郑振源、谢创、吕沂洋共同管理了创金合信恒利超短债等。

梳理来看,创金合信基金共有8只产品有3名基金经理共管,包括混合型产品债券型产品。今年来业绩均实现了正向收益。

IPG中国首席经济学家柏文喜表示,三名基金经理共管,这在基金运作和投资策略上可以实现集思广益和优势互补,对于维持基金业绩是利好的。但是反过来说,也反映了基金投资在战略层面缺乏成熟的策略而更加依赖基金经理人个人的素养与判断,同时联席经理制也容易形成决策困境与决策僵局,反而对决策不利。因此在战略层面形成成熟的基金战略,在操作层面形成稳定的投资策略,再加上较强的投研、合规与风控机制,才是保证基金业绩的应有之道。

此外,创金合信基金在基金经理选择上不拘一格、不论出身。

2023年3月,创金合信基金新发两只养老FOF产品(一般指“基金中的基金”),分别为创金合信荣和积极养老目标五年持有和创金合信宁和平衡养老目标三年持有,这两只产品均由创金合信基金首席经济学家魏凤春和另一名基金经理张荣共管。

魏凤春为经济学博士,曾先后任职于山东经济学院、江南证券、清华大学、中信建投证券(6066.HK)。2011年8月加入博时基金管理有限公司(下称“博时基金”),作为基金经理管理了1只QDII(一般指“合格的境内机构投资者”)、1只混合型基金、3只FOF养老基金等产品,5只产品管理时间均未超过1年半。从历史业绩表现看,3只FOF产品业绩均取得超过10%以上的收益,但与同类平均业绩相差至少2倍,同类排名也处于后部分。

2021年12月,魏凤春加入创金合信基金,担任首席经济学家、宏观策略配置部总监,还兼任了MOM(全称“管理人的管理人基金”)、FOF投研总部总监、FOF投资二部总监等职。

来源:Wind

梳理魏凤春所管产品业绩,其中,创金合信荣和积极养老目标五年持有任职回报-1.6%,规模1800万元;创金合信宁和平衡养老目标三年持有任职回报-0.44%,规模2200万元。

除了首席经济学家魏凤春回归担任基金经理外,还有前华为工程师刘扬转型基金经理,目前管理了创金合信芯片产业、创金合信软件产业股票和创金合信全球芯片产业股票(QDII)三只产品。

刘扬中国科学院遥感应用研究所硕士毕业,曾是华为前工程师。2014年跨界金融,先后在长城证券有限责任公司、前海人寿保险股份有限公司任职,从研究员做到投资经理。2021年7月加入创金合信基金,3个月后,管理了自己的首只基金-创金合信芯片产业股票。2022年9月接管了创金合信软件产业股票。

来源:Wind

其中,创金合信芯片产业股票年化回报2.27%,回报排名在673只产品中排第57位;创金合信软件产业股票年化回报111.05%,回报排名在824只产品中排第5位;创金合信全球芯片产业股票(QDII)年化回报60.58%,回报排名在51只产品中排第19位。

多名基金经理共管、首席经济学家、华为前工程师做基金经理,在某种程度上体现了创金合信基金花式用人术中的一个层面。

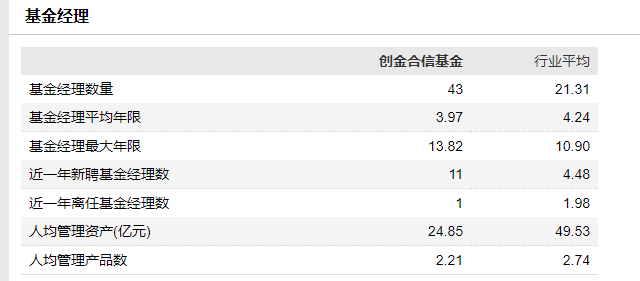

据Wind显示,创金合信基金共有43名基金经理,远高于行业平均的21.31名。近一年来,该公司有1名基金经理离任,新增聘基金经理却达11名。

来源:Wind

从新增聘的基金经理履历看,有通过传统晋升渠道,即行业研究员-基金经理助理-基金经理,内部晋升的基金经理,如黄小虎、毛丁丁。也有不少从同行中聘过来,继而在该公司担任基金经理。如2022年5月加入创金合信基金的孙霄宇,初任机构业务总部销售支持岗,2023年2月接管了职业生涯的前两只基金:创金合信泰博66个月定期开放债券、创金合信利泽纯债债券。

2022年5月加入创金合信基金的刘润哲,现为稳固收益部副总监。2022年10月管理了首只产品创金合信鑫祥混合,2022年12月又接管了创金合信怡久回报债券。

丰盈的基金经理人才体系下,创金合信基金人均管理产品数为2.21只,低于行业平均2.74只。其中,有16名基金经理只管理了1只产品。

广纳人才,花式用人,或与创金合信基金布局公募产品重要原则脱不开关系,即产品与基金经理的能力圈匹配。

“绝大多数基金经理的业绩都是有能力圈的。”苏彦祝说,基金公司的产品布局必须和基金经理的能力圈匹配起来,虽然基金经理通过学习,能力圈会逐步扩大,但扩大的节奏是有序的,如果基金经理完全脱离了能力圈,他就会在一段时间内无所适从。

众多基金经理管理着不同类型的基金,让创金合信基金产品丰富起来,与此同时,基金数量和整体规模也得到增长。

不过,多样化的产品下,仍难掩创金合信基金没有业绩突出的明星基金经理,在市场中也没有知名度高的明星产品。

你认可创金合信基金的花式用人术吗?你最喜欢他家哪位基金经理?评论区留言讨论吧。

版权声明:本文为独角金融原创作品,转载或引用须获得授权,并注明来源及作者!未经允许擅自转载或引用本文内容,独角金融将依法追究侵权责任。

原文始发于微信公众号(独角金融):年内2只产品清盘,还有75只迷你基!创金合信拿什么拯救业绩?