文|天峰

来源|财富独角兽

2023年在国内外多重因素影响下,A股市场跌宕起伏,以往的热门赛道此消彼长,相关的基金业绩也因此新的出现变化。据Wind数据显示,截至2023年12月31日,全市场7827只主动管理型基金中,共有649只基金近一年收益率为正。

受益于年末北交所暴涨行情的影响,与北交所主题相关的基金业绩突出。据数据显示,华夏北交所创新中小企业精选两年定开凭借58.56%的收益率,斩获公募2023年度主动权益基金冠军。相比之下,华泰柏瑞基金旗下经理牛勇旗下基金业绩却并不理想,近1年来有5只基金业绩均跌超40%。

01

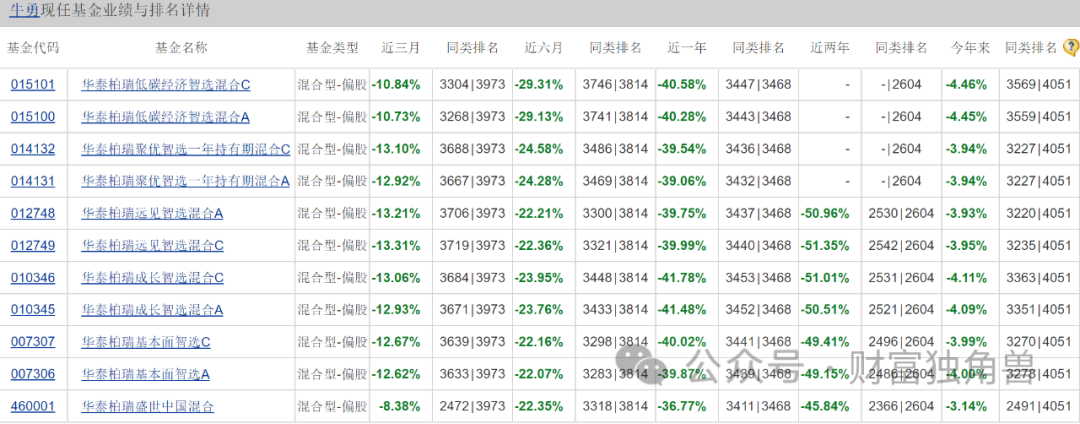

(数据来源于天天基金网 截至1月4日)

据天天基金网显示,近年来牛勇旗下基金业绩都不太理想,无论是长周期,还是短周期都出现亏损。近6月来有6只基金出现亏损,其中亏损最大的是华泰柏瑞低碳经济智选混合A/C,其收益率-29.13%、-29.31%;近1年来也有6只基金出现亏损,其中亏损最大的是华泰柏瑞成长智选混合A/C,其收益率-41.48%、-41.78%。近2年来也有4只基金出现亏损,其中亏损最大的是华泰柏瑞远见智选混合A/C,其收益率-50.96%、-51.35%。

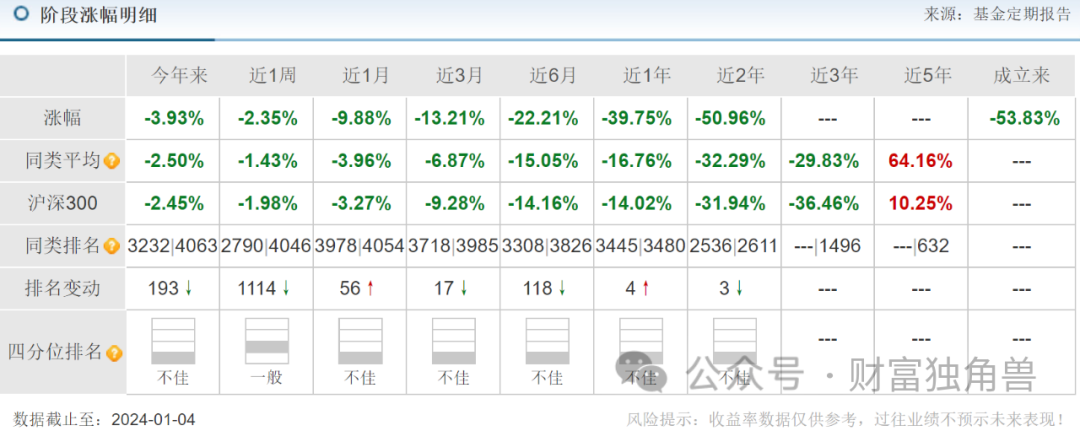

(数据来源于天天基金网 截至1月3日)

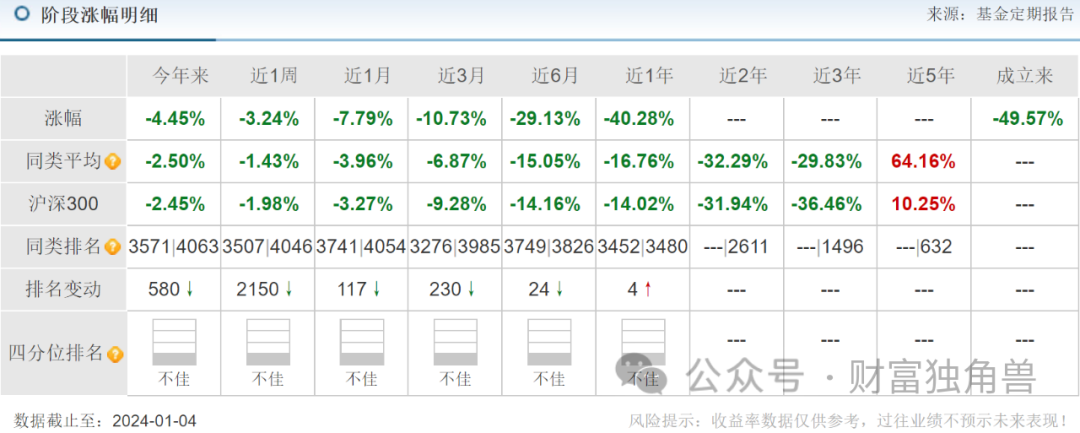

据天天基金网显示,华泰柏瑞远见智选混合A成立于2021年7月27日 ,基金经理为牛勇,截至3季度末基金规模13.23亿元。截至1月4日基金单位净值0.4617,该基金自成立来收益率-53.83%,近3月来收益率-13.21%,近6月来收益率-22.21%,近1年来收益率-39.75%,近2年来收益率-50.96%。

近年来该基金回撤率也很大,在近1年中,该基金的下行风险为19.6757%,大于同类平均;最大回撤为43.5872%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。在近3年中,该基金的下行风险为-,小于同类平均;最大回撤为56.9715%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。

有基民表示,该基金在买进卖出节奏控制上存在很大的问题。笔者发现,该基金在2023年2季度持有236.32万股名臣健康,2023年3季度持有312.04万股。但2023年来名臣健康股票价格从2023年6月21日-2024年1月4日下跌了45.97%。如此的选股节奏,真的不符合这只基金的名字,“远见”和“智选”,上述股票都是高位买进持有,然后一路狂跌,中间也没有任何止损吗?

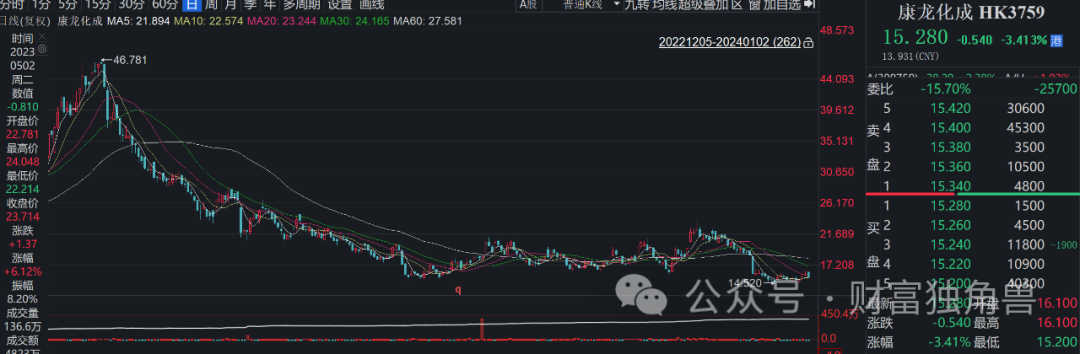

笔者还发现,与名臣健康入场时机有点类似,华泰柏瑞远见智选混合基金2023年1季度持有356.34万股港股康龙化成,2023年2季度持有315.78万股,2023年3季度持有505.41万股,但港股康龙化成股票价格从2023年1月3日-2024年1月2日下跌了57.45%。为何都要高位进场?

华泰柏瑞远见智选混合基金在2023年1季度持有136.69万股泰格医药,2023年2季度持有181.79万股,2023年3季度持有166.31万股。然而,港股泰格医药股票价格从2023年1月3日-2024年1月2日下跌了60%。

此外,笔者发现,该基金在2021年3季度持有70.57万股宁德时代,2021年4季度持有48.15万股;2022年1季度持有49.95万股,2022年2季度持有47.98万股,2022年3季度持有59.69万股,2022年4季度持有45.85万股。2023年1季度已经没有了宁德时代的持仓。然而,从2021年12月6日-2022年12月29日股票价格下跌了44%。

(数据来源于天天基金网 截至1月4日)

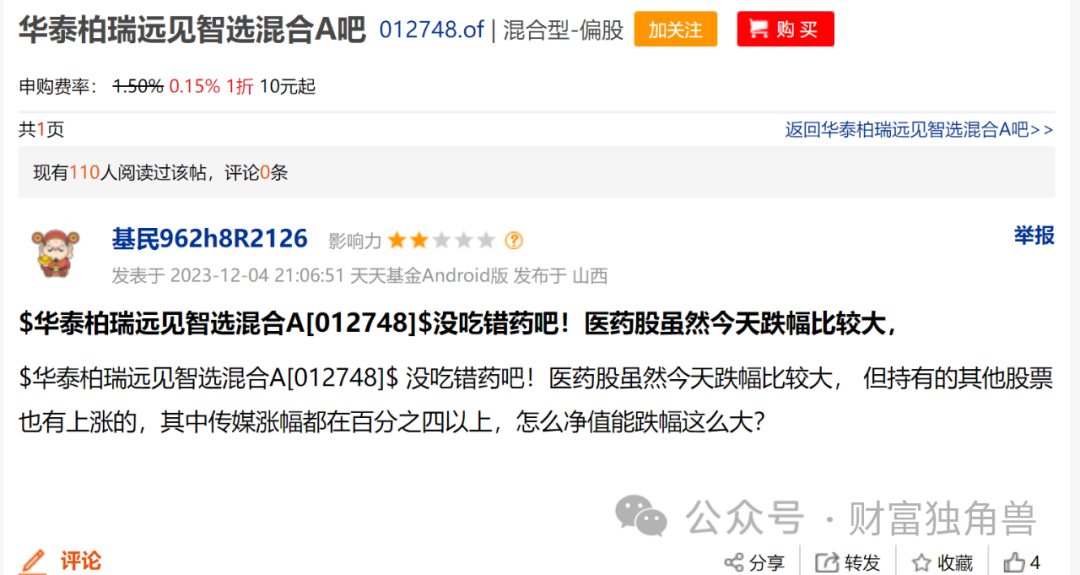

有基民表示,再多的谩骂也不能平复现在的心情,能把手里的基金都做亏的,你应该是第一个啦!也有基民表示,没吃错药吧!医药股虽然今天跌幅比较大, 但持有的其他股票也有上涨的,其中传媒涨幅都在百分之四以上,怎么净值能跌幅这么大?

(数据来源于天天基金网 截至1月2日)

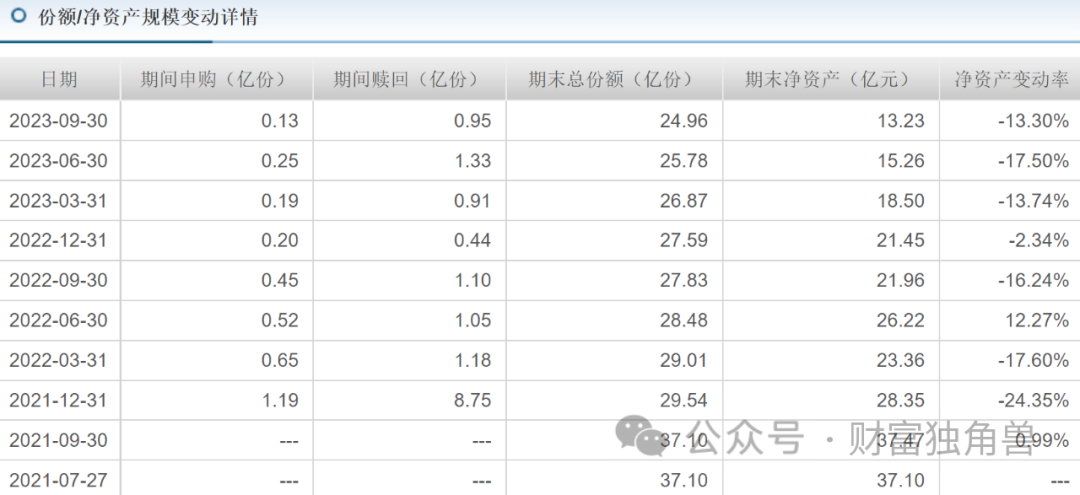

基金业绩亏损,规模也出现变化,该产品成立于2021年7月27日,成立时募集资金41.35亿元,可以说是一只“爆款基金”。但经过2年又161天的运作,截至1月4日,基金净值仅剩余0.46元,规模相比成立时缩水了98.8%。长期以来业绩下跌,基民不得不大量赎回基金份额。截至2023年9月30日,华泰柏瑞远见智选混合A,期末净资产13.23亿元,比上期减少13.30%。

02

据天天基金网显示,牛勇曾在泰康人寿保险股份有限公司从事研究工作。2008年5月加入华安基金管理有限公司后任风险管理与金融工程部高级金融工程师,2009年7月至2010年8月担任华安MSCI中国A股指数增强型基金的基金经理助理,2010年6月至2012年12月担任上证180ETF的基金经理。

2010年9月起同时担任华安MSCI中国A股指数增强型基金的基金经理。2010年11月起担任上证龙头ETF及其联接基金的基金经理。2012年6月至2015年5月担任华安沪深300指数分级基金的基金经理。2014年12月起同时担任华安沪深300量化增强型指数证券投资基金的基金经理。

2016年6月起任华安基金指数与量化投资事业部助理总监。2018年1月加入华泰柏瑞基金管理有限公司。2018年5月起任华泰柏瑞盛世中国混合型证券投资基金的基金经理。2019年3月起任投资研究部投资总监助理。目前管理的基金规模35.47亿元,任职期间最佳基金回报90.11%。

值得关注的是,曾任职泰康人寿、华安基金,其管理的华安MSCI中国A股基金曾获得2017年度中证报金牛奖,入职华泰柏瑞基金后,牛勇管理的华泰柏瑞盛世中国,2020年曾上涨了81.89%,超越了85%的同类型基金,当时曾标榜以用“量化指标初选,定性深度研究”的投资模式。不过,近年来牛勇旗下基金业绩却都出现下降。

(数据来源于天天基金网 截至1月4日)

我们再看看牛勇管理的另一只基金华泰柏瑞低碳经济智选混合A,该基金成立于2022年8月2日,该基金由牛勇单独管理,其管理的1年又156天任职回报-49.57%,截至3季度末基金过3.22亿元。 截至1月4日基金单位净值0.5043,自基金成立来收益率-49.57%,今年来收益率-4.45%,近3月来收益率-10.73%,近6月来收益率-29.13%,近1年来收益率-40.28%。

(数据来源于天天基金网 截至1月4日)

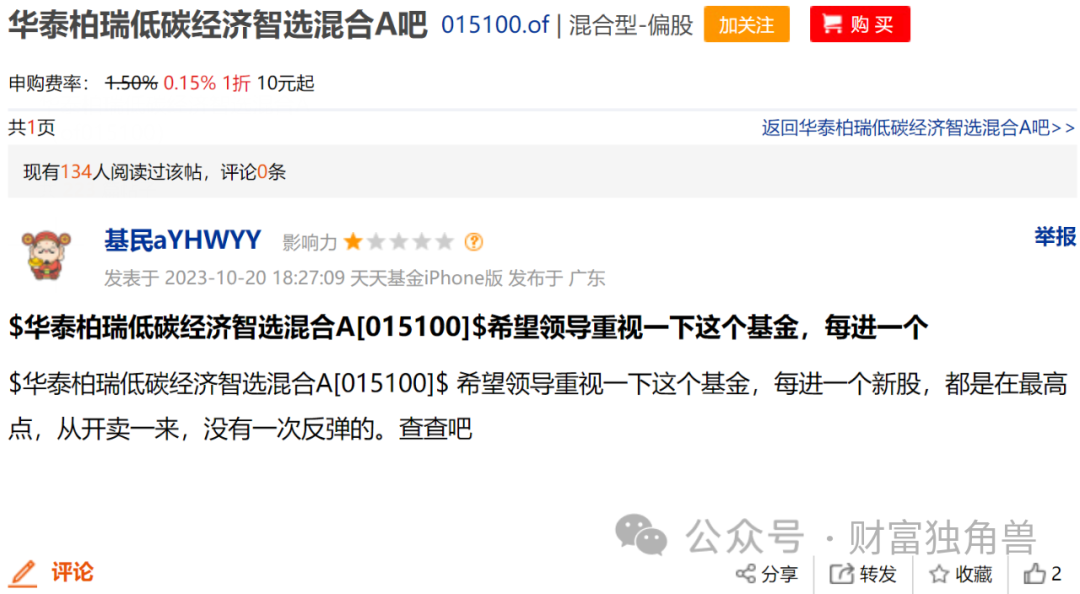

基金业绩遭遇腰斩,有基民表示,希望领导重视一下这个基金,每进一个新股,都是在最高点,从开卖一来,没有一次反弹的。也有基民表示,这么多股票,你闭着眼睛选,也不至于这样啊,换那个,那个大跌,怎么感觉这经理有问题,监管部门能否查查?一年大跌百分之四十,这正常吗?风控制度失效了吗?甚至有基民质疑,你是怎么做到发挥的如此稳定的?无论周线、月线、季线、半年线、年线都是不佳,全部市场垫底,佩服!佩服!

看着基民的质疑点,笔者翻看各季度前十大重仓股持仓发现,2022年4季度持有76.60万股的当升科技,2023年1季度持有66.97万股,2023年2季度持有50.54万股,2023年3季度持有39.78万股。然而,当升科技股票价格从2022年10月10日-2023年1月3日下跌了42%。

笔者还发现,该基金在2022年4季度持有12.08万股的宁德时代,2023年1季度又减持至7.54万股,2023年2季度再度增持至16.95万股,2023年3季度持有14.44万股。然而,2023年10月8日-2024年1月3日宁德时代股票价格下跌了29%。而且笔者发现,2023年2季度牛勇旗下基金的换手率都很高,该基金在2023年2季度换手率也高达609.66%。

(数据来源于天天基金网 截至1月3日)

基金业绩亏损,基民经不住净值回落的打击,也会相应赎回基金份额,该基金2022年8月2日刚募集完时有6.97亿元,但自2022年4季度就开始出现赎回,此后的三个季度都出现份额赎回,而申购的份额却都很小。截至2023年9月30日,华泰柏瑞低碳经济智选混合A,期末净资产3.22亿元,比上期减少23.54%。可以看出,基金规模已经也遭遇腰斩。

(数据来源于天天基金网 截至1月3日)

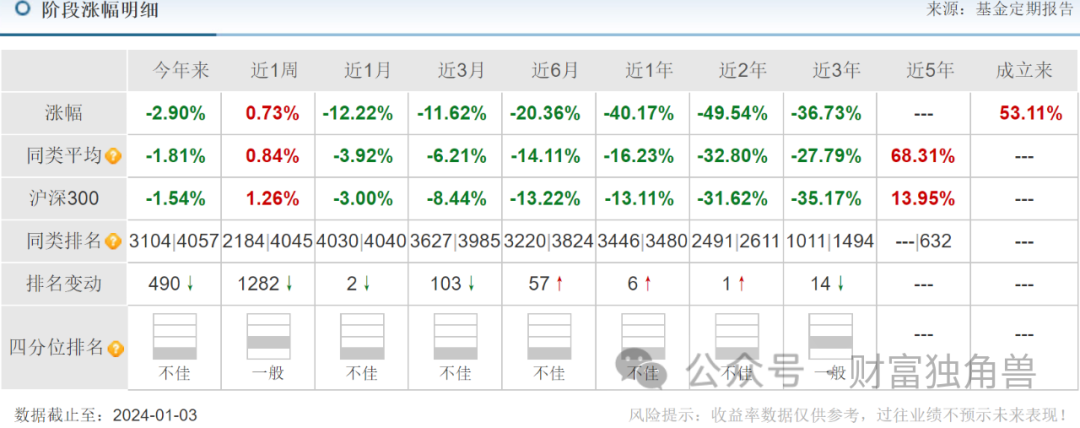

除了华泰柏瑞低碳经济智选混合A基金外,华泰柏瑞基本面智选A业绩也不理想,该基金成立于2019年6月5日,基金经理为牛勇,截至3季度基金规模1.69亿元。截至1月4日基金单位净值1.5138,该基金比上述两只要稍微好一些,至少自成立来收益率53.11%。

不过,近年来的业绩却是亏损连连,今年来收益率-2.9%,近1月来收益率-12.22%,近3月来收益率-11.62%,近6月来收益率-20.36%,近1年来收益率-20.36%,近2年来收益率-49.54%,近3年来收益率-36.73%。与同类平均收益率相比,该基金各周期的亏损幅度都是最大的。

从投资方向看,牛勇在该基金今年一季报中表示,基金在期间增持了信创、人工智能应用与算力、传媒与游戏中的估值相对合理标的,并保持了对业绩确定性强的新能源头部公司,包括动力电池头部公司、储能类优势公司的一定配置,以及消费中成长性白酒与医美消费类头部公司。

展望二季度,牛勇积极关注与经济活动高度相关行业的估值修复机会,以及新能源中业绩确定性高的优质头部公司,以及受益全球成长风格占优的生物医药等优质公司。然而,事实上是,经历一年的运作,该基金的业绩却是遭遇腰斩,这令翘首以盼的基民大跌眼镜。

从回撤率来看,在近1年中,该基金的下行风险为19.5394%,大于同类平均;最大回撤为43.5163%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。在近3年中,该基金的下行风险为21.6642%,大于同类平均;最大回撤为54.9988%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。

(数据来源于天天基金网 截至1月4日)

从总收益看自成立来收益率53.11%,但近3年来都是亏损的。有基民表示,基金收益率-44.76%。有基民跟帖表示,跟你差不多,只能定投,要不然回不了本了。也有基民抱怨,金牛牛经理,选的股性价比太低,咸鱼何时能翻身?甚至有基民呼吁,牛经理该去进修一下金融再来当基金经理吧,行情好的时候大跌,不好的时候也大跌,还不如散户炒股。

值得关注的是,在多只产品收益率跌幅相近,这似乎与牛勇重仓的股票趋同有关。笔者发现,牛勇管理的多只产品均重仓了创新药板块。尽管基金也布局了工人智能板块,但与其他重仓的个股股价下跌相比,相差较大,最终影响了基金净值的表现。

(数据来源于天天基金网 截至1月4日)

笔者翻阅4只基金前十大重仓股发现,今年一季度4只基金中,有太极股份、药明生物、阳光电源、康龙化成、泰格医药、中际旭创,持股同质化很明显。近年来基金经理一拖多问题较为严重,如果基金经理旗下基金数过多,基金经理精力有限,这种情况下就容易出现持股同质化的问题。

业内人士表示,持股同质化容易导致这几只基金出现同涨同跌的现象,这也就不难看出,为何牛勇管理的华泰柏瑞远见智选、华泰柏瑞成长智选、华泰柏瑞基本面智选、华泰柏瑞聚优智选一年持有,这几只基金亏损的幅度都较为一致的原因。

也有业内人士表示,事实上,押注赛道或行业的基金,更多是建立在投资者对投资风险收益比缺乏必要认知的基础上。这些投资者往往被高收益预期所蛊惑,而忽略了所要承担的风险。从押注赛道或行业的基金业绩表现看,并没有让投资者获得可观的收益,更多的是在追涨杀跌中亏损惨重,但基金公司和基金经理从中获得了可观回报。

牛勇曾表示,随着经济数据在一季度出现好转,预计中长期资金将开始重新配置,积极看好与经济活动高度相关行业的估值修复机会,以及新能源类成长公司的投资机会。继续看好新能源中动力电池头部公司、光伏新技术前景公司、储能中具备订单优势的公司。看好与经济相关性高的如中游制造与材料、食品饮料中具备估值优势的成长性公司的投资机会,以及受益全球成长风格占优的生物医药等板块。

笔者发现,以华泰柏瑞成长智选混合A为例,截至2022年4季度末,该基金的前十大重仓股分别是固德威、昱能科技、钧达股份、宁德时代、东威科技、泸州老窖、金种子酒、山西汾酒、亿纬锂能、德方纳米。正如基民所言,2022年还持有新能源板块,但今年1季度又转变持有医药股。然而,自2023年以来,牛勇管理的基金重仓股中,药明生物股、康龙化成(港股)、泰格医药(港股)股价都出现下跌。

原文始发于微信公众号(财富独角兽):华泰柏瑞爆款基金规模缩水98.8%,牛勇神操作,2年半亏损53.83%