近日与业内朋友交流时,朋友说最近是不是监管放松了?很多人准备开始做APR36%的资产,并且今年这种情况格外普遍。一些尾部的平台也在干,一些上市助贷平台旗下产品也涉足其中,今年网贷利率普遍上涨,就连原本业务限定在 IRR 24%以内的机构,如今也在通过各种途径开展 IRR 36%的业务。

深入研究就会发现这背后的根源,坏账率的攀升是关键因素。从成本角度来看,今年资方成本整体降低 2 至 4 个百分点,各公司纷纷裁员降薪,运营成本理论上呈下降趋势。

然而,行业内却依旧“叫苦连天,称利润越来越薄”。究其原因,主要是坏账率居高不下。一方面,随着对暴力催收的严厉打击,这类高定价贷款产品以往依赖的催收手段受限,如今各机构在催收时不得不更加小心翼翼。以往”软暴力催收”能在一定程度上保证资金回笼,现在则大不相同。另一方面,受整体经济环境的影响,各机构的客户群体质量明显下降,多数为共债客户,这无疑进一步加剧了坏账风险。

有些人可能不知道什么是APR和IRR?

APR(Annual Percentage Rate)即名义利率,也称作年度百分比利率。指一年内对贷款计息时,对外给出的年利率,年利率=息费之和/借款本金

IRR (Internal Rate of Return)即实际利率,也称作内部收益率。考虑了货币的时间价值,类似于净现值,通过它可以反映出一个产品在某个时点的真实收益率。

这两者之间存在较大差异,有一个简便的记忆口诀:“IRR 大概是 APR 利率的 1.8 倍”。

例如,若一笔贷款的 APR 利率为 36%,那么其对应的 IRR 利率大约在 64.8%左右。

正是由于这种利率差异带来的盈利空间,才致使大量机构甘愿冒险开展 APR 36%的贷款业务,即便坏账率可能翻倍,APR 36%的贷款产品在盈利性上仍可能优于 IRR 36%的产品。

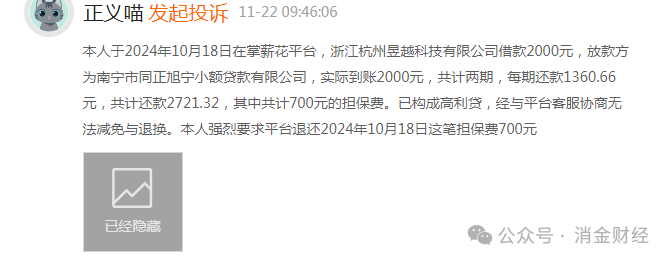

以上图片是黑猫投诉平台上一则用户投诉一款名为“掌薪花”的借款产品,该用户称借款本金为 2000 元,每月还款 1360.66 元,总共还款 2721.32 元,还款期数为 2 期。那么这笔贷款的 APR 利率和 IRR 利率是多少呢?

欢迎大家评论区留言,计算结果最为准确的前三名读者,小编每个人发50元红包!

“助贷依赖症”背后的原因?

京东小贷上半年业绩“滑铁卢”,净利润亏损近亿!

*欢迎扫描下方二维码

投稿爆料邮箱:3590501412@qq.com

加交流群,请微信号:XJTT555

原文始发于微信公众号(消金财经):APR36%贷款涌现,监管真的放松了?