文|天峰

来源|财富独角兽

随着上市公司半年报陆续披露完毕,公募基金的经营情况也逐步浮出水面。今年上半年在股市经历震荡后,公募基金公司的业绩也出现分化。尽管总体排名仍相对稳定,有头部基金公司实现营业收入和净利润双突破,也有基金公司净利润出现亏损。

截至2023年上半年,易方达基金的净利润持续领跑同业,广发基金净利润增长较多。不过另一家老牌基金招商基金的业绩就没那么乐观。据招商银行披露2023年半年报显示,其持有55%股权的招商基金在报告期内实现净利润8.92亿元,较去年同期9.54亿元减少6.5%。截至上半年末,招商基金的资管业务规模1.55万亿元,较上年末增长4.73% 。其中,非货币公募基金规模达到5582亿元,与上年末基本持平。

01

基金公司净利润下降,一般与基金产品业绩亏损有关,笔者发现,招商基金旗下许荣漫业绩不理想。据天天基金网显示,许荣漫于2013年7月加入广东倍智网络科技有限公司工作,任咨询顾问;2015年加入招商基金管理有限公司量化投资部,曾任品牌推广经理、研究员、高级研究员,现任招商国证生物医药指数证券投资等数只基金基金经理。

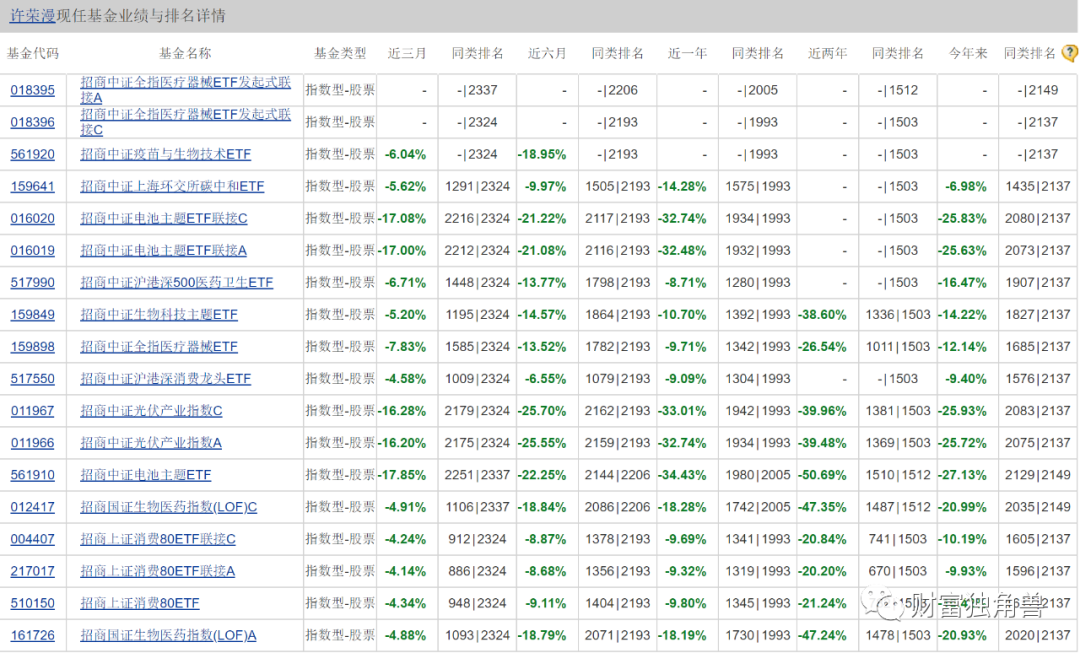

据天天基金网显示,许荣漫累计任职时间2年又171天,目前管理基金规模172.06亿元,任职期间最佳基金回报-7.32%。值得关注的是,目前许荣漫在管有13只基金,但其业绩都并不理想。从基金类型上看,许荣漫管理的基金类型为指数型-股票基金。

对于指数类基金产品,现在市场上有种说法,被动指数基金采用的是被动复制策略,也就是说,这类产品的基金经理要做的工作是根据所跟踪指数的成分结构进行复制化投资,期间不需要他们对市场的机会和风险做研究、预判与调仓应对,他们只需要做好复制化投资以使产品净值走势与所跟踪指数市场走势高度近似就可以了。

可以说,基金经理管理10只或者20只被动指基,其实并没有什么区别。因此,在选择被动指数基金时可以把关注重点放在基金所跟踪指数的特点和跟踪误差等细节上就可以。然而,笔者认为,基民投资基金的目的就是希望能借助基金经理的专业理财能力赚点钱。

如果基金经理只是对各类指数进行复制化投资,而不进行合理合规的风控任其产品大幅亏损,作为基民还有必要购买这些产品吗?还不如拿钱去存银行呢。笔者发现,招商基金旗下基金经理许荣漫的业绩并不理想,有些基金跌超50%。截至9月15日,许荣漫在管有13只基金,无论从长周期还是短周期几乎都出现亏损。

(数据来源于天天基金网 截至9月15日)

据天天基金网显示,近6月来有12只基金出现亏损,其中招商中证光伏产业指数A/C亏损最大,其收益率分别-25.55%、-25.70%,业绩亏损也导致排名位列倒数34名;近1年来有11只基金出现亏损,其中招商中证电池主题ETF亏损最大,其收益率-34.43%。

近2年来有7只基金出现亏损,其中招商中证电池主题ETF基金亏损最大,其收益率-50.69%,基金排名中倒数第二。今年来也有12只基金出现亏损,其中又是招商中证电池主题ETF亏损最大,其收益率-27.13%,同类排名2129|2149。

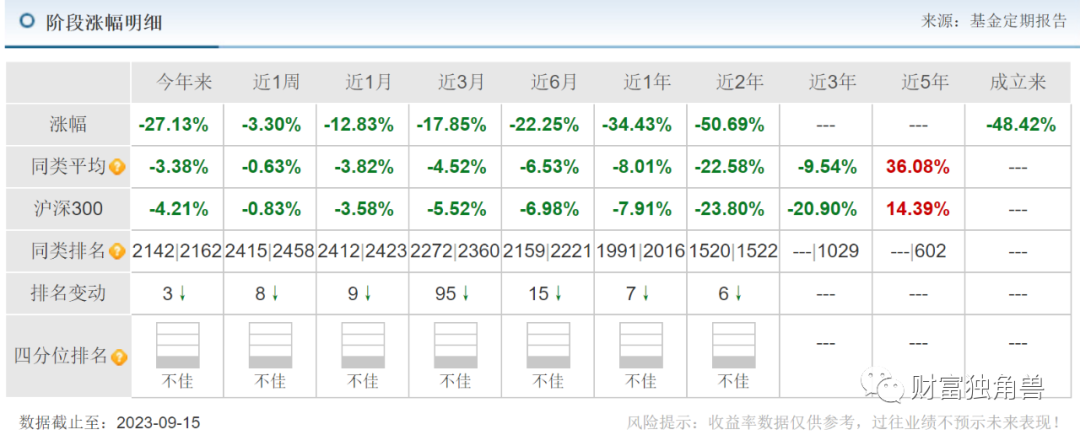

(数据来源于天天基金网 截至9月15日)

据天天基金网显示,招商中证电池主题ETF基金成立于2021年8月4日,该近属于指数型-股票基金,由许荣漫单独管理,任职2年又39天,任职回报-47.86%。截至今年2季度末基金规模6.40亿元。截至9月15日基金单位净值0.5158,自成立来该基金一直处于亏损,其收益率-48.42%,近3月来收益率-17.85%,近6月来收益率-22.25%,近1年来收益率-34.43%,近2年来收益率-50.69%,今年来收益率-27.13%。

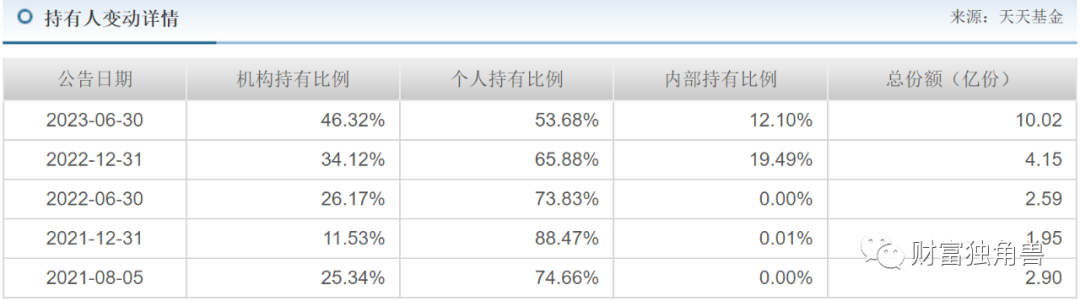

(数据来源于天天基金网 截至9月15日)

有基民表示,这基金已经跌得够惨了,自成立来跌超50%。也有想抄底的基民表示,目前这种情况不能买,现在就看底在哪里,等真正见底了就可以搏个反弹。然而,笔者发现,尽管该基金业绩遭遇腰斩,但机构持仓比例在上升,而个人持股比例却在下降,内部持股比例也在下降。该基金成立之初仅有2.9亿元,但近年来期末净资产却在增加。截至2023年6月30日,招商中证电池主题ETF,期末净资产6.40亿元,比上期增加52.59%。

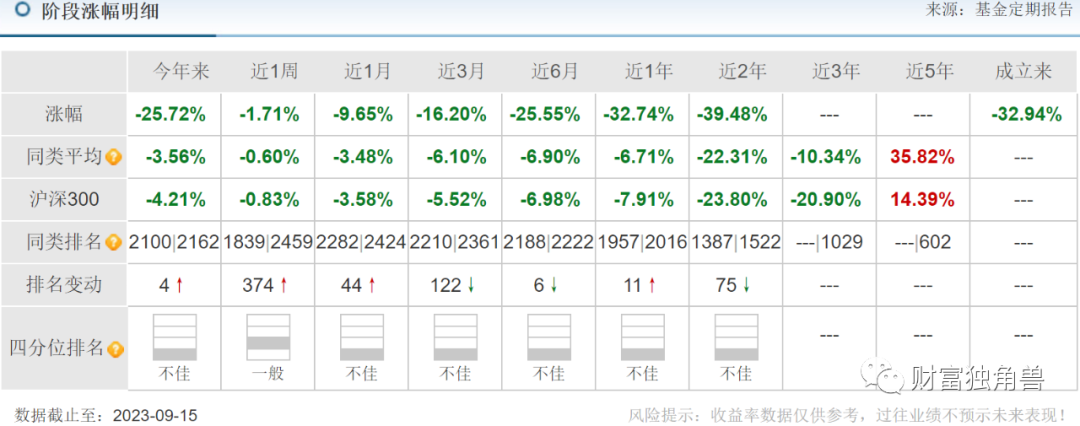

(数据来源于天天基金网 截至9月15日)

据天天基金网显示,招商中证光伏产业指数A成立于2021年6月18日,目前该基金经理为王平和许荣漫共同管理,任职天数1年又282天,任职回报却是-37.08%。该基金属于指数型股票基金,截至9月15日基金单位净值0.6706,基金规模3.30亿元。自该基金成立来收益率-32.94%,今年来收益率-25.72%,近3月来收益率-16.20%,近6月来收益率-25.55%,近1年来收益率-32.74%,近2年来收益率-39.48%。

(数据来源于天天基金网 截至9月15日)

笔者选取了该基金4个季度的前十大重仓股持仓,隆基绿能、阳光电源、通威股份、TCL中环、特变电工、晶澳科技、晶盛机电、天合光能等股票,但近年来光伏板块股价一直在下跌,这对基民的信心造成了打击。有基民表示,光伏到底还值不值得坚守,根本看不到希望!也有基民表示,涨的时候唯唯诺诺,亏的时候重拳出击。不服气也没办法,被套死的韭菜往往就是怎么枯燥且乏味。

(数据来源于天天基金网 截至9月15日)

笔者还发现,除了光伏和电池类指数基金外,尽管招商上证消费80ETF基金成立于2010年12月8日,其成立时间较早,但近年来业绩也不理想。截至9月15日基金单位净值0.5624,基金经理是许荣漫。截至今年2季度基金规模14.44亿元。

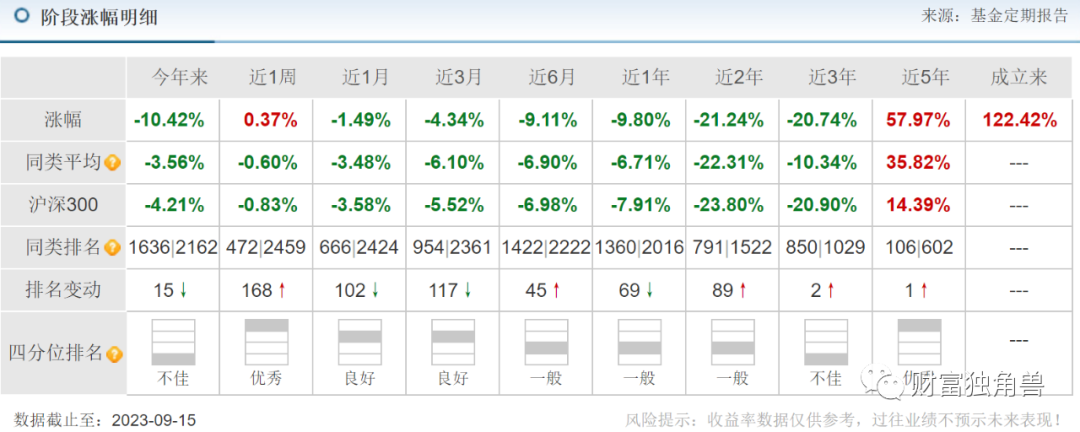

招商上证消费80ETF基金自成立来收益率122.42%,今年来收益率-10.42%,近3月来收益率-4.34%,近6月来收益类-9.11%,近1年来收益率-9.8%,近2年来收益率-21.24%,近3年来收益率-20.74%,近5年来收益率57.97%。该基金近年来业绩一般。

(数据来源于天天基金网 截至9月15日)

值得关注的是,从基金的基金经理变动一览表看出,招商上证消费80ETF基金成立之初由王平单独管理,在其管理的2年又42天,任职回报-17.54%;2013年1月19日-2017年1月12日改由王平和罗毅公共管理,任职3年又359天,任职回报54.48%。

后来又改由罗毅和苏燕青共同管理,任职回报也有12.63%;2017年8月3日又改由苏燕青单独管理,任职的3年又8天,任职回报93.51%;然而,2020年8月11日再度改为苏燕青和刘重杰共同管理,任职回报5.23%;2020年11月13日又改为苏燕青单独管理。自2021年4月22日至今由许荣漫单独管理,在其任职的2年又146天,任职回报-30%。

02

据招商基金官网显示,招商基金管理有限公司于2002年12月27日经中国证监会(2002)100号文批准设立,是中国第一家中外合资基金管理公司。公司的经营范围包括发起设立基金、基金管理业务和中国证监会批准的其它业务。经过10多年发展,经招商基金管理有限公司股东会审议通过,并经中国证券监督管理委员会证监许可[2013]1074号文批复同意。

目前,招商基金的股东股权结构为:招商银行股份有限公司持有公司全部股权的55%,招商证券股份有限公司持有公司全部股权的45%。公司注册资本金为13.1亿元人民币。从股东构成来看,应该是具备权益类和固收类基金均衡发展的一家基金巨头。

然而,近年来公募基金行业收取的高额管理费与产品业绩亏损之间的矛盾越发突出,这其中招商基金也面临这类问题。根据wind数据,招商基金权益类产品规模在20亿以上的有12只,最高亏26.96%。尽管招商基金2022年收取管理费44.30亿元,但从一些产品业绩上看,招商基金的产品表现并不理想。

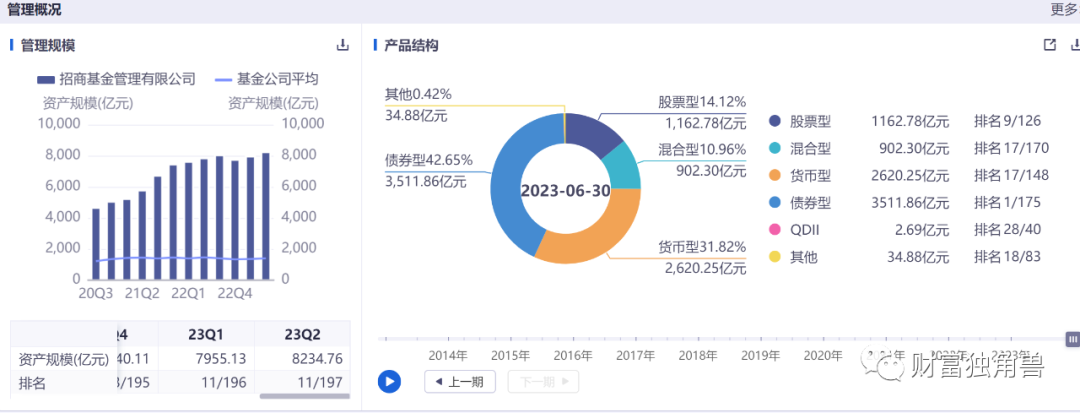

自2014年4季度招商基金规模突破1000亿后,基金规模增长进入高速增长期,2020年3季度招商基金规模冲破4000亿达4649亿元。到了2022年3季度甚至升至8037.71亿元,此后的两个季度基金规模有所下降,但截至2023年2季度招商基金的规模又回升至8234.76亿元。

(数据来源于同花顺 截至9月15日)

从产品结构方面,招商基金债券型基金规模3511.86亿元,占比42.65%;货币型基金规模2620.25亿元,占比31.82%;股票型基金规模1162.78亿元,占比14.12%;混合型基金规模902.30亿元,占比10.96%;其他类规模34.88亿元,占比0.42%。

作为银行系基金公司,尽管固收类业务占比较大,但考察一家基金公司赚钱能力的关键指标之一还是主动权益产品业绩,而主动权益产品中,头部基金经理的业绩表现又决定着该公司当下和未来对投资人的吸引力及潜在规模。从这个维度看的话,招商基金旗下一些基金的业绩并不理想,老将付斌旗下基金业绩不理想,而且付斌旗下有基金的持股同质化问题较为严重。

据天天基金网显示,付斌曾于2008年1月加入中欧基金管理有限公司任研究员,2009年8月加入银河基金管理有限公司任研究员,2014年3月加入招商基金管理有限公司,曾任投资管理四部助理基金经理,协助基金经理进行组合管理,现任投资管理四部副总监.

(数据来源于天天基金网 截至9月15日)

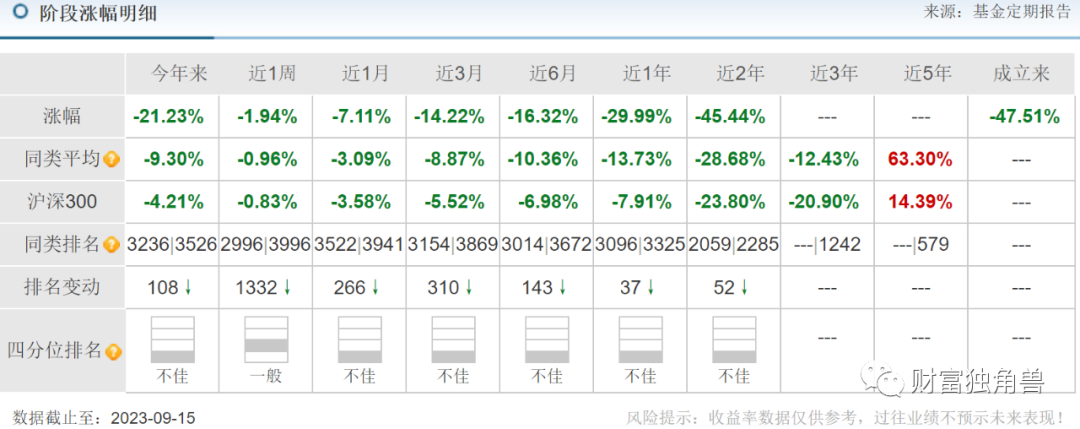

据天天基金网显示,付斌累计任职时间8年又243天,目前管理基金规模52.60亿元,任职期间基金回报68.66%。尽管目前在管6只基金,但6只基金全部都出现亏损。今年来6只基金全部亏损,其中招商企业优选混合A/C亏损最大,其收益率分别-21.23%、-21.68%。

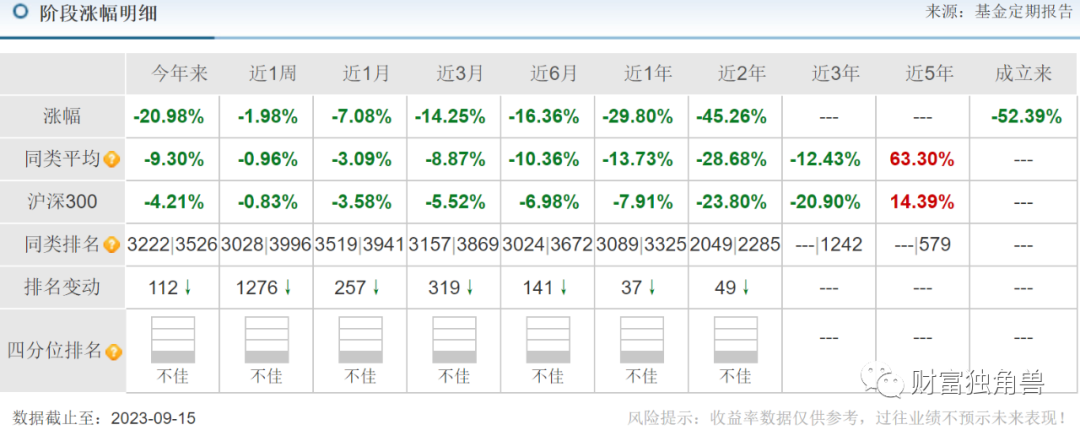

近6月来也有6只基金出现亏损,其中还是招商企业优选混合A/C亏损最大,其收益率分别-16.32%、-16.66%。近1年来有6只基金出现亏损,其中招商企业优选混合A/C均跌超30%外,招商兴和优选1年持有期混合基金收益率-29.80%。近2年来也有6只基金出现亏损,其中依然是招商企业优选混合A/C亏损最大,其收益率-45.44%、-46.30%;招商兴和优选1年持有期混合基金收益率-45.26%。

(数据来源于天天基金网 截至9月15日)

据天天基金网显示,招商企业优选混合A成立于2021年4月20日,基金经理付斌和王奇玮,任职1年又238天,任职回报-29.44%。目前基金规模8.03亿元。截至9月15日基金单位净值0.5249,自成立来该基金业绩并不好,自成立来收益率-47.51%,今年来收益率-21.23%,近3月来收益率-14.22%,近6月来收益率-16.32%,近1年来收益率-29.99%,近2年来收益率-45.44%。

(数据来源于天天基金网 截至9月15日)

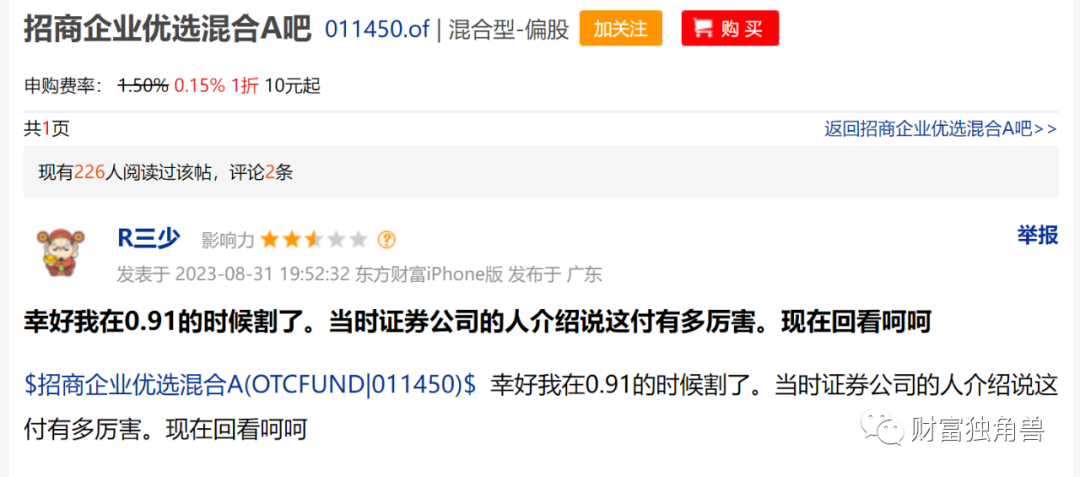

基金业绩亏损,有基民表示,幸好我在0.91的时候割了。当时证券公司的人介绍说这付有多厉害。现在回看呵呵。有基民跟帖表示,是很厉害,不过是亏得很厉害。八年年均亏20个点。甚至有基民跟帖表示,当时要买房,0.88卖的,亏了6万多,现在看来还好卖了。这个基金经理一点也不负责,刚成立过了封闭期就换基金经理,从付斌高位回调下跌了一波,到更换王,又重仓新能源、光伏大幅下跌了第二波,这样的就应该收到处罚和禁入市场。

(数据来源于天天基金网 截至9月12日)

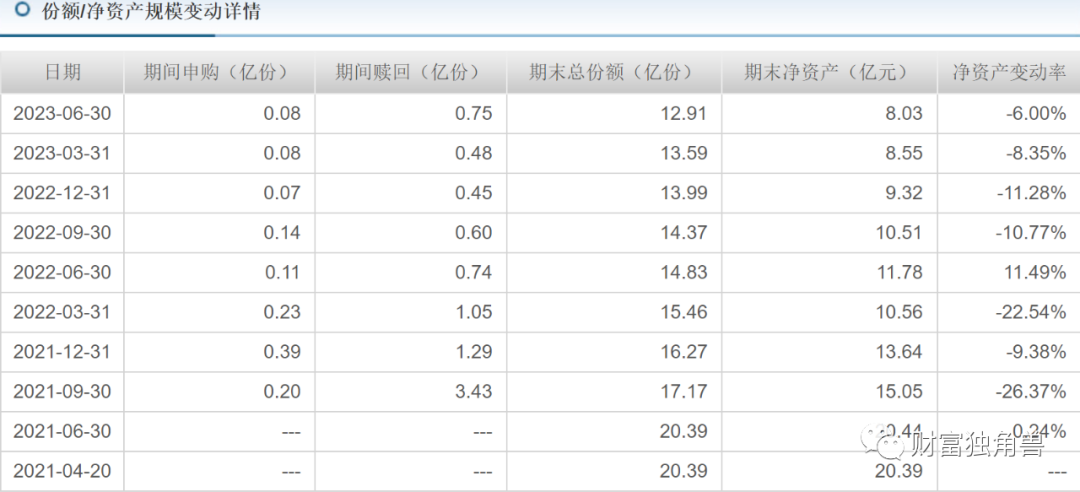

业绩长期亏损,招商企业优选混合A基金规模也遭遇大幅回撤,该基金成立之初规模20.44亿元,但自2021年3季度开始大额赎回了3.43亿份,期末净资产降至15.05亿元,净资产变动率-26.37%。此后每个季度都有基金份额被赎回。截至2023年6月30日,招商企业优选混合A,期末净资产8.03亿元,比上期减少6.00%。

(数据来源于天天基金网 截至9月15日)

据天天基金网显示,招商兴和优选1年持有期混合成立于2021年2月1日 ,截至9月15日基金单位净值0.4761,目前基金规模7.48亿元。该基金自成立来业绩并不好,自成立来收益率-52.39%,今年来收益率-20.98%,近3月来收益率-14.25%,近6月来收益率-16.36%,近1年来收益率-29.80%,近2年来收益率-45.26%。该基金初期由付斌单独管理,任职346天,任职回报-31.52%;自2022年1月14日至今,付斌和王奇玮共同管理,任职天数1年又245天,任职回报-30.48%。

(数据来源于天天基金网 截至9月15日)

笔者发现,该基金换股较为频繁,2021年4季度持有泸州老窖,但自2021年12月24日至2022年4月8日,泸州老窖区间跌幅达28.26%。再看看该基金于2021年4季度重仓股迎驾贡酒,但自2021年12月22日至2022年4月8日区间跌幅28.51%。山西汾酒的股价走势,也是与白酒板块一致,自2021年12月14日至2022年4月8日区间跌幅27.14%。

(数据来源于同花顺 截至9月15日)

自2022年2季度又开始持有德赛西威,2022年2季度持有31.41万股;2022年3季度持有39.15万股;2022年4季度持有40.79万股。2023年1季度持有该股33.80万股,2023年2季度该基金持有29.97万股。但自2022年6月28日-2023年9月15日德赛西威股价跌幅17%,从股价走势看,该基金持有该股期间经历了一波过山车,截至目前,德赛西威走势也并不理想,有下跌趋势。

(数据来源于天天基金网 截至9月15日)

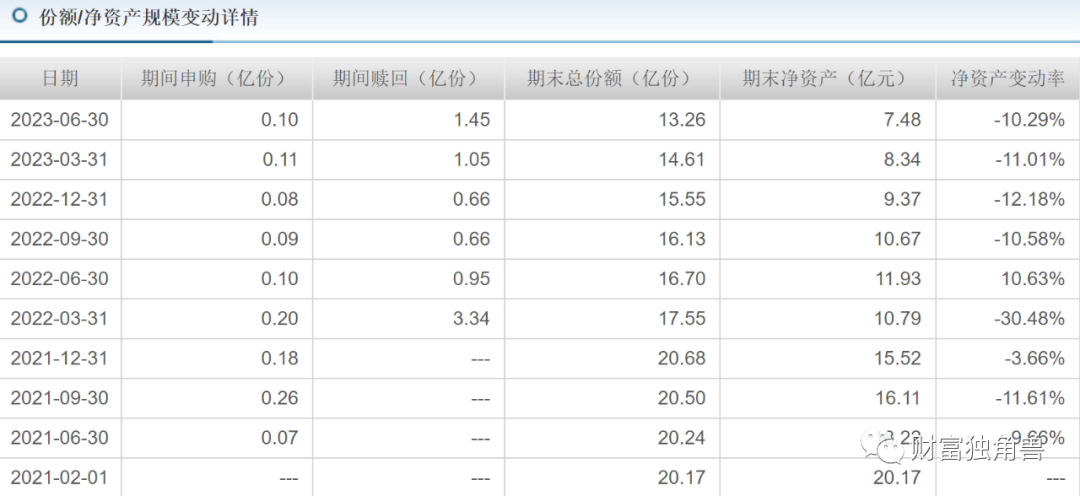

基金业绩亏损,有基民抱怨道,你的操作风格与众不同啊,先亏损后盈利,请问何时净值能到1元,是不是很难?据天天基金网显示,该基金成立之初规模达20.17亿元,但截至2023年6月30日,招商兴和优选1年持有期混合,期末净资产7.48亿元,比上期减少10.29%。相较于成立之初基金规模下降了12.69亿元。

(数据来源于天天基金网 截至9月15日)

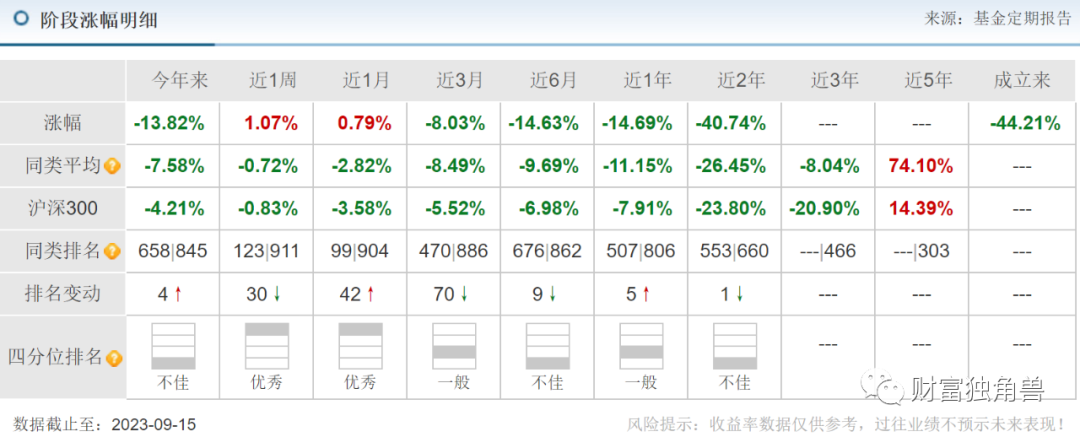

据天天基金网显示,招商景气优选股票A成立于2020年11月18日,目前基金规模14.25亿元,截至9月15日基金单位净值0.5579。自成立来收益率-44.21%,今年来收益率-13.82%,近6月来收益率-14.63%,近1年来收益率-14.69%,近2年来收益率-40.74%。该基金一直又付斌管理,任职2年302天,任职回报-44.21%。

(数据来源于天天基金网 截至9月15日)

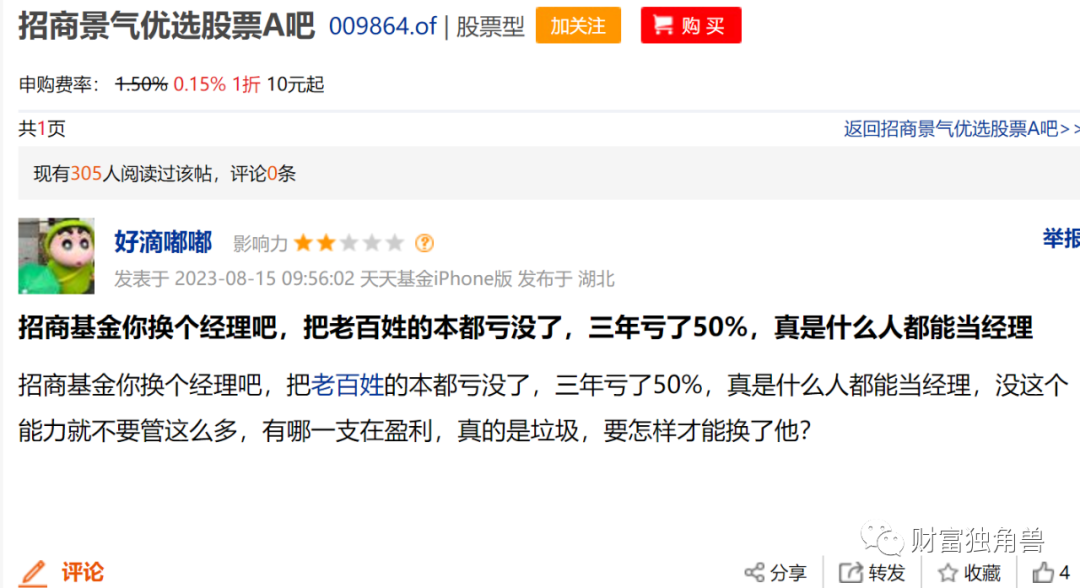

基金业绩遭遇腰斩,基民自然怨言颇多,笔者把基民的谩骂过滤掉,只剩下来基民的无奈,有基民表示,招商基金你换个经理吧,把老百姓的本都亏没了,三年亏了50%,真是什么人都能当经理,没这个能力就不要管这么多,有哪一支在盈利,真的是垃圾,要怎样才能换了他?也有基民表示,付斌有个特点就是跌的极为稳定的一个基金经理。

(数据来源于天天基金网 截至9月15日)

笔者发现,按今年二季度前十大重仓股为例,招商企业优选混合A与招商兴和优选1年持有期混合两只基金前十大重仓股有德赛西威、奥特维、宁德时代、海信家电、晶科能源、安井食品、华鲁恒升、天孚通信、工业富联,这两只基金有9股票持仓是一致。

(数据来源于天天基金网 截至9月15日)

笔者还发现,付斌旗下另外四只基金前十大重仓股也存在同样的问题,这四只基金分别是招商核心优选股票A基金、招商丰韵混合A基金、招商景气优选股票A基金、招商先锋混合基金,以今年2季度前十大重仓股为例,这4只基金有人福医药、华鲁恒升、晶科能源、通威股份、迎驾贡酒、卫宁健康、阳光电源、晶澳科技、中国船舶(有3只基金持有)。4只基金持有8只同样的股票,作为混合类偏股型基金,如此持股同质化,是否有损8年基金老将声誉?

原文始发于微信公众号(财富独角兽):招商基金净利润同比下降6.5%,许荣漫在管13只基金全下跌,最多跌超50%,8年老将付斌持股同质化严重