值得一提的是,双方在3年前就开始了“维权战”。当时,潞城农商行15亿信托逾期,一纸诉讼将担保方之一的仁东控股告上法庭,而仁东控股对此则表示不知情并报警维权。截至目前,该笔信托逾期案仍未审理完结,其涉案金额为16.64亿元。

而之所以潞城农商行能成为仁东控股的股东,也是因为一笔4亿元的股票回购逾期案,最后被司法划转抵债,取代了原有股东位置。此外,潞城农商行认购的15亿信托违约,牵出了与仁东控股的隐秘关联交易。如今,这笔贷款成了无头悬案。

1

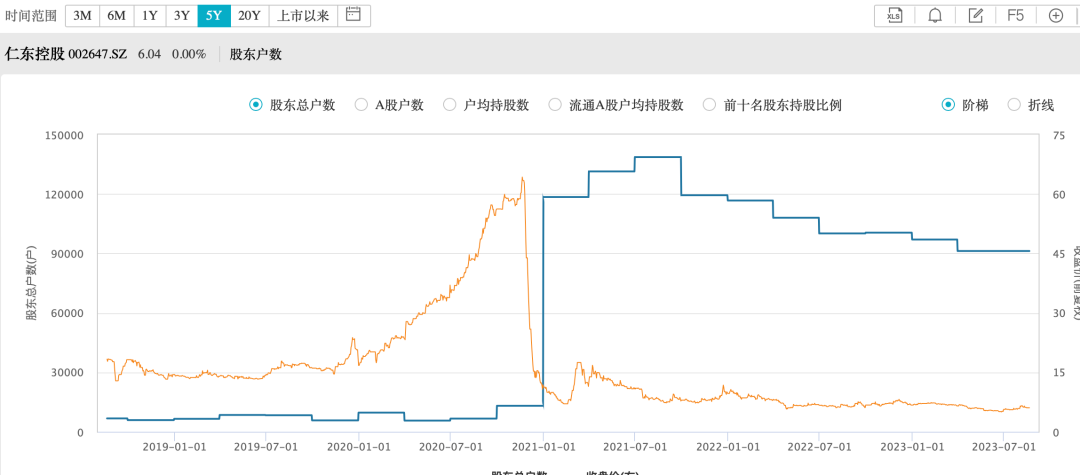

仁东控股曾经被冠以“A股最强庄”、“最强绞肉机”、“30倍妖股”等名号备受市场关注。2020年,其股价达到巅峰时刻,年内最高涨幅286%,但11月24日后又一路暴跌,从近65元/股一气杀跌至2021年2月的7元/股以下,期间连吃14个跌停板。之后却又在不到两个月内,其股价从7元/股最高涨至18元/股,涨幅高达164%。

图源:易维视

图源:易维视

与变幻莫测的股价相比,仁东控股的造假手法实际上并不精妙。2021年7月14日,因公司涉嫌信息披露违法违规,仁东控股被证监会立案调查。2022年2月21日,据证监会查明,仁东控股在2019年及2020年上半年年报中,通过虚增收入、利润、少计提坏账等方式,累计虚增7968.08万元的利润。

在整个财务造假过程中,时任仁东控股董事长霍东组织实施了虚构保理业务;时任总经理王石山与副总经理黄浩均参与了2020年虚假保理业务的审批。讽刺的是,三个人还都在仁东控股2019年年度报告、2020年半年度报告上签了字,保证相关报告不存在虚假记载、误导性陈述或重大遗漏。

基于此,一些投资者向仁东控股提出了损失赔偿的诉求。仁东控股在2022年年报中表示,截至2023年4月29日,投资者以公司证券虚假陈述为由提起的索赔诉讼案件共计105起,涉诉金额1921万元。其中,已经撤诉37起,涉案金额为1528万元;法院在审索赔共68起,涉诉金额为392.89万,其中1起案件已终审,判决赔偿比例为40%。并且,根据上述赔偿情况,仁东控股计提负债157万元。

另外,在2022年2月21日证监会确认其财务造假之后,仁东控股的股东们也开始持续下降。wind数据显示,2022年2月22日,仁东控股的股东总数为11.67万户,到了2022年4月2日,仁东控股的股东数为10.8万户,截至2023年8月19日,其股东总数仅剩下9.12万户。

图源:wind

图源:wind“被迫”成为股东的潞城农商行也果断“止损”,提前减持套现203.4万元。

2022年5月10日,潞城农商行以大宗交易方式减持仁东控股股票30万股,占其总股本的0.05%,交易金额为203.4万元。减持后,潞城农商行的股本比例降至4.98%,到此,该行也不再是仁东控股持股5%以上的股东。

截至2023年一季度末,潞城农商行的持股比例变更为1.23%,目前仍为仁东控股的第四大股东。

从仁东控股近年来的经营业绩来看,潞城农商行减持股权也并不意外。2019——2022年期间,仁东控股净利润连续亏损,分别为:-2542.88万元、-4.31亿元、-5238.33万元、-1.4亿元。

2023年上半年,仁东控股仍预计续亏,净利润亏损区间在4800万至9600万之间,且预计基本每股收益为-0.17至-0.09元。

2

2020年7月6日,仁东控股一纸诉讼公告,将山西潞城农商行踩雷大业信托的细节公之于众。

根据公告,山西潞城农商行认购了大业信托设立的一款信托计划,认购金额15亿元,年化收益8.5%,这笔资管计划实际投向晋中市榆糧粮油贸易有限公司(下称“晋中榆糧”)。到期之后,晋中榆糧没能如期偿还贷款本息。

于是,潞城农商行发起了诉讼,将晋中榆糧、仁东控股以及德天御生态科技(北京)有限公司(下称“德天御”)、天津和柚技术有限公司(下称“天津和柚”)、龙跃实业集团有限公司(下称“龙跃集团”)、田文军、郝江波、阿拉山口市民众创新股权投资有限合伙企业(下称“民众创新”)、张永东、阿拉山口市民兴创业投资有限公司下称“民兴创业”)等10名相关企业和自然人作为被告,诉诸法庭。

同时潞城农商行还提供了仁东控股出具的《担保函》,要求仁东控股承担连带保证责任。

神奇的是,仁东控股对这笔15亿信托担保并不知情。仁东控股表示,“在获悉此次诉讼事项之前,公司不知晓上述金融借款合同及担保事项,诉讼材料中提及的债务人晋中榆糧,经公司多方排查,并非我公司直接或间接控股公司,与公司没有任何股权或其他控制关系及交易往来。”对此,仁东控股还向警方报案维权。

彼时,潞城农商行虽然还不是仁东控股的股东,但二者早已通过民众创新的股票违约产生了“交集”。

据上海金融法院2020年1月9日公告,潞城农商行因一起4亿元的股票回购违约把民众创新、民兴创业、龙跃集团、张永东、田文军、郝江波等告上了法庭。并请求折价或变卖、拍卖民众创新持有的2819.775万股仁东控股股票,首先受偿债务。

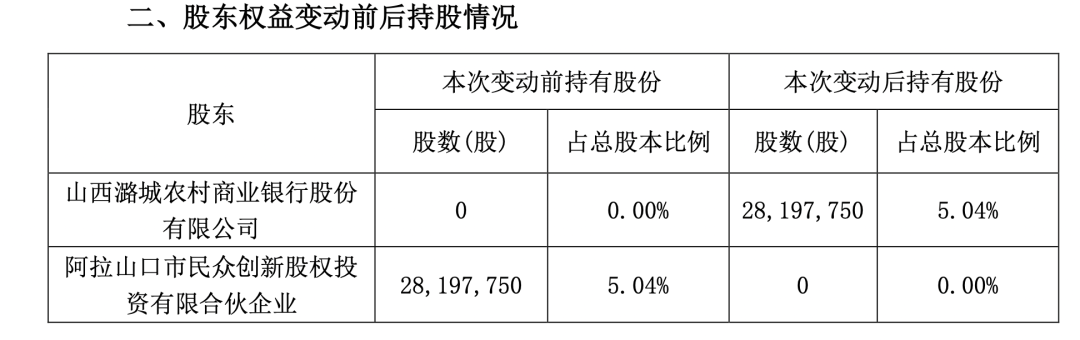

后来,这笔股权拍卖遭遇流拍,2021年10月14日司法划转到潞城农商行手中抵债,于是潞城农商行被迫成为了仁东控股的股东。

图源:公告截图

图源:公告截图

对于上述两起违约案,除了仁东控股之外,潞城农商行一同起诉的还有自家股东——龙跃集团以及郝江波。

据企查查显示,潞城农商行第四大股东和柚实业有限公司(下称:和柚实业)持有该行7.92%股权。而仁东控股二股东天津和柚与和柚实业都有同一个自然人股东——郝江波。同时,郝江波也是仁东控股的前任实际控制人。

仁东控股的前身宏磊股份原本是做铜加工产业生意的,2016年随着天津和柚的加入,郝江波成为实际控制人。之后通过收购重组,仁东控股从一家传统的制造业企业转变为互联网金融企业。2018年,其控股股东由天津和柚变更为北京仁东信息技术有限公司至今。

而持有潞城农商行7.5%股权的龙跃集团,此前是由郝江波的先生田文军(仁东控股曾披露过两人关系)通过VIE结构控制的,之后又将其股权转让给公司员工,目前股东为赵晶和赵培林。

此外,潞城农商行第四大股东——和柚实业的法定代表人和德天御的法定代表人都是曹福林。同时,德天御还是榆糧粮油的控股股东。这也就意味着,上述15亿的信托案担保方仁东控股、借款方榆糧粮油、贷款银行潞城农商行存在关联关系。

这里不得不提到仁东控股的两起坐庄“血亏”事件。2016年8月8日至2018年9月20日期间,田文军曾动用19个账户操纵股价,合计买卖总金额超40亿元,结果最后亏损1.4亿元。之后,自然人景华在2019年6月3日至2020年12月29日,期间操纵83个证券账户,致使仁东控股在一年多的时间,累计最大涨幅高达380.48%,累计亏损26.9亿元。同时,这起人为操纵也是2020年仁东控股疯涨近4倍的主要原因。

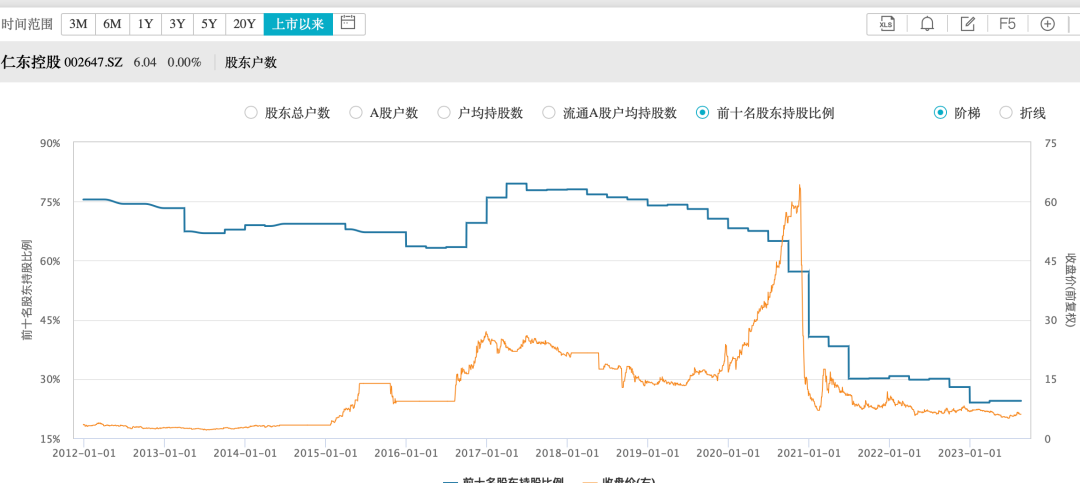

在各路庄家们一顿操作猛如虎的同时,仁东控股大股东们“陆续套现”。据wind数据,目前仁东控股前十大股东合计持股比例已经从2016年8月的63.43%下降到现今的24.44%(截至8月19日)。

图源:wind

图源:wind

不过,在这些大股东成功套现的背后,作为出资人之一的金融机构们却被迫“埋单”,其中就包括“踩雷”15亿元信托逾期的潞城农商行,截至仁东控股2022年财报披露时,该案仍未完结。

3

图源:易维视

图源:易维视以潞城农商行15亿信托逾期案为例,“券商中国”此前报道,坊间认为田文军与郝江波控制的龙跃集团和天津和柚是潞城农商行的前十大股东之一,这意味着企业利用股东身份“左手倒右手”,即从参股银行拿到贷款后,自身担保贷款给旗下的关联公司,进而导致金融机构陷入敞口风险。

对此,广科咨询沈萌表示,很多中小银行都存在民营企业的股东,而民营企业入股中小银行的目的,就是利用股东身份从银行以各种方式获得融资,所以这是民营企业在其他融资渠道受限背景下,被迫产生的另类方式。除了要加大对中小银行经营风险的监管外,就是要畅通民企融资的渠道,才能减少类似行为的发生。一些银行并非“受骗”,而是在股东的压力下放贷。

除潞城农商行之外,营口银行、包商银行、柳州银行等都曾遭遇股东大额“提款未还”。其中,2017年、2018年,营口银行分别斥资89.48亿元和147.34亿元购买安信信托的产品,安信信托爆雷后,营口银行开始讨债。除了安信信托外,营口银行还曾多次给股东及股东的关联方巨额放贷,虽然多次到法院起诉讨债,却因为没有提供债权债务证据而被驳回。

除了营口银行因与股东债权债务证据“不足”难追债之外,柳州银行与其股东吴东之间砍人事件,也让市场大跌眼镜,并且这场血案也牵出建国以来最大的银行骗贷案——420亿元的涉案总金额一度震惊业内。因不满新任银行董事长暂停放贷,对其进行行贿失败后,银行股东竟选择当街砍人。

在柳州银行增资扩股会上,前任柳州银行董事长的刘忠结识了广西颇有威势的富商吴东,双方达成了入股协议。彼时,吴东将3.3亿元股权申购款存入柳州银行,之后以存单质押的方式贷走了3亿元。2011年中,广西银监局批准了入股。因为资金已经做了存单抵押贷款,也就是说吴东入股柳州银行的真实花费仅为3000万元。此后,吴东旗下公司中美天元通过类似操作,用“空手套白狼”的方式最终控制了柳州银行17%的股份。双方变成利益共同体,柳州银行沦为个别股东的“提款机”。

原柳州银行董事长李耀清上任后,拒绝给不良分子发放贷款,其中就包括暂停了给吴东旗下公司新增贷款。在吴东行贿李耀清失败后,花钱雇人当街砍杀李耀清,幸运的是李耀清大难不死,捡回了一条命。因骗取贷款、票据承兑、金融票证罪、单位行贿罪,吴东被判处有期徒刑十年六个月,并处罚金2亿元。

李耀清被砍,曾被誉为是宁折不屈的“英雄”,7年前保住性命以为大难不死必有后福,然而7年后的2021年5月末,李耀清等来的是因涉嫌严重违纪违法被调查。

包商银行则是因为股权过于集中,导致股东监督机制名存实亡。据包商银行接管组组长周学东撰文透露,彼时包商银行机构股东有79户,持股比例为97.05%,其中,明确归属明天集团的机构股东有35户,持股比例达89.27%,远超50%的绝对控股比例。

周学东还表示,在2005年至2019年的15年里,包商银行大股东通过注册209家空壳公司,以347笔借款的方式套取信贷资金,形成的占款高达1560亿元,且全部成了不良贷款。

图源:易维视

图源:易维视

针对银行收贷难,金融机构该如何应对股东“左手倒右手”的事件呢?

IPG中国区首席经济学家柏文喜表示,银行为规避此类风险应该设立特别审查机构,加强参股股东及其关联企业向本行寻求贷款,或者以持有本行股权为质押担保向他行融资的关联交易审查,至少应该作到与普通贷款一视同仁。

对于一些县域银行类的中小银行来说,如何提高自身风控水平,降低贷后风险,也是一门必修课。

原文始发于微信公众号(独角金融):提前套现被警示,牵出潞城农商行15亿信托未了案